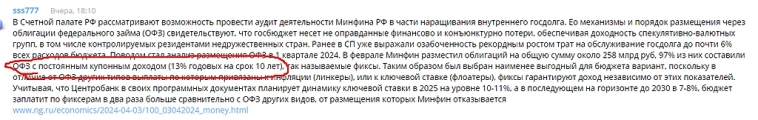

Минфин России информирует о результатах проведения 10 апреля 2024 г. аукциона по размещению ОФЗ-ПД выпуска № 26244RMFS с датой погашения 15 марта 2034 г.

Итоги размещения выпуска № 26244RMFS:

— объем предложения – остаток, доступный для размещения в указанном выпуске;

— объем спроса – 99,860 млрд. рублей;

— размещенный объем выпуска – 50,712 млрд. рублей;

— выручка от размещения – 45,300 млрд. рублей;

— цена отсечения – 88,8609% от номинала;

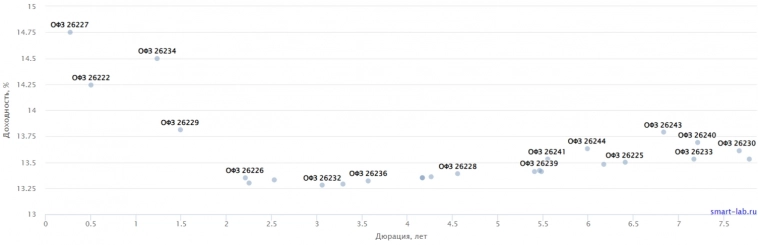

— доходность по цене отсечения – 13,74% годовых;

— средневзвешенная цена – 88,8665% от номинала;

— средневзвешенная доходность – 13,74% годовых.

Информация указана без учета результатов дополнительного размещения после аукциона.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций