S&P500 фьючерс | SPX

-

📈 S&P500 — 6-я неделя базового цикла (20 недель). Экстремум 17-20 мая отработал. DJIA развернулся и показал двойную вершину, но уткнулся в мощную поддержку. S&P и NASDAQ задержались на экстремуме выше уровня марта. По позициям от 22 апреля есть смысл подтянуть стопы. Действует сценарий 1 (https://t.me/jointradeview/54) с вероятностью отката. Следующий экстремум 7-10 июня.

📈 S&P500 — 6-я неделя базового цикла (20 недель). Экстремум 17-20 мая отработал. DJIA развернулся и показал двойную вершину, но уткнулся в мощную поддержку. S&P и NASDAQ задержались на экстремуме выше уровня марта. По позициям от 22 апреля есть смысл подтянуть стопы. Действует сценарий 1 (https://t.me/jointradeview/54) с вероятностью отката. Следующий экстремум 7-10 июня.

Лебедь, рак и щука. Кто и куда тянет американский рынок?

Лебедь, рак и щука. Кто и куда тянет американский рынок?Если посмотреть на динамику американского фондового рынка, в разрезе его ключевых индексов, то возникает закономерный вопрос, даже три вопроса — мы стоим? Мы падаем? Мы растём?

Техническая картина.

Для начала посмотрим на сами индексы.

Индекс широкого рынка S&P 500 не показал значительной динамики на прошлой неделе. Тут видно, что запал прошлых недель, на котором мы пробили ATH, иссяк.

Авто-репост. Читать в блоге >>> Вводная к открытию недели

Вводная к открытию неделиПо плановым ФА-событиям неделя будет достаточно спокойной перед следующими двумя неделями треша с публикацией нонфарма и CPI США с заседанием ФРС.

В понедельник в США зарыты все рынки, а в Британии банковские каникулы, эти страны дают 90% ликвидности, поэтому логичен узкий диапазон на валютном рынке.

Оживленными будут четверг и пятница, ибо будет реакция на ВВП США, инфляцию РСЕ США и инфляцию цен потребителей Еврозоны за май в первом чтении.

Инфляция РСЕ США достаточно хорошо прочитывается по отчетам CPI и PPI США, которые уже опубликованы, но люфт в 0,1%гг по прогнозам есть, в крайнее время рынки склонны реагировать даже на округления в отчетах по инфляции США.

Инфляция цен потребителей Еврозоны важна для понимания риторики ЕЦБ в ходе июньского заседания, снижение ставки ЕЦБ в июне в цене, но дата второго снижения ставки под вопросом.

Также нужно ожидать высокую волатильность в конце месяца, особенно на валютном рынке по причине ребалансировки.

Выступлений членов ФРС будет много на неделе и, хотя до публикации нонфарма и инфляции CPI США им нечего сказать нового, – предстоящая неделя является последним шансом дать намек на решение на заседании 12 июня перед началом периода тишины.

Авто-репост. Читать в блоге >>> S&P500: цель прогноза взята

S&P500: цель прогноза взята

Взята цель прогноза по SP.

Движение до цели: 2263п

Макс. просадка с момента сигнала: 0п

Мгновенного развития большой коррекции отсюда больше не жду. Стохастик перестроился вверх. Вполне вероятен перехай.

Крипта тоже перестроилась на продолжение роста (во всяком случае пока что).

Авто-репост. Читать в блоге >>>

18 ТРИЛЛИОНОВ ДОЛЛАРОВ.

18 ТРИЛЛИОНОВ ДОЛЛАРОВ.

ОБЩАЯ РЫНОЧНАЯ КАПИТАЦИЯ ТОП-10 КРУПНЕЙШИХ АКЦИЙ СЕЙЧАС ПРЕВЫШАЕТ 18 ТРИЛЛИОНОВ ДОЛЛАРОВ ВПЕРВЫЕ за всю историю наблюдений.

Стоимость акций 10 крупнейших компаний мира сейчас оценивается в $18,4 трлн по сравнению с $17,95 трлн на прошлой неделе:

Итоговая тепловая карта динамики S&P 500 в $SPY за 25 мая:

Авто-репост. Читать в блоге >>> S&P500: Когда БП?

S&P500: Когда БП?#SPX

Таймфрейм: 1M, 1D

Полтора года назад, когда все хоронили Америку и заодно весь глобальный мир, эллиоттчик активно советовал покупать американскую фонду: t.me/waves89/4572. Эта рекомендация в среднем принесла 50% в валюте, по отдельным акциям существенно больше. Сейчас сентимент перевернулся на противоположный, западные аналитики и издания переобуваются один за другим, признают что прозевали самый мощный рост акций в истории. Но что же они такое не учли, что знал обычный донецкий юноша? И не получится ли так, что эти ребята снова затащат всех в рынок, в тот момент когда на самом деле надо из него выходить в кэш? :o)

Рекордный рост в рецессии реального сектора (с поправкой на инфляцию, с 2008 года мировая экономика если и растёт, то только за счет Китая) – штука действительно необычная. Новости и фундаметал дали сбои в очередной, нужно срочно придумывать новую объяснительную модель для паствы. Но всё на самом деле проще, чем рассказывают в агентстве ОБС (один блумберг сказал).

Авто-репост. Читать в блоге >>> Пятничный поцелуй

Пятничный поцелуйУходящая неделя в очередной раз подтвердила, что влияние геополитики нарастает.

Финансовые рынки пока стараются игнорировать геополитический негатив, но предупреждающие знаки появляются все чаще и остается лишь надеяться, что грядущая смена руководящих элит произойдет раньше, прежде чем противостояние достигнет апогея, и эта новая элита будет способна изменить текущую, изжившую себя, систему мировой безопасности.

Учения Китая по способности захватить Тайвань стали самым неприятным сюрпризом недели, ибо усилия Китая по стимулированию своей экономики дают привлекательные входы в лонги акций Китая.

Любопытно, что ранее разведки США и Тайваня предупреждали, что Китай может совершать провокации до инаугурации президента Тайваня 20 мая и море сие позволит в апреле, но если инаугурацию позволят провести – то это затишье на года.

Китай поступил вопреки ожиданиям, он дождался инаугурации, послушал речь нового президента и, возмутившись, начал оказывать давление.

Безусловно, Байден приложит все усилия, чтобы досидеть на кресле до выборов без появления ещё одной горячей точки в мире, но этот мировой хаос уже затянулся, как и правление одного из самых неудачных президентов США.

Авто-репост. Читать в блоге >>> Акции США

Акции США

Рынок, как всегда, предвидел хорошую отчетность. Акции, входящие в S&P 500, отчитались за год. Вывод: тренд по-прежнему растущий, и это подкреплено фундаментально. Прибыль растет третий квартал подряд.

За счет чего рост?

Эффективность: сокращение затрат и повышение активности. В сравнении с прошлым годом выручка компаний S&P 500 выросла на почти 4,5%!

Рынок любит расти, когда инвесторы не ждут позитив. Мы неоднократно говорили: фондовый рынок — не рынок реальных событий, а рынок ожиданий!

Но надо посмотреть в будущее и оценить ожидания на ближайшие 1 — 2 года. И что же мы видим? Все, что произошло в этом году за 4 месяца — уже “в рынке”. Негатив 2022-го года забыт.

Мы видели падение прибыли в конце 2022-го и в начале 2023-го года, а во второй половине 2023-го года — опять рост. С октября 2022 года мы растем каким-то непостижимым образом, и акции “предвидели” это, какие-то чудеса. 😎

Мы ждем новые максимумы просто потому, что продолжается восстановление прибыли американских корпораций. А как же иначе, глядя на три квартала роста подряд.

Авто-репост. Читать в блоге >>> Америка на хаях

Америка на хаях

Американский рынок

Мультипликатор P/E технологических компаний входящих в S&P 500 приближаются к сопротивлению на уровне 29x.

Исторический рекорд,

Скоро услышим плохие новости и вниз,

Так обычно бывает...

t.me/ETreid подписывайтесь на тг канал, там записываю видео комментарии и зарабатываю деньги на ММВБ,

капитал 30 млн. ₽...

Авто-репост. Читать в блоге >>>

S&P 500 обновляет исторический максимум!

⚡️ОСНОВНЫЕ СОБЫТИЯ НЕДЕЛИНа американском рынке продолжается покорение новых вершин, NASDAQ и S&P 5...

Максим Алексеев, Спасибо за информацию! 📈 Конец эйфории Тельца, время Близнецов

📈 Конец эйфории Тельца, время Близнецов

♉️ Эйфория на рынках может продолжиться до первой недели июня включительно. Ситуация может измениться, когда Солнце ☉, Венера ♀ и Юпитер ♃ (планеты рынка, финансов и роста) выйдут из комфортного им Тельца (знака финансов и бычьего рынка) в конце мая — начале июня.

♊️ Вся эта финансовая компания одновременно окажется в двойственных и хаотичных Близнецах. Это может внести некоторую неопределенность на рынках в этот период.

♊️ Юпитер (планета роста) останется в Близнецах (двойственность) на год с 25 мая 2024 года по 9 июня 2025 года. Особенность знака Близнецов (движение в разных направлениях) выразится в этом периоде в резких разворотах среднесрочных и базовых циклов.

⚠️ На графиках ближайшие прошлые периоды Юпитера в Близнецах с июля 2000 по июль 2001 и с июня 2012 по июнь 2013 года. Интересно, что оба раза на момент входа в знак Юпитер давал неплохой бычий тренд на 9-12 недель. Вход в знак на этот раз 24-27 мая 2024 года. Обратите внимание.

— S&P500 — 5-я неделя базового цикла (20 недель). Сценарий 2. На аспектах Урана (♅) все три индекса уверенно пробили уровень марта. В моменте рынки явно уткнулись в прогнозный экстремум 17-20 мая. Позиции от 22 апреля держим. Прогноз: рынок в эйфории Тельца (об этом отдельный пост позже), на которой экстремум 17-20 мая скорее всего будет пробит (возможно после отката). Эйфория может закончиться в начале июня, но скорее всего затянется до следующего экстремума 7-10 июня.

— S&P500 — 5-я неделя базового цикла (20 недель). Сценарий 2. На аспектах Урана (♅) все три индекса уверенно пробили уровень марта. В моменте рынки явно уткнулись в прогнозный экстремум 17-20 мая. Позиции от 22 апреля держим. Прогноз: рынок в эйфории Тельца (об этом отдельный пост позже), на которой экстремум 17-20 мая скорее всего будет пробит (возможно после отката). Эйфория может закончиться в начале июня, но скорее всего затянется до следующего экстремума 7-10 июня.

Вводная к открытию недели

Вводная к открытию неделиНеделя будет открываться геополитическими переосмыслениями.

Правительство премьера Израиля Нетаньяху находится под угрозой распада, ибо министр Ганц, член военного кабинета Израиля, предъявил ультиматум Нетаньяху в субботу и заявил, что его партия покинет правительство, если кабинет не утвердит стратегию войны в Газе к 8 июня.

США давит на Нетаньяху со своей стороны и вероятность досрочных выборов в Израиле растет.

Вертолет президента Ирана Раиси по сообщениям СМИ «потерпел жесткую посадку», а из-за погодных условий его не могут найти, хотя уже есть информация о гибели Раиси, но она ещё не подтверждена.

Все бы ничего, но после покушения на премьера Словакии Фицо есть сомнения в отношении случайных совпадений.Важные события, способные повлиять на тренд, начнутся со среды.

Протокол ФРС от заседания 1 мая считался более важным, нежели пресс-конференция Пауэлла, но к текущему моменту он уже устарел после более слабого нонфарма и обнадеживающих данных по инфляции за апрель.

К тому же, на предстоящей неделе заявлены ежедневные массовые выступления членов ФРС, риторика которых может дополнительно обесценить протокол ФРС.

Авто-репост. Читать в блоге >>> Исторический момент - как далеко зайдёт рост америкаснкого рынка?

Исторический момент - как далеко зайдёт рост америкаснкого рынка?Итак, на прошлой неделе мы стали свидетелями новых ATH на всех ключевых индексах американского фондового рынка. Боковое движение, о котором я писал ранее, для рынка не стало основным сценарием — всё-таки выбрали безудержный рост. Так как далеко он будет, и на чьих плечах едем?

Техническая картина.

Индекс широкого рынка, как я написал ранее. превзошёл свой ATH, и теперь стремиться куда-то очень далеко. С точки зрения техники, тренд уверенный, и поводов для сомнения в его крепости просто нет.

Авто-репост. Читать в блоге >>> S&P 500 обновляет исторический максимум!

S&P 500 обновляет исторический максимум!⚡️ОСНОВНЫЕ СОБЫТИЯ НЕДЕЛИ

На американском рынке продолжается покорение новых вершин, NASDAQ и S&P 500 переписали исторические максимумы.

Индекс МосБиржи полностью восстановился после февраля 22г.

Металлы растут в цене. В том числе серебро +11,7% за неделю, что особенно приятно.Yandex N.V. (YNDX) подала заявку на делистинг акций с Московской Биржи. СПБ-Биржа выступит площадкой для биржевого обмена акций Yandex N.V. на акции МКПАО Яндекс (YDEX).

💰

Акционеры НЛМК (NLMK) утвердили дивиденды за 23г в размере 25,43₽ на акцию. А вот СД Юнипро (UPRO) рекомендовал не выплачивать дивиденды за тот же год.📜

Неплохой результат за 2023г у Магнита (MGNT), чистая прибыль +94%.

За 1кв24г также хорошо отчитались Софтлайн (SOFL), ТКС Холдинг (TCSG), Henderson (HNFG), Совкомбанк (SVCB), СБЕР (SBER), МВидео (MVID).Ростелеком (RTKM) чистая прибыль -28%, Русагро (AGRO) -68%, Росбанк (ROSB) -17%.

ТГК-1 (TGKA) не будет публиковать отчетность за 1кв24г.

По всем вопросам на связи 24/7

Алексеев Максим

Авто-репост. Читать в блоге >>> Зачем вы вкладываетесь в долгосрок в российские бумаги когда есть SP500?

Зачем вы вкладываетесь в долгосрок в российские бумаги когда есть SP500?

Будущего никто не знает, прошлое на графиках. Но надо заметить что за безоблачное будущее рынка США как минимум говорит демография. А может ли расти рынок акций вымирающей страны — большой вопрос.

Все говорят про какие-то риски, но так и не понял в чем они заключаются. Смена резиденства — дело нехитрое. Единственный момент с налогами на наследство в случае внезапной смерти.

Авто-репост. Читать в блоге >>> Пятничный поцелуй

Пятничный поцелуйНеделя с отчетами по инфляции CPI и PPI США за апрель позади.

Заголовки по инфляции оказались чуть ниже прогноза, внутренности отчетов успокоили трейдеров немного больше, ибо инфляция сектора услуг и жилья немного снизилась, а рост цен на бензин стал основным фактором роста общей инфляции CPI США.

Основная инфляция РСЕ США, главная согласно мандату ФРС, с публикацией 31 мая ожидается либо на неизменном уровне в 2,8%гг либо со снижением на 0,1%гг до 2,7%гг.

Снижение цен на бензин позволяет предположить падение инфляции в мае, публикация отчета CPI за май в день оглашения решения ФРС 12 июня дает надежду на менее воинственную риторику ФРС.

В целом, данные по инфляции подтвердили отсутствие необходимости повышения ставки ФРС, это было подтверждено всеми выступающими членами ФРС, кроме Боуман, чье назначение через Сенат стоило Трампу других уступок в свое время.

Тем не менее, для снижения ставок ФРС апрельского небольшого снижения инфляции недостаточно, для этого необходимо падение базовой инфляции РСЕ США до 2,5%гг-2,6%гг.

Авто-репост. Читать в блоге >>> Чиновники ФРС предполагают, что процентные ставки должны оставаться высокими дольше — Bloomberg

Чиновники ФРС предполагают, что процентные ставки должны оставаться высокими дольше — Bloomberg

Несколько чиновников Федеральной резервной системы заявили, что центральному банку следует дольше сохранять стоимость заимствований на высоком уровне, поскольку политики ожидают больше доказательств замедления инфляции.

Президент ФРС Кливленда Лоретта Местер, президент ФРС Нью-Йорка Джон Уильямс и президент ФРС Ричмонда Томас Баркин, выступая в четверг по отдельности, утверждали, что может потребоваться больше времени, чтобы инфляция достигла целевого уровня в 2%.

Глава ФРС Кливленда заявила, что ожидает, что рост цен замедлится более медленными темпами, чем в прошлом году.

“Чтобы достичь устойчивого уровня в 2% правильным способом, я просто думаю, что потребуется немного больше времени”, — сказал Баркин, который также голосует за политические решения в этом году.

Опубликованные в среду данные показали, что показатель базовой инфляции в США снизился в апреле впервые за шесть месяцев.

www.bloomberg.com/news/articles/2024-05-16/fed-s-mester-suggests-interest-rates-should-stay-high-for-longer?srnd=homepage-europe

Авто-репост. Читать в блоге >>> Бэктест: Что будет, если покупать фьючерс на индекс S&P 500 ES1! после формирования pin-bar свечи и удерживать позицию от 1 до 5 суток?

Бэктест: Что будет, если покупать фьючерс на индекс S&P 500 ES1! после формирования pin-bar свечи и удерживать позицию от 1 до 5 суток?

headlines Q. (backtesting):

● Что будет, если покупать фьючерс на индекс S&P 500 ES1! после формирования pin-bar свечи и удерживать позицию от 1 до 5 суток?

● На графике приведена одна из реализаций стратегии. Итоги данной реализации за 4 года:

1. Доходность в год: стратегия +18.27% vs. ES1! +16.98%

2. Кол-во сделок: 45

3. Нахождение в рынке: 13.87% от всего времени

4. Коэф. Шарпа: 1.86

5. Коэф. Сортино: 10.57

● Результаты и подробное описание стратегии (характеристики pin-bar свечи, время входа и время выхода из позиции) вы найдете в headlines QUANTS EXTRA.

______________

Закрытые каналы с бóльшим количеством исследований от команды headlines:

Технический анализ: t.me/headlines_TA_bot

Рыночные настроения и позиционирования: t.me/headlines_sentiment_bot

Количественный анализ: t.me/headlines_QUANTS_bot

Детальное изучение действий ФРС: t.me/headlines_FED_bot

Авто-репост. Читать в блоге >>> Fidelity: среднемесячная доходность Bitcoin в семь раз превосходит S&P500

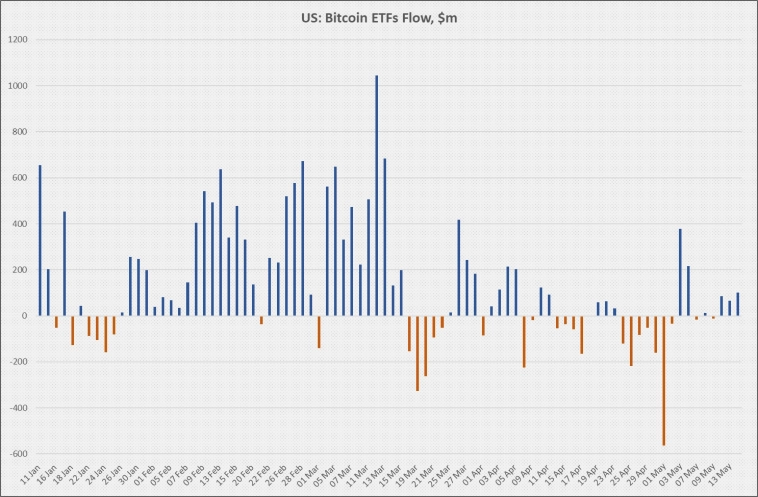

Fidelity: среднемесячная доходность Bitcoin в семь раз превосходит S&P500Глобальное признание Bitcoin тормозят два фактора – регуляторные риски и высокая волатильность. После разгона криптофинансовых компаний в 2021 году в Китае, белая полоса началась с признания Bitcoin официальным платежным средством в Сальвадоре. В этом году эстафету подхватили появившиеся в крупнейшей экономике мира спотовые ETF.

Источник изображения: инфографика StormGain

Вчера стало известно, что Совет по инвестициям штата Висконсин приобрел акции криптофонда BlackRock на $100 млн в первом квартале. Совет управляет активами на $160 млрд, включая такие государственные целевые фонды, как пенсионный фонд Висконсина. Аналитик Bloomberg Эрик Балчунас сообщил в X, что обычно крупные финансовые институты выжидают около года перед инвестициями в свежесозданный ETF. Столь быстрое решение свидетельствует о повышенном интересе к Bitcoin.

Авто-репост. Читать в блоге >>> S&P500: цель прогноза взята

S&P500: цель прогноза взята

Взята цель прогноза по H4.

Движение до цели 721п.

Мах просадка с момента сигнала 254п.

Авто-репост. Читать в блоге >>> Ожидания портфельных менеджеров ухудшаются

Ожидания портфельных менеджеров ухудшаются

Портфельные менеджеры вновь заговорили о замедлении темпов роста мировой экономики, свидетельствует майский опрос Bank of America. Беспокойство инвесторов вызывают данные по экономике США, для поддержки которой ФРС может приступить к понижению ставки уже в третьем квартале этого года, если инфляция начнет замедляться. В таких условиях управляющие сократили долю кэша в портфелях до 4%, а долю акций довели до максимума с января 2022 года.

Подробнее — в материале «Ъ».

Авто-репост. Читать в блоге >>> "Цель она есть". Даешь инфляцию! (S&P 500)

"Цель она есть". Даешь инфляцию! (S&P 500)

— Не бери на понт, мусор!.. ©

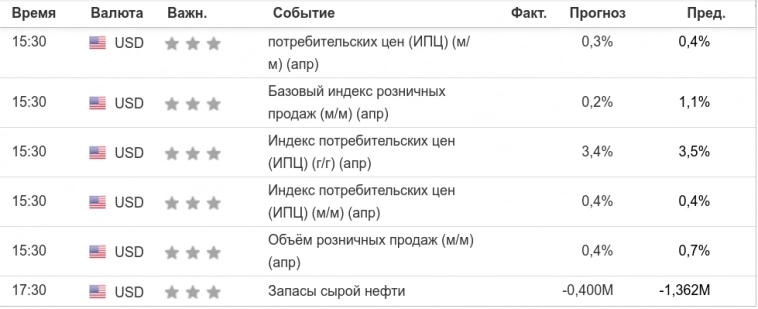

Всем привет и трям! Вот и долгожданная среда прилетела. А что мы сегодня ждем? НОВОСТИ!

Сегодня зажигаем на инфляции (индес CPI) по США. Уж тут то должны порешать, кому что надо? )

Хотя даже и не удивлюсь, если опять жостко распилят, а по факту остануццо на месте. Это у них любимое занятие.

Новости сегодня (только 3*)

Ловим момент, или сидим на заборе, в ожиданиях, когда дадут зайти после истерики. )

По рынку (на утро):

GOLD — вчера, естессно, пробоя не произошло. Остались в диапазоне, да5005 еще к хаям дошли. Ну штож, сегодня ждем развязки.

BRENT — есть треугольник на Н1-Н4. Теперь надо угадать, куда он выйдет. ))

мажоры ($) — прогноз по новости (CPI) уже активно отыгрывают (сливают бакс). Сегодня есть шанс реабилитироваться, или уже во все тяжкие, топить пиндосов. ))

S&P 500.

А вот сипи-шка хороша! Таки добили до хаев! Почти...

И вот сегодня будет решаться судьба, куда дальше иди:

1-й вариант — отбой от хая и обратно к 5К

Авто-репост. Читать в блоге >>> Томительное ожидание рынка. Пробьёт ли SP500 свой ATH?

Томительное ожидание рынка. Пробьёт ли SP500 свой ATH?Ключевой вопрос, не сходящий с уст участников рынка в последние недели — сможем ли мы преодолеть текущий ATH? Сейчас на рынке происходит столько позитивных событий, обновлений различных данных и заявлений, что участники рынка волей-неволей начинают верить в продолжение роста последних месяцев. Случится ли это на самом деле, попробуем разобраться.

Техническая картина.

Как всегда, по старинке, начну с обзор технической картины ключевой метрики фондового рынка.

Индекс широкого рынка показывает очень уверенное восстановление, после затяжного падения. Участники рынка уверенно ведут своего «любимца» к победе.

Авто-репост. Читать в блоге >>>

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)