S&P500 фьючерс | SPX

-

Обвалившийся американский рынок

Обвалившийся американский рынок

Позавчерашний обвал продемонстрировал то, как работает один простой механизм:

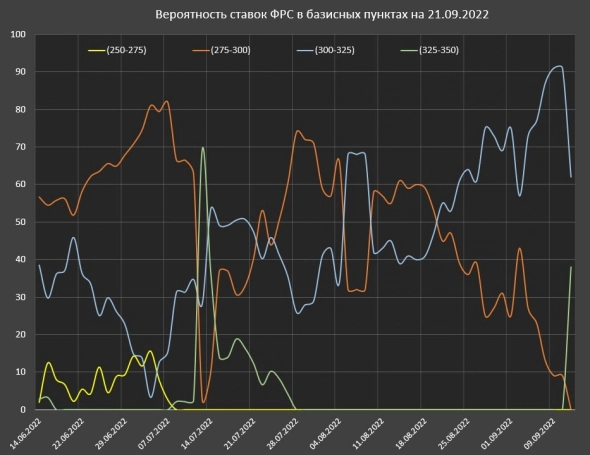

Публикация данных об инфляции – ожидаемые рынком решения ФРС по ставке – основанных на последних ожидания рыночной реакции.

Действительно, если инфляция высока – с ней надо бороться. Как бы это ни делалось, с помощью повышения ставки или других инструментов ДКП, эффект один и тот же – сокращается спрос и, соответственно, выручка компаний. Бизнес страдает, и это отражается на дивидендах и котировках.

Все эти эффекты отложенные, но рынок, как давно повелось, делает еще не наступившее будущее настоящим.

Низкая инфляция, позволявшая долгие годы западным странам проводить политику низких ставок, привела к появлению в их экономиках множества закредитованных фирм, способных как-то барахтаться только в избыточно благоприятных условиях. Рост ставок – это неизбежное банкротство для многих из них. Поскольку борьба с инфляцией пока далека от завершения, впереди еще много таких банкротств и кризис будет углубляться.

Авто-репост. Читать в блоге >>>

Сегодня в программе

Сегодня в программе

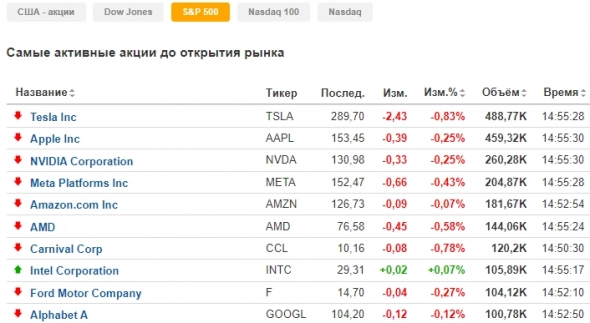

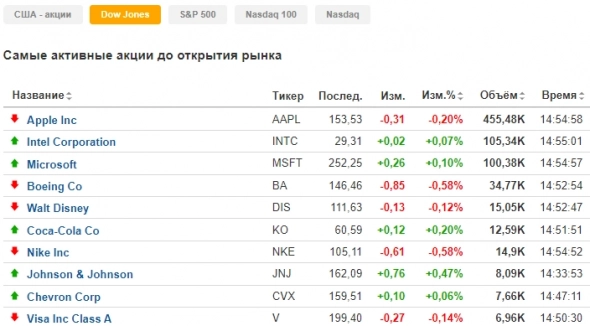

Общая инфляция цен потребителей США в августе упала слабее ожиданий, а базовая выросла, при этом энергетическая составляющая упала на 5,0%мм.

Отчет по инфляции CPI вчера привел к бегству от риска на фоне роста доллара, ибо опроверг ожидания рынка по оформлению пика инфляции в июне, рыночные ожидания по ставкам ФРС на текущий момент учитывают полностью повышение ставки в сентябре на 0,75% с 35% вероятностью повышения ставки на 1,0%, при этом рыночные ожидания на ноябрьское заседание ФРС находятся в диапазоне между повышением ставки на 0,50% и 0,75%.

Минфин Японии продолжил вербальные интервенции против дальнейшего падения иены, заявив, что интервенция возможна в любой момент, предупреждений не будет, как и признания интервенции после.

Сегодня внимание участников рынка будет сфокусировано на отчете по инфляции цен производителей в 15.30мск.

Эта инфляция имеет большие шансы падения, ибо по ФА падает первой, в августе в Китае было сильное падение инфляции PPI, что оказывает влияние на инфляцию торговых партнеров, кроме того данная инфляция более чувствительна к снижению цен на энергоносители и цен на товары.

Отчет по запасам нефти EIA увидит свет в 17.30мск, заявление чиновников администрации Байдена о готовности купить нефть по 80 долларов за баррель поддержало восстановление котировок вчера после падения на страхах более сильного и длительного повышения ставок ФРС.

Авто-репост. Читать в блоге >>>

Инфляция в США не тормозит ...

Инфляция в США не тормозит ...

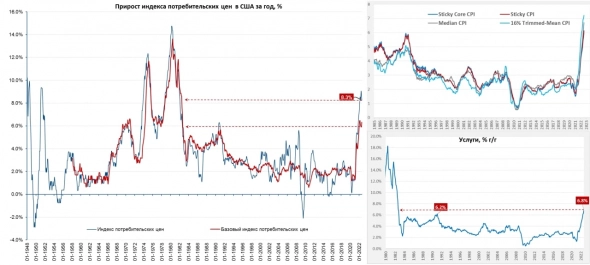

Вышедшие вчера данные по инфляции в США оказались сильно хуже, чем можно был ожидать. Хотя снижение цен на бензин в августе «убрало» из инфляции 0.5% п.п., цены выросли на 0.1% м/м и 8.3% г/г. Базовая инфляция 0.6% м/м и 6.3% г/г, продукты питания 0.8% м/м и 11.4% г/г, причем питание дома подорожало на 13.5% г/г, что стало рекордом с 1979 года. Основная история развивается в услугах, как и ожидалось, но развивается она более агрессивно – услуги прибавили 0.7% м/м и 6.8% г/г и рост здесь идет достаточно широким фронтом: аренда жилья 0.7% м/м и 6.7% г/г, медицина 0.8% м/м и 5.6% г/г, транспорт (несмотря на падение цен по ряду категорий вроде авиаперевозок) 0.5% м/м и 11.3% г/г, образование почти не дорожает, но это скорее исключение.

Объективно везде, где есть большой вклад рабочей силы, рост цен агрессивный...

Все индексы инфляции, которые считают различные резервные банки ФРС с целью очистить от волатильных компонент, дружно поставили новые максимумы, так что на следующей неделе ФРС просто некуда будет деваться, кроме как агрессивно повышать, а потом повышать снова, пока что-нибудь не обвалится. И рынки эту ситуацию пока, похоже, крайне недооценивают.

t.me/truecon

Авто-репост. Читать в блоге >>> Про падение американского рынка во вторник и необычный индикатор, чтобы предсказывать события на рынке

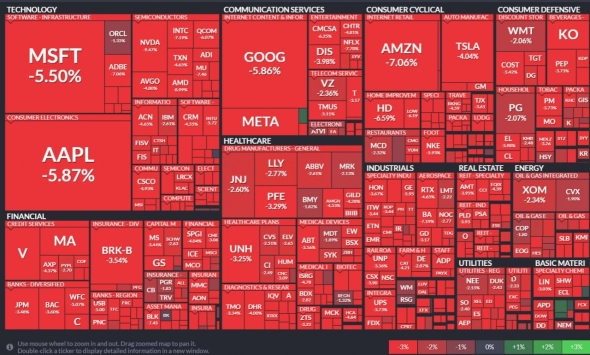

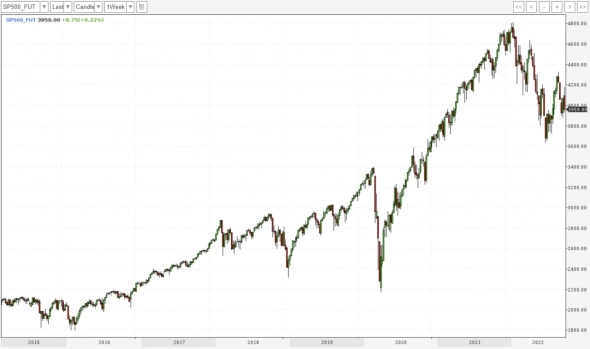

Про падение американского рынка во вторник и необычный индикатор, чтобы предсказывать события на рынкеВчера американский рынок сильно скорректировался — индекс S&P 500 упал на 4.32%, Nasdaq на 5.16%, это максимальное дневное падение с июня 2020 года, хотя в марте 2020 были дни намного хуже. Причиной (или поводом) стал отчет по инфляции в США, которая оказалась выше ожиданий рынка — 8.3% (ожидали 8.1%). Еще сильнее был разрыв в Core CPI (без учета волатильных цен на еду и энергоносители) — рост к прошлому году получился на уровне 6.3%, а к прошлому месяцу — 0.6% (ожидали 0.3%).

Инфляция сама по себе не особо влияет на бизнес компаний и их оценку (по крайней мере если речь о разнице в 0.2% с ожиданиями), но она является сейчас ключевым индикатором, на который смотрит ФРС, принимая решение об изменении процентных ставок и других инструментов, влияющих на ликвидность на рынке. На следующей неделе будет очередное заседание, на котором ожидается рост ставки на 0.75%.

Инфляция выше ожиданий повышает вероятность, что рост ставок продолжится и будет более агрессивным, чем сейчас закладывает рынок. А это уже сильно влияет на оценку компаний, что и привело к приличной коррекции на рынке. Так что теперь будет интересно посмотреть на решение ФРС на следующей неделе и особенно комментарии по их взгляду на ситуацию в экономике и дальнейшим планам, если они будут озвучены.

Авто-репост. Читать в блоге >>> Тотальный разгром

Тотальный разгром

Фондовый рынок США, рухнул более, чем 4.3% — это самые значительные однодневные потери с 11 июня 2020.

Разгром по внутридневным минимуму/максимуму еще более внушительный – 5.7%! Все полетело к чертям!

Подобные обвалы очень редки. Если не учитывать считанных дней сокрушительных падений более 5% в марте 2020, подобного не было ни в обвал рынков декабря 2018, ни в феврале 2018, также подобного крушения рынка не было в 2015-2016, когда фондовые рынки испытывали явные проблемы. Последний аналог – это август 2011.

Событие само по себе редкое, случается всего несколько раз за 10 лет. По характеру падения, с 9 часов вечера по МСК началась беспорядочная капитуляция, характерная для марта 2020, августа 2011 и осени 2008.

Повержены безмятежные оптимисты мягкой посадки, которые всю неделю выкупали под ожидания хороших данных по инфляции.

Рынки возбудили данные по инфляции, но основная проблема кроется в другом – ожидания ужесточения ДКП от ФРС. Вообще все положительные движения рынков последних несколько месяцев обусловлены преимущественно «влажными фантазиями» о скорой нормализации жесткой риторики ФРС и возврату к прежней реальности.

Авто-репост. Читать в блоге >>>

ставка если выше — они разгонят инфляцию — так же и в 2 раза больше.

ставка будет закладываться в стоимость продукции — всё подорожает.

инфл...

Фонд, Цифровой рубль будет выпущен, всё прозрачно будет. А, когда отменят безнал и нал, то все потоки денег будут видны ставка если выше — они разгонят инфляцию — так же и в 2 раза больше.

ставка если выше — они разгонят инфляцию — так же и в 2 раза больше.

ставка будет закладываться в стоимость продукции — всё подорожает.

инфляция разгонится, люди кинутся тратить накопления — как не в себе, поэтому ставка это лишь объяснение зачем решалы, которые ставку туда-сюда катают, должны на шеях народа сидеть, ставка должна быть едина во всем мире и неизменна. например 1%.

например ЦБ России вообще лишняя структура, всё должно быть давно роботизировано, и ставка 1%.

все манипуляции рынками должны отслеживаться роботами.

и тогда не отстанется коррупц. составляющей, тк ЦБ на нарушения смотрит сквозь пальцы и сам в доле явно.

Американцы бегут из депозитов?

Американцы бегут из депозитов?

😔Банковские депозиты в США упали на $370 млрд во 2 квартале на фоне растущих ставок ФРС

📝Российские СМИ уже заявляют, что причиной сокращения вкладов стало неоднократное повышение ФРС ставок: дескать, американцы бегут в гособлигации, «так как выплаты по ним оказываются выше, чем по депозитам». Однако звучит это странно, ведь при повышении ставок доходность депозитов как раз-таки возрастает.

🚀Однако аналитики Market Power внимательно ознакомились с отчетом ФРС и пришли к выводу, что американцы снимают деньги преимущественно с длинных депозитов — просто-напросто не продлевая их, и кладут средства на депозиты до востребования.

🔹Объем «длинных» депозитов в банках США — 12 трлн, срок средний — около 3 лет. За второй квартал к погашению подошли депозиты объемом 1 трлн. И половина вкладчиков не стала продлевать.

🔹И здесь уже логика «физиков» США становится понятной: дождаться максимального роста ставок ФРС и положить деньги вдолгую, под наибольший процент.

🔹Также снижаются вложения в акции и фонды и растут – в бонды. К тому же многие люди в текущей ситуации предпочитают держать деньги в наличных.

Авто-репост. Читать в блоге >>>

интересно они напечатали 9 триллионов — Россию скупать же…

интересно они напечатали 9 триллионов — Россию скупать же…

однозначно — через друж Израиль и скупают прямо сейчас

.

Впереди обвалРечь о рынке США. Наш рынок, как и комодитиз это тоже затронет. Но главное, вчера мы увидили капитуляцию в самых крупных компан...

Хуан Диего из Севильи, они и Сипу скупят на все свои 80 триллионов долларов.

потому что они по 4800 продали мишкам. Впереди обвал

Впереди обвал

Речь о рынке США. Наш рынок, как и комодитиз это тоже затронет. Но главное, вчера мы увидили капитуляцию в самых крупных компаниях, фангах. Это говорит, что фронт пробит и Орды медведей устремились в стан врага. К ставке ФРС всё будут в шортах. Тут Кеша всех удивит. А пока индексы пр осядут от 10до15%

Авто-репост. Читать в блоге >>> Тотальный разгром на фондовом рынке США, который рухнул более, чем 4.3% - это самые значительные однодневные потери с 11 июня 2020.

Тотальный разгром на фондовом рынке США, который рухнул более, чем 4.3% - это самые значительные однодневные потери с 11 июня 2020.

Разгром по внутридневным минимуму/максимуму еще более внушительный – 5.7%! Все полетело к чертям!

Подобные обвалы очень редки. Если не учитывать считанных дней сокрушительных падений более 5% в марте 2020, подобного не было ни в обвал рынков декабря 2018, ни в феврале 2018, также подобного крушения рынка не было в 2015-2016, когда фондовые рынки испытывали явные проблемы. Последний аналог – это август 2011.

Событие само по себе редкое, случается всего несколько раз за 10 лет. По характеру падения, с 9 часов вечера по МСК началась беспорядочная капитуляция, характерная для марта 2020, августа 2011 и осени 2008.

Повержены безмятежные оптимисты мягкой посадки, которые всю неделю выкупали под ожидания хороших данных по инфляции.

Рынки возбудили данные по инфляции, но основная проблема кроется в другом – ожидания ужесточения ДКП от ФРС. Вообще все положительные движения рынков последних несколько месяцев обусловлены преимущественно «влажными фантазиями» о скорой нормализации жесткой риторики ФРС и возврату к прежней реальности.

Авто-репост. Читать в блоге >>>

На чём вчера упали США и почему ФРС продолжит ужесточение.

На чём вчера упали США и почему ФРС продолжит ужесточение.

Вчера:

Дефицит госбюджета США в августе увеличился на 28,7% и составил $219,596 млрд по сравнению со $170,635 млрд за тот же месяц прошлого года, сообщило министерство финансов страны.

Доходы выросли на 13,2% и достигли $303,726 млрд против $268,378 млрд годом ранее. Поступления от налогов на физлиц повысились на 11%.

Расходы подскочили на 19,2% — до $523,323 млрд с $439,013 млрд.

Между тем за одиннадцать месяцев 2022 финансового года, который начался 1 октября прошлого года, дефицит бюджета США упал почти втрое (на 65%) — до $945,715 млрд по сравнению с $2,711 трлн за аналогичный период годом ранее.

ВЫВОД:

ФРС 26 сентября повысит ставку ещё на 0,75% (плюс-минус) с нынешних 2,25 — 2,50%.

ФРС придётся сокращать баланс примерно на $0,5 трлн.по итогам 2022 календарного года.

С уважением,

Олег.

Авто-репост. Читать в блоге >>> 🐀🦆🦅Главное это конфликт между уткой, крысой и вороной, а не акции!

🐀🦆🦅Главное это конфликт между уткой, крысой и вороной, а не акции!Инфляция в США оказалась в августе заметно выше ожиданий. Несмотря на замедление общего показателя с 8,5% до 8,3% г/г, базовый индекс цен продолжает расти высокими темпами: 0,6% м/м и 6,3% г/г.

Технологические акции в США лидировали в падении, а индекс Nasdaq Composite упал на 5,2%. Согласно данным Bespoke Investment Group, сессия вторника отмечает седьмой раз в этом году, когда Nasdaq упал на 4% или более. В прошлом году не было зафиксировано снижения такого же масштаба, в то время как в 2020 году было зафиксировано 10 спадов. Индекс S&P 500 просел на 4,3%, в то время как индекс Dow Jones Industrial Average потерял более 1275 пунктов, или примерно на 4%. После отчета, опубликованного во вторник, данные CME Group показали, что инвесторы оценивают 82%-ную вероятность повышения ставки на 0,75% на следующей неделе и 18%-ную вероятность повышения ставки на 1%. Помню, что неделю тому назад инвесторы оценивали в 59% вероятность повышения ставки на 0,75% на следующей неделе.

Авто-репост. Читать в блоге >>> S&P 500. Дно №2

S&P 500. Дно №2

Инфляция – инфляцией. Но воспринимал бы падение американского рынка акций не как разгон в забеге к новым минимумам, а как второе ценовое дно в рамках длительной коррекции. В моей интерпретации оно свидетельствует в пользу движения рынка вверх.Фондовая Америка сейчас далека от нас как никогда. И всё же ее рост, если он будет, даже и чисто психологически полезен отечественному фондовому рынку.

Источник иллюстрации: www.profinance.ru/charts/sp500_fut/lca7

@AndreyHohrin

TELEGRAM t.me/probonds

YOUTUBE https://www.youtube.com/c/PRObonds

https://ivolgacap.ru/

www.probonds.ru

Авто-репост. Читать в блоге >>>

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)