Таймфрейм W — тренд ВВЕРХ (условие смены тренда — пробитие 4369.50)

Всё в рамках тренда, данные по ВВП в Штатах поддерживают бычков.

В видео на ЮТУБ объяснил свою позицию по S&P500.

Авто-репост. Читать в блоге >>>

Таймфрейм W — тренд ВВЕРХ (условие смены тренда — пробитие 4369.50)

Всё в рамках тренда, данные по ВВП в Штатах поддерживают бычков.

В видео на ЮТУБ объяснил свою позицию по S&P500.

В данном видео проводится технический анализ индекса S&P 500 по методу волн Эллиотта и пропорций Фибоначчи c прогнозом дальнейшего движения к целевым уровням на 30.06.23 г.

Поддержать канал на Boosty: boosty.to/simple_waves/donate

Больше информации в Telegram-канале: t.me/simplewaves_trading

как думаете разница в цене etf SPY и сентябрьского фьючерса ближе к экспирации нивелируется?

Не, я не армагеддоню, а рассматриваю highly likely событие сентября.

Несмотря на значительную дезинфляцию в начале года, надежды на какое-либо снижение ставок до 2024 года практически испарились — и даже вновь возникли сомнения относительно сроков достижения пиков. Хорошей новостью является то, что это в основном связано с устойчивостью экономической активности и более широкими финансовыми возможностями (сами понимаете в основном почему).

В базовой инфляции США и ЕС требуется слишком много времени, чтобы вернуться к целевым показателям в ~2%, финансовые стрессы рискуют поставить под угрозу борьбу c инфляцией. ПО действиям ЦБ банков стран G7 денежно-кредитная политика продолжит ужесточаться, а затем оставаться на ограничительной территории до тех пор, пока базовая инфляция не пойдет по четкому пути снижения. Это гарантирует, что повышение ставок не вызовет ожиданий (а если и вызовет, то ошибочные) слишком быстрого изменения политики и позволит в полной мере реализовать последствия повышения %% ставок.

Мы уже неоднократно подсвечивали привлекательность облигационного рынка в текущей макроэкономической ситуации. В новом видео подготовили для вас наглядный пример, как можно в консервативном инструменте с минимальными рисками отрабатывать стратегию процентных спредов в облигациях.

🔸Западные рынки раньше времени начали расти, отыгрывая паузу в повышении ставок.

🔸Совсем недавно Пауэлл выступая перед конгрессом заявил — «цикл повышения ставок еще не завершен», а сегодня об этом же заявила и глава ЕЦБ Кристин Лагард. Вот цитата из ее слов:

🤪Для борьбы с инфляцией необходима «более жесткая политика». Вероятно, мы не скоро сможем объявить о завершении исторического цикла повышения процентных ставок. «Маловероятно, что в ближайшем будущем ЦБ сможет с полной уверенностью заявить, что пик ставок достигнут».

Источник: https://t.me/s/take_pr

🟡Рынок в лёгкой коррекции

1️⃣ S&P 500 скорректировался на -2,6% от максимума на объёмах выше среднего. В предыдущем обзоре неделю назад писал, что назрела ожидаемая коррекция. Падение индекса на 2-3% многие даже не назовут коррекцией, но интересно, что происходит с равновесным индексом RSP500

2️⃣ RSP 500 упал на -3.7% от предыдущего локального максимума всего за 5 дней. RSP падает быстрее, чем S&P 500 и это плохой знак потому, что это говорит об общей слабости рынка и о том, что рынок тянут вверх 5-10 акций FAANG.

3️⃣ 2 крассных бара дают надежду на то, что коррекция окажется не глубокой. Идёт борьба за уровни и откупка акций институциональными инвесторами. Результат битвы увидим через пару недель.

💪Рынок сохраняет общий позитивный настрой, но нам тяжело делать деньги в такй среде, когда акции не достигают новых максимумов. Купленные на этой неделе акции выбило по стоп-лоссам. Мы как частные инвесторы не можем влиять на движение рынка, поэтому ждём тренда на рост.

Привет, детальное сравнение даже 2 компаний может занять час!

В своём исследовательском проекте я использовал машинное обучение и DataScience, чтобы находить лидеров из 10.000 бумаг по 100+ параметрам (фин, фунд, техн, операц, долг, дивиденд, настроения, апсайды) как в сравнении друг с другом, так и по отношению к рынку, секторам и отраслям в среднем.

Сделал аналог индекса S&P500 для РФ, США, Гонконга.

Он обновляется каждый день, и отбирает компании не только с отличной инвест-оценкой, но и с началом растущего тренда на графике прямо сейчас.

Буду тестировать и публиковать результаты! Для начала верхушка США.

А снизу будет принцип работы и небольшое видео-описание.

Интересно? Можете помочь? Хотите в команду? Пишите:

t.me/eversini

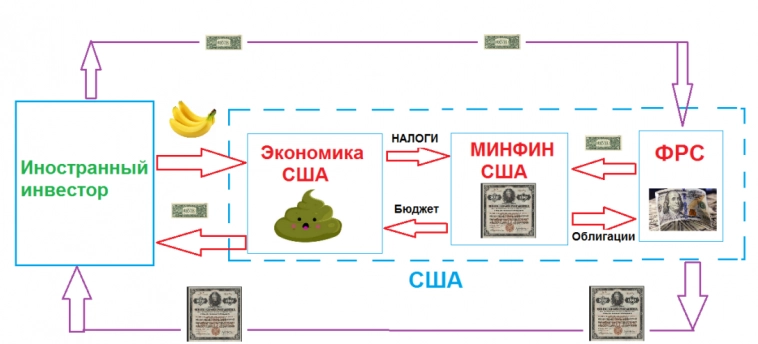

которая наглядно показывает двухконтурность циркуляции Доллара США .

которая наглядно показывает двухконтурность циркуляции Доллара США .

Всем привет. В этом посту я не буду повторяться и рассказывать про макроэкономику и экономические циклы, а приведу просто статистические данные.

Разговор пойдет про то, что SP500 всегда с 2000 года до наступления финансового кризиса возвращался к своим предыдущим максимумам.

2000 год

S&P 500 пробился к новому бычьему рынку, но эксперты не уверены, продлится ли это ралли.

Ажиотаж вокруг ИИ и устойчивые доходы американских компаний привели к ралли в 2023 году.

Но это связано с тем, что эксперты предупреждают, что США близки к рецессии.

S&P 500 в настоящее время вырос более чем на 20% по сравнению с минимумом в октябре, что является техническим сигналом того, что он официально находится на новом бычьем рынке, но Уолл-стрит по-прежнему не может понять, действительно ли нынешнее ралли является началом нового бычьего роста или подделка головы до того, как акции снова неизбежно рухнут.

Базовый индекс в значительной степени был повышен за счет ралли акций технологических компаний с мега-капитализацией благодаря энтузиазму Уолл-стрит в отношении искусственного интеллекта. Аналитики говорят, что искусственный интеллект может повысить производительность, прибыль и поднять акции в ближайшие годы, не обращая внимания на опасения, что в этом секторе формируется пузырь в стиле доткомов.