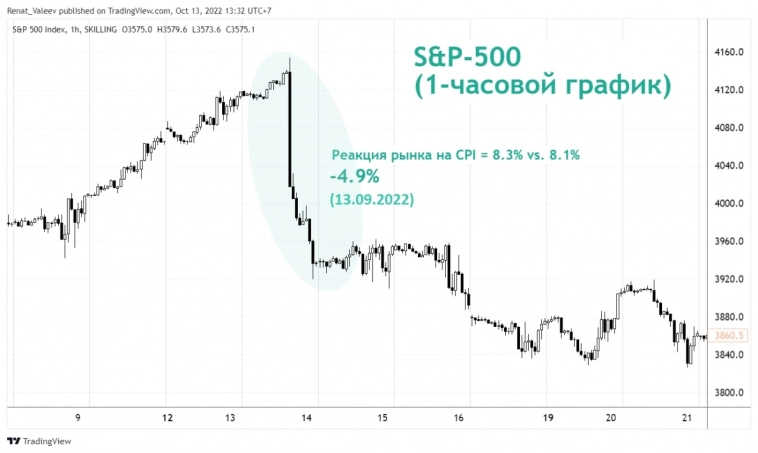

Что ждать от ИПЦ США и какая может быть реакция рынка

🌏📑Брифинг (Кратко): Сегодня всё внимание к инфляции в США

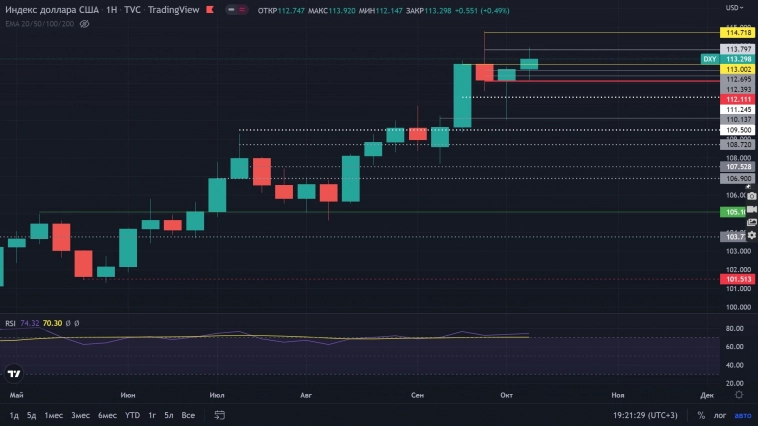

• Глобальные рынки в ожидании новых данных о потребительских ценах(инфляции) в США.

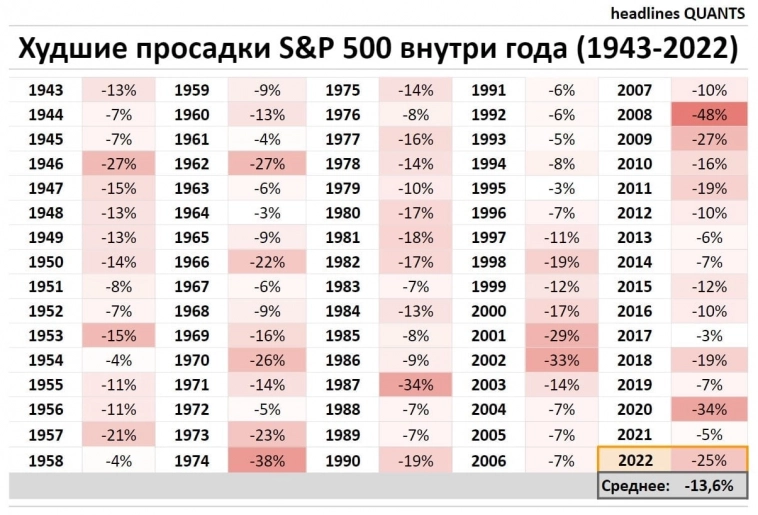

• Многие морально готовятся к новому негативу, но есть и нотки позитива, данные о ценах производителей (промышленная инфляция) не оказались шокирующими, хотя и слегка негативные нотки были.

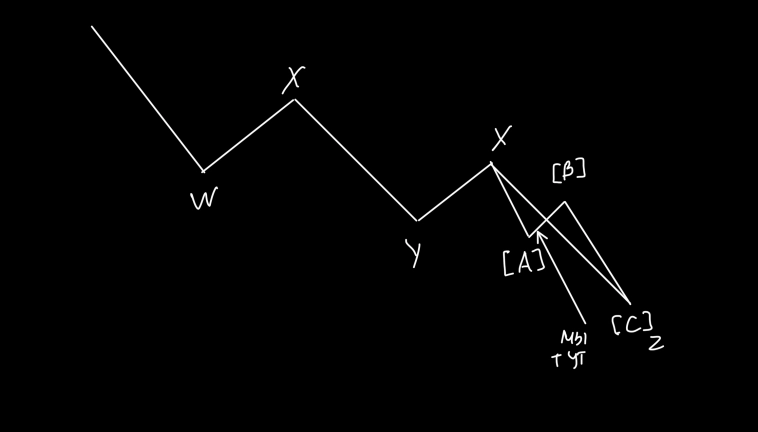

• Учитывая, что рынок уже закладывает в ценах негативный сценарий, любой даже небольшой позитивный сюрприз (отклонение в меньшую сторону) может спровоцировать мини-ралли на рынках: в акциях, облигациях, сырье, крипте, валютах против доллара.

• Но не стоит исключать и негативный сценарий. Такие, временя, что может быть всякое.

Что ожидают на Уолл-Стрит:

• ИПЦ г/г, 8,1% за октябрь против 8,3% в сентябре

• ИПЦ м/м, 0,2% за октябрь против 0,1% в сентябре

• Базовый ИПЦ г/г, 6,5% за октябрь против 6,3% в сентябре

• Базовый ИПЦ м/м 0,4% за октябрь против 0,6% в сентябре

В Голдман вот так видят реакцию на сценарии:

Авто-репост. Читать в блоге

>>>