Индекс Мосбиржи вчера утром был 3 030 пунктов, закрытие сегодня на уровне 3 216 пунктов. Рост от минимумов по индексу составил 6,2% за 2 дня.

Завершение ли это коррекции, я не знаю. С 3 500 до 3 030 пунктов — мы увидели коррекцию в 15,5%. Уже прилично.

Вкусные цены для добора целого ряда активов, на мой взгляд, вчера были (написал для вас, что покупал сам ). Так что решение добирать бумаги в моменте кажется правильным. Кто не испугался — молодец.

📈 Краткосрочные прогнозы я не даю, а вот среднесрочно на горизонте года на наш рынок смотрю позитивно.

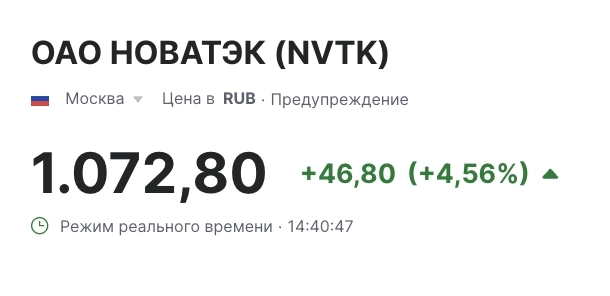

Самые крупные компании все еще дешевы (Сбер, Лукойл, Роснефть, Новатэк), идей с потенциалом 20+ % прилично (я насчитал порядка 25 штук), цены на сырьевые активы на хорошем уровне (нефть, золото), курс доллара комфортный для экспортеров, впереди главные выплаты дивидендного сезона.

Налоги не так страшны: -6% прибыли многие компании компенсируют ростом в 2025 году. Главный сдерживающий фактор для рынка — высокая ключевая ставка и, как следствие, хорошая доходность денежного рынка, вкладов и ОФЗ.

Авто-репост. Читать в блоге >>>