комментарии Стэфан Геращенко на форуме

-

Похоже на очередное «хайли-лайкли». И «партнёры» начнут натягивать презерватив на глобус. Пустышка это!!!

Похоже на очередное «хайли-лайкли». И «партнёры» начнут натягивать презерватив на глобус. Пустышка это!!!

Многие тут ржут над газификацией страны, но ржать не над чем — это очень нужная вещь и наконец-то хоть малая толика бюджета пойдёт на нужды Граждан РФ (хотя бы на селе и в малых городах). Газифицированный загородный дом — это не дровяное отопление. Сразу резко повышается качество жизни. Понятно, что в нашем олигархо-капиталистическом строе причиной этого является не забота о большинстве, а необходимость замены экспорта газа внутренним спросом, но!!! «не было бы счастья — да несчастье помогло». Что-то мало кто ржёт над китайской переориентацией экономики на внутреннее потребление, если у нас будет это хотя бы на 10% от китайского — будет хорошо, если на 20% — то Суперкласс!!!!.

Стэфан Геращенко, если это так важно, то газифицировали РФ, а не греков с турками, беспокоились о наших, а не о голодных детях и футболистах Германии!

Ваши фамилия и имя, наводят меня на смутные ощущения, что Вы не местный! Из Лугадонсканашего? Губу раскатали и сказкам верите!

Держитесь, но ничего из обещанного с 2000 года не было выполнено!

Это факт, а не бред и чушь!

Держитесь!

мимо проходил, пшёл вон, бандерлог.

Стэфан Геращенко, я записал Вас в первую партию, в миссию на Марс!

Первый сказал, что там есть чем заняться!

мимо проходил, Это к Маску!!!

Многие тут ржут над газификацией страны, но ржать не над чем — это очень нужная вещь и наконец-то хоть малая толика бюджета пойдёт на нужды Граждан РФ (хотя бы на селе и в малых городах). Газифицированный загородный дом — это не дровяное отопление. Сразу резко повышается качество жизни. Понятно, что в нашем олигархо-капиталистическом строе причиной этого является не забота о большинстве, а необходимость замены экспорта газа внутренним спросом, но!!! «не было бы счастья — да несчастье помогло». Что-то мало кто ржёт над китайской переориентацией экономики на внутреннее потребление, если у нас будет это хотя бы на 10% от китайского — будет хорошо, если на 20% — то Суперкласс!!!!.

Стэфан Геращенко, если это так важно, то газифицировали РФ, а не греков с турками, беспокоились о наших, а не о голодных детях и футболистах Германии!

Ваши фамилия и имя, наводят меня на смутные ощущения, что Вы не местный! Из Лугадонсканашего? Губу раскатали и сказкам верите!

Держитесь, но ничего из обещанного с 2000 года не было выполнено!

Это факт, а не бред и чушь!

Держитесь!

мимо проходил, пшёл вон, бандерлог.

Многие тут ржут над газификацией страны, но ржать не над чем — это очень нужная вещь и наконец-то хоть малая толика бюджета пойдёт на нужды Граждан РФ (хотя бы на селе и в малых городах). Газифицированный загородный дом — это не дровяное отопление. Сразу резко повышается качество жизни. Понятно, что в нашем олигархо-капиталистическом строе причиной этого является не забота о большинстве, а необходимость замены экспорта газа внутренним спросом, но!!! «не было бы счастья — да несчастье помогло». Что-то мало кто ржёт над китайской переориентацией экономики на внутреннее потребление, если у нас будет это хотя бы на 10% от китайского — будет хорошо, если на 20% — то Суперкласс!!!!.

Стэфан Геращенко, ничего смешного. трубы «до дома» должны были делать регионы… но это деньги, которые платить никто не хотел.

Поэтому реальная газификация населения минимальна при том что трубы уже почти везде.

От этого проекта все будут в плюсе и потребитель и ПАО с дочерними.

Влад, согласен. Да и откуда у регионов (особенно у глубинки) сейчас деньги!? Многие тут ржут над газификацией страны, но ржать не над чем — это очень нужная вещь и наконец-то хоть малая толика бюджета пойдёт на нужды Граждан РФ (хотя бы на селе и в малых городах). Газифицированный загородный дом — это не дровяное отопление. Сразу резко повышается качество жизни. Понятно, что в нашем олигархо-капиталистическом строе причиной этого является не забота о большинстве, а необходимость замены экспорта газа внутренним спросом, но!!! «не было бы счастья — да несчастье помогло». Что-то мало кто ржёт над китайской переориентацией экономики на внутреннее потребление, если у нас будет это хотя бы на 10% от китайского — будет хорошо, если на 20% — то Суперкласс!!!!.

Многие тут ржут над газификацией страны, но ржать не над чем — это очень нужная вещь и наконец-то хоть малая толика бюджета пойдёт на нужды Граждан РФ (хотя бы на селе и в малых городах). Газифицированный загородный дом — это не дровяное отопление. Сразу резко повышается качество жизни. Понятно, что в нашем олигархо-капиталистическом строе причиной этого является не забота о большинстве, а необходимость замены экспорта газа внутренним спросом, но!!! «не было бы счастья — да несчастье помогло». Что-то мало кто ржёт над китайской переориентацией экономики на внутреннее потребление, если у нас будет это хотя бы на 10% от китайского — будет хорошо, если на 20% — то Суперкласс!!!!.

Если всё компенсируют, то норм. Увеличится выручка от продажи газа в России.

khornickjaadle, если труба моя, значит мне тоже компенсируют за присоединение к ней нищебродов из соседних домов!

У Газпрома и бюджета денег не будет!

Держитесь!

мимо проходил, Как только увеличится Российский внутренний спрос + Китайский (он и без этого растёт) — цены в Европе сразу скакнут минимум вдвое (Америкосы им за бесплатно поставлять не собираются, да и у Газпрома появится внутренняя и Азиатская альтернатива). Жаль что этого раньше не сделали и появится это не быстро. Проиграют естественно электроэнергетики — их потребление понизится. По моему Вы сами большой нищеброд душевно и, предполагаю, интеллектуально. ))

У меня разрыв пукана.

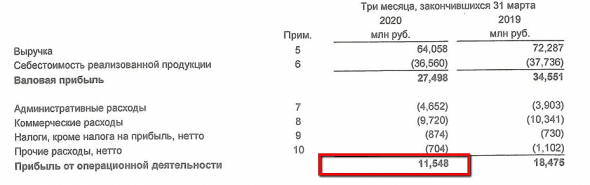

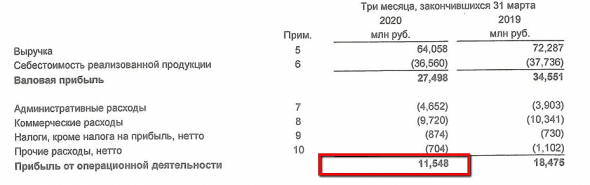

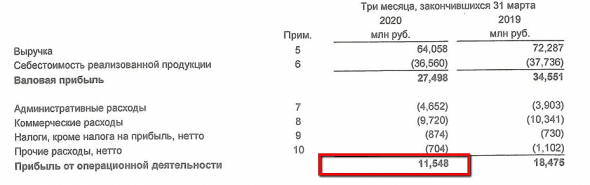

Кто-нибудь может объяснить, как они из 11,55 млрд рублей операционной прибыли получили 14,4 млрд рублей скорректированной чистой прибыли?

Тимофей Мартынов, это суперкунштюк. Зачли в плюс текущего года перенос убытков на будущее от курсовой разницы, которую потом взяли и к чистой прибыли прибавили. Креативные менеджеры и аналитики!!!!!!!!

Стэфан Геращенко, а это вы как поняли

Тимофей Мартынов, сейчас нет времени всё в цифрах по-взрослому написать — надо будет вытянуть все формы 2 по годовым МСФО Фосагро с 2014 года — тогда была аналогичная ситуация, но это целая полунаучная статья получится. А кратко — как не добавляй курсовую разницу к убыткам, уплаченный в текущем году налог на прибыль текущего года отрицательным стать не может — только нулевым. Российский бюджет возвращает налог на прибыль с убытков по году только через процедуру переноса убытков на будущее (в следующие годы) и не более 50% от прибыли каждого следующего года, поэтому положительный налог на прибыль, зачтённый в базу для расчёта дивов, в текущем году — это и есть «кунштюк» МСФО, не первый год применяемый менеджментом Фосагро (кстати за неверную отчётность по МСФО в России отвественности по-моему нет). Пикантность ситуации на сейчас в том, что сейчас закончился только 1-й квартал. А в течении года ОП+%%Дох-%%Расх Фосагро (думаю к третьему кварталу) превысят отрицательную курсовку и эти воздушные + 4 ярда по налогу на прибыль (положительная налоговая разница) в МСФО обнулятся. Значит быстро из расчёта дивиденда уйдут (если бакс не рухнет — что пока не очень проглядывается). Как то так.

Да хорош воду в ступе толочь и искать черных кошек в темной комнате, никто, никакой менеджмент ничего не приукрашивает, нафиг им это надо?))

Просто этот показатель (СкоррЧП) четко прописан в дивидендной политике, и является базой дивидендной выплаты, поэтому и публикуется в каждом квартальном отчете. И вычисляется он также строго по дивполитике, математически, берем ЧП по МСФО и минусуем нереализованные курсовые разницы (если отрицательные — то плюсуем). Вот и все.

4.2.4. В случае если расчетная сумма средств, направляемая на выплату дивидендов в соответствии с пунктами 4.2.1-4.2.3, окажется меньше 50% от чистой прибыли Общества за соответствующий период, рассчитанной в соответствии с международными стандартами консолидированной финансовой отчетности и скорректированной на сумму нереализованных курсовых разниц, то сумма средств, направляемая на выплату дивидендов, будет составлять не менее 50% от чистой прибыли Общества за соответствующий период, рассчитанной в соответствии с международными стандартами консолидированной финансовой отчетности и скорректированной на сумму нереализованных курсовых разниц.

Из презентации:

Рекомендованные дивиденды за 1К20 РУБ 26,0 за ГДР, что

соответствует 55% свободного денежного потока или 70%

скорректированной чистой прибыли.

Supric, ну почему же. Менеджмент всегда креативен, когда основным хозяевам нужны деньги (а сейчас возможно и очень нужны). Ну а за цитату из див.политики спасибо, какая есть — такая есть, но с позиций нормального финансиста пункт сформулирован весьма обтекаемо — и даже на основании него корректировку ЧП на нереализованные разницы объективно было бы сократить на налоговые разницы с этих убытков.))

Стэфан Геращенко, у этой компании уже много лет дивиденды определялись от СкоррЧП рассчитываемой в текущем виде.

Supric, ну Вы меня заинтриговали!!! Полез в архивы Фосагро. Аналогичная ситуация была в отчёте за 2014 год. ОП — 25,6; ЧП — минус 13,4; отрицательная курсовка — 33,5. Всё похоже по цифири. А дивиденды — 15 руб. за 4 квартал 2014 года. (не 78). 89 рублей все дивы 2014 года. А далее выводы каждый может сделать сам в меру своего разумения. Спасибо за содержательную дискуссию.)))

Стэфан Геращенко, пытаетесь сохранить хорошую мину при плохой игре? Вся же информация общедоступна.

Во-первых, какой смысл смотреть ЧП и курсовые разницы из годового отчета, когда дивиденды рассчитываются ежеквартально?

Во-вторых, откройте с сайта компании отчет-презентацию 2014 и прочитайте его внимательно на странице «Годовой обзор» — «Ключевые показатели» — «Доля дивидендных выплат, %», и найдете под ним нужную сноску: «для 2014 года расчет производился для чистой прибыли, скорректированной на сумму нереализованного убытка от курсовых разниц.»

Базой была все та же скорректированная чистая прибыль. Только доля была ниже, по старой дивполитике ЕМНИС это было 30-50%, а после 4 кв 2019 года «не менее 50%».

Из отчета-презентации 2014:

Так, на заседании 28 апреля 2015 г. совет директоров рекомендовал годовому собранию акционеров утвердить финальные дивиденды за 2014 г. из расчета 15 рублей на обыкновенную акцию и утвердил изменения в дивидендную политику, предусматривающие увеличение объема чистой прибыли, распределяемой Компанией на дивиденды в диапазоне до 30–50% с 20–40% в настоящее время.

Оттуда же:

(b) Дивидендная политика

Компания планирует в будущем выплату дивидендов в размере 20-40% от рассчитанной в соответствии с требованиями МСФО консолидированной прибыли, причитающейся собственникам ОАО «ФосАгро», скорректированной на нереализованные отрицательные курсовые разницы.

То есть КАК МИНИМУМ уже 6+ лет такое положение дел.

Supric, ну так и умножьте 15 рублей на 2 (по изменению див. политики). Может 78 и получите!!!!

Стэфан Геращенко, зачем долго ждать пока жизнь что-то куда-то расставит когда все необходимые данные доступны в отчетах эмитента?

Тут надо понимать чем итоговый дивиденд за год отличается от квартального.

20 млрд СкоррЧП за 2014 год, 89 р дивидендов суммарно за 2014 год, за минусом ранее выплаченных 75 р итоговый дивиденд 15.

37 млрд СкоррЧП за 2019 год, 192 р дивидендов суммарно за 2019 год, за минусом ранее выплаченных 174 р итоговый дивиденд 18 р.

14 млрд СкоррЧП за 1 кв 2020, 78 р дивидендов за 1 кв 2020.

Понимаю, некоторым катастрофически не хватает мужества признавать собственные ошибки, именно поэтому дискуссия и становится неконструктивной.

Supric, откуда у Вас такое жгучее желание перевести дискуссию в плоскость личных оскорблений??? Дальнейшую переписку поддерживать не буду. Уже с существенно меньшим уважением))) Конец беседы

Да хорош воду в ступе толочь и искать черных кошек в темной комнате, никто, никакой менеджмент ничего не приукрашивает, нафиг им это надо?))

Просто этот показатель (СкоррЧП) четко прописан в дивидендной политике, и является базой дивидендной выплаты, поэтому и публикуется в каждом квартальном отчете. И вычисляется он также строго по дивполитике, математически, берем ЧП по МСФО и минусуем нереализованные курсовые разницы (если отрицательные — то плюсуем). Вот и все.

4.2.4. В случае если расчетная сумма средств, направляемая на выплату дивидендов в соответствии с пунктами 4.2.1-4.2.3, окажется меньше 50% от чистой прибыли Общества за соответствующий период, рассчитанной в соответствии с международными стандартами консолидированной финансовой отчетности и скорректированной на сумму нереализованных курсовых разниц, то сумма средств, направляемая на выплату дивидендов, будет составлять не менее 50% от чистой прибыли Общества за соответствующий период, рассчитанной в соответствии с международными стандартами консолидированной финансовой отчетности и скорректированной на сумму нереализованных курсовых разниц.

Из презентации:

Рекомендованные дивиденды за 1К20 РУБ 26,0 за ГДР, что

соответствует 55% свободного денежного потока или 70%

скорректированной чистой прибыли.

Supric, ну почему же. Менеджмент всегда креативен, когда основным хозяевам нужны деньги (а сейчас возможно и очень нужны). Ну а за цитату из див.политики спасибо, какая есть — такая есть, но с позиций нормального финансиста пункт сформулирован весьма обтекаемо — и даже на основании него корректировку ЧП на нереализованные разницы объективно было бы сократить на налоговые разницы с этих убытков.))

Стэфан Геращенко, у этой компании уже много лет дивиденды определялись от СкоррЧП рассчитываемой в текущем виде.

Supric, ну Вы меня заинтриговали!!! Полез в архивы Фосагро. Аналогичная ситуация была в отчёте за 2014 год. ОП — 25,6; ЧП — минус 13,4; отрицательная курсовка — 33,5. Всё похоже по цифири. А дивиденды — 15 руб. за 4 квартал 2014 года. (не 78). 89 рублей все дивы 2014 года. А далее выводы каждый может сделать сам в меру своего разумения. Спасибо за содержательную дискуссию.)))

Стэфан Геращенко, пытаетесь сохранить хорошую мину при плохой игре? Вся же информация общедоступна.

Во-первых, какой смысл смотреть ЧП и курсовые разницы из годового отчета, когда дивиденды рассчитываются ежеквартально?

Во-вторых, откройте с сайта компании отчет-презентацию 2014 и прочитайте его внимательно на странице «Годовой обзор» — «Ключевые показатели» — «Доля дивидендных выплат, %», и найдете под ним нужную сноску: «для 2014 года расчет производился для чистой прибыли, скорректированной на сумму нереализованного убытка от курсовых разниц.»

Базой была все та же скорректированная чистая прибыль. Только доля была ниже, по старой дивполитике ЕМНИС это было 30-50%, а после 4 кв 2019 года «не менее 50%».

Из отчета-презентации 2014:

Так, на заседании 28 апреля 2015 г. совет директоров рекомендовал годовому собранию акционеров утвердить финальные дивиденды за 2014 г. из расчета 15 рублей на обыкновенную акцию и утвердил изменения в дивидендную политику, предусматривающие увеличение объема чистой прибыли, распределяемой Компанией на дивиденды в диапазоне до 30–50% с 20–40% в настоящее время.

Оттуда же:

(b) Дивидендная политика

Компания планирует в будущем выплату дивидендов в размере 20-40% от рассчитанной в соответствии с требованиями МСФО консолидированной прибыли, причитающейся собственникам ОАО «ФосАгро», скорректированной на нереализованные отрицательные курсовые разницы.

То есть КАК МИНИМУМ уже 6+ лет такое положение дел.

Supric, предлагаю нашу дискуссию закончить, она уже становится неконструктивной. Жизнь всё расставит на свои места. С уважением.

Да хорош воду в ступе толочь и искать черных кошек в темной комнате, никто, никакой менеджмент ничего не приукрашивает, нафиг им это надо?))

Просто этот показатель (СкоррЧП) четко прописан в дивидендной политике, и является базой дивидендной выплаты, поэтому и публикуется в каждом квартальном отчете. И вычисляется он также строго по дивполитике, математически, берем ЧП по МСФО и минусуем нереализованные курсовые разницы (если отрицательные — то плюсуем). Вот и все.

4.2.4. В случае если расчетная сумма средств, направляемая на выплату дивидендов в соответствии с пунктами 4.2.1-4.2.3, окажется меньше 50% от чистой прибыли Общества за соответствующий период, рассчитанной в соответствии с международными стандартами консолидированной финансовой отчетности и скорректированной на сумму нереализованных курсовых разниц, то сумма средств, направляемая на выплату дивидендов, будет составлять не менее 50% от чистой прибыли Общества за соответствующий период, рассчитанной в соответствии с международными стандартами консолидированной финансовой отчетности и скорректированной на сумму нереализованных курсовых разниц.

Из презентации:

Рекомендованные дивиденды за 1К20 РУБ 26,0 за ГДР, что

соответствует 55% свободного денежного потока или 70%

скорректированной чистой прибыли.

Supric, ну почему же. Менеджмент всегда креативен, когда основным хозяевам нужны деньги (а сейчас возможно и очень нужны). Ну а за цитату из див.политики спасибо, какая есть — такая есть, но с позиций нормального финансиста пункт сформулирован весьма обтекаемо — и даже на основании него корректировку ЧП на нереализованные разницы объективно было бы сократить на налоговые разницы с этих убытков.))

Стэфан Геращенко, у этой компании уже много лет дивиденды определялись от СкоррЧП рассчитываемой в текущем виде.

Supric, ну Вы меня заинтриговали!!! Полез в архивы Фосагро. Аналогичная ситуация была в отчёте за 2014 год. ОП — 25,6; ЧП — минус 13,4; отрицательная курсовка — 33,5. Всё похоже по цифири. А дивиденды — 15 руб. за 4 квартал 2014 года. (не 78). 89 рублей все дивы 2014 года. А далее выводы каждый может сделать сам в меру своего разумения. Спасибо за содержательную дискуссию.)))

Стэфан Геращенко, пытаетесь сохранить хорошую мину при плохой игре? Вся же информация общедоступна.

Во-первых, какой смысл смотреть ЧП и курсовые разницы из годового отчета, когда дивиденды рассчитываются ежеквартально?

Во-вторых, откройте с сайта компании отчет-презентацию 2014 и прочитайте его внимательно на странице «Годовой обзор» — «Ключевые показатели» — «Доля дивидендных выплат, %», и найдете под ним нужную сноску: «для 2014 года расчет производился для чистой прибыли, скорректированной на сумму нереализованного убытка от курсовых разниц.»

Базой была все та же скорректированная чистая прибыль. Только доля была ниже, по старой дивполитике ЕМНИС это было 30-50%, а после 4 кв 2019 года «не менее 50%».

Из отчета-презентации 2014:

Так, на заседании 28 апреля 2015 г. совет директоров рекомендовал годовому собранию акционеров утвердить финальные дивиденды за 2014 г. из расчета 15 рублей на обыкновенную акцию и утвердил изменения в дивидендную политику, предусматривающие увеличение объема чистой прибыли, распределяемой Компанией на дивиденды в диапазоне до 30–50% с 20–40% в настоящее время.

Оттуда же:

(b) Дивидендная политика

Компания планирует в будущем выплату дивидендов в размере 20-40% от рассчитанной в соответствии с требованиями МСФО консолидированной прибыли, причитающейся собственникам ОАО «ФосАгро», скорректированной на нереализованные отрицательные курсовые разницы.

То есть КАК МИНИМУМ уже 6+ лет такое положение дел.

Supric, ну так и умножьте 15 рублей на 2 (по изменению див. политики). Может 78 и получите!!!!

Да хорош воду в ступе толочь и искать черных кошек в темной комнате, никто, никакой менеджмент ничего не приукрашивает, нафиг им это надо?))

Просто этот показатель (СкоррЧП) четко прописан в дивидендной политике, и является базой дивидендной выплаты, поэтому и публикуется в каждом квартальном отчете. И вычисляется он также строго по дивполитике, математически, берем ЧП по МСФО и минусуем нереализованные курсовые разницы (если отрицательные — то плюсуем). Вот и все.

4.2.4. В случае если расчетная сумма средств, направляемая на выплату дивидендов в соответствии с пунктами 4.2.1-4.2.3, окажется меньше 50% от чистой прибыли Общества за соответствующий период, рассчитанной в соответствии с международными стандартами консолидированной финансовой отчетности и скорректированной на сумму нереализованных курсовых разниц, то сумма средств, направляемая на выплату дивидендов, будет составлять не менее 50% от чистой прибыли Общества за соответствующий период, рассчитанной в соответствии с международными стандартами консолидированной финансовой отчетности и скорректированной на сумму нереализованных курсовых разниц.

Из презентации:

Рекомендованные дивиденды за 1К20 РУБ 26,0 за ГДР, что

соответствует 55% свободного денежного потока или 70%

скорректированной чистой прибыли.

Supric, ну почему же. Менеджмент всегда креативен, когда основным хозяевам нужны деньги (а сейчас возможно и очень нужны). Ну а за цитату из див.политики спасибо, какая есть — такая есть, но с позиций нормального финансиста пункт сформулирован весьма обтекаемо — и даже на основании него корректировку ЧП на нереализованные разницы объективно было бы сократить на налоговые разницы с этих убытков.))

Стэфан Геращенко, у этой компании уже много лет дивиденды определялись от СкоррЧП рассчитываемой в текущем виде.

Supric, ну Вы меня заинтриговали!!! Полез в архивы Фосагро. Аналогичная ситуация была в отчёте за 2014 год. ОП — 25,6; ЧП — минус 13,4; отрицательная курсовка — 33,5. Всё похоже по цифири. А дивиденды — 15 руб. за 4 квартал 2014 года. (не 78). 89 рублей все дивы 2014 года. А далее выводы каждый может сделать сам в меру своего разумения. Спасибо за содержательную дискуссию.)))

Да хорош воду в ступе толочь и искать черных кошек в темной комнате, никто, никакой менеджмент ничего не приукрашивает, нафиг им это надо?))

Просто этот показатель (СкоррЧП) четко прописан в дивидендной политике, и является базой дивидендной выплаты, поэтому и публикуется в каждом квартальном отчете. И вычисляется он также строго по дивполитике, математически, берем ЧП по МСФО и минусуем нереализованные курсовые разницы (если отрицательные — то плюсуем). Вот и все.

4.2.4. В случае если расчетная сумма средств, направляемая на выплату дивидендов в соответствии с пунктами 4.2.1-4.2.3, окажется меньше 50% от чистой прибыли Общества за соответствующий период, рассчитанной в соответствии с международными стандартами консолидированной финансовой отчетности и скорректированной на сумму нереализованных курсовых разниц, то сумма средств, направляемая на выплату дивидендов, будет составлять не менее 50% от чистой прибыли Общества за соответствующий период, рассчитанной в соответствии с международными стандартами консолидированной финансовой отчетности и скорректированной на сумму нереализованных курсовых разниц.

Из презентации:

Рекомендованные дивиденды за 1К20 РУБ 26,0 за ГДР, что

соответствует 55% свободного денежного потока или 70%

скорректированной чистой прибыли.

Supric, ну почему же. Менеджмент всегда креативен, когда основным хозяевам нужны деньги (а сейчас возможно и очень нужны). Ну а за цитату из див.политики спасибо, какая есть — такая есть, но с позиций нормального финансиста пункт сформулирован весьма обтекаемо — и даже на основании него корректировку ЧП на нереализованные разницы объективно было бы сократить на налоговые разницы с этих убытков.))

У меня разрыв пукана.

Кто-нибудь может объяснить, как они из 11,55 млрд рублей операционной прибыли получили 14,4 млрд рублей скорректированной чистой прибыли?

Тимофей Мартынов, это суперкунштюк. Зачли в плюс текущего года перенос убытков на будущее от курсовой разницы, которую потом взяли и к чистой прибыли прибавили. Креативные менеджеры и аналитики!!!!!!!!

Стэфан Геращенко, да там видишь еще положительный налог появился откудто😁

Тимофей Мартынов, я про это и написал — но неудачно назвал. Если креативный менеджмент хотел бы на курсовку из отчёта увеличить чистую прибыль по-честному — то надо было отминусовать налог на прибыль из курсовки. Получилось бы около -15,6+ 29,9*0,8 = 8,3 ярда, а совсем не 14,4 как они в комментариях приукрасили. Если уж хотели бы приукрасить по умному, то надо было бы взять всё до курсовки и налог обнулить (11,5+0,3-1,4)=10,4

У меня разрыв пукана.

Кто-нибудь может объяснить, как они из 11,55 млрд рублей операционной прибыли получили 14,4 млрд рублей скорректированной чистой прибыли?

Тимофей Мартынов, это суперкунштюк. Зачли в плюс текущего года перенос убытков на будущее от курсовой разницы, которую потом взяли и к чистой прибыли прибавили. Креативные менеджеры и аналитики!!!!!!!!

Не очень понятен позитив от вышедшей отчётности по МСФО плюс немалые дивиденды (это здорово, но их обоснованность ???). Исходя из отчёта цифры таковы:

Операционная прибыль — 11 ярдов/квартал

Кредиты почти 100% валютные (на 90% бакс) — 2,15 ярда $

Курсовые убытки за квартал — 30 ярдов (при $ 77,73). На сейчас $ прибл 74 и упадёт ли он далее — большой вопрос (м.б. скорее вырастет).

Можно дать более-менее обоснованную оценку курсовых убытков на сейчас — 22 ярда, а это операционная прибыль за полгода — на конец 2-го квартала можно как-то выйти в ноль, если повезёт. Плюс чистый долг увеличит выплата дивов — 10 ярдов — на это уйдёт сформированная денежная подушечка.

Остальные показатели при серьёзном росте натуральных объёмов продаж на 10% (который надо ещё удержать) практически не изменились. Да и про существенное снижение капы никто не объявлял.

По моему так дальнейшие дивы в таком размере под очень и очень большим вопросом!!!

В общем перекачали в дивы облигационный займ — но это процесс одноразовый.

Но это конечно не точно.

Стэфан Геращенко, не соглашусь. Отчет позитивный и нужно понимать позицию менеджмента компании. Тезисно изложу свои мысли, может позже более подробно сделаю обзор.

1) Более 60% выручки в валюте, поэтому убыток из-за курсовых разницы долгов не особо играет роли.

2) Долги все практически в облигациях, с достаточно низким купоном в 3%.

3) Сроки погашения еврооблигаций разнесены по времени: ноябрь 2021 года, апрель 2023 и январь 2025 года. За это время вполне может измениться ценовая конъюнктура на удобрения.

4) Рост выручки снизился из-за цен на удобрения, которые сильно ниже прошлогодних. При этом объем продаж значительно вырос.

5) За счет высокой рентабильности компания имеет возможность захвата рынка на низких мировых ценах на удобрения.

6) Компания значительно расширила объем продаж в РФ, что очень хорошо с учетом рисков торговых воен и «антиглобализации»

7) Компания сократила себестоимость на единицу продукции.

8) И самый спорный момент насчет дивидендов. Выплачивая высокие дивиденты менеджмент акцентировать внимание на стабильности и надеждености компании несмотря на экономические условия. И компания действительно может это позволит без операционного ущерба.

9) В обычных экономических условиях по текущем финансовым показателем стоимость акции должна была быть в стандартном ее диапазоне 2400-2500. Но с учетом провальных отчетностей остальных компаний, эмиссии денег и неопредлености на рынке, текущий ее ценник вполне оправдан. Поэтому буду дополнительно покупать в портфель ниже 2700 лесенкой.

sergss, В Вашем анализе много полезного и правильного, с чем я и сам согласен. Но это всё потенциал. Факт на сейчас таков — в апреле прошлого года при DAP 313, существенно меньшем долге и без коронакризиса цена была 2300-2400, сейчас DAP — 280 c хвостиком, падение выручки даже в рублях и коронакризис, а цена 2700. Вырастет — не вырастет — упадёт, когда и как, не знаю — но на ромашке не гадаю. С уважением

Стэфан Геращенко, вопрос очень спорный, в января еврооблигации фосагро покупали с купоном 3,05%. А акции сейчас дают примерно 8%! Причём угрозы для дивидендов нет

Роман Ранний, С цифрами согласен, но 3,05% — это в валюте, которые в 1 квартале превратились в 20% в рублях за счёт курсовки, а 8% в рублях. Про дальнейшие дивы — «будем посмотреть». Жизнь покажет — удачно или неудачно привлекли займ; это зависит от долгосрочного курса бакса.

Стэфан Геращенко, у компании Денежный поток зависит от курса доллара, чем выше курс тем выше денежный поток, а дивиденды зависят от денежного потока. Получается что дивденды компания платит в валюте, просто она их в рубли пересчитывает.

Роман Ранний, Согласен, но выплаты по валютным кредитам из ДП от опер. деятельности вычитаются — это тоже аксиома. 11 ярдов от операций за квартал минус 2 ярда процентов/квартал минус (38-28)/4 = 2,5 ярда капы из ЧП на квартал на 165 ярдов (по-моему) валютной задолженности. 165/(11-2-2,5)= 25 кварталов — 6 лет. И это без учёта налога на прибыль. Как то хороших дивов (без роста DAP в валюте процентов на 30) мне не видится. «Тришкин кафтан» получается.

Стэфан Геращенко, в презентации отмечалось что обслуживание долга при этом почти не подорожало, за счет снижения ставок. % расход 1052 против 983 годом ранее по отчету. Правда банковское обслуживание и секьюритизация еще 350 миллионов откусили.

Supric, При погашении валютного долга, например за 5 лет, надо добавить по 6 ярдов курсовой разницы, которая станет уже реализованной если бакс к тому времени не упадёт (фактически выплаченной кредитору). Так, что насчёт «дешевизны» обслуживания долга — пока сомневаюсь.

Стэфан Геращенко, при погашении основного долга надо конечно средневзвешенный смотреть. Весь 2019 год например было снижение. Для оценки этого экспортера удобнее было бы все в валюте оценивать.

Supric, не уверен, что только в валюте — скорее 50 на 50. В том и проблема Фосагро, что на снижении они набрали валютного долга (чтобы платить дивы при большой капе)- а почём отдавать???

Стэфан Геращенко, так у экспортера этот риск захеджирован поставками на экспорт. И при нынешнем снижении ставок можно не отдавать а спокойно рефинансировать. Скоро бесплатно в долг давать начнут такими темпами)

Supric, ФРС эту идею позавчера не одобрила.

Не очень понятен позитив от вышедшей отчётности по МСФО плюс немалые дивиденды (это здорово, но их обоснованность ???). Исходя из отчёта цифры таковы:

Операционная прибыль — 11 ярдов/квартал

Кредиты почти 100% валютные (на 90% бакс) — 2,15 ярда $

Курсовые убытки за квартал — 30 ярдов (при $ 77,73). На сейчас $ прибл 74 и упадёт ли он далее — большой вопрос (м.б. скорее вырастет).

Можно дать более-менее обоснованную оценку курсовых убытков на сейчас — 22 ярда, а это операционная прибыль за полгода — на конец 2-го квартала можно как-то выйти в ноль, если повезёт. Плюс чистый долг увеличит выплата дивов — 10 ярдов — на это уйдёт сформированная денежная подушечка.

Остальные показатели при серьёзном росте натуральных объёмов продаж на 10% (который надо ещё удержать) практически не изменились. Да и про существенное снижение капы никто не объявлял.

По моему так дальнейшие дивы в таком размере под очень и очень большим вопросом!!!

В общем перекачали в дивы облигационный займ — но это процесс одноразовый.

Но это конечно не точно.

Стэфан Геращенко, не соглашусь. Отчет позитивный и нужно понимать позицию менеджмента компании. Тезисно изложу свои мысли, может позже более подробно сделаю обзор.

1) Более 60% выручки в валюте, поэтому убыток из-за курсовых разницы долгов не особо играет роли.

2) Долги все практически в облигациях, с достаточно низким купоном в 3%.

3) Сроки погашения еврооблигаций разнесены по времени: ноябрь 2021 года, апрель 2023 и январь 2025 года. За это время вполне может измениться ценовая конъюнктура на удобрения.

4) Рост выручки снизился из-за цен на удобрения, которые сильно ниже прошлогодних. При этом объем продаж значительно вырос.

5) За счет высокой рентабильности компания имеет возможность захвата рынка на низких мировых ценах на удобрения.

6) Компания значительно расширила объем продаж в РФ, что очень хорошо с учетом рисков торговых воен и «антиглобализации»

7) Компания сократила себестоимость на единицу продукции.

8) И самый спорный момент насчет дивидендов. Выплачивая высокие дивиденты менеджмент акцентировать внимание на стабильности и надеждености компании несмотря на экономические условия. И компания действительно может это позволит без операционного ущерба.

9) В обычных экономических условиях по текущем финансовым показателем стоимость акции должна была быть в стандартном ее диапазоне 2400-2500. Но с учетом провальных отчетностей остальных компаний, эмиссии денег и неопредлености на рынке, текущий ее ценник вполне оправдан. Поэтому буду дополнительно покупать в портфель ниже 2700 лесенкой.

sergss, В Вашем анализе много полезного и правильного, с чем я и сам согласен. Но это всё потенциал. Факт на сейчас таков — в апреле прошлого года при DAP 313, существенно меньшем долге и без коронакризиса цена была 2300-2400, сейчас DAP — 280 c хвостиком, падение выручки даже в рублях и коронакризис, а цена 2700. Вырастет — не вырастет — упадёт, когда и как, не знаю — но на ромашке не гадаю. С уважением

Стэфан Геращенко, спасибо за комментарии к отчету. Ваши комментарии забрали приз!

Тимофей Мартынов, спасибо! Мне было интересно обсудить отчётность экспортёра, тем более абсолютно бескорыстно (позиции по Фосагро не имею, хотя и приглядывался с полгода).

Не очень понятен позитив от вышедшей отчётности по МСФО плюс немалые дивиденды (это здорово, но их обоснованность ???). Исходя из отчёта цифры таковы:

Операционная прибыль — 11 ярдов/квартал

Кредиты почти 100% валютные (на 90% бакс) — 2,15 ярда $

Курсовые убытки за квартал — 30 ярдов (при $ 77,73). На сейчас $ прибл 74 и упадёт ли он далее — большой вопрос (м.б. скорее вырастет).

Можно дать более-менее обоснованную оценку курсовых убытков на сейчас — 22 ярда, а это операционная прибыль за полгода — на конец 2-го квартала можно как-то выйти в ноль, если повезёт. Плюс чистый долг увеличит выплата дивов — 10 ярдов — на это уйдёт сформированная денежная подушечка.

Остальные показатели при серьёзном росте натуральных объёмов продаж на 10% (который надо ещё удержать) практически не изменились. Да и про существенное снижение капы никто не объявлял.

По моему так дальнейшие дивы в таком размере под очень и очень большим вопросом!!!

В общем перекачали в дивы облигационный займ — но это процесс одноразовый.

Но это конечно не точно.

Стэфан Геращенко, не соглашусь. Отчет позитивный и нужно понимать позицию менеджмента компании. Тезисно изложу свои мысли, может позже более подробно сделаю обзор.

1) Более 60% выручки в валюте, поэтому убыток из-за курсовых разницы долгов не особо играет роли.

2) Долги все практически в облигациях, с достаточно низким купоном в 3%.

3) Сроки погашения еврооблигаций разнесены по времени: ноябрь 2021 года, апрель 2023 и январь 2025 года. За это время вполне может измениться ценовая конъюнктура на удобрения.

4) Рост выручки снизился из-за цен на удобрения, которые сильно ниже прошлогодних. При этом объем продаж значительно вырос.

5) За счет высокой рентабильности компания имеет возможность захвата рынка на низких мировых ценах на удобрения.

6) Компания значительно расширила объем продаж в РФ, что очень хорошо с учетом рисков торговых воен и «антиглобализации»

7) Компания сократила себестоимость на единицу продукции.

8) И самый спорный момент насчет дивидендов. Выплачивая высокие дивиденты менеджмент акцентировать внимание на стабильности и надеждености компании несмотря на экономические условия. И компания действительно может это позволит без операционного ущерба.

9) В обычных экономических условиях по текущем финансовым показателем стоимость акции должна была быть в стандартном ее диапазоне 2400-2500. Но с учетом провальных отчетностей остальных компаний, эмиссии денег и неопредлености на рынке, текущий ее ценник вполне оправдан. Поэтому буду дополнительно покупать в портфель ниже 2700 лесенкой.

sergss, В Вашем анализе много полезного и правильного, с чем я и сам согласен. Но это всё потенциал. Факт на сейчас таков — в апреле прошлого года при DAP 313, существенно меньшем долге и без коронакризиса цена была 2300-2400, сейчас DAP — 280 c хвостиком, падение выручки даже в рублях и коронакризис, а цена 2700. Вырастет — не вырастет — упадёт, когда и как, не знаю — но на ромашке не гадаю. С уважением

Стэфан Геращенко, вопрос очень спорный, в января еврооблигации фосагро покупали с купоном 3,05%. А акции сейчас дают примерно 8%! Причём угрозы для дивидендов нет

Роман Ранний, С цифрами согласен, но 3,05% — это в валюте, которые в 1 квартале превратились в 20% в рублях за счёт курсовки, а 8% в рублях. Про дальнейшие дивы — «будем посмотреть». Жизнь покажет — удачно или неудачно привлекли займ; это зависит от долгосрочного курса бакса.

Стэфан Геращенко, у компании Денежный поток зависит от курса доллара, чем выше курс тем выше денежный поток, а дивиденды зависят от денежного потока. Получается что дивденды компания платит в валюте, просто она их в рубли пересчитывает.

Роман Ранний, Согласен, но выплаты по валютным кредитам из ДП от опер. деятельности вычитаются — это тоже аксиома. 11 ярдов от операций за квартал минус 2 ярда процентов/квартал минус (38-28)/4 = 2,5 ярда капы из ЧП на квартал на 165 ярдов (по-моему) валютной задолженности. 165/(11-2-2,5)= 25 кварталов — 6 лет. И это без учёта налога на прибыль. Как то хороших дивов (без роста DAP в валюте процентов на 30) мне не видится. «Тришкин кафтан» получается.

Стэфан Геращенко, в презентации отмечалось что обслуживание долга при этом почти не подорожало, за счет снижения ставок. % расход 1052 против 983 годом ранее по отчету. Правда банковское обслуживание и секьюритизация еще 350 миллионов откусили.

Supric, При погашении валютного долга, например за 5 лет, надо добавить по 6 ярдов курсовой разницы, которая станет уже реализованной если бакс к тому времени не упадёт (фактически выплаченной кредитору). Так, что насчёт «дешевизны» обслуживания долга — пока сомневаюсь.

Стэфан Геращенко, при погашении основного долга надо конечно средневзвешенный смотреть. Весь 2019 год например было снижение. Для оценки этого экспортера удобнее было бы все в валюте оценивать.

Supric, не уверен, что только в валюте — скорее 50 на 50. В том и проблема Фосагро, что на снижении они набрали валютного долга (чтобы платить дивы при большой капе)- а почём отдавать???

Не очень понятен позитив от вышедшей отчётности по МСФО плюс немалые дивиденды (это здорово, но их обоснованность ???). Исходя из отчёта цифры таковы:

Операционная прибыль — 11 ярдов/квартал

Кредиты почти 100% валютные (на 90% бакс) — 2,15 ярда $

Курсовые убытки за квартал — 30 ярдов (при $ 77,73). На сейчас $ прибл 74 и упадёт ли он далее — большой вопрос (м.б. скорее вырастет).

Можно дать более-менее обоснованную оценку курсовых убытков на сейчас — 22 ярда, а это операционная прибыль за полгода — на конец 2-го квартала можно как-то выйти в ноль, если повезёт. Плюс чистый долг увеличит выплата дивов — 10 ярдов — на это уйдёт сформированная денежная подушечка.

Остальные показатели при серьёзном росте натуральных объёмов продаж на 10% (который надо ещё удержать) практически не изменились. Да и про существенное снижение капы никто не объявлял.

По моему так дальнейшие дивы в таком размере под очень и очень большим вопросом!!!

В общем перекачали в дивы облигационный займ — но это процесс одноразовый.

Но это конечно не точно.

Стэфан Геращенко, не соглашусь. Отчет позитивный и нужно понимать позицию менеджмента компании. Тезисно изложу свои мысли, может позже более подробно сделаю обзор.

1) Более 60% выручки в валюте, поэтому убыток из-за курсовых разницы долгов не особо играет роли.

2) Долги все практически в облигациях, с достаточно низким купоном в 3%.

3) Сроки погашения еврооблигаций разнесены по времени: ноябрь 2021 года, апрель 2023 и январь 2025 года. За это время вполне может измениться ценовая конъюнктура на удобрения.

4) Рост выручки снизился из-за цен на удобрения, которые сильно ниже прошлогодних. При этом объем продаж значительно вырос.

5) За счет высокой рентабильности компания имеет возможность захвата рынка на низких мировых ценах на удобрения.

6) Компания значительно расширила объем продаж в РФ, что очень хорошо с учетом рисков торговых воен и «антиглобализации»

7) Компания сократила себестоимость на единицу продукции.

8) И самый спорный момент насчет дивидендов. Выплачивая высокие дивиденты менеджмент акцентировать внимание на стабильности и надеждености компании несмотря на экономические условия. И компания действительно может это позволит без операционного ущерба.

9) В обычных экономических условиях по текущем финансовым показателем стоимость акции должна была быть в стандартном ее диапазоне 2400-2500. Но с учетом провальных отчетностей остальных компаний, эмиссии денег и неопредлености на рынке, текущий ее ценник вполне оправдан. Поэтому буду дополнительно покупать в портфель ниже 2700 лесенкой.

sergss, В Вашем анализе много полезного и правильного, с чем я и сам согласен. Но это всё потенциал. Факт на сейчас таков — в апреле прошлого года при DAP 313, существенно меньшем долге и без коронакризиса цена была 2300-2400, сейчас DAP — 280 c хвостиком, падение выручки даже в рублях и коронакризис, а цена 2700. Вырастет — не вырастет — упадёт, когда и как, не знаю — но на ромашке не гадаю. С уважением

Стэфан Геращенко, вопрос очень спорный, в января еврооблигации фосагро покупали с купоном 3,05%. А акции сейчас дают примерно 8%! Причём угрозы для дивидендов нет

Роман Ранний, С цифрами согласен, но 3,05% — это в валюте, которые в 1 квартале превратились в 20% в рублях за счёт курсовки, а 8% в рублях. Про дальнейшие дивы — «будем посмотреть». Жизнь покажет — удачно или неудачно привлекли займ; это зависит от долгосрочного курса бакса.

Стэфан Геращенко, у компании Денежный поток зависит от курса доллара, чем выше курс тем выше денежный поток, а дивиденды зависят от денежного потока. Получается что дивденды компания платит в валюте, просто она их в рубли пересчитывает.

Роман Ранний, Согласен, но выплаты по валютным кредитам из ДП от опер. деятельности вычитаются — это тоже аксиома. 11 ярдов от операций за квартал минус 2 ярда процентов/квартал минус (38-28)/4 = 2,5 ярда капы из ЧП на квартал на 165 ярдов (по-моему) валютной задолженности. 165/(11-2-2,5)= 25 кварталов — 6 лет. И это без учёта налога на прибыль. Как то хороших дивов (без роста DAP в валюте процентов на 30) мне не видится. «Тришкин кафтан» получается.

Стэфан Геращенко, в презентации отмечалось что обслуживание долга при этом почти не подорожало, за счет снижения ставок. % расход 1052 против 983 годом ранее по отчету. Правда банковское обслуживание и секьюритизация еще 350 миллионов откусили.

Supric, При погашении валютного долга, например за 5 лет, надо добавить по 6 ярдов курсовой разницы, которая станет уже реализованной если бакс к тому времени не упадёт (фактически выплаченной кредитору). Так, что насчёт «дешевизны» обслуживания долга — пока сомневаюсь.

Не очень понятен позитив от вышедшей отчётности по МСФО плюс немалые дивиденды (это здорово, но их обоснованность ???). Исходя из отчёта цифры таковы:

Операционная прибыль — 11 ярдов/квартал

Кредиты почти 100% валютные (на 90% бакс) — 2,15 ярда $

Курсовые убытки за квартал — 30 ярдов (при $ 77,73). На сейчас $ прибл 74 и упадёт ли он далее — большой вопрос (м.б. скорее вырастет).

Можно дать более-менее обоснованную оценку курсовых убытков на сейчас — 22 ярда, а это операционная прибыль за полгода — на конец 2-го квартала можно как-то выйти в ноль, если повезёт. Плюс чистый долг увеличит выплата дивов — 10 ярдов — на это уйдёт сформированная денежная подушечка.

Остальные показатели при серьёзном росте натуральных объёмов продаж на 10% (который надо ещё удержать) практически не изменились. Да и про существенное снижение капы никто не объявлял.

По моему так дальнейшие дивы в таком размере под очень и очень большим вопросом!!!

В общем перекачали в дивы облигационный займ — но это процесс одноразовый.

Но это конечно не точно.

Стэфан Геращенко, не соглашусь. Отчет позитивный и нужно понимать позицию менеджмента компании. Тезисно изложу свои мысли, может позже более подробно сделаю обзор.

1) Более 60% выручки в валюте, поэтому убыток из-за курсовых разницы долгов не особо играет роли.

2) Долги все практически в облигациях, с достаточно низким купоном в 3%.

3) Сроки погашения еврооблигаций разнесены по времени: ноябрь 2021 года, апрель 2023 и январь 2025 года. За это время вполне может измениться ценовая конъюнктура на удобрения.

4) Рост выручки снизился из-за цен на удобрения, которые сильно ниже прошлогодних. При этом объем продаж значительно вырос.

5) За счет высокой рентабильности компания имеет возможность захвата рынка на низких мировых ценах на удобрения.

6) Компания значительно расширила объем продаж в РФ, что очень хорошо с учетом рисков торговых воен и «антиглобализации»

7) Компания сократила себестоимость на единицу продукции.

8) И самый спорный момент насчет дивидендов. Выплачивая высокие дивиденты менеджмент акцентировать внимание на стабильности и надеждености компании несмотря на экономические условия. И компания действительно может это позволит без операционного ущерба.

9) В обычных экономических условиях по текущем финансовым показателем стоимость акции должна была быть в стандартном ее диапазоне 2400-2500. Но с учетом провальных отчетностей остальных компаний, эмиссии денег и неопредлености на рынке, текущий ее ценник вполне оправдан. Поэтому буду дополнительно покупать в портфель ниже 2700 лесенкой.

sergss, В Вашем анализе много полезного и правильного, с чем я и сам согласен. Но это всё потенциал. Факт на сейчас таков — в апреле прошлого года при DAP 313, существенно меньшем долге и без коронакризиса цена была 2300-2400, сейчас DAP — 280 c хвостиком, падение выручки даже в рублях и коронакризис, а цена 2700. Вырастет — не вырастет — упадёт, когда и как, не знаю — но на ромашке не гадаю. С уважением

Стэфан Геращенко, вопрос очень спорный, в января еврооблигации фосагро покупали с купоном 3,05%. А акции сейчас дают примерно 8%! Причём угрозы для дивидендов нет

Роман Ранний, С цифрами согласен, но 3,05% — это в валюте, которые в 1 квартале превратились в 20% в рублях за счёт курсовки, а 8% в рублях. Про дальнейшие дивы — «будем посмотреть». Жизнь покажет — удачно или неудачно привлекли займ; это зависит от долгосрочного курса бакса.

Стэфан Геращенко, у компании Денежный поток зависит от курса доллара, чем выше курс тем выше денежный поток, а дивиденды зависят от денежного потока. Получается что дивденды компания платит в валюте, просто она их в рубли пересчитывает.

Роман Ранний, Согласен, но выплаты по валютным кредитам из ДП от опер. деятельности вычитаются — это тоже аксиома. 11 ярдов от операций за квартал минус 2 ярда процентов/квартал минус (38-28)/4 = 2,5 ярда капы из ЧП на квартал на 165 ярдов (по-моему) валютной задолженности. 165/(11-2-2,5)= 25 кварталов — 6 лет. И это без учёта налога на прибыль. Как то хороших дивов (без роста DAP в валюте процентов на 30) мне не видится. «Тришкин кафтан» получается.