| Займер Календарь Акционеров | |

| 21/06 ГОСА по дивидендам за 2023 год - рекомендация не выплачивать | |

| 09/10 Завершается lock-up период для основного акционера Займера после IPO | |

| Прошедшие события Добавить событие | |

Займер акции

-

Дивиденды планируем распределять ежеквартально, на дивиденды будет направляться не менее 50% от прибыли по МСФО — финансовый директор Займера

Дивиденды планируем распределять ежеквартально, на дивиденды будет направляться не менее 50% от прибыли по МСФО — финансовый директор Займера

Дивиденды планируем распределять ежеквартально, на дивиденды будет направляться не менее 50% от прибыли

Авто-репост. Читать в блоге >>> Займер: аналитики оценили нашу компанию в 35-40 млрд руб, IPO пройдет по капитализации в диапазоне 23,5-27 млрд руб

Займер: аналитики оценили нашу компанию в 35-40 млрд руб, IPO пройдет по капитализации в диапазоне 23,5-27 млрд руб

Займер: аналитики оценили нашу компанию в 35-40 млрд руб, IPO пройдет по капитализации в диапазоне 23,5-27 млрд руб

Авто-репост. Читать в блоге >>> Займер: IPO пройдёт по схеме cash-out, цели IPO - сделки M&A и мотивация менеджмента

Займер: IPO пройдёт по схеме cash-out, цели IPO - сделки M&A и мотивация менеджмента

Займер: IPO пройдёт по схеме cash-out, цели IPO — сделки M&A и мотивация менеджмента

Авто-репост. Читать в блоге >>> ⚡️LIVE: щас будем с займером в прямом эфире общаться который сегодня объявил параметры своего IPO

⚡️LIVE: щас будем с займером в прямом эфире общаться который сегодня объявил параметры своего IPO

https://youtube.com/live/hwreEMAVYBI

Старт в 17:00

Авто-репост. Читать в блоге >>> Ну что какое мнение участвовать в этом действии?

Ну что какое мнение участвовать в этом действии?

У Сбербанка и Тиньков появилось уже в приложении Заявка на участие в IPO

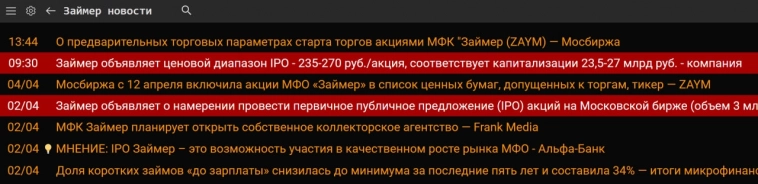

О предварительных торговых параметрах старта торгов акциями МФК "Займер (ZAYM) — Мосбиржа

О предварительных торговых параметрах старта торгов акциями МФК "Займер (ZAYM) — МосбиржаВ связи с принятием решения о включении с 4 апреля 2024 года обыкновенных акций Публичного акционерного общества Микрофинансовой компании "Займер", регистрационный номер выпуска – 1-01-16767-A от 02.11.2023, в раздел «Третий уровень» Списка ценных бумаг, допущенных к торгам в ПАО Московская Биржа, Московская биржа сообщает о предварительных параметрах проведения торгов, которые будут действовать в случае принятия решения о начале организованных торгов указанными ценными бумагами:

- Торговый код ZAYM

- ISIN RU000A107RM8

Планируется, что акции будут допущены к торгам в рамках основной торговой сессии с расчетами в рублях:

- в Режиме основных торгов Т+ («Стакан Т+1», TQBR): 1 лот = 10 акций, минимальный шаг цены 0.05 руб.

- в Режимах торгов «РПС» (PSEQ) / «РПС с ЦК» (PTEQ): 1 лот = 1 акция, минимальный шаг цены 0.05 руб.

Планируемая дата начала торгов акциями ПАО МФК «Займер» в вышеуказанных режимах – 12 апреля 2024 г., после окончания расчетов по сделкам в Режиме торгов «Размещение: Адресные заявки.»

Авто-репост. Читать в блоге >>> ⚡️Займер объявил цену IPO и начал прием заявок от инвесторов.

⚡️Займер объявил цену IPO и начал прием заявок от инвесторов.👉Ценовой диапазон IPO МФК «Займер» установлен на уровне от 235 руб. до 270 руб. за одну акцию.

👉Это соответствует рыночной капитализации компании в диапазоне от 23,5 млрд руб. до 27 млрд руб. (ранее предполагалось, что справедливая капитализация — в районе 40 млрд). Получается, Займер выходит на рынок «с хорошей скидкой».

⏳Сбор заявок от инвесторов начался сегодня — 5 апреля, и завершится 11 апреля 2024.

🏛️«Займер» уже получил заявки от институциональных инвесторов примерно на 70% от ожидаемого объема IPO по ценам внутри объявленного ценового диапазона. Компания будет стремиться обеспечить сбалансированную аллокацию между розничными и институциональными инвесторами.

👉Объявление аллокаций по заявкам инвесторов, принявших участие в IPO, ожидается 12 апреля 2024 г. По некоторым неподтвержденным сведениям, аллокация может составить и все 100% (в чём я конечно же сильно сомневаюсь, учитывая шумиху вокруг размещения). Общий объем заявок пока не оценён.👉Старт торгов акциями начнется 12 апреля 2024 г. под тикером ZAYM и ISIN RU000A107RM8 после объявления цены IPO.

Авто-репост. Читать в блоге >>> Займер объявляет ценовой диапазон IPO - 235-270 руб./акция, соответствует капитализации 23,5-27 млрд руб. - компания

Займер объявляет ценовой диапазон IPO - 235-270 руб./акция, соответствует капитализации 23,5-27 млрд руб. - компания

Основные детали первичного публичного предложения акций (IPO) ПАО МФК «Займер»:- Индикативный ценовой диапазон: От 235 рублей до 270 рублей за одну акцию.

- Рыночная капитализация компании: В диапазоне от 23,5 млрд рублей до 27,0 млрд рублей.

- Базовый размер IPO: Не более 3 млрд рублей.

- Дополнительные акции: До 15% от базового размера IPO могут быть предложены для стабилизации цены акций на вторичных торгах в период до 30 дней после начала торгов. Таким образом, общий размер предложения составит не более 3,5 млрд рублей.

- Период сбора заявок: С 5 апреля 2024 года по 11 апреля 2024 года.

- Аллокация акций: Компания будет стремиться обеспечить сбалансированную аллокацию между розничными и институциональными инвесторами.

- Старт торгов: Ожидается, что торги акциями начнутся 12 апреля 2024 года под тикером ZAYM на Московской бирже.

- Ограничение на отчуждение акций: Компания и ее текущий акционер обязуются не отчуждать акции в течение 180 дней с даты начала торгов на Московской бирже.

Авто-репост. Читать в блоге >>> МФК Займер — микрокредиты идут на IPO

МФК Займер — микрокредиты идут на IPOНи месяца без IPO на Мосбирже. На этот раз за деньгами инвесторов выходит главный лидер рынка микрокредитования Займер. Модель бизнеса простая — выдавать необеспеченные небольшие суммы под большие проценты на короткий срок. А интересно ли участвовать в этом IPO на короткий срок или даже на длинный?

Предыдущие IPO, про которые писал: ВУШ, Genetico, CarMoney, Астра, Henderson, Евротранс, Южуралзолото, Совкомбанк, МГКЛ, Делимобиль, Диасофт, Кристалл и Европлан. Новые тоже скоро будут, не пропустите.

Из всех недавних IPO максимально близким являются CarMoney и МГКЛ. Что одни, что другие какими-то успехами не отличились.

Займер — классическая МФО, выдающая деньги преимущественно онлайн. Их клиенты — те, кому в банке деньги уже не дают. Ставки небольшие — всего 0,8%, правда в день! Более того, рынок растёт, клиентов становится всё больше и больше. Так что, надо брать?

Авто-репост. Читать в блоге >>> 📁Займер выходит 12 апреля

📁Займер выходит 12 апреля

➡️Прошлый пост знакомство

smart-lab.ru/mobile/topic/1003941/

💸Предварительная рыночная оценка составляет 35–40 млрд ₽ с ожидаемым уровнем дисконта 10–15%, что ориентирует нас на P/E в 5,7-6,6 и может оказаться вполне приемлемым для инвесторов.

🌟В рамках IPO единственный акционер «Займера» планирует предложить инвесторам акции компании на сумму около 3 млрд ₽, сохраняя за собой преобладающую долю в акционерном капитале компании.

❗Листинг и начало торгов акциями ожидаются уже 12 апреля 2024 года по тикером $ZAYM

📕По итогам предварительного диалога с ведущими институциональными инвесторами Компания получила индикации спроса на приблизительно 70% от ожидаемого объема IPO. В рамках IPO будет структурирован механизм стабилизации на срок 30 дней после начала торгов.

#ipo #анализ

Авто-репост. Читать в блоге >>> Мосбиржа с 12 апреля включила акции МФО «Займер» в список ценных бумаг, допущенных к торгам, тикер — ZAYM

Мосбиржа с 12 апреля включила акции МФО «Займер» в список ценных бумаг, допущенных к торгам, тикер — ZAYMВ соответствии с Правилами листинга ПАО Московская Биржа Председателем Правления «04» апреля 2024 года приняты следующие решения:

включить с «12» апреля 2024 года в раздел «Третий уровень» Списка ценных бумаг, допущенных к торгам в ПАО Московская Биржа, в связи с получением заявления:

- обыкновенные акции Публичного акционерного общества Микрофинансовой компании «Займер», регистрационный номер выпуска – 1-01-16767-A от 02.11.2023, торговый код – ZAYM.

Подробнее на Московской бирже: www.moex.com/n68776?nt=0

Авто-репост. Читать в блоге >>> IPO МФК Займер: за и против. Все параметры. Стоит ли участвовать в IPO

IPO МФК Займер: за и против. Все параметры. Стоит ли участвовать в IPOВчера я в деталях рассказал о самой компании МФК Займер и о сути её бизнеса. Сегодня же соберу в одном месте все параметры IPO, а также выскажу свое мнение по поводу того, стоит ли готовить деньги для участия в этом уже заранее нашумевшем размещении.

А чтобы быть в курсе самого важного и интересного, подписывайтесь на телеграм-канал!

💰По данным ЦБ, суммарный портфель микрозаймов в 2023 году увеличился на 22% до 443 млрд руб. В прошлом году на рынке РФ впервые прошло размещение акций микрофинансовых игроков — компания CarMoney (CARM) привлекла около 1 млрд руб., в том числе 0,9 млрд — от инвесторов-физлиц.

📊Параметры IPO Займер

👉В рамках IPO акции продает единственный нынешний владелец Займера Сергей Седов, сохраняя за собой преобладающую долю в акционерном капитале компании.

👉Как заявил гендир Займера Роман Макаров, компания сейчас не нуждается в привлечении финансирования для развития бизнеса и привлеченные 3 млрд руб. пойдут напрямую акционеру (шоб я так жил, мамочки). «Он останется контролирующим акционером, стратегически смотрит на компанию», — сказал Макаров.

Авто-репост. Читать в блоге >>> Займер - IPO мощного МФО с ROE в 52%

Займер - IPO мощного МФО с ROE в 52%Еще один игрок финсектора, Займер, планирует выйти на биржу. Предварительные параметры Предложения:

• единственный акционер «Займера» планирует предложить инвесторам акции на сумму около 3 млрд руб., сохраняя за собой преобладающую долю в акционерном капитале компании.

• до 70% от ожидаемого объема IPO уже могут взять институционалы.

• локап как у всех — на период 180 дней с даты начала торгов + механизм стабилизации на срок 30 дней после начала торгов

• начало торгов Акциями Компании ожидаются в апреле 2024 года.

• будет доступно для квалифицированных и неквалифицированных инвесторов – физических лиц, а также для институциональных инвесторов.Бизнес:

Займер является лидером отечественного рынка микрофинансирования.

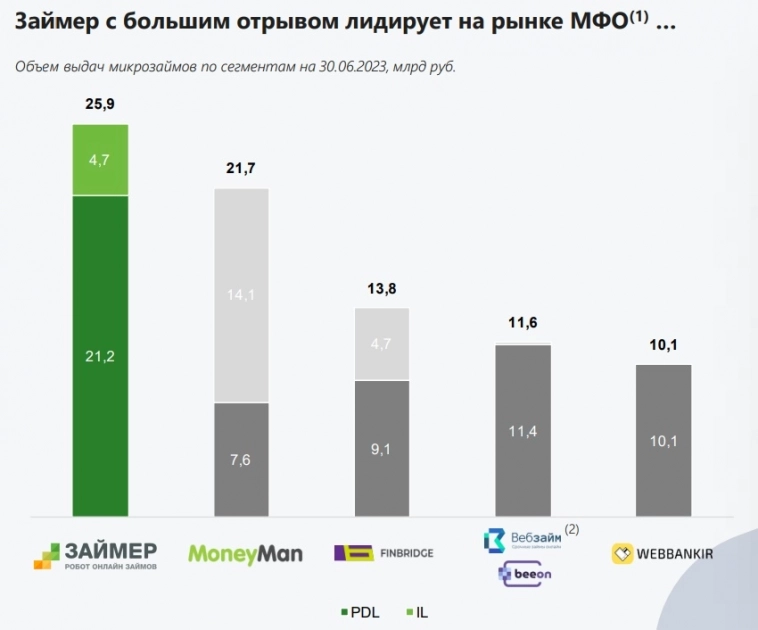

Займер с большим отрывом лидирует на рынке МФО. В 2023 году компания выдала займов на 21% лучше результата ближайшего конкурента:

Авто-репост. Читать в блоге >>> Бум IPO на рынке продолжается. На очереди МФК Займер - обзор

Бум IPO на рынке продолжается. На очереди МФК Займер - обзорЗаймер — одна из крупнейших микрофинансовых компаний в России. МФК объявила о проведении IPO уже в апреле.

Первичное размещение пройдет по принципу cash-out. Всего хотят разместить около ₽3 млрд. Ценовой диапазон пока неизвестен.

По словам руководства, цели первичного размещения — структурирование M&A-сделок (без конкретики) и мотивировация менеджмента (программа разрабатывается).

👉 Финансовые показатели за 2023 год по МСФО- Активы: ₽8.74 млрд, +17.6%(г/г)

- Капитал: ₽5.88 млрд, +18.7%(г/г)

- Чистая процентная маржа: ₽14.5 млрд, + 17.1%(г/г)

- Чистая прибыль: ₽6.52 млрд, +79,3%(г/г)

- ROE: 52%

- Кредитный рейтинг: ruBB+

Ежегодно Займер зарабатывает ₽5-6 млрд. Основной источник финансирования бизнеса — собственный капитал.

По капитализации компания оценивается в ₽25-30 млрд (но может быть и выше), по мультипликатору Р/Е ~5-6х. При этом оценка банков по медиане сейчас около 0,9x капитала и около 4,5x прибыли.

Авто-репост. Читать в блоге >>> IPO МФК Займер. Что нужно знать о компании и перспективы бизнеса МФО

IPO МФК Займер. Что нужно знать о компании и перспективы бизнеса МФОВолна IPO в 2024 году продолжается. Не успели мы отойти от громкого размещения Европлана, как тут же подтвердил намерение стать публичной компанией и МФК Займер, в котором можно перехватить до аванса 10 тысяч рублей под какие-нибудь 40% годовых. Листинг и начало торгов акциями МФК Займер ожидаются уже в апреле 2024 года.

😎Сегодня сделаем «прожарку» Займера и посмотрим на его бизнес с точки зрения инвестора. Как обычно — никакой воды, всё четко, ясно и по делу.

Подписывайтесь на телеграм-канал: там все свежие обзоры, качественная аналитика и инвест-юмор.

💳Займер: Обзор эмитента

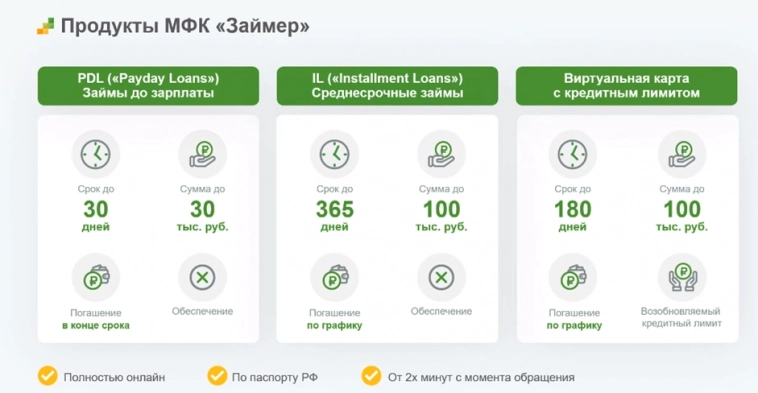

💸«Займер» — это финтех-платформа, которая занимается выдачей займов онлайн. Компания специализируется на дистанционной выдаче физлицам тех самых микрозаймов «до зарплаты», а также имеет небольшую долю потребительских микрозаймов до 100 тыс. руб. сроком до 12 месяцев.

💪Займер является одним из крупнейших игроков на рынке микрофинансирования. На 1 июля 2023 года компания занимала 3-е место среди МФО по размеру портфеля, и первое — по объему выданных займов.

Авто-репост. Читать в блоге >>> 📈IPO «Займер»

📈IPO «Займер»

📖Сегодня компания официально анонсировала IPO на Московской бирже. Про него не написал только ленивый, так что разбираемся

📖Сегодня компания официально анонсировала IPO на Московской бирже. Про него не написал только ленивый, так что разбираемся

⚙️«Займер» — микрофинансовая компания, которая занимается выдачей онлайн-займов физлицам. Основная специализация — займы «до зарплаты», также есть небольшая доля среднесрочных микрозаймов. Клиентская база компании — 17,3 млн человек.

🏋️Займер является лидером рынка МФО. Объём выданных займов составил 53,1 млрд ₽ в 2023 (за 10 лет работы компании — 153 млрд ₽)

✳️Что любопытно, портрет «среднего» клиента Займера не такой, как обычно думают. Средний доход составляет 57 тыс. ₽, а средний возраст — 33 года. В целом, займы берут представители всех возрастов и социальных групп.

✔️Да и уровень долга не такой высокий. По расчётам компании, средний займ берут до 30 дней, при этом средняя сумма займа — 10 000 ₽. C учётом текущих ставок переплата не составит больше 2400 ₽

🟠Примерно половина клиентов МФО занимают средства и в банках. Так что стереотип о том, что МФО пользуются только бедные, просто стереотип

Авто-репост. Читать в блоге >>> Дозарплатная ведомость: россияне берут в долг чаще, но меньше, и как то это повлияет на IPO "Займера"?

Дозарплатная ведомость: россияне берут в долг чаще, но меньше, и как то это повлияет на IPO "Займера"?В конце прошлого года прокатилась волна сообщений о том, что россияне всё чаще идут одалживаться до зарплаты в микрозаймах. Воодушевленная такими сообщениями, МФК «Займер» сегодня объявила о выходе на IPO. Одновременно Центробанк подсчитал, что доля кредитов до зарплаты снизилась до минимума за последние пять лет. Интересно, повлияет дли такая статистка на интерес к новым акциям на Мосбирже?

Попросить денег до зарплаты для многих давно стало образом жизни. В современных условиях даже не приходится бегать по знакомым или названивать всем подряд в телефонной книге. Микрофинансовые организации даже специальный термин ввели — PDL-займы. Их выдают на сумму до 30 000 руб. на срок до 30 дней с единоразовым погашением. И «Ведомости» этой зимой подсчитали, что в РФ установлен рекорд по пидиэлям — в 2023 г. россияне оформили 34,91 млн займов до зарплаты.

Авто-репост. Читать в блоге >>> Записная книжка Займер МСФО 2023

Записная книжка Займер МСФО 2023

100 млн акций

активы за год почти не изменились 15,6 млрд

для сравнения: у Совка активы в 2023 выросли на 46% (3,19 трлн)

чист кредитный портфель не изменился 12.6 млр

общ кредиты 32 млрд, резерв 20 млрд

клиенты c 1.89 до 1.81 млн

процентные доходы — 3 млрд до 18,7 млрд

резервирование упало с 8.9 до 3.9 обеспечив основной вклад в прибыль

опер расходы +1.4 до 5,9 млрд

расходы на маркетинг 2.1->3

расходы на труд не изменились 0.57

прибыль 5.8 -> 6.1 млрд

Авто-репост. Читать в блоге >>> Займер анонсировал IPO на Мосбирже

Займер анонсировал IPO на Мосбирже👏 Ну что, друзья, теперь уже можно с полной уверенностью и официально подтвердить тот факт, что лидер отечественного микрофинансового рынка Займер намерен провести IPO на Московской бирже. А значит на одного публичного представителя в финансовом секторе у нас будет больше, и это прекрасно!

Листинг и начало торгов акциями ожидаются уже в апреле 2024 года. Объём размещения составит около 3 млрд руб., и компания уже получила предварительные заявки от институциональных инвесторов, составляющие примерно 70% от планируемого объёма IPO. Данное размещение пройдёт в формате cash-out, т.е. часть своих акций продаст единственный на текущий момент акционер компании Сергей Седов.

📈 Займер занимает лидирующую позицию на рынке микрозаймов в течение последних четырёх лет, и IPO является следующим этапом развития компании, который позволит в будущем участвовать в M&A сделках, повысит узнаваемость бренда среди клиентов и участников финансового рынка, а также добавит прозрачности бизнесу.

🤵 «Мы построили высокотехнологичный бизнес, который выполняет важную социальную роль, обеспечивая удобный доступ к финансовым ресурсам для миллионов людей благодаря автоматизации бизнес-процессов и особым компетенциям в управлении», — поведал генеральный директор Займера Роман Макаров.

Авто-репост. Читать в блоге >>> «Займер» объявляет о намерении провести первичное публичное предложение (IPO) акций на Московской бирже

«Займер» объявляет о намерении провести первичное публичное предложение (IPO) акций на Московской биржеПАО МФК «Займер» (далее также «Займер» или «Компания»), ведущая финтех-платформа и лидер российского рынка микрофинансирования, объявляет о намерении провести первичное публичное предложение (далее – IPO или Предложение) своих обыкновенных акций (далее – Акции) на Московской бирже.

Роман Макаров, генеральный директор МФК «Займер»:

«Решение стать публичной компанией – результат более чем 10 лет развития нашего бизнеса. За это время «Займер» выдал более 25 миллионов займов, пройдя путь от небольшого финтех-стартапа и одной из первых платформ онлайн-кредитования в стране до лидера микрофинансовой отрасли.

Мы построили высокотехнологичный бизнес, который выполняет важную социальную роль, обеспечивая удобный доступ к финансовым ресурсам для миллионов людей благодаря автоматизации бизнес-процессов и особым компетенциям в управлении.

«Займер» развивается как эффективный бизнес, демонстрируя один из лучших показателей прибыльности в финансовом секторе. В последние годы рентабельность капитала (ROE) устойчиво находится выше 50%, что позволяет нам последовательно наращивать акционерную стоимость бизнеса и регулярно выплачивать дивиденды, на которые мы намерены направлять не менее 50% чистой прибыли.

Авто-репост. Читать в блоге >>> Займер выходит на IPO!

Займер выходит на IPO!Крупнейшая микрофинансовая организация Займеробъявилапервые параметры первичного размещения акций на Московской бирже.

В рамках сделки действующий акционер предложит свои акции на сумму около 3 млрд рублей.

Пока итоговых параметров нет, но в СМИ публиковали оценку в 35-40 млрд рублей. То есть при таком объеме размещения основной акционер сохранит за собой преобладающую долю в компании.

У действующих акционеров будет локап на 180 дней с момента старта торгов. Листинг и начало торгов ожидаются в апреле.

По итогам предварительного диалога с институциональными инвесторами Компания уже получила предварительные заявки от них на 70% от ожидаемого объема IPO.

Перейдем к обзору компании и ее результатам!

Займер — это МФО, которая занимается займами формата PDL (до зарплаты) и IL (среднесрочные займы). Также компания запустила новый продукт — виртуальный аналог кредитной карты.

Главным образом Займер специализиируется на PDL — в этой области компания является крупнейшим игроком. Выдача среднесрочных займов растет повышенными темпами. В 2023 году было выдано в 2 раза больше (10,2 млрд рублей).

Авто-репост. Читать в блоге >>> МФК Займер планирует открыть собственное коллекторское агентство — Frank Media

МФК Займер планирует открыть собственное коллекторское агентство — Frank Media

Микрофинансовая компания «Займер» планирует открыть собственное коллекторское агентство во втором полугодии 2024 года, заявил Frank Media генеральный директор компании Роман Макаров.

«Этот смежный бизнес увеличит нашу эффективность и принесет дополнительную прибыль», — считает он. У МФК «Займер» есть собственное штатное подразделение урегулирования задолженности, и «в новом коллекторском агентстве будет использован этот опыт и технологии работы», — отмечает Роман Макаров.

«Процесс взыскания в «Займере» в значительной степени автоматизирован — например, урегулированием задолженности с невысоким уровнем просрочки успешно занимается искусственный интеллект», — говорит он.

Новое коллекторское агентство будет активно приобретать портфели других компаний на рынке цессий. На первом этапе это будут портфели МФО.

frankmedia.ru/160474

Авто-репост. Читать в блоге >>> IPO Займер – это возможность участия в качественном росте рынка МФО - Альфа-Банк

IPO Займер – это возможность участия в качественном росте рынка МФО - Альфа-Банк

МФК «Займер» – лидер российского рынка микрофинансовых услуг с историей прибыльного роста с момента основания Компании в 2013 г. В апреле 2024 г. акционер Компании планирует предложить ее акции публичному рынку.

Мы считаем, что IPO МФК «Займер» – это возможность участия в качественном росте рынка МФО и его дальнейшей консолидации. Инвестиционный кейс Займера сочетает в себе перспективы роста бизнеса и высокий уровень ROE, превышающие показатели публичных банков РФ. Эффективная операционная модель и наличие финансовых ресурсов для роста дают Компании возможность стать одним из главных консолидаторов отрасли и более чем удвоить долю рынка в следующие 5 лет. При этом, учитывая высокий уровень достаточности капитала, существенно превышающий минимальные требования ЦБ, Компания также способна обеспечить инвесторам щедрую дивидендную историю.

Кипнис Евгений

Воробьева Олеся

«Альфа-Банк»

Авто-репост. Читать в блоге >>> Доля коротких займов «до зарплаты» снизилась до минимума за последние пять лет и составила 34% — итоги микрофинансовой отрасли за 2023 год от Банка России

Доля коротких займов «до зарплаты» снизилась до минимума за последние пять лет и составила 34% — итоги микрофинансовой отрасли за 2023 год от Банка России

Доля коротких займов «до зарплаты» снизилась до минимума за последние пять лет и составила 34%. Обычно они являются самыми дорогими в секторе микрофинансовых организаций (МФО). Основной объем займов выдавался в среднесрочном сегменте. Это способствовало уменьшению ежемесячных платежей заемщиков и общему сокращению долговой нагрузки граждан.

Причиной изменения структуры выданных займов стали новые регуляторные требования: ставка не может быть более 0,8% в день, максимальный размер переплаты — более 1,3 от суммы долга за весь период.

Также в течение года постепенно ужесточались макропруденциальные лимиты по заемщикам с высоким показателем долговой нагрузки. Благодаря в том числе этим мерам улучшилось качество портфелей МФО: так, доля просроченной задолженности со сроком до 90 дней сократилась до 9%, это самое низкое значение с начала 2021 года.

Авто-репост. Читать в блоге >>> IPO «Займера» пройдет по схеме 100% cash-out — гендиректор Роман Макаров

IPO «Займера» пройдет по схеме 100% cash-out — гендиректор Роман МакаровIPO «Займера» пройдет по схеме 100% cash-out

Об этом на звонке с журналистами и аналитиками заявил генеральный директор микрофинансовой компании «Займер» Роман Макаров. «РБК Инвестиции» следили за трансляцией.

«Если мы посмотрим на нашу отчетность, то всем будет понятно, что компания сейчас не нуждается в привлечении финансирования. Исторически основным источником финансирования нашего бизнеса был собственный капитал. И сейчас в связи с этим мы планируем провести первичное размещение по принципу 100% cash-out. Объем размещения в рублях — приблизительно 3 млрд рублей. Эти денежные средства уйдут нашему акционеру», — сказал Макаров.

Единственным акционером «Займера» является Сергей Седов. По словам Макарова, он «размещает небольшую долю в компании, остается контролирующим акционером, стратегически смотрит на нашу компанию как на свой главный актив».

t.me/selfinvestor

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций