Уралкалий аналитический обзорЯ начал анализ сектора химии с Акрона, на данный момент проанализировал 3 компании, Акрон, Фосагро и Уралкалий. В ближайшее время сделаю подробные отчеты по всем компаниям на Смартлабе.

В связи с тем, что мы не можем заглянуть в будущее, я анализирую исторические показатели компании и прогнозирую, что подобная тенденция сохранится и дальше. Поэтому данный обзор носит лишь информационный характер.

Итак, поехали, УРАЛКАЛИЙ:

О КОМПАНИИ

«Уралка́лий» — российская компания, крупнейший в мире производитель калийных удобрений. Полное наименование — Публичное акционерное общество «Уралкалий». Производственные мощности компании находятся в городах Березники и Соликамск Пермского края, штаб-квартира — в Березниках.

Структура акционеров ПАО «Уралкалий» следующая:

5,61 % — акции, находящиеся в свободном обращении,

20,00 % — Rinsoco Trading Co. Limited,

19,99 % — «УРАЛХИМ»,

54,40 % — квазиказначейские акции.

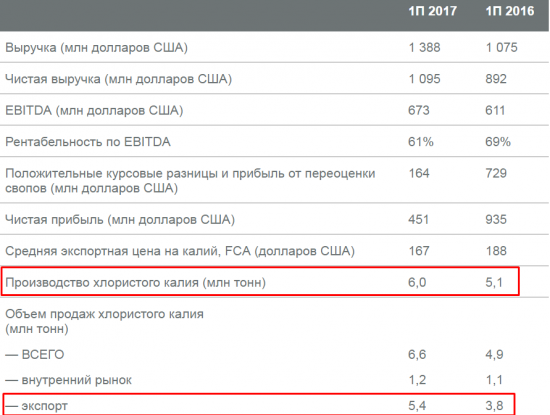

ПРОИЗВОДСТВЕННЫЕ ПОКАЗАТЕЛИ

Считаю основным показателем роста компании — рост производственных показателей, рассмотрим динамику производства и продаж за последние 8 лет:

В ноябре 2014 года произошла авария на руднике Соликамск-2, что в свою очередь повлияло на объемы производства 2015 и 2016 года. В общем объеме производства, доля Соликамск-2 составляла 17,7%, почти 1/5 часть.

Комментарий менеджмента: «В свете инцидента на руднике Соликамск-2 Компания пересмотрела график программы расширения мощностей. Утверждены мероприятия по увеличению нагрузок для расширения производства на 0,8 млн тонн хлористого калия с 2016 года. Было принято решение ускорить реализацию проекта по расширению мощностей на руднике Соликамск-3 для запуска в 2017 году. Запланировано строительство двух новых шахтных стволов к 2020 году для безопасной отработки оставшихся запасов шахтного поля Соликамск-2.»

За период с 2009 года компания увеличила производственные показатели на 320% или 40% в год, что является хорошим показателем. Но, если рассмотреть промежуток за последние 5 лет, с 2011 по 2016 год, то объемы производства практически не выросли. Важно обратить внимание не только на динамику показателей, но и на факторы, влияющие на нее. Если компания не растет и не увеличивает производство, как правило, существует два фактора, перенасыщение рынка, в таком случае компания всю прибыль распределяет на дивиденды или большая закредитованность, когда компания всю прибыль отдает кредиторам. В случае с Уралкалием, основным фактором является авария 2014 года, но есть еще один фактор, которые рассмотрим ниже.

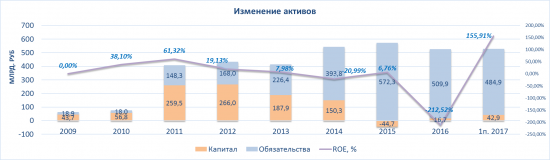

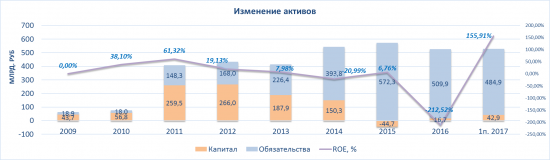

АКТИВЫ

Вторым по значимости показателем роста предприятия является рост активов, который лучше всего отслеживать не за период, а в динамике нескольких лет. С 2014 года у компании резко увеличились долговые обязательства, это связано в первую очередь с курсовыми разницами.

Активы складываются из двух составляющих, собственного капитала, на который они приобретаются, и долговых обязательств, которые используются так же для приобретения активов и роста производства.

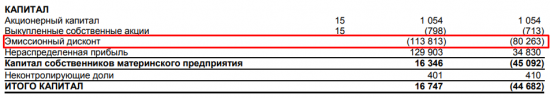

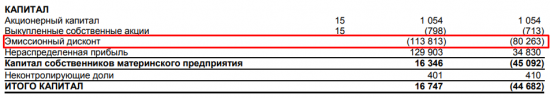

В 2015 году компания начинает выкупать свои акции и ГДР с рынка, общая сумма средств, потраченных компанией за 2016 год составила 33 635 млн. руб. В 2015 году было потрачено 204 887 млн. руб. соответственно. Разница в цене покупки акций Компанией и номиналом отражена в отчетности, как эмиссионный дисконт.

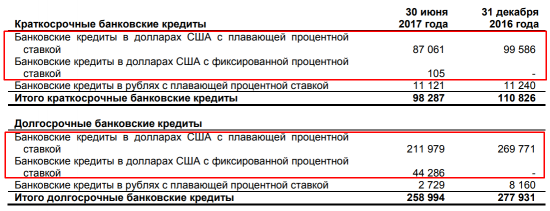

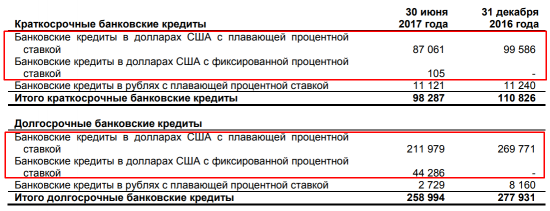

Таким образом, на величину капитала в активах оказывает сильное влияние неденежный фактор в виде эмиссионного дисконта, который сильно занижает значение действительного капитала. Тем не менее, компания сильно закредитована, а основная часть кредитов — валютные, что в свою очередь приводит к серьезным переоценкам чистой прибыли при изменении курса доллара.

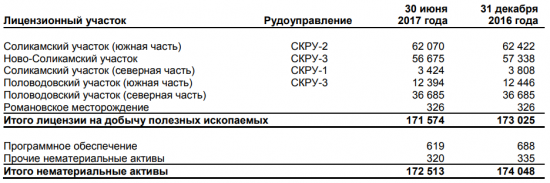

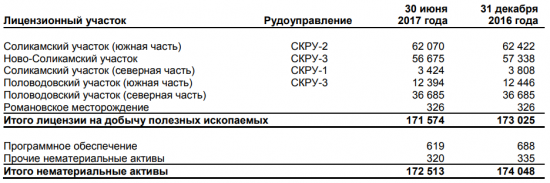

Так же нужно отметить, что почти половину активов, а именно 172 млрд. руб. составляют нематериальные активы, в виде лицензий на добычу полезных ископаемых:

ВЫРУЧКА

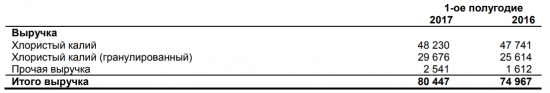

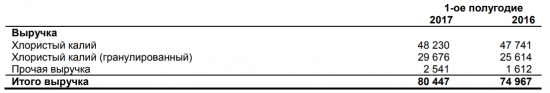

Основная часть выручки компании идет от продаж хлористого калия, почти 80% которого идет на экспорт.

Так как компания является экспортером, большая часть выручки является долларовой, рассмотрим динамику выручки в долларах США и в рублях:

С 2011 по 2016 год среднегодовой рост выручки в рублях составил 8.2%, однако в долларовом выражении размер выручки сократился на 6% за тот же период. Я взял период с 2011 года, в связи с тем, что в 2011 году к компании ОАО « Уралкалий» был присоединен ОАО «Сильвинит» и выручка в дальнейшем учитывалась совместная.

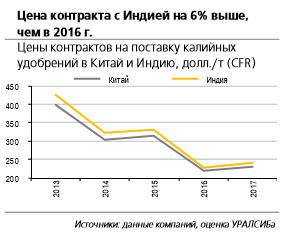

Так же, как и у остальных компаний в секторе, рублевая выручка с 2014 года росла исключительно за счет роста курса доллара. Как уже было отмечено ранее, с 2014 года объемы производства падают и оказывают скорее негативное влияние на выручку, цена на удобрения так же падает, начиная с 2012 года.

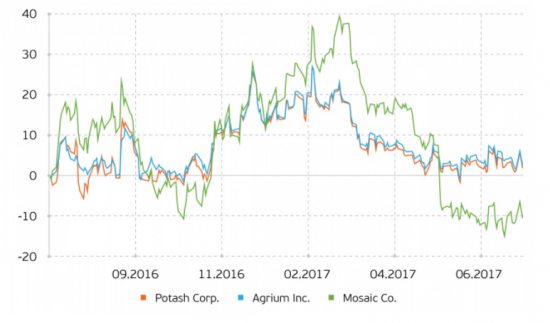

Динамика роста цен на хлорид калия имеет следующий вид:

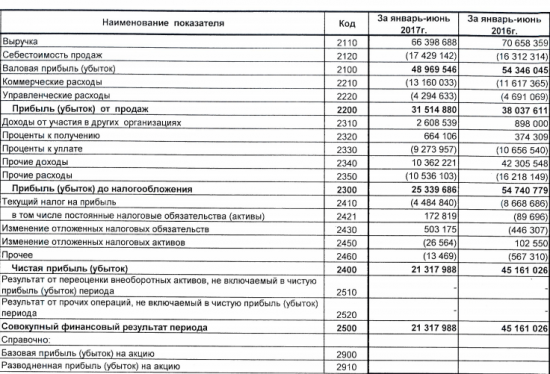

ЧИСТАЯ ПРИБЫЛЬ И ДЕНЕЖНЫЙ ПОТОК

Динамика чистой прибыли и денежного потока

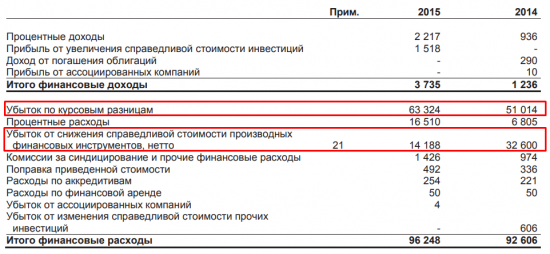

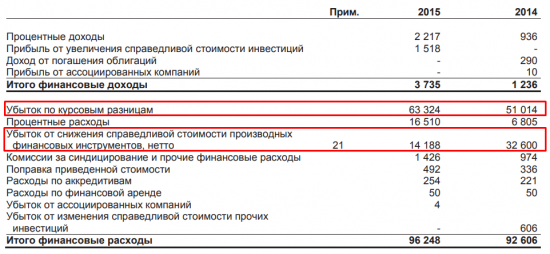

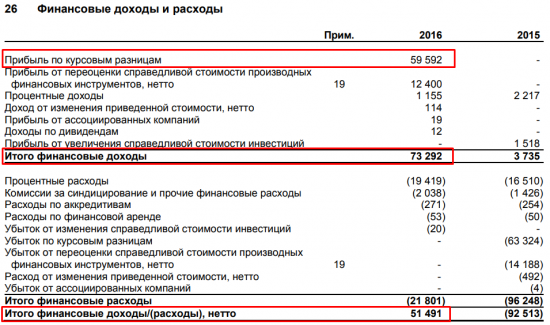

В 2014 и 2015 годах на чистую прибыль сильное негативное влияние оказали убытки, связанные с убытками по курсовым разницам и переоценкой валютно-процентных свопов.

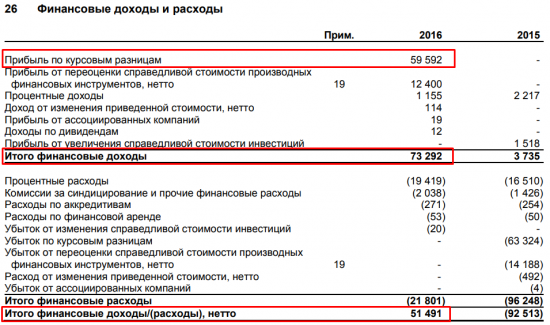

В 2016 году на чистую прибыль оказало влияние курсовых разниц

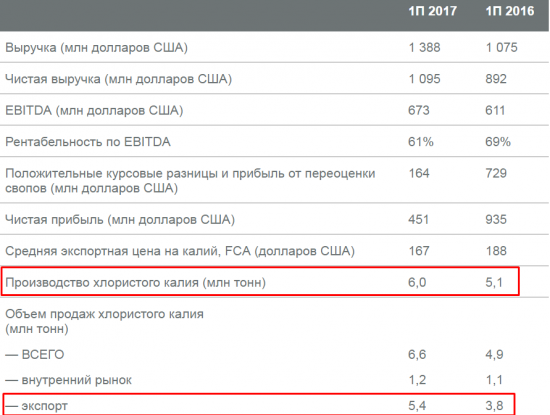

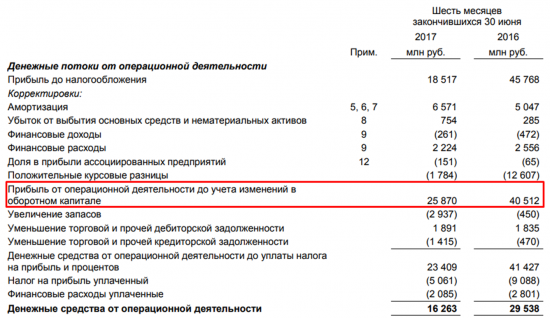

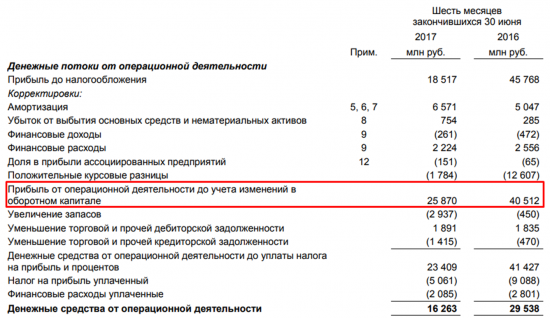

В 1 полугодии 2017 года денежный поток от операционной деятельности сократился на 36% по сравнению с 1 полугодием 2016 года в следствии негативной рыночной ситуации и укрепления курса доллара.

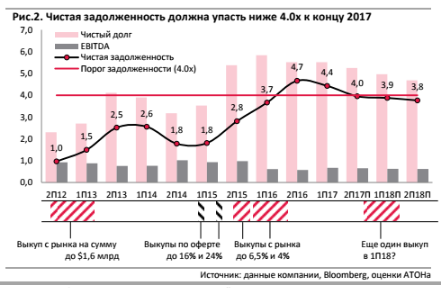

EBITDA и ЧИСТЫЙ ДОЛГ

Показатель EBITDA показывает денежный поток, который генерирует компания за вычетом обязательных денежных расходов. В 1 полугодии 2017 году мультипликатор Чистый долг/EBITDA превысил значение 3.5. На практике, когда у компании отношение чистого долга к EBITDA превышает значение 3, это сигнал о том, что у компании начались серьезные проблемы. Основная часть прибыли (или вся прибыль) будет идти на выплату процентов по займам, соответственно уменьшая доходность акционеров.

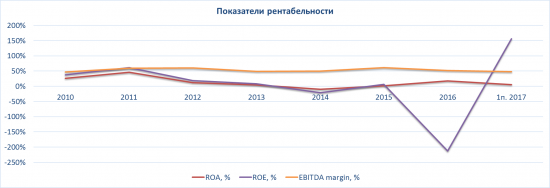

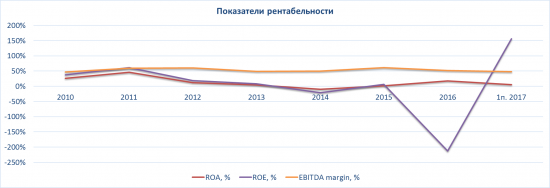

ПОКАЗАТЕЛИ РЕНТАБЕЛЬНОСТИ

Тенденция показателей рентабельности с 2011 по 2014 год нисходящая, что связано с падением цен на удобрения с конца 2012 года. В 2014 году произошел разворот показателей, который связан в первую очередь с обесценением рубля к доллару почти в 2 раза. Резкое падение рентабельности капитала в 2016 году связано с выкупом с рынка собственных акций и ГДР и пересчет их по номинальной цене (эмиссионный дисконт).

ДИВИДЕНДЫ

После аварии на Соликамск-2, компания изменила дивидендную политику, раньше предполагалось направлять не менее 50% от чистой прибыли, сейчас нет фиксированного лимита на дивиденд. И в дивидендной политике появился такой интересный пункт:

«Общество обращает внимание акционеров на то, что принятие решения о выплате (объявлении) дивидендов является правом, а не обязанностью Общества.»

С учетом сильной закредитованности, отмена дивидендов является верным решением, вначале нужно погасить долги, а затем распределять полученную прибыль между собственниками.

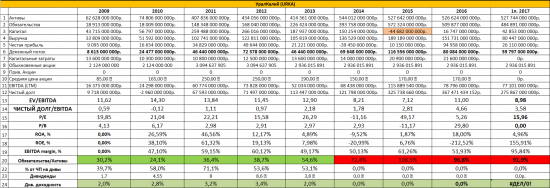

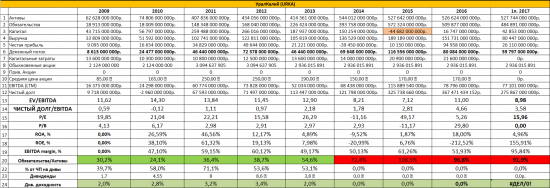

СВОДНАЯ ТАБЛИЦА ПОКАЗАТЕЛЕЙ

Для тех, кому удобнее анализировать компанию в цифровом виде, а не в графическом, привожу здесь таблицу со всеми данным по компании.

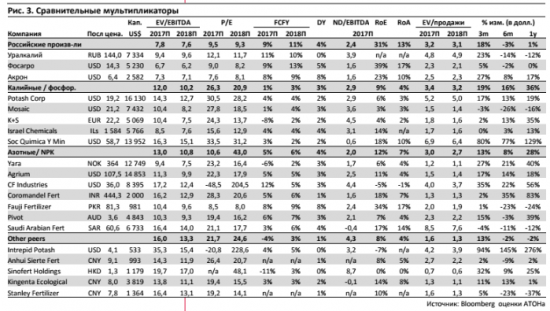

МУЛЬТИПЛИКАТОРЫ

Количество акций в обращении: 2 936 015 891

Цена одной обыкновенной акции: 137,5 руб.

Рыночная капитализация: 403 702 185 012 рублей.

Бизнес достаточно крупный для РФ. Крупным бизнес считается, при капитализации более 100 млрд. руб.

P/E (1п.2017) = 16 – учитывается прибыль только за пол года.

P/B (1п. 2017) = 3.6

EV/EBITDA (2017 LTM) = 9

Чистый долг/EBITDA (2017 LTM) = 3.6

ВЫВОДЫ

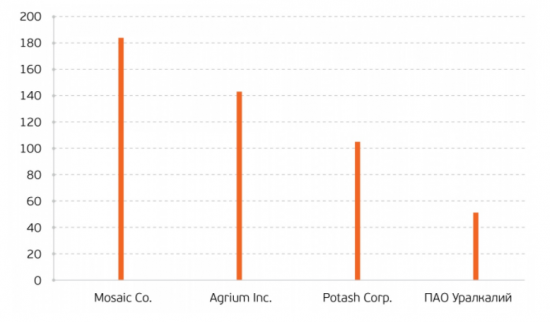

Более подробную оценку бизнеса в сравнении с аналогичными компаниями из сектора я сделаю в анализе сектора Химии в ближайшее время.

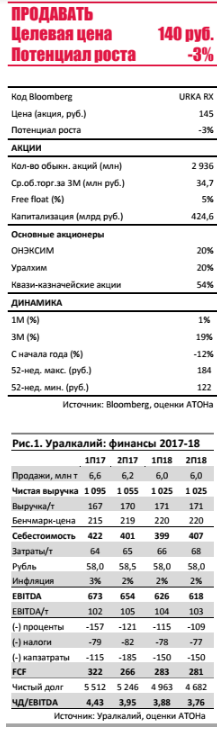

Исходя из значения мультипликаторов, можно сделать вывод, что компания оценена достаточно дорого.

Подытоживая все вышесказанное, производственные показатели у компании падают, выручка тоже, обязательства превышают 90% активов, лично для меня этих данных уже достаточно для того, чтобы отказаться от покупки подобного актива.

Компания чем-то напоминает Сургутнефтегаз, когда на чистую прибыль влияют не столько операционные показатели, сколько валютные переоценки. А так же, в ней прослеживается Мечел, учитывая размер долговых обязательств и потенциал роста. Но мне пока непонятна цель покупки собственных акций с рынка, с одной стороны, часть акций идет в залог кредиторам (Сбербанку, например), но так же нельзя исключать вероятность возможного делистинга. учитывая, что freefloat составляет всего 5,6%.

P.S.

Данный материал носит исключительно информационно-ознакомительный характер. Все данные были взяты из официальных отчетов с сайта компании-эмитента. Анализ не является руководством к покупке, продаже или другим операциям с активами. Материалы приводятся для сравнения и понимания перспектив конкретной компании и текущей ситуации в секторе. Автор не несет ответственности за любые последствия, связанные с совершением операций с любыми активами.

Все сделки Вы заключаете на свой страх и риск.

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций