Юнипро представила финансовые результаты за 1П20 по МСФО

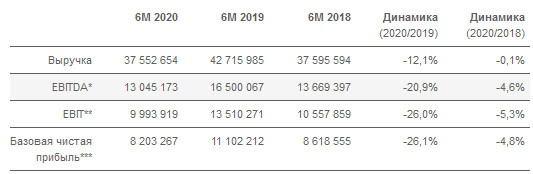

В 1П20 выручка компании снизилась на 12.1% г/г до 37.6 млрд руб., что обусловлено снижением объема генерации электростанциями компании и падением цен РСВ вследствие аномально теплой погоды в 1К20 и последствий пандемии COVID-19 во 2К20. Выручка за 2К20 сократилась на 12.9% г/г до 17.3 млрд руб. Показатель EBITDA за 1П20 упал на 20.9% до 13.0 млрд руб., рентабельность EBITDA снизилась до 34.7% с 38.6% в 1П19. Базовая чистая прибыль составила 8.2 млрд руб. (-26.1% г/г). Ввиду факторов, связанных со вспышкой COVID-19, перезапуск 3-го энергоблока Берёзовской ГРЭС переносится с конца 2020 на 1П21. В результате прогноз по EBITDA на 2020 скорректирован до 25-27 млрд руб. вместо ранее ожидаемых 26-28 млрд руб. В 2021 показатель EBITDA прогнозируется на уровне 25-30 млрд руб. (предыдущий прогноз — 35 млрд руб.). Ориентир по дивидендам пока остается неизменным (14 млрд руб. в 2020, 20 млрд руб. в 2021-2022).

Юнипро представила ожидаемо слабые результаты. Снижение спроса на электроэнергию оказало давление на выручку, что соответствующим образом повлияло и на показатели EBITDA и чистой прибыли. В настоящее время дивидендная доходность за 2020 предполагается на уровне 8.0%.Атон

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций