| Число акций ао | 112 698 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 37,0 млрд |

| Выручка | 139,8 млрд |

| EBITDA | 40,8 млрд |

| Прибыль | 16,7 млрд |

| Дивиденд ао | 0,03883 |

| P/E | 2,2 |

| P/S | 0,3 |

| P/BV | 0,4 |

| EV/EBITDA | 1,0 |

| Див.доход ао | 11,8% |

| Россети Центр и Приволжье Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Россети Центр и Приволжье акции

0.3282₽ +4.69%

-

МРСК Центра и Приволжья - чистая прибыль по РСБУ за 9 мес выросла на 6%

МРСК Центра и Приволжья - чистая прибыль по РСБУ за 9 мес выросла на 6%Чистая прибыль "МРСК Центра и Приволжья" по РСБУ за 9 месяцев 2018 года выросла на 6% — до 8,334 млрд рублей.

Выручка в январе-сентябре выросла на 6,6% — до 68,69 млрд рублей.

Прибыль от продаж увеличилась на 10,5% — до 11,61 млрд рублей.

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1471593

читать дальше на смартлабе

МРСК Центра и Приволжья за 9 месяцев 2018 года получило 8,3 млрд рублей чистой прибыли

mrsk-cp.ru/press/company_news/MRSK-TSen...

Вадим, рост себестоимости по тарифам ФСК отразится в прибылях ФСК, остальное ожидаемо МРСК Центра и Приволжья за 9 месяцев 2018 года получило 8,3 млрд рублей чистой прибыли

МРСК Центра и Приволжья за 9 месяцев 2018 года получило 8,3 млрд рублей чистой прибыли

mrsk-cp.ru/press/company_news/MRSK-TSen...

Между прочим

Плановое энергопотребление в РФ с 5 по 11 октября выросло на 2,2%

www.finam.ru/analysis/newsitem/planovoe-energopotreblenie-v-rf-s-5-oktyabrya-po-11-oktyabrya-2018-goda-vyroslo-na-2-2-20181012-155114/

ОчПассивный инвестор, важнее 1,5% нарастающим итогом. Но Фески это напрямую касается не полностью. Она получает за межзоновые перетоки и за крупных потребителей, подключённых по 220 кВ и выше. А пропорция между ними и её динамика не известны.

Уважаемый Стэфан Геращенко.

Для меня важна тенденция. Чубайс предрёк, что к 2024 году у нас будет иметь место существенный дефицит электроэнергии. Мне же кажется, что этот нежданчик придёт гораздо раньше. Какая компания в итоге получит из этого большую выгоду – я не знаю… Пока же фиксируется постоянное реальное увеличение спроса на электроэнергию на 1 – 2%… (в неделю?)

ОчПассивный инвестор, спрос растёт на 1-2% в год, при избытке мощности в более 20% и постоянно вводимой новой генерации. Дефицита в ожидаемом будущем не предвидится.

Уважаемый Александр Е, верить Чубайсу не рекомендую. Он не энергетик, да и вообще не поймёшь в чём специалист (кроме масштабнейших распилов и переделов). По поводу осеннего повышения недельного потребления -оно идёт каждый год (уменьшается солнышко и становится холоднее). Поэтому спешить с выводами я не хочу. Погода пока существенно лучше, чем осенью прошлого года. У меня есть к Вам один вопрос из прошлого — исходя из каких соображений Вы в обсуждении со мной дали прогноз по ЦП-ке 0,28. И попали в точку. Мой Вам большой решпект (я давал 0,3 и более). Обсуждение стоит перенести в ветку ЦП-ки. (Если Вы так пожелаете)

Стэфан Геращенко, это данные не Чубайса (тот оптимистично прогнозировал сильный рост), а министерства энергетики (стратегия развития до 24 года), я в своём блоге подробно разбирал, чтоб понять перспективы отрасли.

По ЦП уже не помню по какому поводу было, напомните.

Александр Е, обсуждалось влияние гарантирующего поставщика по Владимирской области и ожидаемая величина див.гэпа. приблизительно июнь

Стэфан Геращенко, я тут причины описывал (возможные списания в резервы под ТНС, минус выручка от ГП). Всё-таки есть ещё существенная причина, которая сильно влияет на незакрытие гэпа — резкое падение рубля, соответственно компании — неэкспортёры стали сразу не очень интересными и из них вышел спекулятивный капитал. Гэп закроется может только к следующему году, когда рубль/доллар успокоится и спекули отыграют идеи с экспортёрами.

Александр Е, перечитал нашу июньскую переписку. Надо ещё раз подумать. Эти риски я все видел, за исключением роста доходности ОФЗ к уровням конца 2017 года(обычный противоход росту доллария, усиленный санкционной риторикой)

Стэфан Геращенко, я бы не считал это риском, просто это фактор перетока денег от одной отрасли к другой. Весной избушки очухаются, посчитают дивдоходность и погонят снова ЦП на 35 и Волгу на 13. Но это не точно ©. Если доллар продолжит расти, то металлурги с нефтяниками будут выглядеть интереснее.

Александр Е, это всё равно риск (если держишь в портфеле эту отрасль) — отраслевой риск. Я по ЦП-ке пошёл на отсечку исходя из 0,3 ++ (в отличии от Волги) и подпросел. Пришлось закрываться с убытками. Ну всех никогда не обыграешь и всех денег не заработаешь. По дивдохе у нефтянки далеко не все интересны — Башня, Тятя-Преф и Сурик-преф — ДА, а остальные «ни туды Мыкита — ни сюды Мыкита». Да и рублебочка думаю застабилизируется в диапазоне 5000-5300 (то же не точно), если конечно наши власти и олигархат сильно санкций не убоятся.

Между прочим

Плановое энергопотребление в РФ с 5 по 11 октября выросло на 2,2%

www.finam.ru/analysis/newsitem/planovoe-energopotreblenie-v-rf-s-5-oktyabrya-po-11-oktyabrya-2018-goda-vyroslo-na-2-2-20181012-155114/

ОчПассивный инвестор, важнее 1,5% нарастающим итогом. Но Фески это напрямую касается не полностью. Она получает за межзоновые перетоки и за крупных потребителей, подключённых по 220 кВ и выше. А пропорция между ними и её динамика не известны.

Уважаемый Стэфан Геращенко.

Для меня важна тенденция. Чубайс предрёк, что к 2024 году у нас будет иметь место существенный дефицит электроэнергии. Мне же кажется, что этот нежданчик придёт гораздо раньше. Какая компания в итоге получит из этого большую выгоду – я не знаю… Пока же фиксируется постоянное реальное увеличение спроса на электроэнергию на 1 – 2%… (в неделю?)

ОчПассивный инвестор, спрос растёт на 1-2% в год, при избытке мощности в более 20% и постоянно вводимой новой генерации. Дефицита в ожидаемом будущем не предвидится.

Уважаемый Александр Е, верить Чубайсу не рекомендую. Он не энергетик, да и вообще не поймёшь в чём специалист (кроме масштабнейших распилов и переделов). По поводу осеннего повышения недельного потребления -оно идёт каждый год (уменьшается солнышко и становится холоднее). Поэтому спешить с выводами я не хочу. Погода пока существенно лучше, чем осенью прошлого года. У меня есть к Вам один вопрос из прошлого — исходя из каких соображений Вы в обсуждении со мной дали прогноз по ЦП-ке 0,28. И попали в точку. Мой Вам большой решпект (я давал 0,3 и более). Обсуждение стоит перенести в ветку ЦП-ки. (Если Вы так пожелаете)

Стэфан Геращенко, это данные не Чубайса (тот оптимистично прогнозировал сильный рост), а министерства энергетики (стратегия развития до 24 года), я в своём блоге подробно разбирал, чтоб понять перспективы отрасли.

По ЦП уже не помню по какому поводу было, напомните.

Александр Е, обсуждалось влияние гарантирующего поставщика по Владимирской области и ожидаемая величина див.гэпа. приблизительно июнь

Стэфан Геращенко, я тут причины описывал (возможные списания в резервы под ТНС, минус выручка от ГП). Всё-таки есть ещё существенная причина, которая сильно влияет на незакрытие гэпа — резкое падение рубля, соответственно компании — неэкспортёры стали сразу не очень интересными и из них вышел спекулятивный капитал. Гэп закроется может только к следующему году, когда рубль/доллар успокоится и спекули отыграют идеи с экспортёрами.

Александр Е, перечитал нашу июньскую переписку. Надо ещё раз подумать. Эти риски я все видел, за исключением роста доходности ОФЗ к уровням конца 2017 года(обычный противоход росту доллария, усиленный санкционной риторикой)

Стэфан Геращенко, я бы не считал это риском, просто это фактор перетока денег от одной отрасли к другой. Весной избушки очухаются, посчитают дивдоходность и погонят снова ЦП на 35 и Волгу на 13. Но это не точно ©. Если доллар продолжит расти, то металлурги с нефтяниками будут выглядеть интереснее.

Между прочим

Плановое энергопотребление в РФ с 5 по 11 октября выросло на 2,2%

www.finam.ru/analysis/newsitem/planovoe-energopotreblenie-v-rf-s-5-oktyabrya-po-11-oktyabrya-2018-goda-vyroslo-na-2-2-20181012-155114/

ОчПассивный инвестор, важнее 1,5% нарастающим итогом. Но Фески это напрямую касается не полностью. Она получает за межзоновые перетоки и за крупных потребителей, подключённых по 220 кВ и выше. А пропорция между ними и её динамика не известны.

Уважаемый Стэфан Геращенко.

Для меня важна тенденция. Чубайс предрёк, что к 2024 году у нас будет иметь место существенный дефицит электроэнергии. Мне же кажется, что этот нежданчик придёт гораздо раньше. Какая компания в итоге получит из этого большую выгоду – я не знаю… Пока же фиксируется постоянное реальное увеличение спроса на электроэнергию на 1 – 2%… (в неделю?)

ОчПассивный инвестор, спрос растёт на 1-2% в год, при избытке мощности в более 20% и постоянно вводимой новой генерации. Дефицита в ожидаемом будущем не предвидится.

Уважаемый Александр Е, верить Чубайсу не рекомендую. Он не энергетик, да и вообще не поймёшь в чём специалист (кроме масштабнейших распилов и переделов). По поводу осеннего повышения недельного потребления -оно идёт каждый год (уменьшается солнышко и становится холоднее). Поэтому спешить с выводами я не хочу. Погода пока существенно лучше, чем осенью прошлого года. У меня есть к Вам один вопрос из прошлого — исходя из каких соображений Вы в обсуждении со мной дали прогноз по ЦП-ке 0,28. И попали в точку. Мой Вам большой решпект (я давал 0,3 и более). Обсуждение стоит перенести в ветку ЦП-ки. (Если Вы так пожелаете)

Стэфан Геращенко, это данные не Чубайса (тот оптимистично прогнозировал сильный рост), а министерства энергетики (стратегия развития до 24 года), я в своём блоге подробно разбирал, чтоб понять перспективы отрасли.

По ЦП уже не помню по какому поводу было, напомните.

Александр Е, обсуждалось влияние гарантирующего поставщика по Владимирской области и ожидаемая величина див.гэпа. приблизительно июнь

Стэфан Геращенко, я тут причины описывал (возможные списания в резервы под ТНС, минус выручка от ГП). Всё-таки есть ещё существенная причина, которая сильно влияет на незакрытие гэпа — резкое падение рубля, соответственно компании — неэкспортёры стали сразу не очень интересными и из них вышел спекулятивный капитал. Гэп закроется может только к следующему году, когда рубль/доллар успокоится и спекули отыграют идеи с экспортёрами.

Александр Е, перечитал нашу июньскую переписку. Надо ещё раз подумать. Эти риски я все видел, за исключением роста доходности ОФЗ к уровням конца 2017 года(обычный противоход росту доллария, усиленный санкционной риторикой)

Между прочим

Плановое энергопотребление в РФ с 5 по 11 октября выросло на 2,2%

www.finam.ru/analysis/newsitem/planovoe-energopotreblenie-v-rf-s-5-oktyabrya-po-11-oktyabrya-2018-goda-vyroslo-na-2-2-20181012-155114/

ОчПассивный инвестор, важнее 1,5% нарастающим итогом. Но Фески это напрямую касается не полностью. Она получает за межзоновые перетоки и за крупных потребителей, подключённых по 220 кВ и выше. А пропорция между ними и её динамика не известны.

Уважаемый Стэфан Геращенко.

Для меня важна тенденция. Чубайс предрёк, что к 2024 году у нас будет иметь место существенный дефицит электроэнергии. Мне же кажется, что этот нежданчик придёт гораздо раньше. Какая компания в итоге получит из этого большую выгоду – я не знаю… Пока же фиксируется постоянное реальное увеличение спроса на электроэнергию на 1 – 2%… (в неделю?)

ОчПассивный инвестор, спрос растёт на 1-2% в год, при избытке мощности в более 20% и постоянно вводимой новой генерации. Дефицита в ожидаемом будущем не предвидится.

Уважаемый Александр Е, верить Чубайсу не рекомендую. Он не энергетик, да и вообще не поймёшь в чём специалист (кроме масштабнейших распилов и переделов). По поводу осеннего повышения недельного потребления -оно идёт каждый год (уменьшается солнышко и становится холоднее). Поэтому спешить с выводами я не хочу. Погода пока существенно лучше, чем осенью прошлого года. У меня есть к Вам один вопрос из прошлого — исходя из каких соображений Вы в обсуждении со мной дали прогноз по ЦП-ке 0,28. И попали в точку. Мой Вам большой решпект (я давал 0,3 и более). Обсуждение стоит перенести в ветку ЦП-ки. (Если Вы так пожелаете)

Стэфан Геращенко, это данные не Чубайса (тот оптимистично прогнозировал сильный рост), а министерства энергетики (стратегия развития до 24 года), я в своём блоге подробно разбирал, чтоб понять перспективы отрасли.

По ЦП уже не помню по какому поводу было, напомните.

Александр Е, обсуждалось влияние гарантирующего поставщика по Владимирской области и ожидаемая величина див.гэпа. приблизительно июнь

Стэфан Геращенко, я тут причины описывал (возможные списания в резервы под ТНС, минус выручка от ГП). Всё-таки есть ещё существенная причина, которая сильно влияет на незакрытие гэпа — резкое падение рубля, соответственно компании — неэкспортёры стали сразу не очень интересными и из них вышел спекулятивный капитал. Гэп закроется может только к следующему году, когда рубль/доллар успокоится и спекули отыграют идеи с экспортёрами. МРСК Центра и Приволжья: покупать с расчетом на дивиденды - Финам

МРСК Центра и Приволжья: покупать с расчетом на дивиденды - Финам

МРСК Центра и Приволжья – сетевая компания, охватывающая 9 областей общей площадью 408 тыс.кв.км. с населением 12,8 млн.чел. Основной бизнес – передача электроэнергии. Контрольный пакет акций находится у Россетей (50,4%).

Компания отчиталась о росте прибыли акционеров в 1-м полугодии на 12%, до 7 млрд.руб., уровень потерь электроэнергии продолжает снижаться, операционный и денежный потоки повысились. Мы пересмотрели оценки по прибыли и дивидендам вверх, и повысили целевую цену с 0,33 до 0,39 руб. и рекомендацию с «держать» до «покупать», исходя из потенциала роста в 39% в перспективе года.

Малых Наталия

Мы считаем, что акции MRKP будут оставаться в числе лидеров по дивидендной доходности в электросетевой отрасли в 2018-2019 годах. Прогнозные объемы прибыли, положительный денежный поток и невысокая долговая нагрузка позволяют поддерживать норму выплат на сопоставимом с прошлыми годами уровне. Наш прогнозный дивиденд за 2018 год 0,033 руб. с DY 11,6% к текущей цене и 0,036 за 2019 год с DY12,8%. Может быть выплачен промежуточный дивиденд за 9 мес.

Производственные показатели за 1-е полугодие вышли выше плана. Полезный отпуск снизился на 2,5% в результате отмены «последней мили» с 1 июля 2017, но вышел лучше плановых значений — отчасти за счет снижения потерь электроэнергии. Уровень потерь, в частности, продолжает снижаться –7,65% в 1П2018 в сравнении с 7,98% в 2017 и 8,97% в 2016.

Акции недооценены по форвардным мультипликаторам по отношению к электросетевому комплексу на 44%, что мы считаем несправедливым с учетом высоких норм дивидендных выплат в сравнении с другими компаниями электросетевого комплекса. Текущие уровни привлекательны для открытия долгосрочных длинных позиций по MRKP.

ГК «ФИНАМ»

читать дальше на смартлабе

Интересный факт: маржинальность основного вида деятельности в цп во втором кваотале выросла, стоимость продаж от выручки в первом квартале 82% а во втором всего 78%. Наверное тарифы растут быстрее чем у фск. Кто подскажет?

Саша Пушкин, это фокус, который я пока не могу понять. Тарифы фск подняло для всех, но ЦП умудрился удержать соответствующую себестоимость на уровне прошлого года. МСФО может подскажет.

Александр Е, так тарифы ещё не подняли. С 1 июля 2018го подъём на 5%. Вот выйдут отчёты за 3-й квартал, тогда и увидим в МРСК ЦП и Волге убытки и «плач ярославны».:)

Электромонтёр, их уже поднимали в прошлом году (и да, ещё приподнимут в этом). Поэтому отчёты за 1 квартал были хуже прошлогодних в части прибыли от продаж, и в ЦП и Волге.

Убытков я не ожидаю ни в ЦП, ни в Волге, и плачей тоже не будет. Это не генерация всё ж таки.

Александр Е,

Генерация квадра рост прибыли из года в год Возможная выплата промежуточных дивидендов может стать положительным катализатором для МРСК - АТОН

Возможная выплата промежуточных дивидендов может стать положительным катализатором для МРСК - АТОН

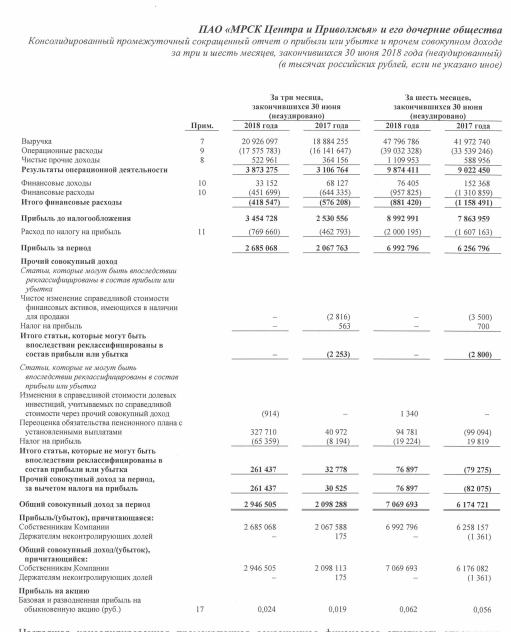

МРСК Центра и МРСК Центра и Приволжья результаты за 1П18 по МСФО и итоги телеконференции

МРСК Центра: результаты за 1П18. Выручка выросла до 46.8 млрд руб. (+3% г/г) в основном за счет роста выручки от передачи электроэнергии (+3% г/г) на фоне повышения тарифов и объемов услуг по передаче. Операционные расходы составили 42.5 млрд руб. (+7% г/г) за счет повышения расходов на покупку электроэнергии для компенсации потерь (+21% г/г). В результате нескорректированная EBITDA упала на 8% г/г до 9.7 млрд руб., по нашим оценкам. Чистая прибыль снизилась до 2.2 млрд руб. (-20% г/г).

МРСК Центра и Приволжья: результаты за 1П18. Выручка выросла до 47.8 млрд руб. (+14% г/г), также отражая рост выручки от передачи электроэнергии (+5.4% г/г). Операционные расходы выросли на 16% г/г до 39.0 млрд руб., но чистые прочие операционные расходы выросли в два раза г/г и составили 1.1 млрд руб., таким образом поддержав нескорректированный показатель EBITDA: он вырос на 9% г/г, достигнув 13.3 млрд руб. За счет этого чистая прибыль увеличилась на 11% г/г (7.0 млрд руб.).

Телеконференция. Компании намерены продемонстрировать улучшение ключевых финансовых метрик в годовом сопоставлении в 2018, чистая прибыль по РСБУ должна составить 2.8 млрд руб. у МРСК Центра (+40% г/г против слабого 2П17) и 12.1 млрд руб. у МРСК Центра и Приволжья (+9% г/г). Промежуточные дивиденды могут быть рассмотрены, при условии, что будет получено согласие акционеров.

читать дальше на смартлабе "МРСК Центра и Приволжья" сохраняют дивидендный потенциал - Финам

"МРСК Центра и Приволжья" сохраняют дивидендный потенциал - Финам

«МРСК Центра и Приволжья» отчиталась о росте чистой прибыли акционеров на 11,7% до 7 млрд.руб.

Улучшение по прибыли было достигнуто за счет роста тарифов, снижения потерь на 6,4%, продажи электроэнергии в качестве гарантирующего поставщика, а также увеличения чистых прочих доходов почти в 2х раза и снижения финансовых расходов на 27%. Производственные показатели за 1-ое полугодие вышли лучше плановых значений.

EBITDA составила 13,3 млрд.руб. (+9,1%). Динамика прибыли была ограничена быстрым ростом операционных расходов (+16,4%), маржа EBITDA снизилась на 1,2%, но по итогам полугодия осталась на довольно высоком уровне ~28%. Операционный денежный поток увеличился на 17% до 7,4 млрд.руб. Чистый долг мало изменился и составил 20,2 млрд.руб. или 0,81х EBITDA.

В целом мы положительно оцениваем полугодовые результаты, и считаем, что акции МСРК Центра и Приволжья сохраняют высокий дивидендный потенциал. По предварительным расчетам дивиденд по итогам года может составить 0,0297 руб. с ожидаемой доходностью 10,4%.

Малых Наталия

ГК «ФИНАМ»

читать дальше на смартлабе МРСК Центра и Приволжья - прибыль за 1 полугодие по МСФО выросла на 12%

МРСК Центра и Приволжья - прибыль за 1 полугодие по МСФО выросла на 12%

Прибыль "МРСК Центра и Приволжья" по МСФО за 1 полугодие 2018 года выросла на 11,8% — до 6,99 млрд рублей.

Выручка в январе-июне выросла на 13,9% — до 47,79 млрд рублей.

Показатель EBITDA вырос на 9,4% — до 13,24 млрд рублей.

отчет

читать дальше на смартлабе

Интересный факт: маржинальность основного вида деятельности в цп во втором кваотале выросла, стоимость продаж от выручки в первом квартале 82% а во втором всего 78%. Наверное тарифы растут быстрее чем у фск. Кто подскажет?

Саша Пушкин, это фокус, который я пока не могу понять. Тарифы фск подняло для всех, но ЦП умудрился удержать соответствующую себестоимость на уровне прошлого года. МСФО может подскажет.

Александр Е, так тарифы ещё не подняли. С 1 июля 2018го подъём на 5%. Вот выйдут отчёты за 3-й квартал, тогда и увидим в МРСК ЦП и Волге убытки и «плач ярославны».:)

Электромонтёр, их уже поднимали в прошлом году (и да, ещё приподнимут в этом). Поэтому отчёты за 1 квартал были хуже прошлогодних в части прибыли от продаж, и в ЦП и Волге.

Убытков я не ожидаю ни в ЦП, ни в Волге, и плачей тоже не будет. Это не генерация всё ж таки.

Интересный факт: маржинальность основного вида деятельности в цп во втором кваотале выросла, стоимость продаж от выручки в первом квартале 82% а во втором всего 78%. Наверное тарифы растут быстрее чем у фск. Кто подскажет?

Саша Пушкин,

В ЦП применяется RAB-тарифообразование (кроме неё оно осталось только в Ленэнерго и ФСК ЕЭС). Это значит, в тариф закладываются расходы на инвестпрограмму. Чем больше затраты на новые стройки в сетях, тем выше прибыль. Но дивиденды расти не будут, так как по див.политике, затраты на инвестиции вычитаются из базы для начисления дивидендов.

Электромонтёр, спасибо, не знал… в прошлом году примерно 40% от чп дали. В этом пропорции сохранятся?

Саша Пушкин,

На их сайте есть положение о див.политике. Там есть формула расчёта.

www.mrsk-cp.ru/stockholder_investor/securities/dividents/dividendnaya-politika/

Краткий смысл формулы — из чистой прибыли МФСО или РСБУ (какая больше) вычитают затраты на инвестиции и делят оставшееся число пополам.

В этом году планируют вычесть 2.7ярда. То есть, при годовой прибыли 10ярдов, на дивы пойдёт (10-2.7)/2=3.65 ярда. Делим на 112млрд акций, получим дивы 3.2коп.

Электромонтёр, ну 10ярдов имхо это очень скромно вы взяли. Не верю, что во втором полугодии добавится всего три ярда к семи имеющимся… тем более, что вы сами сказали, что тарифы в цп покрывают потери

Саша Пушкин,

Согласен, могут и больше заработать. Вопрос, что большую роль сыграет — рост тарифа ФСК ЕС на 5% или рост тарифов МРСК ЦП. Я не готов сказать. 10ярдов считаю минимумом прибыли за год. Максимум — 14.

Но ведь и инвестпрограмму могут в конце года увеличить. В прошлом году, когда увидели что прибыль больше планируемой — увеличили на 0.3ярда. В любом случае, больше 4коп. дивидендов здесь никогда не будет. Сейчас СбербанкПрефы с лучшей дивдоходностью торгуются. (Через год в Сбере будет триллион прибыли и дивиденд 50% МФСО. Это 22р на акцию, при вчерашней цене 175р.) Ну и нафиг тогда мне МРСК ЦП нужна? МРСКшки, на мой взгляд, покупать можно только при ожидаемой див.доходности 20% и выше.

Электромонтёр, при 14 ярдах 5коп на лист. Не 20% конечно, но все же неплохо. На кусочек портфеля достойно. Против сбера тоже ничего не имею

Интересный факт: маржинальность основного вида деятельности в цп во втором кваотале выросла, стоимость продаж от выручки в первом квартале 82% а во втором всего 78%. Наверное тарифы растут быстрее чем у фск. Кто подскажет?

Саша Пушкин, это фокус, который я пока не могу понять. Тарифы фск подняло для всех, но ЦП умудрился удержать соответствующую себестоимость на уровне прошлого года. МСФО может подскажет.

Интересный факт: маржинальность основного вида деятельности в цп во втором кваотале выросла, стоимость продаж от выручки в первом квартале 82% а во втором всего 78%. Наверное тарифы растут быстрее чем у фск. Кто подскажет?

Саша Пушкин,

В ЦП применяется RAB-тарифообразование (кроме неё оно осталось только в Ленэнерго и ФСК ЕЭС). Это значит, в тариф закладываются расходы на инвестпрограмму. Чем больше затраты на новые стройки в сетях, тем выше прибыль. Но дивиденды расти не будут, так как по див.политике, затраты на инвестиции вычитаются из базы для начисления дивидендов.

Электромонтёр, спасибо, не знал… в прошлом году примерно 40% от чп дали. В этом пропорции сохранятся?

Саша Пушкин,

На их сайте есть положение о див.политике. Там есть формула расчёта.

www.mrsk-cp.ru/stockholder_investor/securities/dividents/dividendnaya-politika/

Краткий смысл формулы — из чистой прибыли МФСО или РСБУ (какая больше) вычитают затраты на инвестиции и делят оставшееся число пополам.

В этом году планируют вычесть 2.7ярда. То есть, при годовой прибыли 10ярдов, на дивы пойдёт (10-2.7)/2=3.65 ярда. Делим на 112млрд акций, получим дивы 3.2коп.

Электромонтёр, ну 10ярдов имхо это очень скромно вы взяли. Не верю, что во втором полугодии добавится всего три ярда к семи имеющимся… тем более, что вы сами сказали, что тарифы в цп покрывают потери

Интересный факт: маржинальность основного вида деятельности в цп во втором кваотале выросла, стоимость продаж от выручки в первом квартале 82% а во втором всего 78%. Наверное тарифы растут быстрее чем у фск. Кто подскажет?

Саша Пушкин,

В ЦП применяется RAB-тарифообразование (кроме неё оно осталось только в Ленэнерго и ФСК ЕЭС). Это значит, в тариф закладываются расходы на инвестпрограмму. Чем больше затраты на новые стройки в сетях, тем выше прибыль. Но дивиденды расти не будут, так как по див.политике, затраты на инвестиции вычитаются из базы для начисления дивидендов.

Электромонтёр, спасибо, не знал… в прошлом году примерно 40% от чп дали. В этом пропорции сохранятся? Интересный факт: маржинальность основного вида деятельности в цп во втором кваотале выросла, стоимость продаж от выручки в первом квартале 82% а во втором всего 78%. Наверное тарифы растут быстрее чем у фск. Кто подскажет?

Интересный факт: маржинальность основного вида деятельности в цп во втором кваотале выросла, стоимость продаж от выручки в первом квартале 82% а во втором всего 78%. Наверное тарифы растут быстрее чем у фск. Кто подскажет?

еееееееееееее

полетели

а почему эмодзи обрезаются?)

siesta00, где обрезаются?

покажи

Тимофей Мартынов,

Также не в тему, но еще спрошу почему если с главной страницы форума нажать на какой-либо сектор карты рынка, то переход осуществляется не на страницу сектора, а на общую страницу с картой. Ссылка ведет на /q/map/?sector_id%5B%5D=2, а правильная ссылка — /q/map1/?sector_id%5B%5D=2

Россети Центр и Приволжье - факторы роста и падения акций

- Имеет комфортную долговую нагрузку ND/EBITDA за 2022 год = 0,9 (17.10.2023)

- Ежегодно платит дивиденды с 2010 года (17.10.2023)

- Компания открыта к акционерам - публикует все отчеты и производственные и финансовые (17.10.2023)

- Чистая прибыль за 2023г. будет рекордная - из-за рекордного роста тарифов на передачу в 2023г. для населения и прочим потребителям (17.10.2023)

- На 30.06.2023г. весь долг долгосрочный (ставка ЦБ с августа 2023г. -12%) (19.10.2023)

- Доходы в значительной степени зависят от решений по тарифам местных властей (14.07.2021)

- Объем финансирования инвест.программы на 2023г. будет рекордный - 24,5 млрд.руб. (17.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Россети Центр и Приволжье - описание компании

ПАО «Межрегиональная распределительная сетевая компания Центра и Приволжья» (ИНН 5260200603) — дочернее общество ПАО «Российские сети», является основным поставщиком услуг по передаче электроэнергии и технологическому присоединению к электросетям во Владимирской, Ивановской, Калужской, Кировской, Нижегородской, Рязанской и Тульской областях, а также в республиках Марий Эл и Удмуртии. В состав МРСК Центра и Приволжья входят филиалы — «Владимирэнерго», «Ивэнерго», «Калугаэнерго», «Кировэнерго», «Мариэнерго», «Нижновэнерго», «Рязаньэнерго», «Тулэнерго», «Удмуртэнерго». Компания обеспечивает электроэнергией более 14.4 млн жителей Центрального и Приволжского федеральных округов, проживающих на территории свыше 408 тыс. кв. км.чистая прибыль ПАО «МРСК Центра и Приволжья» по РСБУ за 9 месяцев 2015 года сократилась в 2.11 раза до 527.355 млн руб. с 1.112 млрд руб. за аналогичный период 2014 года.

«МРСК Центра и Приволжья» представляет собой единую операционную компанию с центром ответственности в г. Нижний Новгород, управляющую девятью региональными филиалами: «Владимирэнерго», «Ивэнерго», «Калугаэнерго», «Кировэнерго», «Мариэнерго», «Нижновэнерго», «Рязаньэнерго», «Тулэнерго», «Удмуртэнерго». Основным крупным акционером Общества является ОАО «Холдинг МРСК» с долей в уставном капитале 50,4%

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций