| МТС Банк Календарь Акционеров | |

| 25/06 ГОСА по дивидендам за 2023 год - рекомендация не выплачивать | |

| 23/10 Истекает lock-up период 180 дней на продажу акций МТС Банка | |

| Прошедшие события Добавить событие | |

МТС Банк акции

-

Дивидендная политика:

Дивидендная политика:

25-50% прибыли МСФО от 1 до 4 раз в год.

Сколько будет реально покажет время.

За 2023 год было бы 100-200 рублей дивами, если я правильно посчитал.

МТС-банк может использовать средства от IPO на сделки M&A, изучает несколько активов

МТС-банк может использовать средства от IPO на сделки M&A, изучает несколько активовМТС-банк может использовать средства от IPO на сделки M&A, изучает несколько активов

«Мы для себя смотрим разные направления применения этих инвестиций (от IPO — ИФ). Первое — мы смотрим на новые какие-то возможности: будь то страхование, будь то еще какие-то направления, которые нам комплиментарны. Вторая часть — мы видим несколько возможных сделок неорганических сейчас. У нас есть несколько вариантов при которых мы могли бы получить дополнительную синергию с точки зрения моделей бизнеса и с точки зрения приобретения дополнительного капитала. Третий вариант — продолжать органически расти», — заявил председатель правления банка Илья Филатов в прямом эфире «Тинькофф инвестиций».

«Действительно есть несколько таких возможных кандидатов (для покупки — ИФ)», — отметил глава банка.

t.me/ifax_go

Авто-репост. Читать в блоге >>> Оценка МТС Банка недалека от справедливой с небольшим дисконтом - Атон

Оценка МТС Банка недалека от справедливой с небольшим дисконтом - Атон

МТС Банк определил диапазон цен для IPO

Диапазон цен установлен на уровне от 2 350 до 2 500 рублей на акцию, что соответствует оценке до сделки в 70,6-75,1 млрд рублей. Базовый размер размещения составит 10 млрд рублей. Заявки будут приниматься до 15:00 25 апреля. Торги начнутся 26 апреля. Банк будет включен в первый уровень листинга Мосбиржи с тикером MBNK.

Оценка банка, на наш взгляд, недалека от справедливой с небольшим дисконтом, который скорее всего уже заложен в цену МТС. Мы сохраняем позитивный взгляд на МТС как на привлекательную дивидендную историю — по нашим оценкам, компания может выплатить 36 рублей на акцию в июне-июле.

Атон

Авто-репост. Читать в блоге >>> КИТ Финанс: IPO МТС #MBNK. ⚡️Старт приема заявок

КИТ Финанс: IPO МТС #MBNK. ⚡️Старт приема заявок▫️Диапазон цены размещения — ₽2 350 до ₽2 500. Окончательная цена будет известна по итогу сбора заявок.

Это соответствует рыночной капитализации ≈₽70,6 млрд до ₽75,1 млрд без учета средств, привлекаемых в рамках IPO.

💰Базовый размер Размещения — ₽10 млрд.

📖Планируется, что книга заявок будет открыта до 25 апреля.

▫️Акции с ISIN ISIN RU000A0JRH43 включены в первый уровень листинга.

1 лот = 1 акция, минимальный шаг цены ₽0.5.

📌Доступны всем категориям инвесторов

___________________________📌Поучаствовать в IPO через КИТа можно, подав голосовое поручение по телефону 8 800 101 00 55, доб. 3

Авто-репост. Читать в блоге >>> МТС Банк выходит на IPO! #smartlabonline сегодня в 19.00

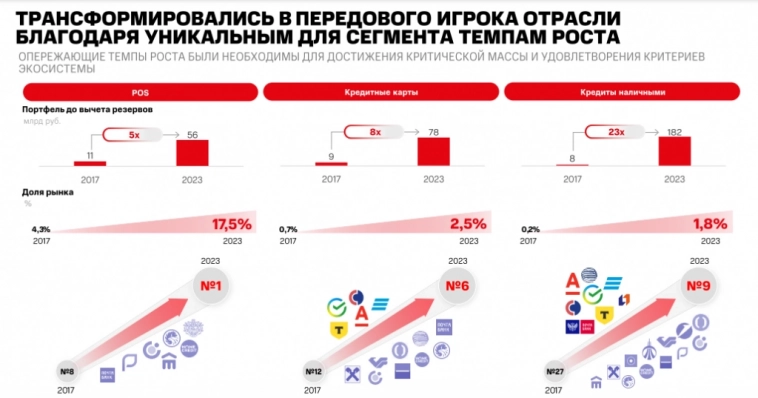

МТС Банк выходит на IPO! #smartlabonline сегодня в 19.00МТС Банк входит в топ-3 самых быстрорастущих розничных банков в стране.

Компания объявила сегодня параметры IPO:

• Ценовой диапазон: 2 350 — 2 500 руб. за акцию.

• Соответствует рыночной капитализации от 70,6 млрд рублей до 75,1 млрд рублей (pre-money)

• Базовые размер IPO – 10 млрд руб.Обсудим выход на биржу МТС Банка с топ-менеджерами в прямом эфире!

Гостями #smartlabonline будут:

— Илья Филатов, Председатель Правления МТС Банка

— Сергей Ульев, Вице-президент, руководитель блока Daily BankingЖдём ваших вопросов к эмитенту в комментариях к этому посту!

Подпишитесь на трансляцию на YouTube

Авто-репост. Читать в блоге >>> Опа, МТС Банк опубликовал параметры IPO - опустили капу на IPO ниже капитала

Опа, МТС Банк опубликовал параметры IPO - опустили капу на IPO ниже капиталаОпа, МТС Банк опустил капу на IPO ниже капитала

Коммерсант пишет, что под давлением институционалов t.me/newssmartlab/61850цена акции = 2350-2500

Капа 70-75млрд, размер IPO 10 млрд, P/B = 0.8-0,9

P/E(24) = 5Седня вечером сделаем ⚡️LIVE #smartlabonline с ними

Есть вопросы?

Пишите в комменты, спасибо

Авто-репост. Читать в блоге >>> МТС банк объявил о ценовом диапазоне IPO в размере от 2 350 до 2 500 рублей за акцию. Сбор заявок с 19 по 25 апреля 2024 г. - ТАСС

МТС банк объявил о ценовом диапазоне IPO в размере от 2 350 до 2 500 рублей за акцию. Сбор заявок с 19 по 25 апреля 2024 г. - ТАССМТС банк объявил о ценовом диапазоне IPO в размере от 2 350 до 2 500 рублей за акцию, что приведет к рыночной капитализации банка от 70,6 млрд до 75,1 млрд рублей. Сбор заявок инвесторов продлится с 19 по 25 апреля 2024 года.

Базовый размер размещения составляет 10 млрд рублей. Банк и его мажоритарный акционер обязуются ограничить отчуждение акций в течение 180 дней после начала торгов на Московской бирже. Также будет структурирован механизм поддержания цены акций на уровне до 15% от базового размера размещения в течение 30 дней после начала торгов.

Размещение будет открыто для российских квалифицированных и неквалифицированных инвесторов. Банк стремится к сбалансированной аллокации акций между институциональными и розничными инвесторами.

Торги акциями начнутся 26 апреля, и акции будут включены в первый уровень листинга Московской биржи. После IPO МТС банк сохранит мажоритарную долю в капитале банка.

Источник: tass.ru/ekonomika/20590877

Авто-репост. Читать в блоге >>> Институциональные инвесторы оказывают давление на МТС-банк с целью снижения цены первичного размещения - Ъ

Институциональные инвесторы оказывают давление на МТС-банк с целью снижения цены первичного размещения - ЪИнституциональные инвесторы оказывают давление на МТС-банк с целью снижения цены первичного размещения акций. По данным «Ъ», текущие оценки считаются слишком высокими, что вызывает недовольство на фондовом рынке. Ожидается, что МТС-банк объявит диапазон цены акций и откроет книгу заявок уже 19 апреля. Однако, эксперты не прогнозируют значительной переподписки на акции.

Интерес институциональных инвесторов на текущий момент слабый из-за высоких оценок. Процесс премаркетинга проходит сложно из-за этого фактора. Однако, представитель «Ъ», близкий к сделке, утверждает, что индикации спроса от институциональных инвесторов сильные, а розничный спрос также высок. По мнению некоторых портфельных менеджеров, акции банка будут привлекательными для покупки при оценке в 0,8 капитала.

МТС-банк планирует разместить около 7,19 млн акций по открытой подписке. По словам вице-президента банка Сергея Ульева, объем размещения составит 10–12 млрд рублей. Банк планирует ориентироваться на аллокацию между розничными и институциональными инвесторами, стремясь создать сбалансированную книгу с большей долей институциональных инвесторов. Ожидается, что институциональным инвесторам может уйти до половины размещаемых бумаг.

Авто-репост. Читать в блоге >>>

МТС-банк: экспресс-обзор

МТС-банк: экспресс-обзорПосле откровенно тухлого IPO $ZAYM наконец-то хоть что-то интересное — как минимум спекулятивно.

Если очень коротко: МТС-банк — это Тинькофф $TCSG на минималках. Быстрорастущий цифровой банк с агрессивной стратегией роста и из-за этого — уязвимый к внешним шокам.

Из позитивного отметим:

— высокие темпы роста, которые могут сохраниться в дальнейшем. У МТС-банка есть потенциал расти как минимум в 1.5 раза быстрее рынка, не сногсшибательно но все равно бодро.

— потенциал улучшения эффективности. Возможное снижение ключевой ставки к концу года даст возможность нарастить маржинальность бизнеса, т.к можно будет платить меньше по депозитам, а ставки по кредитам при этом обычно падают медленнее.

— возможная синергия с МТС. Немного притянутый за уши аргумент, но с другой стороны — у какого банка есть мажоритарный акционер в виде крупнейшего телеком-оператора?)

Риски:

— ужесточение регулирования банковского сектора (а ЦБ это любит) негативно скажется в первую очередь на таких банках как МТС-банк;

Авто-репост. Читать в блоге >>> МТС-банк хотел бы собрать "сбалансированную" книгу заявок, в том числе с участием институциональных инвесторов — вице-президент банка Сергей Ульев

МТС-банк хотел бы собрать "сбалансированную" книгу заявок, в том числе с участием институциональных инвесторов — вице-президент банка Сергей УльевМТС-банк хотел бы собрать «сбалансированную» книгу заявок, в том числе с участием институциональных инвесторов.

t.me/ifax_go«Мы, конечно, опыт предыдущих сделок на рынке внимательно изучаем и здесь хотим пойти по пути не спекулятивному, чтобы задрать цену по максимуму и запустить туда несбалансированный спрос. Мы хотим сделать сбалансированную „книгу“ с долей участия институциональных инвесторов, достаточно значимой. Конкретные параметры мы будем в момент формирования „книги“ определять. У нас будет наверно еще friends & family часть (акции будут предложены сотрудникам банка и группы — ИФ)», — отметил Ульев.

www.interfax.ru/business/

Авто-репост. Читать в блоге >>> Мосбиржа с 25 апреля допустит к торгам акции МТС-банка, тикер - MBNK

Мосбиржа с 25 апреля допустит к торгам акции МТС-банка, тикер - MBNKВ соответствии с Правилами листинга ПАО Московская Биржа Председателем Правления «17» апреля 2024 года приняты следующие решения:

включить с «25» апреля 2024 года в раздел «Первый уровень» Списка ценных бумаг, допущенных к торгам в ПАО Московская Биржа, в связи с получением заявления:

- акции обыкновенные Публичного акционерного общества «МТС-Банк», регистрационный номер выпуска – 10102268B от 29.04.1993, торговый код – MBNK.

www.moex.com/n69073?nt=0

Авто-репост. Читать в блоге >>> МТС банк изучает разные варианты выхода на рынок страхования

МТС банк изучает разные варианты выхода на рынок страхованияГлава МТС-банка Илья Филатов в интервью YouTube-каналу «Вредный инвестор», отвечая на вопрос, что нового банк планирует предлагать физлицам, заявил: «Мы, наверное, сейчас с учетом того, что кредитного страхования стало очень много (по прошлому году у нас страховые сборы больше 30 млрд рублей)… То есть в принципе, если бы у нас сегодня была своя страховая лицензия, мы бы сразу попали в топ-10 на страховом рынке».

В пресс-службе банка «Интерфаксу» уточнили, что кредитная организация видит интерес к страховому рынку.

www.interfax.ru/business/956401«Рынок нам интересен, мы рассматриваем различные варианты участия», — заявили в кредитной организации.

Авто-репост. Читать в блоге >>> IPO МТС Банк обзор

IPO МТС Банк обзорМТС Банк выходит на IPO, оценим перспективы компании.

Посмотрим, что компания рассказывает про себя в презентации для инвесторов:

Показывают мощные темпы роста с низкой базы (хотя масштаб уже есть и в 2023 г. рост достаточно сильный: +39% по кредитному портфелю):

Показывают значительный потенциал роста, в том числе за счет базы МТС:

Авто-репост. Читать в блоге >>> 💳 МТС Банк планирует провести IPO на Мосбирже, официальное объявление уже сделано.

💳 МТС Банк планирует провести IPO на Мосбирже, официальное объявление уже сделано.❗️По данным банков-организаторов, оценка компании на уровне P/BV=1,2x или до 115 млрд рублей считается справедливой.

Размещение акций будет в формате cash in, что означает, что привлеченные средства будут направлены в бизнес для реализации стратегии роста. Планируется провести размещение акций на сумму около 10 млрд рублей до конца апреля текущего года, с возможным дисконтом, что делает предложение еще более привлекательным.

📈 МТС Банк является одним из самых быстрорастущих банков в России, занимая ТОП-25 по размеру активов. Банк занимает лидирующие позиции в POS-кредитовании и развивает свои финтех-сервисы. Исследования показывают большой потенциал роста российского розничного банковского сектора.

😀 Менеджмент МТС Банка провел закрытый конференц-звонок, подчеркнув стратегию развития и цели по увеличению клиентской базы. Банк активно работает как с абонентами МТС, так и с клиентами других операторов.

💸 МТС Банк выделяется высоким долей комиссионных доходов, что делает его доходы более разнообразными и увеличивает их стабильность. В 1Q2024 банк продемонстрировал устойчивость своей бизнес-модели, увеличив чистую прибыль и кредитный портфель.

Авто-репост. Читать в блоге >>> МТС-банк может принести инвесторам солидную прибыль - Альфа-Капитал

МТС-банк может принести инвесторам солидную прибыль - Альфа-Капитал

Я уже рассказывал вам об МТС-банке как одной из самых перспективных идей в банковском секторе. И вот в конце прошлой недели компания объявила о своих планах разместить акции на Московской бирже. Вижу, что еще мало кто понимает, почему это крайне интересное размещение, так что давайте разбираться

Авто-репост. Читать в блоге >>> 👏 МТС Банк готовится к IPO

👏 МТС Банк готовится к IPOНу что, друзья, МТС Банк теперь уже официально объявил о намерении провести IPO на Мосбирже, и в СМИ уже мелькают данные, что банки-организаторы дают справедливую оценку этой истории на уровне P/BV=1,2x или до 115 млрд руб.

Размещение пройдёт в формате cash in – тот самый случай, когда привлечённый капитал будет направлен непосредственно в бизнес, на реализацию стратегии дальнейшего роста. Ожидается, что уже до конца апреля текущего года состоится размещение акций объёмом около 10 млрд рублей, а ожидаемый дисконт, на который намекают источники, может сделать предложение ещё более интересным.

📈 МТС Банк — один из самых быстрорастущих банков в РФ. Он входит в ТОП-25по размеру активов, занимает 8-е местов ключевом для себя сегменте маржинального необеспеченного розничного кредитования и уверенно лидируетв POS-кредитовании.Скоринговая модель банка позволяет эффективно работать с большим объёмом данных одного из крупнейших телеком-операторов страны, число абонентов которого достигает 81 млн, и удерживать стоимость риска на приемлемом уровне.

Авто-репост. Читать в блоге >>> МТС Банк перед IPO. Цифры

МТС Банк перед IPO. Цифры

Показатели за 2023 г.:

Чистый процентный доход: 35,9 млрд руб. (+46%)

Чистый комиссионный доход: 21,4 млрд руб. (+58,6%)

Чистая прибыль: 12,4 млрд руб. (х 3,8)

Кредитный портфель: 389,6 млрд руб. (+39,7%), Кредиты физ.лицам: 339,1 млрд руб.(+32,6%), Кредиты юр.лицам: 50,5 млрд руб.(+119%).

Инвестиционная недвижимость (представлена жилыми и нежилыми площадями в многоквартирных жилых домах): 7,7 млрд руб. (+87,4%)

ROE: 20%

Среднегодовые темпы роста кредитного портфеля 2020-2023гг.: +39%

MAU цифровых каналов банка 2023/2021 гг.: +29% (до 2,1 млн чел.)

Сost-to-income ratio с начала 2020 г. снизилсяс 47,5% до 31,2%

Будущее:

Привлеченные в ходе IPO средства будут направлены МТС Банком на реализацию стратегии роста и дальнейшее масштабирование высокомаржинального розничного бизнеса.

Основной драйвер роста розничного портфеля — нецелевое потребительское кредитование.

В среднесроке банк планирует увеличивать кол-во активных клиентов с 3,8 млн до 8 млн клиентов.

Телеграмм канал ZoomInvestor — анализ фундаментала и краткая выжимка из отчетностей компаний.

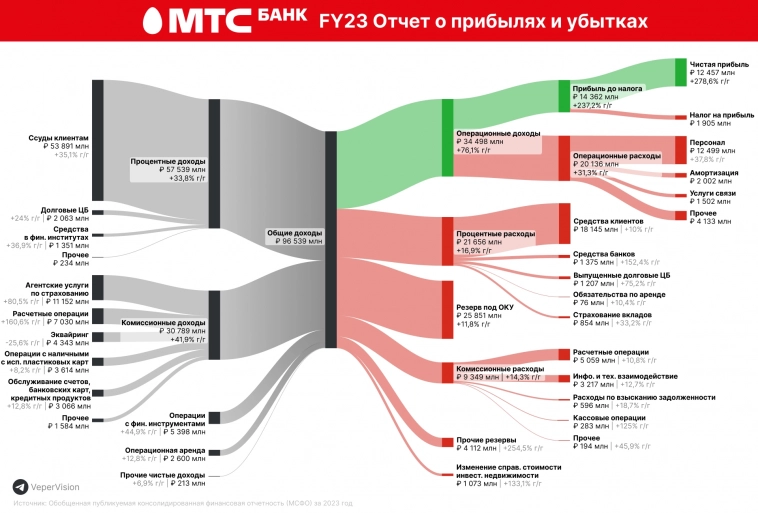

Авто-репост. Читать в блоге >>> Отчет МТС Банк FY2023 в виде Sankey

Отчет МТС Банк FY2023 в виде Sankey

Представление отчета за 2023 год в виде диаграммыMTSBANK

Банк планирует провести IPOЧистый процентный доход:

— До вычета резервов: 35,9 млрд руб. (+46% г/г)

— После: 10 млрд руб. (+584,5% г/г)

Чистый комиссионный доход: 21,4 млрд руб.(+58,6% г/г)

Чистая прибыль: 12,5 млрд руб. (+278,6% г/г)

Темная версия:

Авто-репост. Читать в блоге >>>

МТС-Банк

МТС-Банк

МТС-Банк (АФК Система) – рсбу/мсфо

Номинал 500 руб

30 029 493 + 7 187 142 (03.04.2024) = 37 216 635 обыкновенных акций

600 привилегированных акций

www.e-disclosure.ru/portal/event.aspx?EventId=DYTY0Ubz5kmLDZGBD2ZHMQ-B-B

www.e-disclosure.ru/portal/files.aspx?id=1285&type=1

Капитализация на 00.04.2024г:

«Базель III» — Капитал 1 уровня на 01.01.2024г: 51,701 млрд руб

www.cbr.ru/banking_sector/credit/coinfo/f123/?regnum=2268&dt=2024-01-01

Общий долг на 31.12.2019г: 154,247 млрд руб/ мсфо 150,492 млрд руб

Общий долг на 31.12.2020г: 186,671 млрд руб/ мсфо 182,550 млрд руб

Общий долг на 31.12.2021г: 241,167 млрд руб/ мсфо 237,595 млрд руб

Общий долг на 31.12.2022г: 296,314 млрд руб/ мсфо 292,655 млрд руб

Общий долг на 31.12.2023г: 406,041 млрд руб/ мсфо 403,825 млрд руб

Прибыль 1 кв 2018г: 1,926 млрд руб/ Прибыль мсфо 419,70 млн руб

Прибыль 2018г: 1,389 млрд руб/ Прибыль мсфо 614,33 млн руб

Прибыль 1 кв 2019г: 1,806 млрд руб/ Прибыль мсфо 419,70 млн руб

Прибыль 2019г: 1,210 млрд руб/ Прибыль мсфо 1,819 млрд руб

Авто-репост. Читать в блоге >>> МТС Банк: IPO на Московской бирже

МТС Банк: IPO на Московской биржеМТС Банк объявил о намерении провести IPO обыкновенных акций на Мосбирже. Инвесторам будут предложены акции банка, выпущенные в рамках дополнительной эмиссии. Привлеченные средства направят на реализацию стратегии роста и дальнейшее масштабирование высокомаржинального розничного бизнеса банка.

В рамках размещения ПАО «МТС», мажоритарный акционер банка, не планирует продавать принадлежащие ему акции и сохранит свою долю в капитале банка.

Событие ожидаемое, в начале марта акционеры одобрили допэмиссию и подачу заявления на листинг на МосБирже. Полагаем, что с учетом модели бизнеса финтех и крепких фундаментальных показателей оценки МТС Банка могут быть в диапазоне 1,3-1,5 капитала (99-115 млрд руб.).

Для компании МТС размещение МТС Банка — положительный момент, полагаем, что появление конкретики может придать бумагам дополнительный импульс к росту. Наш целевой ориентир по акциям МТС — 344 руб.

#ЕкатеринаКрылова

Аналитический Центр ПСБ

Авто-репост. Читать в блоге >>> МТС-Банк – рсбу/мсфо

МТС-Банк – рсбу/мсфо

Номинал 500 руб

30 029 493 + 7 187 142 (03.04.2024) = 37 216 635 обыкновенных акций

600 привилегированных акций

www.e-disclosure.ru/portal/event.aspx?EventId=DYTY0Ubz5kmLDZGBD2ZHMQ-B-B

www.e-disclosure.ru/portal/files.aspx?id=1285&type=1

Капитализация на 00.04.2024г:

«Базель III» — Капитал 1 уровня на 01.01.2024г: 51,701 млрд руб

www.cbr.ru/banking_sector/credit/coinfo/f123/?regnum=2268&dt=2024-01-01

Общий долг на 31.12.2019г: 154,247 млрд руб/ мсфо 150,492 млрд руб

Общий долг на 31.12.2020г: 186,671 млрд руб/ мсфо 182,550 млрд руб

Общий долг на 31.12.2021г: 241,167 млрд руб/ мсфо 237,595 млрд руб

Общий долг на 31.12.2022г: 296,314 млрд руб/ мсфо 292,655 млрд руб

Общий долг на 31.12.2023г: 406,041 млрд руб/ мсфо 403,825 млрд руб

Прибыль 1 кв 2018г: 1,926 млрд руб/ Прибыль мсфо 419,70 млн руб

Прибыль 2018г: 1,389 млрд руб/ Прибыль мсфо 614,33 млн руб

Прибыль 1 кв 2019г: 1,806 млрд руб/ Прибыль мсфо 419,70 млн руб

Прибыль 2019г: 1,210 млрд руб/ Прибыль мсфо 1,819 млрд руб

Прибыль 1 кв 2020г: 192,98 млн руб/ Прибыль мсфо 371,86 млн руб

Прибыль 2020г: 149,82 млн руб/ Прибыль мсфо 828,22 млн руб

Прибыль 1 кв 2021г: 1,352 млрд руб/ Прибыль мсфо 1,481 млрд руб

Прибыль 2021г: 4,849 млрд руб/ Прибыль мсфо 5,308 млрд руб

Прибыль 1 кв 2022г: 739,42 млн руб/ мсфо банком не опубликован

6 мес 2022г: рсбу/ мсфо банком не опубликованы

9 мес 2022г: рсбу/ мсфо банком не опубликованы

Прибыль 2022г: 3,032 млрд руб/ Прибыль мсфо 3,290 млрд руб

Прибыль 1 кв 2023г: 2,794 млрд руб/ мсфо банком не опубликован

Прибыль 6 мес 2023г: 5,904 млрд руб/ мсфо банком не опубликован

Прибыль 9 мес 2023г: 12,283 млрд руб/ мсфо банком не опубликован

Прибыль 2023г: 12,304 млрд руб/ Прибыль мсфо 12,457 млрд руб

Прибыль 1 кв 2024г: 3,688 млрд руб

www.mtsbank.ru/o-banke/novosti/detail/1150951/

www.e-disclosure.ru/portal/files.aspx?id=1285&type=4

МТС-Банк – Дивидендная история

Период * Объявлены * Реестр дата * Обыкн.акц. * Привилег.акц.

2022 год * 30.076.2023 ************ не платить ** не платить

2021 год * 04.07.2022 ************* не платить ** не платить

2020 год * 01.07.2021 ************* не платить ** не платить

2019 год * 30.06.2020 ************* не платить ** не платить

2018 год * 02.07.2019 * 12.07.2019 *** 1,80 руб *** 3126,21 руб

www.e-disclosure.ru/portal/company.aspx?id=1285

🏦 МТС банк подтвердил выход на IPO

🏦 МТС банк подтвердил выход на IPOВ прошлую пятницу принял участие в онлайн встрече с менеджментом МТС-банка, который озвучил планы и готовность компании к публичному размещению на Мосбирже. Ценовой диапазон официально ещё не объявлен, но в медиа появились сообщения, что банки-организаторы оценили МТС-банк до 115 млрд рублей, что соответствует 1,3 капитала на конец 2024 года. Пишут, что объём размещения может составить порядка 10 млрд рублей и банк планирует предложить дисконт для инвесторов, что сейчас достаточно распространённая практика. До объявления официальных параметров IPO предлагаю посмотреть на то, что из себя представляет банк, на результаты работы за 2023 год и планы на ближайшую перспективу.

💼 МТС-банк работает в сегменте беззалогового потребительского кредитования. Это позволяет поддерживать высокие темпы роста и рентабельности бизнеса (ожидают ROE около 30% в ближайшие годы). В 2023 году, например, кредитный портфель увеличился на 40% г/г, а чистая прибыль поставила новый рекорд в размере 12,5 млрд руб. Были, конечно, и разовые факторы, которые оказали влияние на показатель, но динамика роста все равно двузначная.

Авто-репост. Читать в блоге >>>

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций