29 апреля 2017, 16:36

Звук Сирен

Добрый день, уважаемые читатели.Прошедшая неделя была чрезвычайно насыщенной новостями и отчетами. При подготовке данной статьи пришлось как обычно выбирать между наиболее интересными событиями, где есть о чем рассказать. Конечно, такой подход оставляет за кадром некоторые другие события, тоже достойные внимания, но к сожалению, на рассмотрение всех историй пока не хватает времени. Выберем самое громкое.

Top-3 событий недели это конечно

1) снижение ключевой ставки на 0,5% до 9,25%

2) подписание постановления о распределении 50% прибыли по МСФО для госкомпаний

3) выход отчетности Газпрома

В ожидании снижения ставки ОФЗ-ПД заблаговременно пошли в рост. По многим подобным ОФЗ доходность уже пробила 8% и ушла ниже, по всей видимости еще некоторое время этот тренд продолжится. Снижение на 0,5% уже более серьезное, чем раньше и можно полагать не единственное в этом году, поэтому ОФЗ-ПД, подошедшие уже вплотную к номиналу очевидно перешагнут его и будут торговаться с премией при дальнейшем понижении (возможно некоторые уже сейчас смогут преодолеть 100% от номинала). Придерживаюсь мнения, что самое главное в этой истории вовремя выйти, не стоит засиживаться в бумагах если они пойдут далеко от номинала. Изучите опыт ОФЗ-ПК, которые на падении ставки как раз идут вниз, хотя раньше доходили до 110%.

Газпром у меня взят на большинстве счетов, в том числе на срочных. Позицию с продажей путов 13 000 я веду еще с начала марта. Вынос Газпрома вверх позволил избавиться от ряда позиций и рабочих частей.1. Я закрыл продажу 13 000 путов, на снижении немного поскальпировал купленными коллами страйков 12 500 и 12 250, закрывая их +10% от покупки. После продажи путов я работал от покупки именно потому что Газпрома было уже набрано много и серьезно увеличивать дальнейший риск было нецелесообразно. В целом вся эта затея принесла около 16,92% годовых, немного, но я доволен что история с продажей путов закончилась.

2. Купленную в середине марта рабочую часть по 128.60 я закрыл +5% по 135.03. Это также разгрузило счет, но при возврате к 130 я планирую восстановить эту позицию.

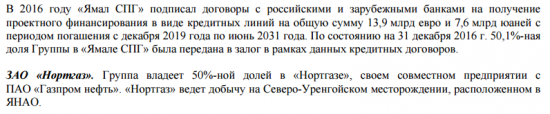

Теперь о самом отчете. После его выхода мнения достаточно серьезно разделились, где для одних опубликованный документ стал сладостной песней о растущих прибылях и возможных дивидендах, а для других — тревожным сигналом стагнации или даже деградации компании. Попробуем постепенно разобрать что к чему.

Титульный лист как бы намекает, что отчет выходил так долго в связи с проверкой фонда по борьбе с коррупцией :)

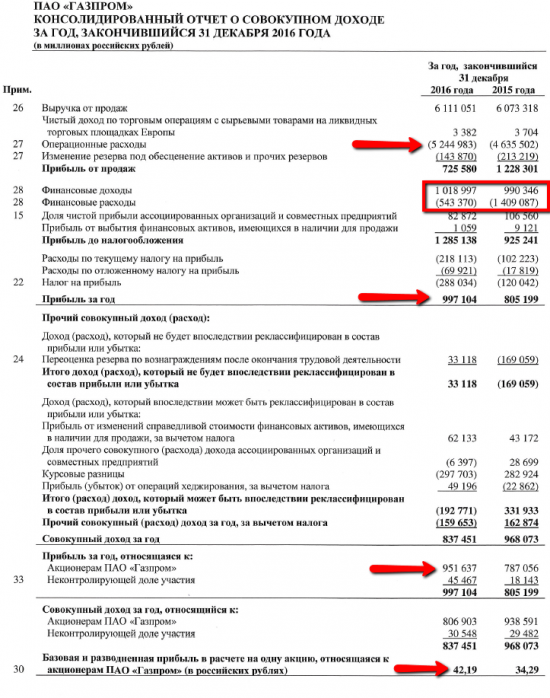

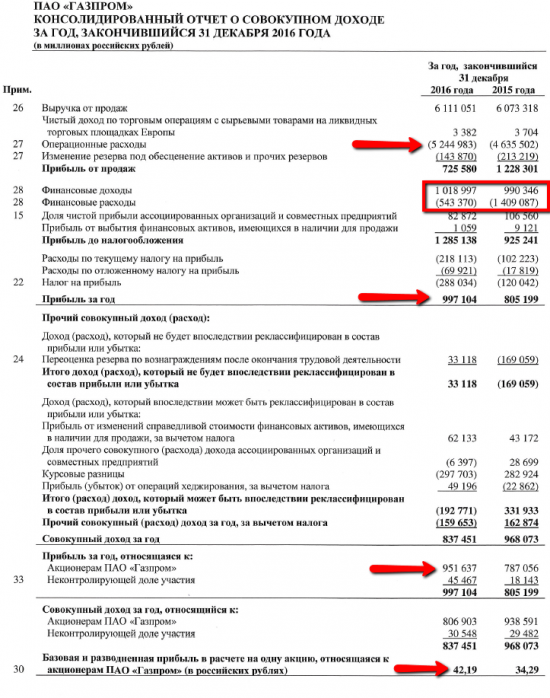

Конечно же помня про возможные дивиденды, все первоначально бросились смотреть на то, какая сформировалась чистая прибыль у газового гиганта. С суммой чистой прибыли все неплохо: она совпала с ожидаемым интервалом 800-1000 млрд. рублей, если брать только ту прибыль, которая причитается акционерам Газпрома, то мы видим сумму 42,19 рублей на акцию. Исходя из этого у нас появляется простой вопрос.

Конечно, это далеко не все выдвигающиеся предположения, но в целом вилка понятна: изначально речь шла о 7,89 руб., потолок 50% МСФО — 21.10 руб. В качестве альтернативных вариантов я поставил те, что видел в сети, 25% МСФО (дадут лишь половину от того, что обещали) и 35% МСФО (дадут как Роснефть). Лично я считаю, что по этому поводу гадать бесполезно.

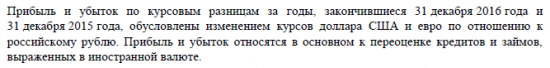

Возвращаясь к отчету мы видим, что операционная прибыль упала из-за роста расходов у компании, а рост чистой прибыли во много обусловлен бумажными факторами: финансовые доходы увеличились, финансовые расходы снизились. Из всей полученной прибыли 475 627 млн. руб. является бумажной, что больше прошлого года на 894 368 млрд. руб.

«А рост-то не настоящий!» — завопили скептики.

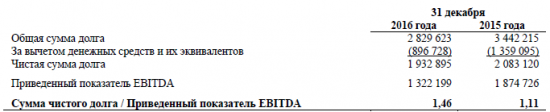

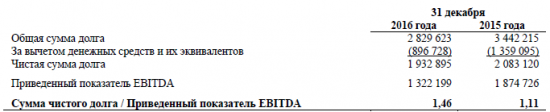

Действительно, если мы воспользуемся расчетами компании и посмотрим на показатели EBITDA и Net Debt, то увидим, что даже несмотря на снижение чистого долга (если обратиться к балансу, можно отметить снижение и общего долга), мы имеем снижение денежных средств и увеличение Net Debt/EBITDA. Исходя из расчетов компании EV = 5170 млрд. руб., тогда EV/EBITDA 3,91 при Net Debt/EBITDA 1,46. Если сравнивать в целом по рынку это абсолютно нормальные показатели и такая компания должна иметь место в портфеле.

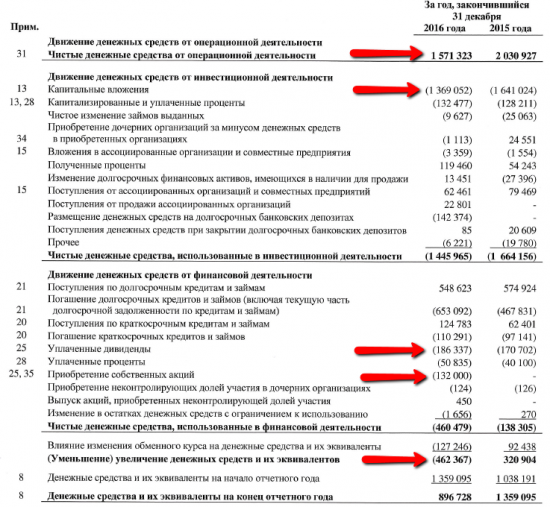

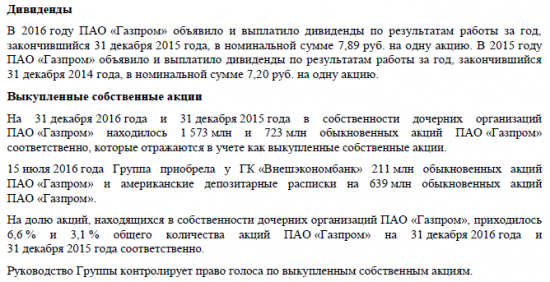

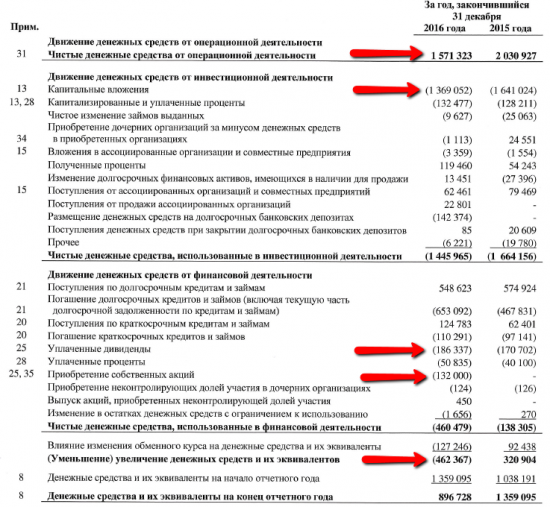

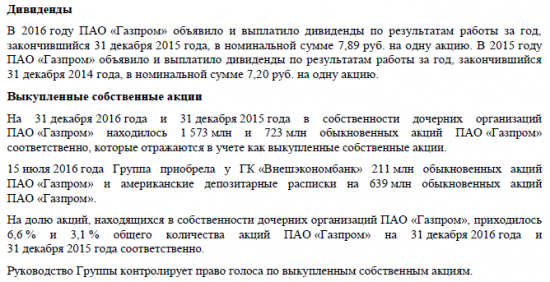

Первое, что хочется отметить это превышение потока от операционной деятельности над капексом, а ведь когда был отчет за 9 месяцев все аналитики рыдали, что у компании отрицательный денежный поток. А тут вдруг по итогам года он положительный со всеми стройками. Тем не менее общее количество денежных средств все же снизилось. Что можно здесь отметить. Во-первых, часть денежных средств ушла на выплату дивидендов, которые у Газпрома растут год от года. Во-вторых, Газпром выкупал свои акции в ВЭБа.

Давайте посчитаем, почем Газпром выкупил эти акции, у нас есть все необходимые данные: компания заплатила 132 млрд. рублей за 850 млн. акций. Получается 155,29 руб. за одну акцию, выше текущей цены. Однако при выходе за этот уровень, можно иметь в виду, что у компании есть приличный пакет для продажи.

К слову, в прошлом году компания смогла уйти от выплаты 50% МСФО, но тем не менее сделала компенсацию государству, выкупив собственные акции. В этом году эта схема уже не пройдет, как минимум, необходима новая :)

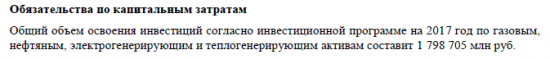

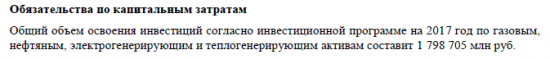

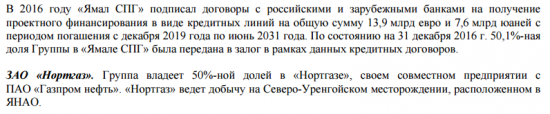

Дабы не уходить далеко от денежного потока, сразу отмечу важное замечание, располагающееся ближе к концу отчета. Планируемый капекс 2017 сильно превосходит и прошлогоднее значение и операционный поток за прошлый год. Если добавить сюда рост дивидендов (компания в 2016 выплатила 186 337 млн. руб., а 50% МСФО это сумма почти в 3 раза выше), то денег скорее всего не хватит. С одной стороны займы практически неминуемы, с другой стороны у компании еще не критический уровень чистого долга, а снижение ключевой ставки позволяет брать кредиты дешевле и реструктуризировать прошлые.

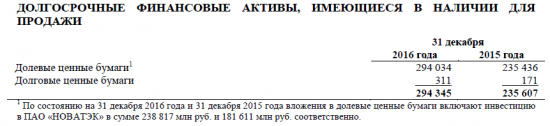

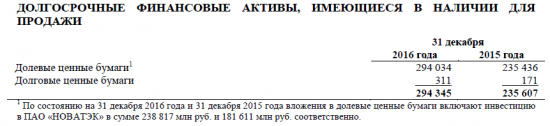

Интересный момент, что Газпром вкладывается в Новатэк и сумма этих вложений на текущий момент составляет почти 239 млрд. рублей. Признаюсь, до прочтения отчета я даже и не подозревал об этом. В отчете Новатэка есть подтверждение. Цепочка Газпром — Газпром нефть — Новатэк существует и развивается с 2014 года.

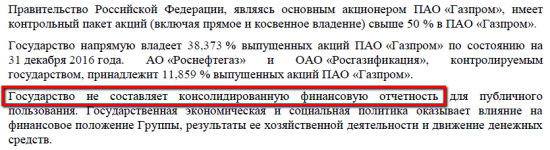

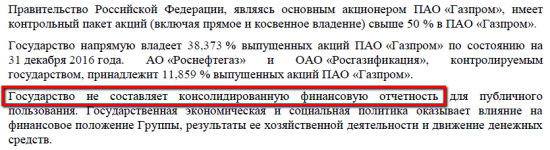

В завершение статьи просто не могу не поделиться забавным моментом из отчета.

Мне кажется, у нас новый победитель в категории «Очевидное и невероятное» :)

Подытожим. Отчетность Газпрома сложно назвать прорывной. Чистая прибыль как показатель интересна только в плане оценки возможных дивидендов. Однако эта цифра нас ничуть не приближает к пониманию в данном случае: мы получаем вилку настолько широкую, что даже став публичной эта информация вызывает скорее недоумение, чем ясность. Пока лишь можно с большей степенью утверждать, что выплата высоких дивидендов негативно скажется на денежном потоке, т.к. планируемый капекс больше прошлогоднего на 31%, это очень серьезно. Но как я уже отмечал, вряд ли это выльется в критический чистый долг.

Тем не менее главный вопрос совсем не в этом. Главный вопрос в том, что прочитав всю эту информацию, необходимо принять решение, работать ли с Газпромом. Как раз на этот вопрос аналитики не дают ответа в своих критических статьях. Можно бесконечно критиковать отчет, но за текущий год котировки сходили туда, где был Газпром при падении нефти ниже 30$ и панике на рынке. Даже отбросив домыслы о дивидендах, Газпром выглядит лучше среднего, т.к. серьезно подешевел. Иными словами, с этой акцией можно работать. А собственно это единственное, что нас интересует в сухом остатке после изучения отчетности. Если 50% МСФО не будет выплачено, то учитывая безумный предстоящий капекс, вряд ли мы увидим в ближайшее время выход за коридор, сложившийся с 2013 года. Но разве это плохо? Это открывает такой простор для работы с бумагой.

В завершение статьи хочу привести небольшой текст к размышлению. Возможно, он относится к Газпрому… или к другой компании. Поделитесь своим мнением в комментариях, о ком вы подумали после прочтения :)

И когда фаворит

В лучах славы сгорит,

И величия треснет гранит.

В апогей негатива

Bottom line нарратива -

You gotta buy something of it.

Top-3 событий недели это конечно

1) снижение ключевой ставки на 0,5% до 9,25%

2) подписание постановления о распределении 50% прибыли по МСФО для госкомпаний

3) выход отчетности Газпрома

В ожидании снижения ставки ОФЗ-ПД заблаговременно пошли в рост. По многим подобным ОФЗ доходность уже пробила 8% и ушла ниже, по всей видимости еще некоторое время этот тренд продолжится. Снижение на 0,5% уже более серьезное, чем раньше и можно полагать не единственное в этом году, поэтому ОФЗ-ПД, подошедшие уже вплотную к номиналу очевидно перешагнут его и будут торговаться с премией при дальнейшем понижении (возможно некоторые уже сейчас смогут преодолеть 100% от номинала). Придерживаюсь мнения, что самое главное в этой истории вовремя выйти, не стоит засиживаться в бумагах если они пойдут далеко от номинала. Изучите опыт ОФЗ-ПК, которые на падении ставки как раз идут вниз, хотя раньше доходили до 110%.

Газпром у меня взят на большинстве счетов, в том числе на срочных. Позицию с продажей путов 13 000 я веду еще с начала марта. Вынос Газпрома вверх позволил избавиться от ряда позиций и рабочих частей.1. Я закрыл продажу 13 000 путов, на снижении немного поскальпировал купленными коллами страйков 12 500 и 12 250, закрывая их +10% от покупки. После продажи путов я работал от покупки именно потому что Газпрома было уже набрано много и серьезно увеличивать дальнейший риск было нецелесообразно. В целом вся эта затея принесла около 16,92% годовых, немного, но я доволен что история с продажей путов закончилась.

2. Купленную в середине марта рабочую часть по 128.60 я закрыл +5% по 135.03. Это также разгрузило счет, но при возврате к 130 я планирую восстановить эту позицию.

Теперь о самом отчете. После его выхода мнения достаточно серьезно разделились, где для одних опубликованный документ стал сладостной песней о растущих прибылях и возможных дивидендах, а для других — тревожным сигналом стагнации или даже деградации компании. Попробуем постепенно разобрать что к чему.

Титульный лист как бы намекает, что отчет выходил так долго в связи с проверкой фонда по борьбе с коррупцией :)

Конечно же помня про возможные дивиденды, все первоначально бросились смотреть на то, какая сформировалась чистая прибыль у газового гиганта. С суммой чистой прибыли все неплохо: она совпала с ожидаемым интервалом 800-1000 млрд. рублей, если брать только ту прибыль, которая причитается акционерам Газпрома, то мы видим сумму 42,19 рублей на акцию. Исходя из этого у нас появляется простой вопрос.

Конечно, это далеко не все выдвигающиеся предположения, но в целом вилка понятна: изначально речь шла о 7,89 руб., потолок 50% МСФО — 21.10 руб. В качестве альтернативных вариантов я поставил те, что видел в сети, 25% МСФО (дадут лишь половину от того, что обещали) и 35% МСФО (дадут как Роснефть). Лично я считаю, что по этому поводу гадать бесполезно.

Возвращаясь к отчету мы видим, что операционная прибыль упала из-за роста расходов у компании, а рост чистой прибыли во много обусловлен бумажными факторами: финансовые доходы увеличились, финансовые расходы снизились. Из всей полученной прибыли 475 627 млн. руб. является бумажной, что больше прошлого года на 894 368 млрд. руб.

«А рост-то не настоящий!» — завопили скептики.

Действительно, если мы воспользуемся расчетами компании и посмотрим на показатели EBITDA и Net Debt, то увидим, что даже несмотря на снижение чистого долга (если обратиться к балансу, можно отметить снижение и общего долга), мы имеем снижение денежных средств и увеличение Net Debt/EBITDA. Исходя из расчетов компании EV = 5170 млрд. руб., тогда EV/EBITDA 3,91 при Net Debt/EBITDA 1,46. Если сравнивать в целом по рынку это абсолютно нормальные показатели и такая компания должна иметь место в портфеле.

Первое, что хочется отметить это превышение потока от операционной деятельности над капексом, а ведь когда был отчет за 9 месяцев все аналитики рыдали, что у компании отрицательный денежный поток. А тут вдруг по итогам года он положительный со всеми стройками. Тем не менее общее количество денежных средств все же снизилось. Что можно здесь отметить. Во-первых, часть денежных средств ушла на выплату дивидендов, которые у Газпрома растут год от года. Во-вторых, Газпром выкупал свои акции в ВЭБа.

Давайте посчитаем, почем Газпром выкупил эти акции, у нас есть все необходимые данные: компания заплатила 132 млрд. рублей за 850 млн. акций. Получается 155,29 руб. за одну акцию, выше текущей цены. Однако при выходе за этот уровень, можно иметь в виду, что у компании есть приличный пакет для продажи.

К слову, в прошлом году компания смогла уйти от выплаты 50% МСФО, но тем не менее сделала компенсацию государству, выкупив собственные акции. В этом году эта схема уже не пройдет, как минимум, необходима новая :)

Дабы не уходить далеко от денежного потока, сразу отмечу важное замечание, располагающееся ближе к концу отчета. Планируемый капекс 2017 сильно превосходит и прошлогоднее значение и операционный поток за прошлый год. Если добавить сюда рост дивидендов (компания в 2016 выплатила 186 337 млн. руб., а 50% МСФО это сумма почти в 3 раза выше), то денег скорее всего не хватит. С одной стороны займы практически неминуемы, с другой стороны у компании еще не критический уровень чистого долга, а снижение ключевой ставки позволяет брать кредиты дешевле и реструктуризировать прошлые.

Интересный момент, что Газпром вкладывается в Новатэк и сумма этих вложений на текущий момент составляет почти 239 млрд. рублей. Признаюсь, до прочтения отчета я даже и не подозревал об этом. В отчете Новатэка есть подтверждение. Цепочка Газпром — Газпром нефть — Новатэк существует и развивается с 2014 года.

В завершение статьи просто не могу не поделиться забавным моментом из отчета.

Мне кажется, у нас новый победитель в категории «Очевидное и невероятное» :)

Подытожим. Отчетность Газпрома сложно назвать прорывной. Чистая прибыль как показатель интересна только в плане оценки возможных дивидендов. Однако эта цифра нас ничуть не приближает к пониманию в данном случае: мы получаем вилку настолько широкую, что даже став публичной эта информация вызывает скорее недоумение, чем ясность. Пока лишь можно с большей степенью утверждать, что выплата высоких дивидендов негативно скажется на денежном потоке, т.к. планируемый капекс больше прошлогоднего на 31%, это очень серьезно. Но как я уже отмечал, вряд ли это выльется в критический чистый долг.

Тем не менее главный вопрос совсем не в этом. Главный вопрос в том, что прочитав всю эту информацию, необходимо принять решение, работать ли с Газпромом. Как раз на этот вопрос аналитики не дают ответа в своих критических статьях. Можно бесконечно критиковать отчет, но за текущий год котировки сходили туда, где был Газпром при падении нефти ниже 30$ и панике на рынке. Даже отбросив домыслы о дивидендах, Газпром выглядит лучше среднего, т.к. серьезно подешевел. Иными словами, с этой акцией можно работать. А собственно это единственное, что нас интересует в сухом остатке после изучения отчетности. Если 50% МСФО не будет выплачено, то учитывая безумный предстоящий капекс, вряд ли мы увидим в ближайшее время выход за коридор, сложившийся с 2013 года. Но разве это плохо? Это открывает такой простор для работы с бумагой.

В завершение статьи хочу привести небольшой текст к размышлению. Возможно, он относится к Газпрому… или к другой компании. Поделитесь своим мнением в комментариях, о ком вы подумали после прочтения :)

И когда фаворит

В лучах славы сгорит,

И величия треснет гранит.

В апогей негатива

Bottom line нарратива -

You gotta buy something of it.

В лучах славы горит,

И величия трещет гранит.

В апогей негатива

Покупай ты Магнит —

Ведь ты должен его прикупить.

«Главный вопрос в том, что прочитав всю эту информацию, необходимо принять решение, работать ли с Газпромом. Как раз на этот вопрос аналитики не дают ответа в своих критических статьях.»

Ох уж эти анали тики) После следования их рекомендациям появляются тики в самых неприятных местах)))

«Можно бесконечно критиковать отчет (Газпрома)»

Ну вот, раньше было известно, что бесконечно можно наблюдать за огнём, водой и как работает другой человек, теперь появилась новая забава на Руси)

«Государство не составляет консолидированную финансовую отчётность для публичного пользования»

Тут либо можно вспомнить фильм «Общество мёртвых поэтов» с известной фразой оттуда «О, капитан, мой капитан»

Либо, наоборот, писарь Газпрома намекает, что он такой отчетностью владеет, но она не для публичного пользования… типа, если что обращайтесь)

Насчёт прогноза по дивам ГП. Прокомментируй такой вариант: Газпром разобьёт дивиденды на несколько периодов. На летней отсечке заплатит как рекомендовал СД, а потом будет всячески препятствовать оставшейся выплате.

Кстати на последней странице даже оставили адрес и телефон, куда обращаться))

По поводу дивов думаю, что если заплатят, то будем высоко ловить ГП (но опять же учитывая капекс, я бы что-нибудь обязательно зафиксил в этом случае), а если не заплатят, то и позже не заплатят. Тогда как и писал ГП наше все для ТВ)) Ренж 130-160 рублей форева, а это между прочим 23% хода.

«знаешь ли ты мазь от появившихся характерных тиков?))»

От жуткой мрази не сыщешь мази!

Насчёт разделения дивов. Всё таки я не понял такое реально СД может провернуть, теоретическая правовая возможность есть?

«Так что взял за основу идею и чуть продвинулся в ней.»

Люди так диссертации пишут)))

rutube.ru/video/2178b68a8c7d5d15cd05e253ce2e16c0/