| Число акций ао | 112 698 млн |

| Номинал ао | 0.1 руб |

| Тикер ао |

|

| Капит-я | 37,0 млрд |

| Выручка | 139,8 млрд |

| EBITDA | 40,8 млрд |

| Прибыль | 16,7 млрд |

| Дивиденд ао | 0,03883 |

| P/E | 2,2 |

| P/S | 0,3 |

| P/BV | 0,4 |

| EV/EBITDA | 1,0 |

| Див.доход ао | 11,8% |

| Россети Центр и Приволжье Календарь Акционеров | |

| Прошедшие события Добавить событие | |

Россети Центр и Приволжье акции

0.3282₽ +4.69%

-

Закрытие див. гэпов

Закрытие див. гэпов

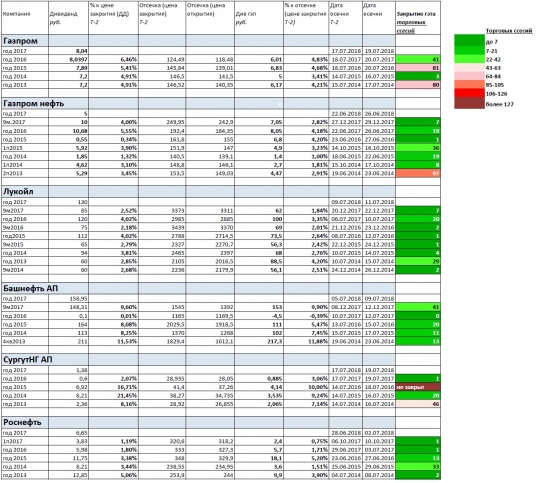

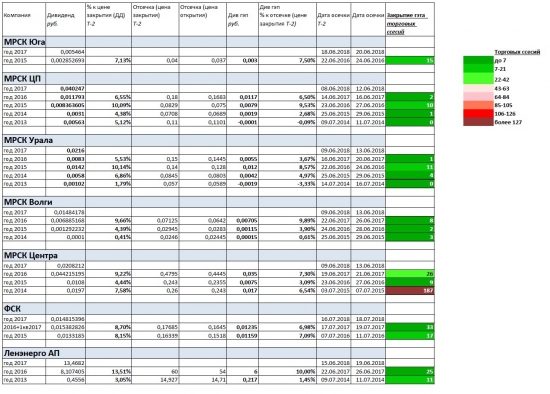

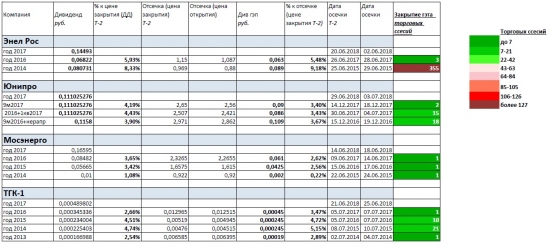

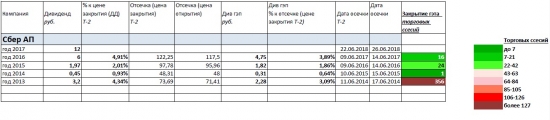

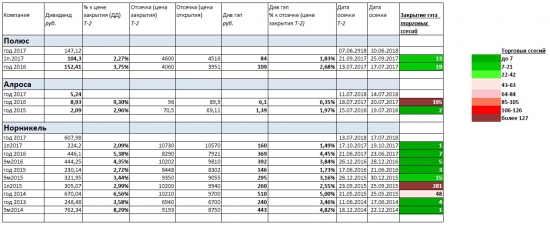

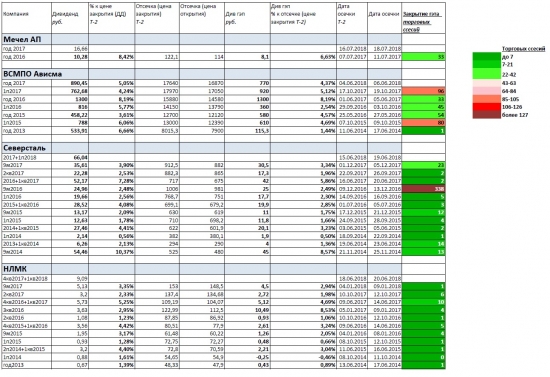

Добрый день. Хотелось на практике посмотреть сколько времени требуется той или иной бумаге для закрытия дивидендного гэпа. Так как подобной статьи в интернете я не нашел, решил провести собственное следование. Всего 5 часов работы и вот что у меня получилось:

Нефтянка

Сети

Генерация

Банк(и)

Горнодобыча

Металлургия

И так, какие можно сделать выводы:

1. Дивидендный гэп как правило меньше самого дивиденда (если говорить об открытии торгов)

2. Быстрее всего восстанавливаются компании из металлургического сектора, а так же малоликвидные МРСКашки

3. Следствие из п.2 быстрее всего восстанавливаются компании дающие квартальные дивиденды

4. Играя в дивидендные игры можно сильно обжечься если не смотреть на фундаментальные показатели компании и на внешнюю конъюнктуру (пример Сургутнефтегаза)

Благодарю за внимание, надеюсь статья была вам полезна!

Удачных торгов!

Александ Е. хочу добавить — ДД 11,6% в компании со стабильным бизнесом ( а не цикличным).

Стэфан Геращенко, я не спорю, это отличный эмитент.

Факты для осмысления.

1. Долг с ТНС реструктурировали, но у ТНС опять просрочка. Просроченная задолженность составляет 154 264 тыс.руб. — из ЕЖО ТНС за 1кв.

2. Посмотрел, как ведёт бизнес ТНС и что это за компания по отчёту за 1 кв.

— Дебиторка 12,5 млрд, обязательства без налогов — 12,8. Но. В дебиторке 2 млрд лишние :) Налоговая наказала ТНС на 2 млрд, ТНС попыталось отсудить, в арбитраже проиграли, но все равно засунули это в дебиторку. Первый раз такой прикол встречаю.

— В обязательствах почти 5 млрд заёмные средства, это кредиты банков. ТНС взял в 1 квартале ещё 300 млн, но отдал не МРСК, а куда-то дел, увеличив просрочку. Кредиты год от года только растут.

— За 1 квартал показан убыток. Почему ТНС работает в убыток и как собирается рассчитываться с МРСК и банками, если уже 3 млрд дебиторки не хватает?

— в балансе не отражена банковская гарантия за мамку в размере 3,7 млрд. Скорее всего она не сыграет против ТНС (хотя не знаю какое там финположение у мамки), но ухудшает возможность кредитоваться.

— не случайно МРСК уже судится с ТНС.

Если ТНС дальше будет себя плохо вести, МРСК придётся снова создать резерв на эти долги. В 2017 при реструктуризации резерв распустили, это дало резкий рост +5 млрд к чистой прибыли, в этом году может сыграть в каком-то размере в обратную сторону.

3. Доходы от сбыта 3,3 млрд, затраты 1,7 млрд, маржа 1,4 млрд. Ну пусть ещё прочие расходы какие-то есть на сбыт 0,4 млрд, итого без сбыта падение ЧП на 1 млрд.

Я не спорю, эмитент отличный, прозрачный и просчитываемый. Но эти все вероятности могут легко спустить бумагу ниже 0,3, и не думаю, что уровень ЧП и дивидендов 17 года смогут повторить в 18.

Александр Е, спасибо за интересную беседу. По поводу ТНС — риски есть. Так глубоко, как Вы, я в отчётность ТНС не заглядывал. То что МРСК с ними судится — это хорошо, то что есть соглашение о реструктуризации и поручительство — ещё лучше. Но думаю такие РСК- должники есть в любых МРСК-ах. По поводу сбыта — в составе выручки от продажи э/энергии сидит ещё и надбавка за передачу э/энергии, которая никуда не денется от ухода сбыта (сети то ведь на месте и вместе со стульями гарантирующего поставщика не кочуют). Оценка этой надбавки есть в годовом отчёте (стр. 41) 2,431 млрд за 6 месяцев, делим пополам 1,22 млрд. Значит прибыль от сбыта 3,3-1,7-1,2 = 0,4 млрд за полгода. (некритично). Однако это РСБУ (там может сидеть и что-то ещё) и ещё одну оценку сбытовой надбавки без учёта передачи э-эн можно дать по примечанию 6 МСФО сравнив Владимирэнерго за 2016 и 2017 гг. (4,837-2,829 = 2,1 млрд.) минус 1,7 млрд. покупки э/зн — те же 0,4 млрд. прибыли от сбыта за полгода. Да и сбыт за 1-е полугодие 2018 даст в прибыль то же, что и сбыт за 2-е полугодие 2017. Так что падения на 1 млрд. за год от этого я не вижу. И если не будет голой спекуляции провала до 0,3 пока не вижу тоже. Но, господь ведает…

Надеюсь Вам было небезынтересно. С уважением, Стэфан

Александ Е. хочу добавить — ДД 11,6% в компании со стабильным бизнесом ( а не цикличным).

Стэфан Геращенко, я не спорю, это отличный эмитент.

Факты для осмысления.

1. Долг с ТНС реструктурировали, но у ТНС опять просрочка. Просроченная задолженность составляет 154 264 тыс.руб. — из ЕЖО ТНС за 1кв.

2. Посмотрел, как ведёт бизнес ТНС и что это за компания по отчёту за 1 кв.

— Дебиторка 12,5 млрд, обязательства без налогов — 12,8. Но. В дебиторке 2 млрд лишние :) Налоговая наказала ТНС на 2 млрд, ТНС попыталось отсудить, в арбитраже проиграли, но все равно засунули это в дебиторку. Первый раз такой прикол встречаю.

— В обязательствах почти 5 млрд заёмные средства, это кредиты банков. ТНС взял в 1 квартале ещё 300 млн, но отдал не МРСК, а куда-то дел, увеличив просрочку. Кредиты год от года только растут.

— За 1 квартал показан убыток. Почему ТНС работает в убыток и как собирается рассчитываться с МРСК и банками, если уже 3 млрд дебиторки не хватает?

— в балансе не отражена банковская гарантия за мамку в размере 3,7 млрд. Скорее всего она не сыграет против ТНС (хотя не знаю какое там финположение у мамки), но ухудшает возможность кредитоваться.

— не случайно МРСК уже судится с ТНС.

Если ТНС дальше будет себя плохо вести, МРСК придётся снова создать резерв на эти долги. В 2017 при реструктуризации резерв распустили, это дало резкий рост +5 млрд к чистой прибыли, в этом году может сыграть в каком-то размере в обратную сторону.

3. Доходы от сбыта 3,3 млрд, затраты 1,7 млрд, маржа 1,4 млрд. Ну пусть ещё прочие расходы какие-то есть на сбыт 0,4 млрд, итого без сбыта падение ЧП на 1 млрд.

Я не спорю, эмитент отличный, прозрачный и просчитываемый. Но эти все вероятности могут легко спустить бумагу ниже 0,3, и не думаю, что уровень ЧП и дивидендов 17 года смогут повторить в 18. Александ Е. хочу добавить — ДД 11,6% в компании со стабильным бизнесом ( а не цикличным).

Александ Е. хочу добавить — ДД 11,6% в компании со стабильным бизнесом ( а не цикличным).

Чё-т проглядел бегло годовой отчёт ЦП и квартальный, а заодно и отчётность дебитора его, и не нравятся мне перспективы. Может снова резервы начать создавать. Плюс выпадет со второго полугодия сбытовой доход и чистая прибыль припадёт в районе 1,5 млрд.

Александр Е, разрешите с Вами не согласиться. Я просчитал эти отчёты весьма не бегло. Вообще-то за 1-й квартал по операционным показателям у них лучший отчёт из всех МРСК-шек (включая Волгу то же). Да и по финансовым весьма и весьма. У ЦП-ки, не считая приличной рентабельности, весьма здорово по FCF да и чистый долг они уменьшили на 25% за квартал. Если так пойдёт дальше...., то боюсь прогнозировать.

Стэфан Геращенко, давайте обсудим тогда. ЧП 1 квартала подросла с 4,2 до 4,3 млрд. При этом в 2018 есть прибыль от сбытовой деятельности, которой не будет уже в 3 квартале.

Александр Е, начнём с Вашего замечания о просроченной дебиторке основного дебитора ТНС-энерго на 8,6 млрд. (это серьёзно)- на сейчас ситуация подулучшилась -есть соглашение о реструктуризации под неплохие проценты — 11,5, пошло погашение (0,72 млн. в 2017) и получено поручительство от его собственников: см. годовой отчёт стр. 42" Результаты по прибыли действительно вверх не выстрелили, но и не просели, а самый главный минус ЦП-ки по отношению к Волге — наличие кредитов и существенный чистый долг поправилось радикально. Чистый долг по кредитам за квартал уменьшился с 28 до 18 ярдов ( я в предыдущем посте ошибся — упал не на 25 а на 35%). Общий чистый долг снизился помене — с 39 до 35 ярдов, но и это весьма круто за 1 квартал. А это даёт очень хорошие перспективы на 2018 год. Главное, что бы менеджмент не решил, что у них всё хорошо и не начал жировать. По поводу влияния Владимирэнергосбыта на прибыль — тут надо покопаться (но в 2017 году он то же работало в ЦП-ке всего полгода, так что полгода на полгода ухудшения показателей не даст). У меня сейчас под рукой нет всей отчётности, поэтому, если напомните, по этой теме отпишусь завтра. Но есть впечатление что реализацию сбыт эл-энергии даёт большую, а вот опер. прибыль — не очень (кстати это чётко видно по отчётности ИнтерРАО — у них скуплено сбытов, как собак недорезаных). В целом при снижении чистого долга ещё в 1,5 раза к концу года (что реально) и прибыли 2018 как (2017 + 5-7% на рост тарифов) все мультипликаторы станут как сейчас у Волги или чуть получше. А дивдоходность 11,6% это супер.

Чё-т проглядел бегло годовой отчёт ЦП и квартальный, а заодно и отчётность дебитора его, и не нравятся мне перспективы. Может снова резервы начать создавать. Плюс выпадет со второго полугодия сбытовой доход и чистая прибыль припадёт в районе 1,5 млрд.

Александр Е, разрешите с Вами не согласиться. Я просчитал эти отчёты весьма не бегло. Вообще-то за 1-й квартал по операционным показателям у них лучший отчёт из всех МРСК-шек (включая Волгу то же). Да и по финансовым весьма и весьма. У ЦП-ки, не считая приличной рентабельности, весьма здорово по FCF да и чистый долг они уменьшили на 25% за квартал. Если так пойдёт дальше...., то боюсь прогнозировать.

Стэфан Геращенко, давайте обсудим тогда. ЧП 1 квартала подросла с 4,2 до 4,3 млрд. При этом в 2018 есть прибыль от сбытовой деятельности, которой не будет уже в 3 квартале.

Чё-т проглядел бегло годовой отчёт ЦП и квартальный, а заодно и отчётность дебитора его, и не нравятся мне перспективы. Может снова резервы начать создавать. Плюс выпадет со второго полугодия сбытовой доход и чистая прибыль припадёт в районе 1,5 млрд.

Александр Е, разрешите с Вами не согласиться. Я просчитал эти отчёты весьма не бегло. Вообще-то за 1-й квартал по операционным показателям у них лучший отчёт из всех МРСК-шек (включая Волгу то же). Да и по финансовым весьма и весьма. У ЦП-ки, не считая приличной рентабельности, весьма здорово по FCF да и чистый долг они уменьшили на 25% за квартал. Если так пойдёт дальше...., то боюсь прогнозировать. Чё-т проглядел бегло годовой отчёт ЦП и квартальный, а заодно и отчётность дебитора его, и не нравятся мне перспективы. Может снова резервы начать создавать. Плюс выпадет со второго полугодия сбытовой доход и чистая прибыль припадёт в районе 1,5 млрд.

Чё-т проглядел бегло годовой отчёт ЦП и квартальный, а заодно и отчётность дебитора его, и не нравятся мне перспективы. Может снова резервы начать создавать. Плюс выпадет со второго полугодия сбытовой доход и чистая прибыль припадёт в районе 1,5 млрд.

Влади, не думаю что стоит рисковать… :) инвестиции должны быть разумными…

раздал кстати вчера и с открытия сегодня часть пакета в хороший +… тоже думаю оставить только бонусный пакет или 10% от купленного.

=================

может я ошибаюсь, но думаю что кто-то очень хочет свозить после отсечки до 30к. ЦП, уж очень много раздают айсбергами.

если туда опрокинут, то особого смысла нет дивы получать. я спекулятивной частью счета играю. можно конечно по мелочи и на отсечку пойти.

Ремора, а мне ох как нужны эти дивы без минусов))) отбить ВТБшек побыстрее, чтобы потом еще закупиться перед парочкой отсечек. Опыта пока нет, так что на своей шкуре испытываю биржевые тяготы. В след году буду умнее. Влади, не думаю что стоит рисковать… :) инвестиции должны быть разумными…

Влади, не думаю что стоит рисковать… :) инвестиции должны быть разумными…

раздал кстати вчера и с открытия сегодня часть пакета в хороший +… тоже думаю оставить только бонусный пакет или 10% от выкупленного «дна».

=================

может я ошибаюсь, но думаю что кто-то хочет свозить после отсечки до 30к. ЦП, уж очень много раздают айсбергами.

если туда опрокинут, то особого смысла нет дивы получать. я спекулятивной частью счета играю. а по мелочи можно и на отсечку пойти.

Андрей Бажан, тема есть такая на отсечку бумажки дивные покупать, на закрытии ГЕПа продавать… :) в 95% после отсечки пролив меньше, чем дивы.

я ИРАО на отсечку прикупил, бумага в 1 день закрыла дивГЕП… одним днем и дивы дадут и бумагу в + закрыл…

учись студент.я же в рынке не первый год.

у нас все ходы записаны, кто в дивный сезон не стрижет бонусы = сидит на диете, лишает себя самого сладкого.

Ремора, стричь бонусы конечно же надо, но ситуации бывают разные… Как пример — ВТБ сейчас. Можно было состричь немного только если прям перед отсечкой прикупить и после отсечки слить, вышло бы половина див дохода в плюс, но только после выплаты самого дива) С МРСК, надеюсь будет получше. Тоже сижу жду отсечку по ним и вот не могу решиться что делать. Докупить еще или не рисковать.

Очень приличная дивдоходность, перспектив роста бумаги нет, гэп вряд ли быстро закроется в этом году.

Очень приличная дивдоходность, перспектив роста бумаги нет, гэп вряд ли быстро закроется в этом году.

Россети Центр и Приволжье - факторы роста и падения акций

- Имеет комфортную долговую нагрузку ND/EBITDA за 2022 год = 0,9 (17.10.2023)

- Ежегодно платит дивиденды с 2010 года (17.10.2023)

- Компания открыта к акционерам - публикует все отчеты и производственные и финансовые (17.10.2023)

- Чистая прибыль за 2023г. будет рекордная - из-за рекордного роста тарифов на передачу в 2023г. для населения и прочим потребителям (17.10.2023)

- На 30.06.2023г. весь долг долгосрочный (ставка ЦБ с августа 2023г. -12%) (19.10.2023)

- Доходы в значительной степени зависят от решений по тарифам местных властей (14.07.2021)

- Объем финансирования инвест.программы на 2023г. будет рекордный - 24,5 млрд.руб. (17.10.2023)

⚠️ Если вы считаете, что какой-то фактор роста/падения больше не является актуальным, выделите его и нажмите CTRL+ENTER на клавиатуре, чтобы сообщить нам.

Россети Центр и Приволжье - описание компании

ПАО «Межрегиональная распределительная сетевая компания Центра и Приволжья» (ИНН 5260200603) — дочернее общество ПАО «Российские сети», является основным поставщиком услуг по передаче электроэнергии и технологическому присоединению к электросетям во Владимирской, Ивановской, Калужской, Кировской, Нижегородской, Рязанской и Тульской областях, а также в республиках Марий Эл и Удмуртии. В состав МРСК Центра и Приволжья входят филиалы — «Владимирэнерго», «Ивэнерго», «Калугаэнерго», «Кировэнерго», «Мариэнерго», «Нижновэнерго», «Рязаньэнерго», «Тулэнерго», «Удмуртэнерго». Компания обеспечивает электроэнергией более 14.4 млн жителей Центрального и Приволжского федеральных округов, проживающих на территории свыше 408 тыс. кв. км.чистая прибыль ПАО «МРСК Центра и Приволжья» по РСБУ за 9 месяцев 2015 года сократилась в 2.11 раза до 527.355 млн руб. с 1.112 млрд руб. за аналогичный период 2014 года.

«МРСК Центра и Приволжья» представляет собой единую операционную компанию с центром ответственности в г. Нижний Новгород, управляющую девятью региональными филиалами: «Владимирэнерго», «Ивэнерго», «Калугаэнерго», «Кировэнерго», «Мариэнерго», «Нижновэнерго», «Рязаньэнерго», «Тулэнерго», «Удмуртэнерго». Основным крупным акционером Общества является ОАО «Холдинг МРСК» с долей в уставном капитале 50,4%

Финаме

Финаме БКС Мир Инвестиций

БКС Мир Инвестиций