премиальные опционы

Опционный кросс-арбитраж на Si по науке

- 24 мая 2024, 12:38

- |

В моменте снова есть возможности построения такого спрэда на 20.06.24 как финальную дату арбитража с положительным МО.

Хотите верьте, хотите проверьте.

Имхо, пара подводных камней еще осталась, но такая стратегия вполне рабочая и применима и на другие активы, где торгуются оба вида опционов.

Удачи!

https://smart-lab.ru/blog/1019500.php

https://smart-lab.ru/blog/1019888.php

- комментировать

- ★1

- Комментарии ( 3 )

Премиальные опционы на USDRUB, или на Марсе есть жизнь?

- 21 мая 2024, 10:52

- |

Но если верить гипотезе, что все стандартные опционные стратегии и наработки могут также успешно применяться и на ПО, даже в автономном режиме, то при полноценном доступе к ним у вашего брокера остается только использовать такие возможности.

Помним, что БА является не фьючерс, а сама валютная пара.

Расчеты и исполнение

С появлением таких опционов на Московской бирже на площадку пришли и другие новшества:

- Эти срочные контракты не маржинальные, а премиальные. Это означает, что премию продавцу покупатель уплачивает только единожды, при заключении сделки (точнее, в ближайшую клиринговую сессию после ее заключения). При этом отсутствуют ежедневное начисление и списание вариационной маржи, регулярная переоценка. Расчет с покупателем также производится единовременно при экспирации.

- По премиальным опционам на акции предусмотрен европейский тип исполнения. Это означает, что экспирация возможна только в последний день действия контракта, а не в любой момент по заявке, как в американском.

( Читать дальше )

Кросс-арбитраж на Si - недельки (тест как квест)

- 20 мая 2024, 12:48

- |

Из многочисленного множества возможных валютных арбитражей на FORTS в режиме теста открыта позиция по купленному +С91.00 (ПО)/-С91000 (МО) на 23.05.24 через ВТБ.

Спрэд самый простой:

покупка +525/продажа -700

ГО суммарное примерно 400 руб. ( в условном пересчете на +1/-1 контракт с лотностью 1000$ для теста и простоты, в реале позиция намного больше, но в составе портфеля посчитать ГО точно весьма сложно)

Особенности:

-брокер разрешает только покупку ПО

-по МО брокер повышает ГО за 3 клиринга до экспирации

-по купленным ПО брокер не повышает ГО до экспирации (Регламент Мосбиржи, слова брокера)

Главный вопрос - удастся ли без повышения ГО благополучно экспирировать спрэд в четверг и получить доход?

Или изначально данный спрэд убыточен и малоэффективен?

Если да, то по какой причине?

Какие риски и подводные камни вы видите?

Итак, первый этап квеста пройден.

Позиция открыта.

( Читать дальше )

Как ощипать жирного Гуся

- 16 мая 2024, 12:49

- |

Добрый день!

Дисклеймер: статья про премиальные опционы (ПО).

Пример, о котором хочу рассказать, несколько сложнее тривиальных рамочных конструкций с ситуативным информационным поводом, о которых рассказывал ранее в своих статьях. Сложнее тем, что требуется глубокая аналитическая проработка базового активами с целью выявления определённых закономерностей в движении его цены. Если выводы сделаны верные, то работа головой всегда вознаграждается. Но, обо всем по порядку.

В ноябре прошлого года Самолёт $SMLT достиг локального пика в 4200 рублей за акцию и начал плавно снижаться. По началу все выглядело естественно, ключевая ставка растёт, стройка — стагнирует. Несколько позже появилось понимание: в бумаге есть крупный продавец. Продавец действовал аккуратно и профессионально. Начал медиа компанию. «Эффективные менеджеры» со всех утюгов вещали, мол компания по размеру бизнеса равна Пику, а по капитализации отстаёт в два раза, поэтому хомяки, давай, быстрей забегай в стакан, а то «ракета» улетит.

( Читать дальше )

Биржа, брокеры и ПРЕМИАЛЬНЫЕ опционы

- 02 мая 2024, 10:30

- |

Но срочный рынок зародился и бурно развивался преимущественно на FORTS ( фьючерсы и опционы в РТС).

ММВБ в то время анонсировала планы по запуску классических немаржируемых опционов на акции в пику РТС.

Но что-то так и не получилось по разным причинам с этим проектом.

Прошли годы.

ММВБ поглотила РТС вместе с FORTS и стала постепенно Мосбиржей, или просто МБ с единственной в России монопольной площадкой по деривативам.

В ноябре 2022 года МБ все-таки через Тинькофф запустила ПРЕМИАЛЬНЫЕ опционы (ПО).

Прошло уже более 1,5 лет, но проект так и не стал успешным и масштабным.

Считаные брокеры дают сегодня полный доступ к ПО, а некоторые только к покупке даже квалам, что вообще просто нонсенс!

У большинства брокеров, крупных и средних, ПО по-прежнему полностью в запрете.

По-моему, весь проект премиальных опционов реализован криворуко.

А требуется всего-навсего решить коллегиально несколько главных вопросов на уровне биржи и брокеров:

( Читать дальше )

Опционный ТРИМАРАН на Si - надежно и прибыльно

- 24 апреля 2024, 10:18

- |

smart-lab.ru/blog/1007977.php

Но можно и более долгосрочно строить аналогичную конструкцию, добавив в нее календарный фьючерсный спрэд для большей стабильности и паритетность в виде LEAPS.

То есть получим некий ТРИМАРАН — купленный стрэддл+ фьючерсный спрэд + плавающая защита проданными коллами

Базисная формула выглядит примерно так

+С/+Р/+F/-F/-2C/-2С ( переменно)

ВАЖНО!

Если брокер дает возможность торговли премиальными опционами (ПО) без ограничений ( там стоят ММ), то возможно их включение в формулу, а также вечного фьючерса на Si (ВФ), который является БА для соответствующих ПО.

PS - Если кто выложит картинку реального тримарана для большей наглядности и понимания сути идеи, буду очень признателен.

Конструкции тримаранов самые разные.

( Читать дальше )

ПРЕМИАЛЬНЫЕ недельки (ВТБ и другие брокеры)

- 29 февраля 2024, 11:45

- |

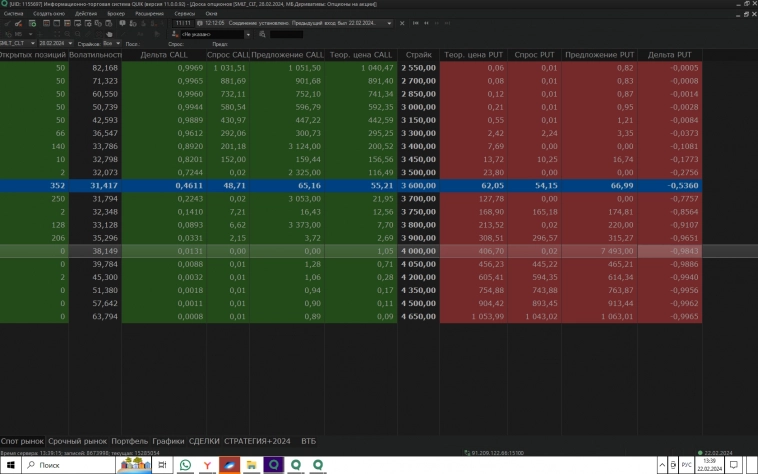

См. ОИ и спрэды в стаканах на примере СБЕРБАНКА.

У кого разрешена и первоначальная продажа ПО, у того и козыри в колоде )))

Арбитражники подтягиваются, спекулянты поддерживают ликвидность помаленьку.

!

И посмотрите весь список доступных акций, коммодитиз, индексов, валют.

Лотность непривычная, но это как раз для начинающих.

Профи разберутся сами с нужными объемами.

Кому интересно, присоединяйтесь

5 марта на срочном рынке Мосбиржи начнутся торги поставочными фьючерсными контрактами и премиальными опционами на акции Совкомбанка

- 28 февраля 2024, 14:39

- |

5 марта 2024 года на срочном рынке Московской биржи начнутся торги поставочными фьючерсными контрактами и премиальными опционами на акции Совкомбанка.

Московская биржа поступательно развивает линейку производных инструментов срочного рынка с целью расширения инвестиционных возможностей всех категорий клиентов. Фьючерсы и премиальные опционы на акции позволяют реализовать различные торговые стратегии, в том числе активную торговлю или хеджирование портфелей ценных бумаг.

Параметры поставочного фьючерса на обыкновенные акции ПАО «Совкомбанк»: лот – 100 акций, код базового актива – SVCB, короткий код – SC. К торгам будут допущены фьючерсные контракты с исполнением в марте и июне 2024 года.

Также с указанной даты инвесторам станут доступны три серии премиальных опционов на акции Совкомбанка с исполнением через одну, две недели и месяц. Лот опциона составит 100 акций, короткий код – SC.

Торги и расчеты по новым инструментам проводятся в российских рублях.

Спецификации новых инструментов размещены на сайте Московской биржи.

( Читать дальше )

САМОЛЕТ в опционных качелях (ВТБ)

- 22 февраля 2024, 14:05

- |

Вероятно, самая перспективная и реальная это доступ к ПРЕМИАЛЬНЫМ опционам (ПО).

Правда, это только для квалов и только к изначальной покупке.

То есть некая «ПОЛУ-плюшка» получается.

Но все равно хоть мелочь, но приятная.

А дальше дело техники.

Покупаем, например, акцию САМОЛЕТ и резервируем кэш для покупки еще одной акции.

Продаем Сall на неделю вперед выше цены покупки акции.

Продаем Рut на неделю вперед ниже цены покупки акции.

Получаем усовершенствованное «двойное колесо».

Кому интересно, может сам рассчитать 3 возможных сценария через неделю.

Цель поста — привлечь внимание к ПО по версии ВТБ и к тому, что в отличие от маржируемых опционов на ПО появился ММ.

Значит, можно уже зарабатывать.

ОИ понемногу растет, и это радует.

Присоединяйтесь!

PS — CАМОЛЕТ выбран в качестве примера.

Если найдете в списке свою акцию, подключите к ней и опционы.

ПРЕМИАЛЬНЫЕ опционы - полный тупик или все еще впереди?

- 26 января 2024, 15:17

- |

Увы, полный запрет ВТБ на первоначальную продажу ( даже для квалов!) сразу охладил оптимистичные ожидания.

Осталось только использовать покупку на ПО для одной ноги спрэдов, но продавать маржируемые опционы без общего кросс-маржинга неудобно и нерационально.

Про ликвидность и отсутствие поставки даже писать смысла нет.

Вот такие невеселые краткие итоги после знакомства с ПО по версии ВТБ.

Вопрос — биржа и брокеры собираются развивать данный проект или он сам по себе тихо канет в лету?

Или есть энтузиасты, которые через других брокеров без ограничений продают/покупают ПО?

Ведь арбитражные возможности по-прежнему манят, но «видит око, да зуб неймет» (((

Помню бравурные презентации биржи после запуска премиальных опционов и обещания всячески развивать этот проект.

Есть ли еще надежда на это или все уже настолько печально, что ММы так и не появятся тут.

Если у кого-то есть достоверная информация про перспективы ПО, поделитесь.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал