S&P500 фьючерс | SPX

-

S&P500 на вершине 2019 года

S&P500 на вершине 2019 года

14 января 2019 я написал пост — Влияние астрономии на биржи США smart-lab.ru/blog/515923.php в посте инструкция по применению в принятие решения лонг или шорт в индексах США. Инструкция на основе исследований американского трейдера астрономии Стива Пуец, Стив проводил исследования затмений на рынок США и обнаружил многие из разворотов рынка происходят на затмение Солна — затмение Луны новолуние — полнолуние, он подчеркнул, что не утверждает, что полная луна близкая к солнечному затмению вызывает обвалы рынка. Ну вот сейчас в июле 2019 у нас в астрономии затмений ситуация которую прогнозирует Стив Пуец, 2 июля 2019 затмение Солнца и 17 июля 2019 затмение Луны в полнолуние.

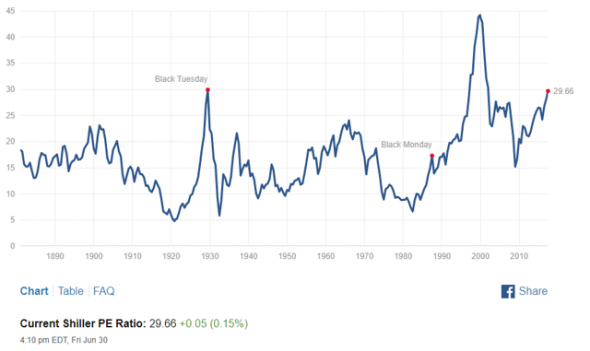

Я читал сегодня здесь, что есть индикатор РE акций и облигаций для анализа исторического хая, но видимо это какой то индикатор математики, так как у меня по математике в школе было 2, не буду брать РЕ то в чем не ориентируюсь, а возьму простую астрономию затмений Стива Пуец.

Стив Пуец приходит к выводу, что затмение полной Луны, а это 16-17 июля служит спусковым устройством трансформирующее психологию трейдеров США с маниакальной жадности в паранойю. Временной лаг на разворот исторической вершины можно взять октябрь 1987 года, но у меня есть графики индексов США с 1920 года и я обратил внимание на 1962 год, там графике аналогичная ситуация 2019 года и тогда в 1962 году было затмение Солнца 5 февраля а Луны 19 февраля и далее разворот произошел через 40-45 дней и начался обвал индексов США. Применив технологию Стив Пуец к ситуации на текущий момент я пришел к выводу, что S&P500 останется на историческом хае примерно в том же периоде как и феврале-марте 1962 года в течение примерно 40-45 дней, после чего я приму решение об открытие позиции в US500 на Мосбирже, вот так просто ни графиков, ни сложной математики итальянца Леонардо Пизанского-Фибоначчи, но с итальянцем астрономии Галилео Галилей, все таки значительно раньше, чем Стив Пуец, влияние затмение изучал итальянский математик Галилео Галилей !

Я не астролог, а из спорта, поэтому использовал информацию из блога Puetz Crash Window

stormchaser80.wordpress.com/puetz-crash-window/

Авто-репост. Читать в блоге >>> Почти ВСЕ развороты фондового рынка демонстрируют эту особенность (перевод с elliottwave com)

Почти ВСЕ развороты фондового рынка демонстрируют эту особенность (перевод с elliottwave com)

Ключевой взгляд на индикаторы текущей динамики фондового рынка

[На бычьем рынке] замедление восходящего импульса не всегда приводит к максимуму фондового рынка, но почти все максимумы фондового рынка сопровождаются замедлением восходящего импульса.

Это из нашего финансового прогноза Эллиотта на сентябрь 2018 года.

Другими словами, полезно оценивать индикаторы импульса при анализе рынка.

Рассматривая краткосрочные рыночные движения, рассмотрите этот график и комментарий из нашего краткосрочного обновления от 3 июля в США:График S&P 500 показывает, что процент его участников, достигших новых 52-недельных максимумов, зарегистрировал последовательность более низких максимумов относительно самого индекса за последний месяц. Эта конкретная мера показывает, что восходящий импульс уменьшается. Вчера вечером Daily Sentiment Index (trade-futures.com) вырос до 88% быков S & P 500 и 90% быков NASDAQ. 3 июня, в день начала ралли на фондовом рынке, индекс NASDAQ DSI составил 9%, поэтому настроения инвесторов на данном этапе полностью противоположны.

Краткосрочное обновление США продолжает упоминать, что комбинация мер импульса и настроений предлагает для ралли в ближайшей перспективе.

Но как насчет общей картины?

Наш новый июльский финансовый прогноз Elliott Wave дает вам ответы, когда он показывает 32-летний график основных мировых фондовых индексов и сравнивает их индикаторы динамики.

The Shanghai Composite Index, MSCI Emerging Markets Index, Euro Stoxx 50 Index and the Nikkei 225 Index — один глобальный индекс за другим, вы видите текущую динамику динамики во всем мире.

перевод отсюда

Рекомендую RADDAR тем, кому важно держать руку на пульсе рынка. Платформа в 2 клика раскрывает картину по 28 активам. Доступна бесплатная версия для теста

Авто-репост. Читать в блоге >>>

S&P 500 на исторических хаях... ПО ДЕШЕВИЗНЕ

S&P 500 на исторических хаях... ПО ДЕШЕВИЗНЕПродолжение. Предыдущие посты (в которых я оказался прав =):

февраль 2017 — номер раз

январь 2018 — номер два

октябрь 2018 — номер три

С завидной регулярностью на СЛ появляются посты, хоронящие американский рынок и обещающие ему эпический слив. При этом обоснованием для пугалок часто служит картинка с cyclically adjusted S&P 500 P/E Шиллера:

Никогда не понимал этого идиотизма сравнивать P/E с историческими значениями и делать на этом основании всепропальщеские выводы. В конце концов, обоснованный уровень P/E надо искать не в истории, а сравнивая его с альтернативными классами активов, в которые можно увести деньги из акций, коими обычно выступают американские трежерис. В частности, у трежерис есть yield, и логично сравнивать доходность трежерей с «доходностью» S&P, за коею логично взять E/P — earnings yield, то есть величину, обратную P/E. Почему за «yield» S&P 500 мы берем earnings yield, а например не дивидендную доходность (dividend yield)? Ну потому, что компании выплачивают только часть прибыли в виде дивидендов, остальная же прибыль реинвестируется с хорошей (в среднем) доходностью, равной требуемой доходности на акционерный капитал, и приводит к росту стоимости акций (той самой, которой все так озабочены), поэтому «yield» индекса — это не только деньги, которые вы получаете на руки, но и те, что вкладываются в компанию для ее дальнейшего роста (в отличие от любых облигаций, у которых стоимость номинала расти не может), поэтому именно earnings yield является аналогом «доходности» для equity индексов.

Авто-репост. Читать в блоге >>> Сигнализирует ли Dow Jones Transports о рецессии?

Сигнализирует ли Dow Jones Transports о рецессии?

Промышленный индекс Доу-Джонса обычно получает наибольшее внимание, но именно Dow Jones Transports часто дает первые признаки проблемы. Транспортные и доставочные компании первыми обнаруживают замедление мировой торговли. А в некоторых случаях замедление превращается в полномасштабную рецессию. Несмотря на все факторы, указывающие на рецессию, явно на горизонте, никто не может сказать, когда она начнется. На самом деле, экономистам, которые опираются на прошлые экономические данные, обычно требуется, по крайней мере, несколько месяцев, чтобы наконец узнать, что началась рецессия. Поэтому вместо того, чтобы ждать следующего отчета по ВВП, давайте взглянем на Dow Jones Transports с точки зрения волн Эллиотта.

Недельный график транспортного индекса показывает структуру всего бычьего рынка с марта 2009 года. Как видно, сформировался пятиволновой импульс из учебника. Паттерн помечен I-II-III-IV-V, где также можно увидеть подволны волны III. Согласно теории, трехволновая коррекция в противоположном направлении следует за каждым импульсом. И действительно, во второй половине 2018 года произошел резкий трехволновой откат с 11 624 до 8637. Проблема в том, что это падение слишком мелкое по сравнению с предыдущим импульсом. Следовательно, это должно быть только частью большей коррекции, которая все еще разворачивается. Согласно этому сценарию, продажа к 8637 в декабре 2018 была волной W более крупного двойного зигзага W-X-Y. Восстановление до 11 148 должно быть волной X, которая также состоит только из трех волн. Если этот подсчет правильный, волна Y вниз к ~ 7000, возможно, сопровождаемая рецессией, является недостающим фрагментом головоломки.

Недельный график транспортного индекса показывает структуру всего бычьего рынка с марта 2009 года. Как видно, сформировался пятиволновой импульс из учебника. Паттерн помечен I-II-III-IV-V, где также можно увидеть подволны волны III. Согласно теории, трехволновая коррекция в противоположном направлении следует за каждым импульсом. И действительно, во второй половине 2018 года произошел резкий трехволновой откат с 11 624 до 8637. Проблема в том, что это падение слишком мелкое по сравнению с предыдущим импульсом. Следовательно, это должно быть только частью большей коррекции, которая все еще разворачивается. Согласно этому сценарию, продажа к 8637 в декабре 2018 была волной W более крупного двойного зигзага W-X-Y. Восстановление до 11 148 должно быть волной X, которая также состоит только из трех волн. Если этот подсчет правильный, волна Y вниз к ~ 7000, возможно, сопровождаемая рецессией, является недостающим фрагментом головоломки.

Авто-репост. Читать в блоге >>> На фондовых рынках США «сломалась» 30-ти летняя корреляция

На фондовых рынках США «сломалась» 30-ти летняя корреляцияСчитается, что Уолл-Стрит умело зарабатывает на росте и падении фондовых рынков. Кроме того, имея больше информации, банки заранее занимают нужную позицию.

С расширением новостных агентств и увеличением скорости распространения информации, некоторые преимущества Уолл-Стрит перед другими участниками рынка сошли на нет. Несмотря на это, отслеживание результатов инвестбанков крайне информативно.

В США существует такой банк, как Bank of New York Mellon (BK). Он специализируется на предоставлении услуг в области управления активами. К видам деятельности, которые генерируют основной доход, относятся: обслуживание активов (предоставление акций в долг, кредитование на рынке ЦБ и т.д.), клиринг, выпуск новых ценных бумаг, обмен валют и управление активами. Причем основными контрагентами BK являются инвестбанки, кредитные организации и хедж-фонды.

Таким образом, результаты деятельности Bank of New York Mellon напрямую зависят от динамики фондовых рынков США, так как чем они выше, тем больше общие комиссии, тем больше объем первичных размещений (IPO) и т.д.

Авто-репост. Читать в блоге >>>

Коррекция наносит ответный удар!

Коррекция наносит ответный удар!

Закончилась короткая торговая неделя: 3 и 4 июля в США отмечали День Независимости, соответственно и рынок «ушел на праздник». За эти дни ситуация на американском рынке в целом осталась без явных изменений: S&P500 не смог взять планку в 3000 пунктов и закрепиться там, неделя была закрыта индексом на отметке 2990п. Мои прогнозы на наступившую неделю осторожны: рассчитываю, что во вторник — четверг будет предпринята новая попытка взять уровень 3000 п, после этого вполне возможна коррекция к уровню 2850. Почему так осторожно? Потому что, по моему мнению, рынок слишком позитивно выкупил итоги G20 и экономические отчёты из США.На сегодня для меня главным стоит вопрос:, что послужит спусковым крючком для коррекции? Какие события подтолкнут процесс?Итак, обобщая прогноз на неделю:1. Индекс S&P500: после попытки зайти на уровень 3000 пунктов, коррекция до 2850.

Авто-репост. Читать в блоге >>> S&P 500 под капотом - секторы США в картинках 05.07.19

S&P 500 под капотом - секторы США в картинках 05.07.19- uptrend 13

- downtrend 0

- sideways 20

Подскок и выход на новый максимум вышел неубедительным и похож скорее на продажу в силу, чем на широкую покупку. Типа, король голый, но пока он король, должны делать вид, что у него новый наряд максимум, дабы не попасть в немилость. Металлообработка, машиностроение, страование, телеком, защитные отрасли, мусор со дна — вот и всё, что движется. На данный момент этот подъём узкий, и свидетельств дальнейшего значительного продолжения нет.

Композиты секторов фондового рынка США построены по разбивке на секторы IBD. Графиков секторов 33, в конце добавлены ещё 3 графика, чтобы место не пропадало зря — Nasdaq composite, NYSE composite, Russell 2000.

Краткое руководство по использованию графиков

Краткое руководство по использованию таблиц

Авто-репост. Читать в блоге >>> Индекс S&P500 исторический максимум

Индекс S&P500 исторический максимум

Индекс S&P500 на прошлой неделе прибавил 0,6%, обновив исторический максимум!

Среди акций крупнейших компаний значительных движений в акциях практически не было. Производитель микросхем Broadcom упал после новостей о возможной покупке мирового лидера по производству инструментов киберзащиты Symantec.

Инвестиции на мировых биржах простым языком от инвесторов. Идеи, планы, стратегии, портфели...

Доступным языком об инвестициях в акции, ETF, облигации

t.me/investorworld

Авто-репост. Читать в блоге >>> В конце июля инвесторам следует быть очень осторожными

В конце июля инвесторам следует быть очень осторожнымиДенежный рынок ожидает снижения ставки ФРС на 25 б.п. в конце июля с вероятностью в 100%. Ранее в таких ситуациях Фед всегда уступал ожиданиям инвесторов — однако прошлые результаты, как все мы знаем, не гарантируют будущих.

(Рынок ожидает снижения ставки ФРС в конце июля с вероятностью в 100%)

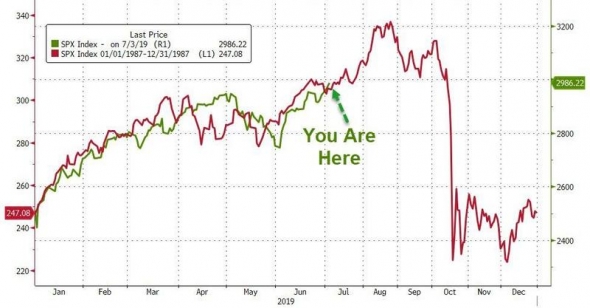

Если в конце месяца Пауэлл решит проявить показательную силу и не снизит ставки — может случиться все что угодно. Например вот это:

Авто-репост. Читать в блоге >>>

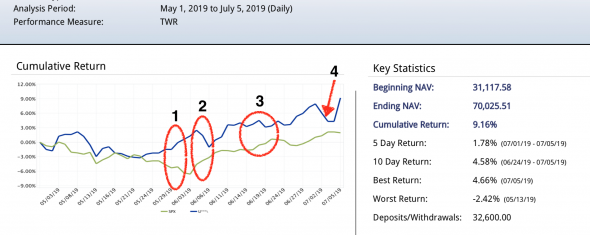

Всё для вас. Нивелируем коррекции СП500, бережём ваши нервы.

Всё для вас. Нивелируем коррекции СП500, бережём ваши нервы.

Когда вы инвестируете в акции, то там всё просто — найди десятка два компаний, которые не предполагают разоряться, имеют потенциал расширения бизнеса, управляются адекватными людьми, уже не раз доказали свою способность выходить победителями из кризисных ситуаций. Дождись паники на рынке и покупай. Кривая в любом случае выведет в прибыль через год или пять, но выведет.

Твой портфель будет во время этого пути как опускаться в цене так и подниматься, но скорее всего он будет колебаться чуть с большей амплитудой, чем индекс СП500.

И так как на горизонте ещё не видно сильных признаков разворота американского рынка в ближайшие 1-2 года, то держи свой портфель и наслаждайся, своими виртуальными доходами пока не продал акции. Как продашь, жди очередной паники, и так по кругу.

Но людей со стальными шарами 1-2 на 1000, и какие бы они не были «инвесторы» (так они себя гордо называют), волосы седеют и паника накрывает уже при минус 20%, а при -30% начинают «рвать-и-метать». (Вспомним коррекцию конца 2018 и перемывание костей писчиковым за просадку АЖ в 30%). Здесь хочется напомнить товарищам слова Баффета — не готов видеть просадку портфеля на 50%, нечего делать на бирже.

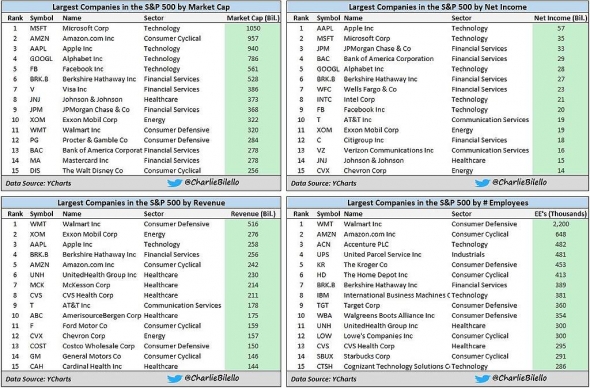

Авто-репост. Читать в блоге >>> Крупнейшие компании индекса S&P500

Крупнейшие компании индекса S&P500

Крупнейшие компании индекса S&P500:

— по рыночной капитализации

— выручке

— чистой прибыли

— числу работников

Инвестиции на мировых биржах простым языком от инвесторов. Идеи, планы, стратегии, портфели...

Доступным языком об инвестициях в акции, ETF, облигации

t.me/investorworld

Авто-репост. Читать в блоге >>> Ожидания на след неделю

Ожидания на след неделю

Итак, в пт мы видели импульс вниз, но потом сиплый откатил к уровням до выхода сильной статы по рынку труда. Это не должно вводить вас в заблуждение, ибо пт была короткой из-за дня независимости и рынок был тонкий. Поэтому след неделя начнется с продолжения продаж. Сильный рынок труда снижает ожидания срезания ставки в июле. Пока говорят, что не стоит ждать снижения на полпроцента, но если данные продолжат выходить неплохие, то и четверть не срежут. А рынок заложил в котиры уже 2-3 снижения. Так что жду корректоз в июле-августе. С пн снова буду шортить сиплого.

Авто-репост. Читать в блоге >>> NonFarm +240K . Market down. VXX не особо реагирует. S&P500

NonFarm +240K . Market down. VXX не особо реагирует. S&P500

Update. Friday. NONFARM +240K/ 9;37am ET.

SOLD to close IWM Calls. 152strike. at 1.05 (BOT 0.85). Всего 20с прибыль. негусто. Дело в том, что покупка в Среду-была ужасной. (дорого) 85cents vs 68 cents at the close.

А ведь говорил себе -надо брать в последние полчаса торгов. Именно тогда и состоялся вынос волы VXX/ еще ниже пошла в первые 10мин Afterhours.

Еще один момент. Рынок негативно отреагировал на NONFARM. И вола VXX тестирует 0.618% =24.14 до цента!!! и пробить выше не может.

То бишь, говорить о смене тренда, даже краткосрочного — рано. Ан, нет пробила 24.22. И тут же ушла ниже.

Что ж, это WARNING Sign для тех, кто шортит волу.

В начале следующей неделе будет возможность быковать СиПи к Июльскому OPEX. expiration. 7-19-19

Авто-репост. Читать в блоге >>>

Мой сиплый. это было вчера. 3000

Мой сиплый. это было вчера. 3000

вчера согласно индикатору рекомендовал продать сиплого

от 3000

сегодня согласно индикатору рекомендую закрыть продажу.

цена может уйти ниже.

но 2.4% меня устраивают вполне.

выходим на выходные без сделок.

рекомендация опубликована была в моёминстаграмме.

без обмана.

иногда работает.

как видно — в этом инструменте отработал индикатор нормально.

Авто-репост. Читать в блоге >>>

Обвалу быть

Обвалу быть

Заметил, что многим нравятся мои темы про обвалы, они даже ведут стасиську. Поэтому продолжаю. Итак сиплый взял важную вершину, аккурат перед праздниками. Это такая традиция заканчивать аптренд шпилькой под красную дату. Но говорить прям за хай я пока б не стал, так как остается еще вопрос с снижением ставки в июле. Которую ждут прям на 100% при хаях на фондовом рынке и вполне сносной макростате. Напомню, что сейчас в штатах пиковая занятость, а безработица на многолетних низах. Т е если ФРС в таких условиях снизит ставку, то это будет прям выдающимся событием, которое войдет в аналы, видимо медвежьи) Если после этого надуются пузыри, которые неизбежно лопнут, то Пауэлл станет председателем-горемыкой. Нужно ли это нашему Джерому? Это большой вопрос. Но эта пятница все покажет. Если вопреки сносным adp выйдут прям провальные пэролсы, то да, снижению быть. И ФРС подстелил себе саломку. Но если данные выйдут нормальные. То кукиш вам, мистер Трамп, а не новые хаи. Нас ждет обвал!!! Да, мои сумрачные детишки. Вы наконец, увидите его в пятницу, черную пятницу.Так что ждем. Сам лично буду шортить в пт с открытия нашего рынка. Если не обвал, то просадка должна быть, а потом перехай. Это чисто техника и чисто для вменяемых. Для сумашедших же, ОБВАЛ… ОБВАЛИЩЕ… да лопнут ваши хилые мозхииииии

Авто-репост. Читать в блоге >>>

Рынок в Америке бьет рекорды, а Василий его шортит как в последний раз.

Рынок в Америке бьет рекорды, а Василий его шортит как в последний раз.

Фондовые индексы в США продемонстрировали рост в преддверии празднования Дня независимости. Промышленный индекс Dow Jones обновил свой установленный в октябре уровень и вырос до абсолютного исторического максимума, а фьючерсы на индекс широкого рынка S&P 500 впервые поднялись выше 3000 пунктов.Ну а у нас Василий в «стратегическом» шорте.

https://www.etoro.com/ru/people/drvaska/portfolio

Индикатор Антивасилий в действии.

Авто-репост. Читать в блоге >>>

S&P500 фьючерс | SPX

Фьючерс S&P500Торгуется на CME, тикер ES

На Московской бирже есть аналогичный фьючерс US500

Спецификацию и котировки можно найти тут: https://smart-lab.ru/q/futures/ (Ищите наиболее ликвидный символ US)