Нефть

-

ЦБ РФ ожидает рост средней цены Urals с $15 за баррель во II квартале до $25 в IV квартале.

ЦБ РФ ожидает рост средней цены Urals с $15 за баррель во II квартале до $25 в IV квартале.

24.04.2020 15:29:48

МОСКВА, 24 апр /ПРАЙМ/. ЦБ РФ заложил в прогноз консервативный взгляд по ценам на нефть, ожидает среднюю цену Urals в 15 долларов за баррель во втором квартале c ростом до 25 долларов за баррель в четвертом квартале, сообщила глава Банка России Эльвира Набиуллина в ходе онлайн-брифинга.

«Мы заложили в прогноз консервативный взгляд по ценам на нефть, особенно в текущем году. Предполагаем их медленное повышение в среднем с 15 долларов США за баррель во втором квартале до 25 долларов США за баррель в четвертом квартале», — сказала Набиуллина.

«Накоплены огромные запасы нефти, произошло глубокое падение глобального спроса. Это будет сдерживать восстановление нефтяных цен даже в условиях стопроцентного выполнения новых соглашений ОПЕК+», — добавила она. Смена позиции ICE по негативным прайсингам

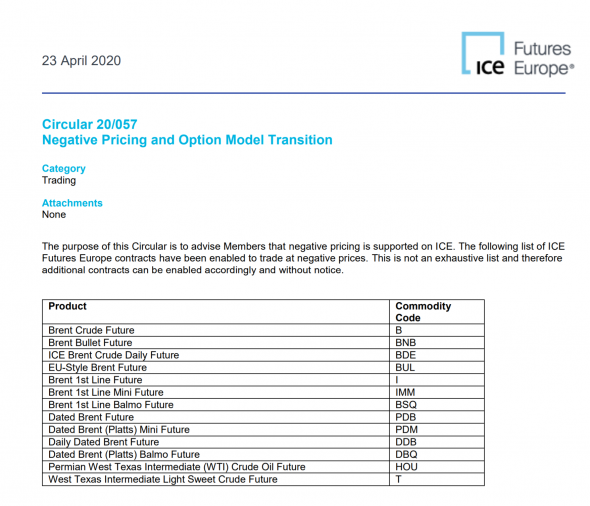

Смена позиции ICE по негативным прайсингам

https://www.theice.com/publicdocs/circulars/20057.pdf

Хосспадя, битый час потратил, пока нашел новый циркуляр ICE про возможность негативного прайсинга. Еще в начале недели, Айс заявил, что негативных цен не будет. Вчера позицию поменяли. С брокером своим перепроверил, да — негативы технически возможны на Айсе.

Как говорится запомните этот твит.

И передайте его в мосбиржу, на спаймекс, можно даже в Воронеж с Саратовом донести. Да спросите их пускай свои горе-правила разъяснят.

Мне пирожок — вам управление рисками.

drop the mic…

Авто-репост. Читать в блоге >>> Нефть, матрица с уровнями для интрадея на сегодня 24.04.2020

Нефть, матрица с уровнями для интрадея на сегодня 24.04.2020

Всем привет.

Фьючерсный контракт на нефть Brent BR-5.20 или BRK0Работаем по фазам

Цены даны на фьючерс на Brent с биржи ICE

Матрица на сегодня 24 апреля до прихода Америки.

В чате матрицу даю раньше, до начала торгов. Сюда публикую по возможности. Чат в Telegram для обсуждения — t-do.ru/zhdantrader

Инстаграм — trader.zhdan

Авто-репост. Читать в блоге >>> The Very Real Possibility of -$100 Oil

The Very Real Possibility of -$100 Oil

Самая реальная возможность увидеть минус $100 за баррель нефти

22 апреля 2020 года, 11: 00 утра CDT

Нефтяной аналитик, который месяц назад предупреждал о негативных ценах на нефть, теперь говорит, что цены на фьючерсы на нефть марки WTI могут упасть до отрицательных 100 долларов за баррель в мае.

В заметке в прошлом месяце пол Сэнки, управляющий директор Mizuho Securities, сказал:” цены на нефть могут пойти отрицательно", — сообщает Fox Business.

Тогда, в середине марта, большинство аналитиков не верили, что цены на нефть могут опуститься на отрицательную территорию, и говорили, что «отрицательная цена на нефть» -это просто привлекающий внимание заголовок.

Однако месяц спустя, в тот же день, нефть марки WTI рухнула более чем на 300% до отрицательных 37 долларов за баррель в понедельник, за день до истечения срока действия майского контракта на нефть марки WTI, поскольку трейдеры поспешили выйти, чтобы избежать владения физическими баррелями нефти для поставки в мае.

В новой исследовательской заметке на этой неделе, цитируемой Серджио Чапой из Houston Chronicle, Сэнки Мидзухо сказал: «эта отрицательная цена не была чисто бумажной аномалией.”

” Это была реальность встречи бумажных рынков с физическими рынками, и последние держатели майского контракта на сырую нефть не смогли выйти из своего окончательного требования принять поставку сырой нефти в не имеющем выхода к морю Кушинге, штат Оклахома», — говорит Сэнки.

“Если бы у вас на заднем дворе стояла вонючая бочка с нефтью, вы бы заплатили кому-нибудь $100 за баррель, чтобы он ее забрал?- Сказал Сэнки. “Да, и вы, вероятно, почувствовали бы облегчение, если бы с вас не взяли $300 за баррель. Такова сейчас ситуация, в которой мы находимся, когда производителям некуда пойти с их масштабным перепроизводством нефти, которое требует недель и месяцев, чтобы свести его к нулю”, — говорит эксперт, которого цитирует The Houston Chronicle.

“Вполне возможно, что если нынешние условия сохранятся, резервуары для хранения Кушинга могут полностью заполнится к середине мая”,- заявили аналитики Wood Mackenzie во вторник.

По словам стратегов ING Уоррена Паттерсона и Вэнью Яо во вторник:

«Ключевой вопрос заключается в том, сможем ли мы увидеть повторение этого с июньским истечением в следующем месяце. Вполне вероятно, что хранение в это время в следующем месяце будет еще более проблематичным, учитывая избыточное предложение, и поэтому в отсутствие значимого восстановления спроса отрицательные цены могут вернуться в июне.” Брокеры предупреждают клиентов о «опасных» нефтяных фьючерсах. Фьючерс на WTI может упасть до отрицательных $100 за баррель в мае.

Брокеры предупреждают клиентов о «опасных» нефтяных фьючерсах. Фьючерс на WTI может упасть до отрицательных $100 за баррель в мае.Брокеры предупреждают клиентов о «опасных» нефтяных фьючерсах.

Фьючерс на WTI может упасть до отрицательных $100 долларов за баррель в мае.

23 апреля 2020 года, 15:30 CDTПосле того, как фьючерсы на WTI Crude рухнули на отрицательную территорию на этой неделе, некоторые брокерские компании начали ограничивать возможность своих мелких клиентов заключать новые сделки по июньским фьючерсным контрактам на WTI и Brent Crude, сообщили в четверг агентству Bloomberg.INTL FCStone Financial Inc и Marex Spectron ограничивают клиентов, особенно мелких, от начала новых сделок по двум наиболее активным международным фьючерсным контрактам на сырую нефть.

В записке для клиентов со счетами менее 5 миллионов долларов США INTL FCStone Financial Inc заявила, что им не следует заключать новые сделки с фьючерсными контрактами WTI Crude и Brent Crude на поставку в июне.

«Причиной такого действия является наилучший интерес наших клиентов во время этих беспрецедентных рыночных условий», — говорится в заметке Bloomberg.

Авто-репост. Читать в блоге >>> Коллы на отрицательную нефть

Коллы на отрицательную нефть

Коллеги, подскажите плиз теоретический вопрос.

Если бы на момент экспирации нефти WTI у инвестора были колл-опционы на неё, они бы ушли в минус или просто сгорели в ноль?

Аксиома, что покупатель опциона рискует только размером премии, соблюдалась?

Авто-репост. Читать в блоге >>> Крупнейший в мире нефтяной фонд объявляет об обратном сплите акций «один к восьми».

Крупнейший в мире нефтяной фонд объявляет об обратном сплите акций «один к восьми».

Walnut Creek, CA — April 22, 2020.

USCF объявил сегодня, что он выполнит обратный сплит своих акций «один к восьми», которое будет действовать для акционеров Нефтяного фонда США, LP (NYSE Arca: USO) после закрытия рынков 28 апреля 2020 года. USO будет торговаться по ценам после разделения 29 апреля 2020 года. Тикер USO, USO, не изменится, и акции USO продолжат торговаться на NYSE Arca. Новый номер USO CUSIP будет 91232N207.

Обратный сплит акций уменьшит количество акций USO в обращении и приведет к пропорциональному увеличению чистой стоимости активов на акцию («NAV») USO. В результате обратного разделения акций акционеры USO 28 апреля 2020 года получат одну акцию USO после разделения на каждые восемь акций USO до разделения, которыми они владеют. Сразу после вступления в силу обратного разделения акций акции USO после разделения будут иметь NAV, который в восемь раз выше, чем у акций до разделения.

Таблица 1

Гипотетический пример обратного разделения доли 1 к 8:

Period Количество акций Чистая стоимость активов (NAV) Общая стоимость

Pre-Split 120 $5 $600

Пост-Сплит 15 $40 $600

www.sec.gov/Archives/edgar/data/1327068/000117120020000271/i20263_ex99-1.htm

Крупнейший в мире нефтяной фонд борется за выживание, снова перестановки холдингов

Крупнейший в мире нефтяной фонд борется за выживание, снова перестановки холдингов

22 апреля 2020 года, 17:30 CDT

Менеджеры печально известного United States Oil Fund действительно не хотят распускать этого «розничного убийцу», который, по словам Кайла Басса, «испарил миллиарды неутомимых инвесторов только на этой неделе».

Спустя всего несколько часов после инвестиций USCF, менеджеры крупнейшего нефтяного ETF объявили обратное дробление акций «1 к 8», несколько минут назад USO — которое было ненадолго остановлено — обнародовало еще один сдвиг в своем составе, чтобы ослабить давление на июньские фьючерсы на WTI, и распространять боль среди еще более передовых месяцев. В частности, USO объявило, что перераспределит его следующим образом:

Июнь: 40% до 20%

Июль: 55% до 50%

Август: от 5% до 20%

Сентябрь: от 0% до 10%

Почему USO делает это? Чтобы избежать повторения майского обвала WTI и предотвратить падение 19 мая, когда истекает июньский контракт WTI. Теперь, когда мы увидели, что происходит в день экспирации, когда в понедельник срок погашения майского контракта вызвал волну ликвидации, поскольку никто не хотел принимать поставки, трейдеры готовились к запуску USO, получая поставки в следующем месяце, шортя к черту июнь. контракт. И поскольку все очень круто, сняв давление со стороны продавцов на контракт на фронте, USO может бороться, чтобы прожить еще один день.

Однако это еще не все, потому что отдельно USO также объявило, что оно может «также инвестировать в другие связанные с нефтью инвестиции, такие как опционы с денежными расчетами по нефтяным фьючерсным контрактам, форвардные контракты на нефть, безналичные своп-контракты и внебиржевые внебиржевые сделки которые основаны на цене на нефть, другое топливо на основе нефти, нефтяные фьючерсные контракты и индексы на основе вышеизложенного „

«USO намеревается попытаться продолжить отслеживание эталона USO как можно точнее, однако могут существовать значительные отклонения в отслеживании сверх описанных здесь различий».

Неясно, в какие другие связанные с нефтью активы USO может инвестировать, однако к настоящему времени ясно, что лучший возврат, на который он может надеяться, — это просто долгое использование самой USO.

Короче — что угодно, если не избежать, то хотя бы отложить ликвидацию.

И хотя мы восхищаемся усилиями USCF по поддержанию жизни USO, было бы очень плохо, если бы все 3 или теперь 4 фьючерса WTI, в которых у него есть позиции, стали бы отрицательными. Тогда у USO не будет иного выбора, кроме как окончательно сбросить карты. Earlier this week, the United States Oil Fund LP (NYSE Arca: USO) — an ETF for crude – said in an SEC filing on Tuesday it was suspending the ability of the USO Authorized Purchasers to purchase new creation baskets.

Earlier this week, the United States Oil Fund LP (NYSE Arca: USO) — an ETF for crude – said in an SEC filing on Tuesday it was suspending the ability of the USO Authorized Purchasers to purchase new creation baskets.

USO, one of the most popular oil-tracking ETFs for retail investors, was one of the reasons for the historic decline in May WTI futures on Monday. Брокеры предупреждают клиентов о «опасных» нефтяных фьючерсах.

Брокеры предупреждают клиентов о «опасных» нефтяных фьючерсах.

В мае фьючерсы на WTI могут упасть до отрицательных $100 долларов за баррель.

23 апреля 2020 года, 15:30 CDT

После того, как фьючерсы на WTI Crude рухнули на отрицательную территорию на этой неделе, некоторые брокерские компании начали ограничивать возможность своих мелких клиентов заключать новые сделки по июньским фьючерсным контрактам на WTI и Brent Crude, сообщили в четверг агентству Bloomberg.

INTL FCStone Financial Inc и Marex Spectron ограничивают клиентов, особенно мелких, от начала новых сделок по двум наиболее активным международным фьючерсным контрактам на сырую нефть.

В записке для клиентов со счетами менее 5 миллионов долларов США INTL FCStone Financial Inc заявила, что им не следует заключать новые сделки с фьючерсными контрактами WTI Crude и Brent Crude на поставку в июне.

«Причиной такого действия является наилучший интерес наших клиентов во время этих беспрецедентных рыночных условий», — говорится в заметке Bloomberg.

В начале этой недели Нефтяной фонд Соединенных Штатов (NYSE Arca: USO) — ETF для нефти — заявил во вторник в заявлении SEC, что приостанавливает возможность уполномоченных покупателей USO покупать новые корзины создания.

USO, один из самых популярных отслеживающих нефть ETF для розничных инвесторов, стал одной из причин исторического снижения майских фьючерсов на WTI в понедельник.

Пьер Андуран, известный энергетический трейдер, предупредил трейдеров во вторник о массивных потерях в ETF.

«Я думаю, что у CME не может быть другого выбора, кроме как закрыть позиции ETF. Нельзя рисковать иметь отрицательные цены перед броском и быть на крючке. Этот шок настоящий. Будьте очень осторожны там. Мы будем слышать о сумасшедших потерях в ближайшие дни и недели», — сказал Андуранд в Twitter.

Ранее на этой неделе Пол Сэнки, управляющий директор Mizuho Securities, который предупредил о негативных ценах на нефть месяц назад, заявил, что фьючерсные цены на нефть марки WTI могут упасть до отрицательных $100 за баррель в мае.

-Если бы у вас на заднем дворе стояла вонючая бочка с нефтью, вы бы заплатили кому-нибудь $100 за баррель, чтобы он ее забрал?- Сказал Сэнки. “Да, и вы, вероятно, почувствовали бы облегчение, если бы с вас не взяли $300 за баррель. Такова ситуация, в которой мы находимся, когда производителям некуда идти с неумолимым производством, которое требует недель и месяцев, чтобы свести его к нулю”, — говорит эксперт, которого цитирует The Houston Chronicle.

“Вполне возможно, что если нынешние условия сохранятся, резервуары для хранения Кушинга могут выйти на полную мощность к середине мая”,-заявили аналитики Wood Mackenzie во вторник.

Нефть опционы (нужна информация о подводных камнях) текущий момент

Нефть опционы (нужна информация о подводных камнях) текущий момент

Что насчет экпирации опционов ?

В шуме -37, выскакивала идея насчет минусовых опционов.

Там тоже может быть бойня.

Что где смотреть скиньте ссылки. Заранее всем спасибо!.

Авто-репост. Читать в блоге >>> новые статданные по продажам и числу буровых

новые статданные по продажам и числу буровых © Reuters.

© Reuters.Investing.com — В пятницу на рынках по-прежнему цари непредсказуемость. Нефть остается волатильной, золото растет и падает вместе с акциями (а не наоборот), а акции снова показали свою неустойчивость.

Всего лишь краткий, случайно опубликованный отчет о том, что найденное лекарство, возможно, не является прорывом в лечении Covid-19, испортил жизнь «быкам».

Раньше инвесторам удавалось поддерживать оптимизм, несмотря на объективные экономическим данным. В пятницу ожидается больше новостей по планам расходов и настроениям бизнеса.

Кроме того инвесторы получат информацию о доходах телекоммуникационных компаний и данные по добыче нефти.

Вот три вещи, которые могут расшевелить рынки.

1. Произошел ли максимальный обвал за 5 лет в продажах товаров длительного пользования?

Авто-репост. Читать в блоге >>> Жлобы из CME нажали красную кнопку. (ЛОЖКА УПАЛА НИЖЕ ПОЛА)

Жлобы из CME нажали красную кнопку. (ЛОЖКА УПАЛА НИЖЕ ПОЛА)

После всем известных событий 20.04.20 на мой взгляд

у «бумажной» части нефтяного рынка выбило землю из под ног.

Отрицательная цена уничтожила понятие «риск» в позиции «шорт»

Цена должна была отскочить от «околонуля»

в открытый космос (в процентном отношении). Это и был риск

для шортистов.

ЕГО УБРАЛИ.

Без риска для одной из сторон сделки биржевая торговля невозможна

Биржа CME самоуничтожилсь... RIP

Кстати, наши покупатели нефти по 8 долларов до планки,

это не «лохи без квал аттестата»,

это нормальные, здоровые трейдеры, работающие в здоровой парадигме

риск-доходность. Не торопитесь платить по счетам, парни

дым еще не рассеялся.

Итак, покупатель на рынке нефтяных фьючерсов WTI, уничтожен,

нет покупателя, нет и самого рынка.

Вопрос простой, куда пойдет ликвидность из фьючерсов WTI ?

Авто-репост. Читать в блоге >>> Нефть

Нефть

Краткосрочно спотовая цена нефти не влияет на фьючерс, но думаю все помнят, в момент экспирации фьючерс стремится к спот цене.3 дня на месте!

Успеет ли произойти рост спроса на нефть до конца текущего контракта? Вопрос очень интересный

Авто-репост. Читать в блоге >>> Ставку ЦБ понизят при нефти 20$?

Ставку ЦБ понизят при нефти 20$?

Товарищи объясните мне, бюджет типа дефицитный нефть брент ниже 20$, нашу Юралс покупают ваще по 10$.

Бюджет не дополучат доходы, инфляция реальная растет из-за бакса выросшего с 64 на 74. Коллапс из-за коронывируса, все воют. а тут нам ставку на 0,5-1% могут снижать? Хотя прогноз падения ВВП РФ 3,3%. Может я чего не понимаю, объясните.

Авто-репост. Читать в блоге >>> Продажа газа в России стала выгоднее экспорта. Как это скажется на доходах «Газпрома».

Продажа газа в России стала выгоднее экспорта. Как это скажется на доходах «Газпрома».

23 апр, 14:51

Поставлять газ на внутренний российский рынок стало выгоднее, чем на экспорт, из-за резкого падения цен на европейских хабах, подсчитали эксперты. От убытков при экспорте «Газпром» пока защищает условие «бери или плати»

По итогам торгов на европейских хабах в среду, 22 апреля, газ стоил дешевле, чем в России, даже без учета 30-процентной экспортной пошлины и расходов на транспортировку (нетбэк).

Как газ в России оказался дороже, чем за рубежом

Цены на газ на наиболее ликвидных европейских хабах в Великобритании (NBP) и Нидерландах (TTF) в среду, 22 апреля, с поставкой на следующие сутки упали до $43 и $67 за 1 тыс. куб. м. Еще месяц назад, 22 марта, на этих хабах 1 тыс. куб. м газа стоила $100 и $95 соответственно.

Это произошло на фоне снижения спроса из-за коронавируса, заполненных газовых хранилищ и потепления, сказал РБК старший директор группы по природным ресурсам и сырьевым товарам агентства Fitch Дмитрий Маринченко.

При этом внутренние цены на газ для населения в регионах России, которые устанавливает Федеральная антимонопольная служба (ФАС) в пересчете на доллары (по курсу ЦБ на 22 апреля 77,04 руб. за доллар) для потребителей Южного федерального округа составляют $67 за 1 тыс. куб. м, Ленобласти — $63 за 1 тыс. куб. м, подсчитал аналитик по газу Центра энергетики Московской школы управления «Сколково» Сергей Капитонов. В Москве оптовые регулируемые цены на газ составляют до $65 за 1 тыс. куб. м, добавляет директор по исследованиям VYGON Consulting Мария Белова.

По словам Беловой, оптовая цена на газ в апреле 2020 года в приграничной Смоленской области составила $60 за 1 тыс. куб. м, на хабе NCG в Германии — $86 за 1 тыс. куб. м. Нетбэк (стоимость газа за вычетом экспортной пошлины и транспортных расходов) для немецкого рынка с базисом в Смоленской области составляет всего $20 за 1 тыс. куб. м, подсчитала она. Экспортная пошлина составляет $25 и еще $40 на 1 тыс. куб. м — транспортировка от российской границы до Германии. Поэтому поставщику газа сегодня гораздо выгоднее продавать газ в приграничных областях России, нежели в Европе, заключила эксперт.

На какую цену газа рассчитывал «Газпром»

В бюджете «Газпрома», обладающего монополией на экспорт газа из России, на 2020 год предусмотрена цена поставок газа на экспорт на уровне $200 за 1 тыс. куб. м. В начале февраля 2020 года в ходе Дня инвестора глава «Газпром экспорта» Елена Бурмистрова отмечала, что среднегодовая цена поставок на экспорт в 2020 году может быть скорректирована до $175–185 за 1 тыс. куб. м.

Но эксперты прогнозируют куда более сильное падение цен на газ по итогам года. Fitch ожидает, что среднегодовые цены на газ на европейских хабах в 2020 году составят около $100 за 1 тыс. куб. м. «Средняя цена на газ «Газпрома» составит $130–150 за 1 тыс. куб. м, так как часть продаж привязана к форвардный контрактам, а часть к ценам на нефть с временным лагом (шесть—девять месяцев)», — отмечает Маринченко.

Не менее 32% европейских контрактов «Газпрома» полностью или частично привязаны к цене нефти или корзине нефтепродуктов, указано в февральской презентации «Газпрома» (*.pdf). К тому же контракты «Газпрома» защищены условием take-or-pay (бери или плати, обязательства покупателей оплатить определенный уровень поставок независимо от их потребности в сырье) — это около 150 млрд куб. м в год при экспорте в 2019 году в 199 млрд куб. м, замечает Капитонов.

Белова ожидает, что уже к лету произойдет падение цен на российский газ по формульным контрактам с привязкой к нефти (они отыграют резкое падение цен на нефть на более 30%, которое случилось в начале марта из-за развала сделки о сокращении добычи ОПЕК+ и начала ценовой войны Саудовской Аравии и России), что сделает его более привлекательным для европейских покупателей, чем сжиженный природный газ (СПГ) и сырье других производителей природного газа.

«При ценах устойчиво ниже $100 за 1 тыс. куб. м объемы американского СПГ, идущие на европейский рынок, должны сильно уменьшиться. Сезонный спрос при старте отопительного сезона также повысит цены на газ», — говорит Маринченко. Но полноценное восстановление рынка, по его прогнозу, может занять два-три года.

Однако при долгосрочной цене $100 за 1 тыс. куб. м по европейским контрактам без изменения налоговой политики экспорт для «Газпрома» становится убыточным, предупреждает Маринченко. Представитель «Газпрома» отказался от комментариев.

С кем «Газпром» конкурирует в России

7 апреля ФАС предлагала индексировать оптовую цену на газ для российских потребителей на 3% с 1 июля 2020 года, но уже 9 апреля предложила заморозить индексацию в этому году из-за экономических последствий коронавируса.

По подсчетам Маринченко, «Газпром» поставляет газ не менее 50% российских потребителей по прямым контрактам или через Санкт-Петербургскую международную товарно-сырьевую биржу. Еще четверть рынка у крупных независимых производителей — «Роснефти» и НОВАТЭКа, остальное — у более мелких компаний. Если падение экспортных цен на газ из-за коронавируса продлится больше, чем несколько месяцев, в России может усилиться конкуренция за внутренний рынок газа, считает он.

www.rbc.ru/business/23/04/2020/5ea05fa39a79472367751eda?from=newsfeed Цены на газ в Европе приблизились к его стоимости в России.

Цены на газ в Европе приблизились к его стоимости в России.

23.04.2020 18:49

Стоимость газа в Европе бьет отрицательные рекорды, ежедневно обновляя исторические минимумы, приближаясь к значениям, по которым он продается на внутреннем рынке России. Общее падение спроса из-за пандемии коронавируса и аномально теплой зимы вынуждает многих трейдеров продавать газ на грани или даже ниже рентабельности.

За громкими новостями о котировках нефти теряются сообщения о кризисе на газовом рынке. Хотя проблемы на нем из-за снижения спроса возникли не меньшие. К тому же здесь отсутствует такой инструмент, как ОПЕК+, который сумел бы объединить страны, экспортирующие газ, чтобы совместными усилиями постараться сбалансировать спрос и предложение «голубого топлива» в мире.

На главной спотовой (торговля с быстрой отгрузкой товара) площадке Европы TTF в Голландии стоимость газа за неделю упала с 76,1 до 66,8 доллара за тысячу кубометров. Но наиболее показательная ситуация сложилась в Великобритании, где спотовые цены на «голубое топливо» с отгрузкой товара на этой неделе снизились до 42,27 доллара за тысячу кубометров, а с отгрузкой на следующей неделе до — 36,85 доллара. А это даже ниже, чем цены во многих регионах нашей страны.

Спотовые цены тянут за собой вниз стоимость газа по долгосрочным контрактам, по которым осуществляется большая часть экспорта, в том числе, из России. Естественно, при таком раскладе возникает вопрос о целесообразности наращивания газодобывающих мощностей. «Конъюнктура на рынках газа сейчас крайне неблагоприятна. Инвестиционные решения переносятся на потом, более того, сокращаются программы капитальных вложений, там где это возможно и не приведет к разрушению уже совершенных инвестиций»,- пояснил замглавы Фонда национальной энергетической безопасности Алексей Гривач. Он уточнил, что в среднесрочной перспективе человечеству все равно потребуется больше газа для очищения энергобаланса и поддержания экономического роста.

Российские компании не сообщали о сворачивании новых проектов по добыче газа. Кроме того, «Газпром» закончил почти все крупные стройки — «Сила Сибири», «Турецкий поток», а «Северный поток-2», несмотря на продолжающиеся трудности, скорее всего, будет достроен в этом году. В подобной ситуации компания вполне может позволить себе продолжить расширять ресурсную базу, вкладываясь в новые проекты. Проблемы могут возникнуть лишь в том случае, если спрос на газ не восстановится еще долгое время и тогда станет непонятно, где хранить дополнительные объемы «голубого топлива».

До начала пандемии коронавируса в мире постепенное увеличение доли потребления газа в энергетике считалось уже само собой разумеющимся. Сейчас все карты спутались, но, несмотря на это, у газа больший потенциал для роста спроса, чем у нефти, по сравнению с докризисным (до начала эпидемии) уровнем. Для этого, конечно, потребуется время. Низкие цены на рынке, с одной стороны, будут способствовать повышению спроса. Но тормозить процесс будут ограничения, связанные с необходимостью делать инвестиции в инфраструктуру потребления, что в условиях снижения деловой активности проблематично. «Цены неизбежно пойдут вверх, так как нынешний уровень не покрывает издержек большинства производителей газа. Но это вряд ли произойдет до окончания масштабного карантина в мире», — считает Алексей Гривач.

Падение спроса и, как следствие, падение цены, касается не только трубопроводного газа, но и сжиженного природного газа (СПГ). Продукт, которому еще год назад пророчили удвоение мирового потребления к 2030 году, сейчас иногда оказывается не востребованным даже по самым низким ценам. Агентство Reuters 23 апреля сообщило, что покупатели в Азии и Европе отменили погрузку около 20 грузов СПГ из США с доставкой на июнь.

При этом вопреки отрицательной динамике спроса на сжиженный природный газ мощности его производства в 2020 году возрастут. Только в США ожидается ввод нескольких новых линий по сжижению газа на 17,5-19 млн тонн. Проекты с большой вероятностью будут запущены в срок, несмотря на не самую благоприятную конъюнктуру на рынке, поскольку основные инвестиции в них уже были сделаны. Это еще больше обострит конкуренцию на рынке, которая и без этого велика.

«Уже сейчас многие проекты СПГ генерируют миллиардные убытки, которые участникам цепочки все сложнее нести», — пояснил Алексей Гривач. По его мнению, если в ближайшее время не произойдет восстановления спроса, производители СПГ будут вынуждены сокращать предложение, например, через внеплановые длительные ремонты мощностей.

rg.ru/2020/04/23/ceny-na-gaz-v-evrope-priblizilis-k-ego-stoimosti-vnutri-rossii.html

Путы по нефти

Путы по нефти

Добрый день, подскажите пожалуйста, если я покупаю путы на нефть у меня нет опасности в случае отрицательных значений по нефти остаться должным брокеру?

К примеру купил путы страйка 5, по нефти мой контракт при экспирации стоит -10, я не останусь должен еще?

Заранее спасибо за ответы.

Авто-репост. Читать в блоге >>> Новости рынка нефти

Новости рынка нефтиНовости рынка #нефть

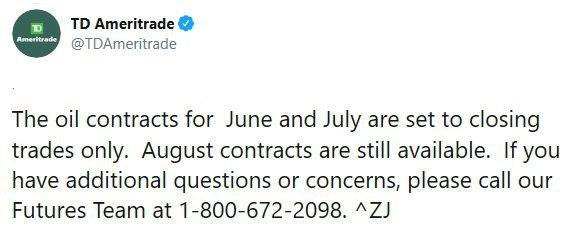

1)CME планирует поднимать маржу на июньский контракт на WTI на 17.6% — до $10 000 c $8 500 за контракт2)Многие брокеры переводят ближайшие контракты нефти (июньский и июльский) в режим ликвидации позиций. То есть открывать новые позиции нельзя (также нельзя НАРАЩИВАТЬ количество контрактов в существующих позициях). Можно только ликвидировать уже существующие позиции. Ранее этим отметился брокер AMP, вчера об этом проинформировал своих клиентов брокер TD Ameritrade.

Наших клиентов это не коснулось, но меры безопасности предприняты: маржа для торговли установлена в 200% от биржевойСоветуем ознакомиться с текущими маржинальными требованиями, кроме цифр в таблице ознакомьтесь с информацией в шапке:

tradeinwest.ru/marzhinalnye-trebovaniya/3)💥🛢🇨🇦

КАНАДА СОКРАТИЛА ДОБЫЧУ НЕФТИ УЖЕ ПОЧТИ НА 1 МБД — EIДело в том, что в Канаде большой объем добываемой нефти — это трудноизвлекаемая нефть с большой себестоимостью. И с текущими ценами на нефть им нет необходимости дожидаться 1го мая, когда вступает в силу сделка ОПЕК++, чтобы начать сокращать добычу.

Авто-репост. Читать в блоге >>>

НЕФТЬ. BR-6.20 (BRM0). Трейд-ШОРТ. Автоследование с Асланом Бероевым.

НЕФТЬ. BR-6.20 (BRM0). Трейд-ШОРТ. Автоследование с Асланом Бероевым.

НЕФТЬ. BR-6.20 (BRM0).

23.04.2020 г. на последней минуте вечерней сессии в 23.49 мин.

в рамках основной торговой системы

был взят ШОРТ по цене 25.18 п.п. (информация о точке входа

была опубликована здесь 23 апреля 2020 г. в 23:55 по мск.).

24.04.2020 г. прибыль была зафиксирована

по ордеру тейк-профит по цене 25.01 п.п.

Профит от трейда составляет 0.17 п.п. (+1,6%).

Чтобы увидеть информацию о моей торговле и статистике,

зайдите в мой профиль и нажмите на ссылку моего сайта

«Dark Trading — русскоязычное сообщество трейдеров».

Авто-репост. Читать в блоге >>>