Налогообложение на рынке ценных бумаг

-

НДФЛ по ставке 0% 4 пункт статья 284.2 ФЗ

НДФЛ по ставке 0% 4 пункт статья 284.2 ФЗ

Всем здравствуйте от новичка!

Возник такой вопрос. Если я правильно понимаю, то единственный выход законно не платить НДФЛ с продажи акций — это статья ФЗ 284.2.

Интересует 4 пункт статьи ФЗ — «если акции составляют уставный капитал российских организаций, не более 50 процентов активов которых прямо или косвенно состоит из недвижимого имущества, находящегося на территории Российской Федерации, за исключением акций, в отношении которых соблюдается условие, установленное подпунктом 2 настоящего пункта».

Где и Как можно узнать долю недвижимости в активах организации? Есть ли эта информацию в открытом доступе? Или только самостоятельный расчет?

Опишу ситуацию в кратце. Были проданы акции энергетики, приобретенные за деньги в 90-х годах. Пакет акций из 13 организаций на немаленькую сумму, были проданы через банк, в депозитарии которого они хранились. Банк берет налог 13% со всей суммы. Ищу всевозможные варианты уменьшить стоимость налога, единственный вариант на котором я остановилась, это 4 пункт 284.2 статьи ФЗ. Возможно все таки какие-то организации из 13 шт не владеют более 50% недвижимостью.

Очень буду признательна за ответ.

Авто-репост. Читать в блоге >>> НДФЛ с операций с валютой на ММВБ

НДФЛ с операций с валютой на ММВБ

Коллеги, по изучав вопрос, в том числе и в ветках на Смарт лабе, так и не получил для себя однозначного ответа возникает ли обязанность по уплате НДФЛ с указанных операций и существует ли практика со стороны налоговых инспекций по его администрированию.

Рекомендации финансовых спец. Брокерских компаний сводятся к тому, что его никто не декларирует. Но так какиэта обязанность не брокера, а физ лица, то понятно, что их это мало интересует.

Авто-репост. Читать в блоге >>> Плюсы автоматизации при расчетах брокерских отчетов

Плюсы автоматизации при расчетах брокерских отчетовЗнаете ли вы, что делать с расходами, которые накапливаются за год по обслуживанию брокерского счета?

А по услугам консультантов, которые списываются с того же счета, отрицательными процентами, с расходами, которые возникают от переоценки валютных остатков и т. п.

Вроде бы все просто. Разумеется, эти расходы нужно учесть в декларации и уменьшить налог к уплате.

А вот здесь начинается самое интересное, ибо возникает вопрос «КАК?».

Сегодня есть сложившаяся практика. В виду того, что количество операций отчета может быть достаточно существенным, превышающим десятки и сотни операций, то бухгалтер, упрощая себе работу, просто относит все вышеупомянутые расходы общей суммой на самую прибыльную операцию. Это делается в надежде на то, что инспектор не является специалистом в вопросах инвестирования и все равно ничего не поймет.

И все бы ничего, НО! Этот принцип работает до первого «попадания»! То есть до первого инспектора, который захочет детально разобраться в расходах и принципе их распределения по закону. И что тогда? А тогда выяснится, что ДОХОД К НАЛОГООБЛОЖЕНИЮ ПО ДОХОДНОЙ ОПЕРАЦИИ БЫЛ УМЫШЛЕННО И НЕЗАКОННО ЗАНИЖЕН! И связано это с тем, что все так называемые общие расходы, без которых невозможно осуществление операций на брокерском счете, так как все они направлены на извлечение дохода, все они должны быть распределены на каждую совершенную операцию, пропорционально в соответствии с ее долей от общего дохода за год.

Авто-репост. Читать в блоге >>>

Сообщить о своем иностранном счете или сэкономить на налоге?

Сообщить о своем иностранном счете или сэкономить на налоге?

В комментариях к прошлой записи были вопросы о штрафах за сокрытие зарубежных брокерских счетов. Мы решили подробно раскрыть и эту тему.

Начнем с сочетаний дат и событий. Как многим уже известно, с 1 июля 2015 года Российская Федерация присоединилась к Совместной конвенции ОЭСР (Организация экономического сотрудничества и развития) и Совета Европы о взаимной административной помощи по налоговым делам. Вследствие чего ФНС России уже имеет возможность направлять налоговые запросы в более чем 90 стран и юрисдикций, включая офшоры.В 2017 году была введена в эксплуатацию общая для всех стран система для взаимного обмена сведениями об иностранных счетах, имуществе и активах иностранных налоговых резидентов в налоговые органы стран, резидентами которых они являются. Напомним, что налоговым резидентом может являться и иностранный гражданин. Для этого ему достаточно находиться на территории РФ от 183 дней за календарный год.

К вышеупомянутой системе ФНС России подключилась в 2018 году и начала получать указанные сведения на тот момент преимущественно из офшоров в электронном систематизированном виде.

Авто-репост. Читать в блоге >>> Расчет налогооблагаемой базы.

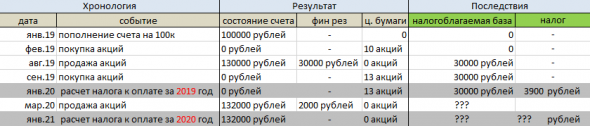

Расчет налогооблагаемой базы.Уважаемые формучане, обращаюсь к вам за помощью разобраться в вопросе налогообложения.

Ситуация, которую я попытаюсь описать, касается перевода позиции в бумаге с одного года на следующий. В описанных событиях исключены позиции шорт, использование плеч, сделок в валюте и т.д. Для удобства восприятия я решил всё отобразить в виде следующей таблицы:

Ситуация достаточно простая, но я как новичок не могу понять, а какая же налогооблагаемая база будет использоваться при расчете налога за 2020 год:

Вариант 1) нал база равна 2000 рублей, т.к. эта сумма является итоговым доходом за налоговый период (логично, справедливо);

Вариант 2) нал база равна 132000 рублей, т.к. читал, что налоговые периоды разных лет не учитывают друг друга, а значит, при состоянии счета равного 0 на начало периода, любое изменение счета в положительную сторону к концу налогового периода увеличит налогооблагаемую базу на сумму равную этому изменению. В ситуации выше на начало 2020 года на счете был 0, в конце 2020 года на счету 132000 рублей.

Авто-репост. Читать в блоге >>> Как уведомить налоговую о наличии зарубежных брокерских счетов и движении денежных средств по ним

Как уведомить налоговую о наличии зарубежных брокерских счетов и движении денежных средств по нимДо 2020 года только владельцам банковских зарубежных счетов нужно было уведомлять налоговую об открытии счета.

А владелец брокерского зарубежного счета лишь подавал Декларацию 3-НДФЛ в налоговую.

С 2020 года ситуация немного изменилась.

Теперь владельцы брокерских счетов должны:Уведомлять налоговую об открытии и изменении реквизитов счёта

Предоставлять отчёт о движении средств

Подавать Декларацию 3-НДФЛ (как и раньше).

Есть и послабление: теперь не обязательно нотариально заверять переводы иностранных документов. Хотя налоговая оставила себе право на запрос нотариально заверенного перевода в случае необходимости.Давайте разберёмся подробнее в этих нововведениях.

Не нужно уведомлять

Уведомлять налоговую об открытии счета не нужно, если счета в иностранных финансовых организациях были открыты до 2020 года.

Авто-репост. Читать в блоге >>> Как российские инвесторы могут оптимизировать налоги. Часть 1 — брокерские счета

Как российские инвесторы могут оптимизировать налоги. Часть 1 — брокерские счетаЛюбой инвестор хочет получить больше денег от инвестиций. Однако там, где есть доход, есть и налоги. Если снизить размер налогов, в вашем портфеле останется больше денег и вы быстрее придете к своим целям.

Российский налоговый кодекс позволяет снизить НДФЛ от инвестиционного дохода, не платить его или вернуть уже уплаченный налог. Для этого есть разные способы.

Рассказываем про основные варианты оптимизации налогов согласно НК РФ. Сегодня поговорим про брокерские счета, а в следующей части расскажем про ИИС и связанные с ними вычеты.

Добавляйте в избранное, чтобы не потерять!

Вычет по сроку владения («трехлетняя выгода»)

Этот вычет позволяет освободить от налогов весь доход или часть дохода от продажи ценных бумаг, если вы не продаете их три года с момента приобретения.Вычет применяют к доходу от продажи акций, облигаций, паев ETF и БПИФов, которые торгуются на российских биржах. Еще его можно применить к доходу от продажи паев открытых ПИФов российских управляющих компаний. Эти активы должны быть куплены, получены в дар или наследство в 2014 году или позже.

Авто-репост. Читать в блоге >>> Налогообложение дохода по купонам облигаций с 2021г.

Налогообложение дохода по купонам облигаций с 2021г.

Кто изучал вопрос — помогите пожалуйста разобраться.

Допустим, есть ситуация — погашение облигации в 2021 году, в феврале, при этом предыдущий купон в августе 2020г.

Как будет высчитываться налог по последнему купону?

1) За период 08.20-02.21?

2) За период 01.21-02.21?

Спасибо.

Авто-репост. Читать в блоге >>> Как не платить налоги с подаренный акции, которые были куплены в начале 2000-х?

Как не платить налоги с подаренный акции, которые были куплены в начале 2000-х?Вопрос к многоуважаемым экспертам сего ресурса.

У меня есть мама, она купила акции Газпрома в 2000 году по 20 рублей. В 2007 году она подарила мне данные акции. Недавно я их продал по цене 220 рубля. Нужно ли мне платить НДФЛ?

Вы хоть на главную страницу выведите, или мне срач надо обязательно устраивать?

Авто-репост. Читать в блоге >>>

Введут ли государства налог на капитал?

Снижение ставки и эмиссия денег в сегодняшней ситуации приводит только к инфляции активов, при этом не происходит перераспределение средств и стимулирования экономики.

Как вариант, вытащить деньги из финансовых инструментов и заставить их оборачиваться позволяет введение налога на капитал.

Скорее всего налог будет вводится начиная с определенной суммы, 1 млн. евро..

В ряде стран данный налог уже действует, а также в недавней истории имеются примеры разового списания в пользу государства.

В посте https://smart-lab.ru/blog/620886.php уже обсуждается вероятность появления данного налога в Германии.

А что Вы думает?

P.S. Просьба комментировать свои ответы.

Авто-репост. Читать в блоге >>>

sergss,

Я думаю на такие вопросы Вам следует поискать ответа у циган с картами. Альфадирект налоги развод

Альфадирект налоги развод

Пост гнева.

Альфадирект удержал налоги за 2020!!! по положительным сделкам на фонде, а отрицательные на ФОРТС не учел. Раздевают средь бела дня.

Предистория: Торговал ФОРТС с убытком в марте (немного потерял на Ri фучах тк не ожидал такого веселья), все вывел на ММВБ и купил старых добрых папир и на отскоке закрыл дыру.

Проблема: вывел в апреле со счета деньги на карманнаые расходы и недосчитался 13% налогов за 2020. Эти деньги растворились в системе)

Позвонил в альфадирект — ответ вежливого менеджера по телефонным звонкам — «налоги по положительному результату ММВБ за 2020 сняли сейчас в полном обьеме, а вот убытки ФОРТС учтут в налоговом периоде 2021». Я немного прифигел. И пофиг им на то что налоговый период за 2020 будет только в 2021.

Мне видется здесь развод хомяков просто в особо крупных размерах.

Кто сталкивался с таким же? что за фигня такая? может коллективный иск сделаем?

Авто-репост. Читать в блоге >>> Возврат излишне удержанного налога,брокер Сбербанк.

Возврат излишне удержанного налога,брокер Сбербанк.

Всем привет.

Прошу не переносить топик сразу в оффтоп.Пост удалю ночью.

Если пилить пост в «задать вопрос», то боюсь охват будет небольшой и я не получу ответ.

В связи с уходом со срочного рынка на завод на полтора года, решил поскребсти по сусекам.Хочу вернуть излишне удержанный налог.

В 2018 году он составляет-6960.в 2020-300р.С 2018 года не работал, но скоро буду.

Брокерские отчеты сохраняю и не припомню чтобы мне брокер отправлял 7к.Поэтому вопрос, налог за лохматый 2018 год можно ещё вернуть или поезд ушел? Если да, то надо писать заявление в отделении Сбербанка/либо заполнять декларацию в личном кабинете налогоплательщика??

В отделение могу сходить, но прикладывать скан договора с брокером и его отчеты и прикреплять к декларации 3ндфл-нет желания. (по крайней мере такие действия указаны в мануале брокера Открытия)

Всё надеюсь на чудо-кнопку, позволяющую в один клик вернуть излишне удержанный налог, но в гугле нет такой инфы по этому брокеру.

Если есть те, кто знает как это сделать просто и быстро, то отпишитесь пожалуйста.

Авто-репост. Читать в блоге >>> Налоги на рынке ценных бумаг для России и США

Налоги на рынке ценных бумаг для России и США

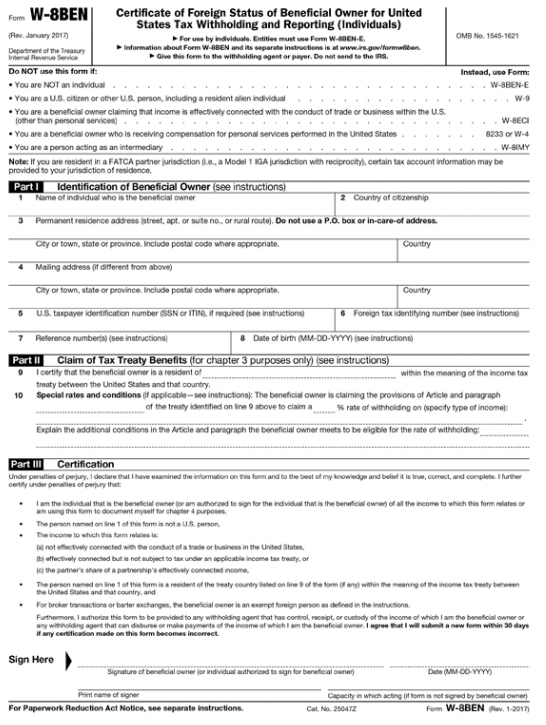

Когда вы получаете дивиденды от американской компании, США списывает с вас налог. Если не подписать форму, то от суммы дивидендов удержат 30%. Ставку налога можно уменьшить, если заполнить форму W-8BEN. Она подтвердит, что вы не налоговый резидент США. Тогда с дивидендов спишут 13%: 10% в пользу США — автоматически; 3% в пользу России — нужно доплатить самостоятельно.

Полное название документа – Certificate of Foreign Status of Beneficial Owner or United States Tax Withholding.

Доходы, полученные на рынке ценных бумаг (от дивидендов и прироста курсовой стоимости), облагаются налогом по ставке 13%, за исключением выплат по государственным и муниципальным облигациям, которые налогом не облагаются.

Прибыль инвестора, получаемая от операций с акциями на рынке акций США, облагается налогом на доходы физических лиц по ставке 13%. Что касается дивидендов, то, согласно конвенции, они облагаются следующим образом. Эмитент, выплачивая дивиденды, удерживает с физического лица-нерезидента налог в соответствии с местным законодательством (в США – это 10%). После этого получатель дивидендов выплачивает налог в своей стране.

Авто-репост. Читать в блоге >>> Interactive Brokers. Отчеты для налоговой

Interactive Brokers. Отчеты для налоговой

Делал для себя обсчет годовых отчетов. В итоге решил, что возможно еще кому-то пригодится. Поднял маленький web-сервис. После загрузки годовых отчетов на выходе получаем файл со сделками и их результатами в рублях. Дальше уже этот файл можно всеми возможными средствами анализировать в Excel-е. Реализована основа — FIFO закрытие сделок и пересчет по курсу доллара в рубли.

Более подробно читать здесь

http://investors.team/topic/75/interactive-brokers-%D0%BE%D1%82%D1%87%D0%B5%D1%82%D1%8B

Авто-репост. Читать в блоге >>>

Статья про налоги. Прочтите пожалуйста.

Статья про налоги. Прочтите пожалуйста.Статья про налоги. Прочтите пожалуйста. 3-НДФЛ

Доброго времени суток, коллеги!

Сегодня в своей статье я опишу крайне важную и объемную тему, с которой рекомендую ознакомиться всем.

Покажу на примере Interactive Brokers.

У других брокеров аналогичная схема.

Итак, начнем

В статье будет идти повествование по налогообложению резидентов. Данная информация поможет Вам ориентироваться на рынке ценных бумаг. Информация будет полезной, как инвесторам, так и спекулянтам.

Кто признается налоговым резидентом: признаются граждане РФ, иностранные граждане, лица без гражданства, если они находится на территории РФ более 183 календарных дней в течение 12 следующих подряд месяцев. Период нахождения физического лица в Российской Федерации не прерывается на периоды выезда физического лица за пределы Российской Федерации для краткосрочного (менее шести месяцев) лечения или обучения, а также для исполнения трудовых или иных обязанностей, связанных с выполнением работ (оказанием услуг) на морских месторождениях углеводородного сырья. И другие.

Авто-репост. Читать в блоге >>>

Всем привет!

помогите разобраться:

на ВТБ покупаю за рубли USD, за USD покупаю FXGD, продаю FXGD за рубли.

Будет ли при этом возникать налог, который я сам должен учитывать и платить?

или у брокеров все схвачено в таких случаях?

Kali Yuga, кстати, хороший вопрос. Может найдётся кто знающий?

Russia-n-Roul, в поддержке сказали, что все норм

Kali Yuga, благодарю)

Всем привет!

помогите разобраться:

на ВТБ покупаю за рубли USD, за USD покупаю FXGD, продаю FXGD за рубли.

Будет ли при этом возникать налог, который я сам должен учитывать и платить?

или у брокеров все схвачено в таких случаях?

Kali Yuga, кстати, хороший вопрос. Может найдётся кто знающий?

Russia-n-Roul, в поддержке сказали, что все норм

Всем привет!

помогите разобраться:

на ВТБ покупаю за рубли USD, за USD покупаю FXGD, продаю FXGD за рубли.

Будет ли при этом возникать налог, который я сам должен учитывать и платить?

или у брокеров все схвачено в таких случаях?

Kali Yuga, кстати, хороший вопрос. Может найдётся кто знающий?

Коллеги, возник такой вопрос, ответ на который в интернете не нашел. В начале года подал декларацию 2-НДФЛ для вычета в связи с ведением ИИС. Получил 52000 руб. Но в прошлом году также получал доход с дивидендов иностранного эмитента при заполненной форме W-8BEN, то есть мне необходимо также доплатить 3‰. Вычитал, что декларация подаётся один раз в год. То есть требуется корректировка первой декларации? Как в данном случае требуется учесть уже выплаченные деньги? Или же можно подать декларацию исключительно дохода с этих 3%?

Khjv, www.garant.ru/news/1344262/

Коллеги, возник такой вопрос, ответ на который в интернете не нашел. В начале года подал декларацию 2-НДФЛ для вычета в связи с ведением ИИС. Получил 52000 руб. Но в прошлом году также получал доход с дивидендов иностранного эмитента при заполненной форме W-8BEN, то есть мне необходимо также доплатить 3‰. Вычитал, что декларация подаётся один раз в год. То есть требуется корректировка первой декларации? Как в данном случае требуется учесть уже выплаченные деньги? Или же можно подать декларацию исключительно дохода с этих 3%?

Khjv, уточню, в этом году срок подачи продлили до 30 июля в связи со сложной эпидемиологической обстановкой

Коллеги, возник такой вопрос, ответ на который в интернете не нашел. В начале года подал декларацию 2-НДФЛ для вычета в связи с ведением ИИС. Получил 52000 руб. Но в прошлом году также получал доход с дивидендов иностранного эмитента при заполненной форме W-8BEN, то есть мне необходимо также доплатить 3‰. Вычитал, что декларация подаётся один раз в год. То есть требуется корректировка первой декларации? Как в данном случае требуется учесть уже выплаченные деньги? Или же можно подать декларацию исключительно дохода с этих 3%?

Khjv, корректировку нужно подать. Завтра последний день. Коллеги, возник такой вопрос, ответ на который в интернете не нашел. В начале года подал декларацию 2-НДФЛ для вычета в связи с ведением ИИС. Получил 52000 руб. Но в прошлом году также получал доход с дивидендов иностранного эмитента при заполненной форме W-8BEN, то есть мне необходимо также доплатить 3‰. Вычитал, что декларация подаётся один раз в год. То есть требуется корректировка первой декларации? Как в данном случае требуется учесть уже выплаченные деньги? Или же можно подать декларацию исключительно дохода с этих 3%?

Коллеги, возник такой вопрос, ответ на который в интернете не нашел. В начале года подал декларацию 2-НДФЛ для вычета в связи с ведением ИИС. Получил 52000 руб. Но в прошлом году также получал доход с дивидендов иностранного эмитента при заполненной форме W-8BEN, то есть мне необходимо также доплатить 3‰. Вычитал, что декларация подаётся один раз в год. То есть требуется корректировка первой декларации? Как в данном случае требуется учесть уже выплаченные деньги? Или же можно подать декларацию исключительно дохода с этих 3%?