mozgovik.com

-

СОСТОЯНИЕ ЛИКВИДНОСТИ В США

СОСТОЯНИЕ ЛИКВИДНОСТИ В США

Всем привет

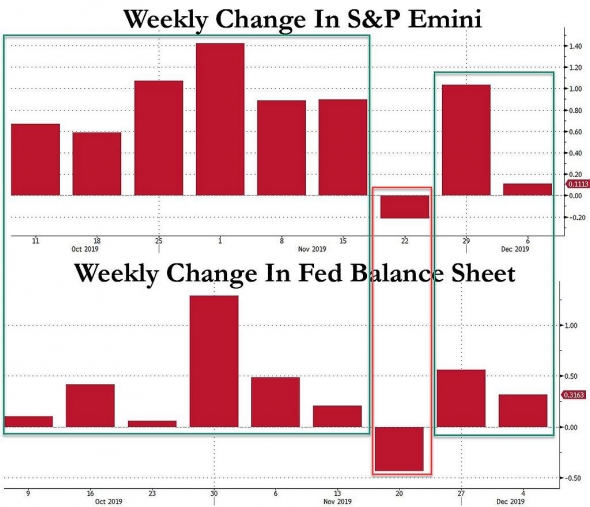

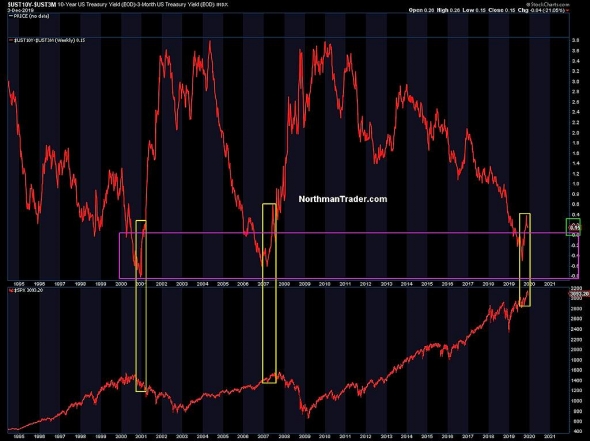

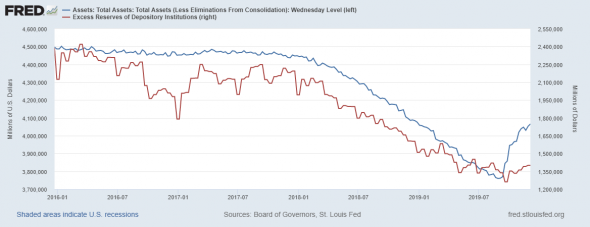

Проблемы у ФРС с ликвидностью в финансовой системе США продолжаются. На текущей неделе баланс ФРС вырос еще на 13 млрд долларов, но при этом избыточные резервы не растут. Это отображено на картинке ниже.

Баланс растет гораздо быстрее, чем избыточные резервы коммерческих банков, что указывает на продолжающиеся поглощение ликвидности со стороны нерезидентов, Госдепа и вложений в денежные фонды

Авто-репост. Читать в блоге >>>

OPEC AGREED ON 500K B/D OUTPUT-QUOTA REDUCTION: DELEGATE

OPEC AGREED ON 500K B/D OUTPUT-QUOTA REDUCTION: DELEGATE

— vs. 1.5M B/D expected

BARRONS.COM: Темпы найма в частном секторе США не предвещают ничего хорошего

BARRONS.COM: Темпы найма в частном секторе США не предвещают ничего хорошего

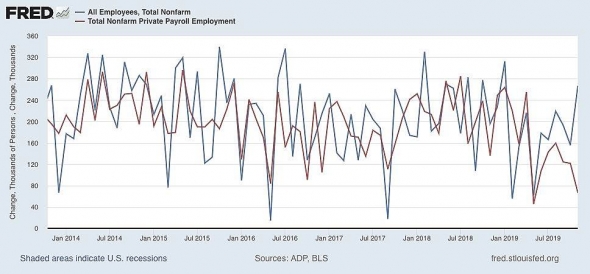

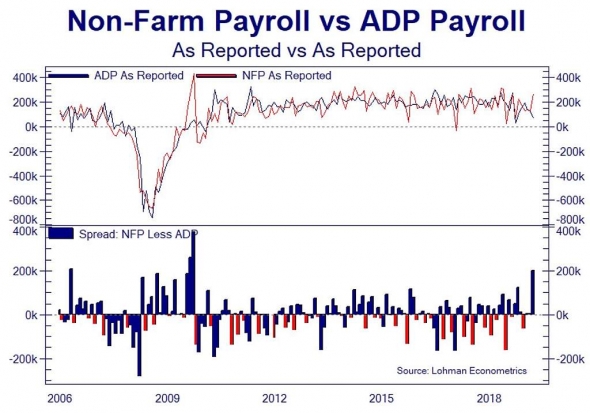

04.12.2019 22:10Темпы найма в частном секторе США в ноябре были слабыми, и это усилило опасения относительно того, что неопределенность перспектив негативно отражается на занятости.

Согласно представленным в среду данным ADP, число рабочих мест в частном секторе США в ноябре выросло на 67 000. Опрошенные Bloomberg экономисты ожидали, что показатель вырастет на 135 000. Это самый низкий темп роста занятости в частном секторе США с мая.

«Рынок труда теряет обороты», — отметил Марк Занди, главный экономист Moody's Analytics. Компании производственного, сырьевого и розничного секторов сокращали число рабочих мест, и темпы создания новых рабочих мест замедлились. Число вакансий уменьшается, и дальнейшее ослабление роста занятости приведет к росту безработицы, добавил он.

Отчет ADP не повторяет отчета Министерства труда США по числу рабочих мест вне сельского хозяйства, который пристально отслеживается рынками. Данные ADP рассчитываются на основании иной выборки и включают в себя другие показатели, а также запаздывающие индикаторы. Многие трейдеры и аналитики при этом считают отчет по числу рабочих мест в частном секторе достаточно актуальным. Официальные данные по занятости публикуются в первую пятницу месяца.

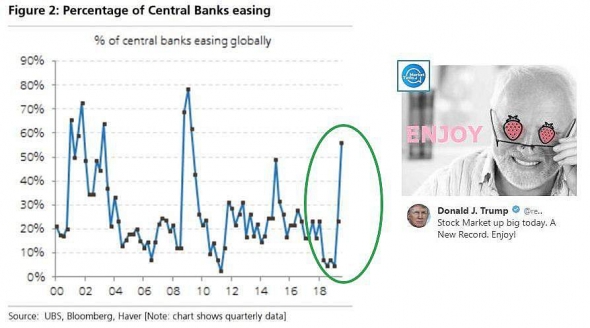

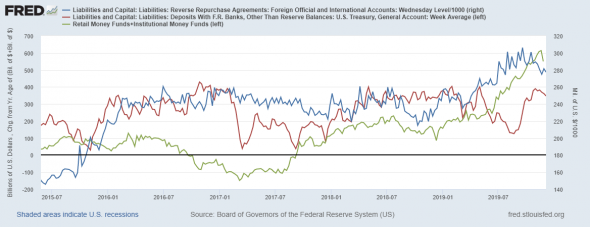

Авто-репост. Читать в блоге >>> В последнее время при чтении разных финансовых обзоров все чаще приходит мысль о том, что мы сильно недооцениваем риски современной ДКП Центральных банков. На днях попался на глаза доклад о том, что QE оказывает разрушающее воздействие на пенсионные системы стран. Сегодня другая статья – MarketWatch пишет о нарастании проблем на рынке РЕПО в США. В него заливаются уже сотни миллиардов долларов от ФРС, а спокойствия там не наступает. Банки предпочитают держать ликвидность в ФРС, а не кредитовать другие банки. «Рынок репо сломался», -говорит Джеймс Бьянко, основатель Bianco Research в Чикаго, в интервью MarketWatch. То, что делает ФРС, «Это не долгосрочное решение». Действительно, если посмотреть на эту проблему простыми глазами: если на рынке есть какая-то небольшая проблема, то почему бы банкам не собраться в узком кругу и как-то решить ее своими средствами? Почему их собственное бездействие оплачивается деньгами ФРС, который не может внятно объяснить даже в Конгрессе, что там происходит? Могу ошибаться, но почему-то начинает казаться, что мы вступаем в новую эру, когда серьезной угрозой финансовой стабильности становятся сами центральные банки, чьи действия часто не лечат причины болезни, а лишь консервируют тяжелые заболевания за счет антибиотиков.

В последнее время при чтении разных финансовых обзоров все чаще приходит мысль о том, что мы сильно недооцениваем риски современной ДКП Центральных банков. На днях попался на глаза доклад о том, что QE оказывает разрушающее воздействие на пенсионные системы стран. Сегодня другая статья – MarketWatch пишет о нарастании проблем на рынке РЕПО в США. В него заливаются уже сотни миллиардов долларов от ФРС, а спокойствия там не наступает. Банки предпочитают держать ликвидность в ФРС, а не кредитовать другие банки. «Рынок репо сломался», -говорит Джеймс Бьянко, основатель Bianco Research в Чикаго, в интервью MarketWatch. То, что делает ФРС, «Это не долгосрочное решение». Действительно, если посмотреть на эту проблему простыми глазами: если на рынке есть какая-то небольшая проблема, то почему бы банкам не собраться в узком кругу и как-то решить ее своими средствами? Почему их собственное бездействие оплачивается деньгами ФРС, который не может внятно объяснить даже в Конгрессе, что там происходит? Могу ошибаться, но почему-то начинает казаться, что мы вступаем в новую эру, когда серьезной угрозой финансовой стабильности становятся сами центральные банки, чьи действия часто не лечат причины болезни, а лишь консервируют тяжелые заболевания за счет антибиотиков.

www.facebook.com/photo.php?fbid=2160895970722854&set=a.591652154313918&type=3 Рынок акций готовится к настоящему обвалу, предупреждает инвестор-миллиардер.

Рынок акций готовится к настоящему обвалу, предупреждает инвестор-миллиардер.

04.12.192020 год будет сильно отличаться от нынешнего, и рецессия в США может спровоцировать настоящий коллапс на рынке акций, предупреждает инвестор-миллиардер Джеффри Гундлах.

«В этом году можно было, не глядя, покупать любой актив. Купи, что угодно, и ты уже заработал 15-20%», — отметил в интервью Yahoo Finance инвестор-миллиардер и основатель DoubleLine Capital (ProFinance.ru: $147 млрд под управлением) Джеффри Гундлах. — «Но в 2020 году все может измениться, учитывая быстрое приближение рецессии».

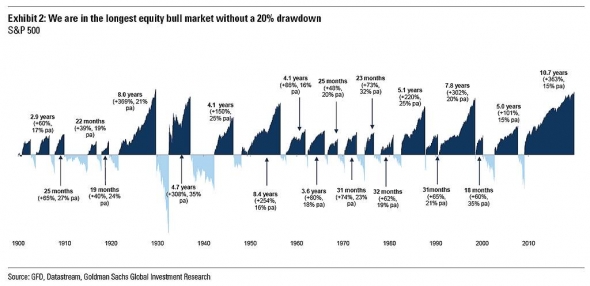

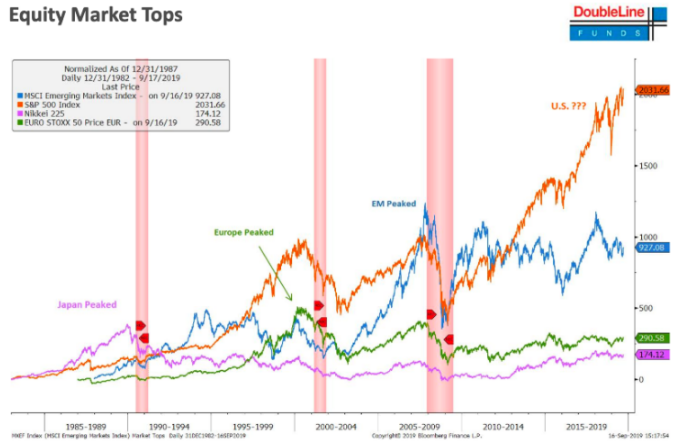

Эксперт продемонстрировал свой «график года» (см. ниже), на котором приведена динамика рынка акций США, Японии, Европы и развивающихся стран. По его словам, график говорит о том, что американский фондовый индекс S&P 500 формирует вершину, похожую на ту, что в начале 1990-х годов сформировал японский Nikkei 225 перед тем, как всего за год рухнуть на 50%. Кроме того, все это очень напоминает европейский Euro Stoxx 50 в конце 1990-х или рынок акций EM в 2007/2008 годах.

«Я думаю, что данный паттерн вновь себя воспроизведет», — сообщил миллиардер. — «Другими словами, с приходом рецессии рынок акций США попросту рухнет, и на протяжении как минимум моей карьеры в область исторических максимумов больше не вернется. Я думаю, что именно это и произойдет, и мы не увидим экономического восстановления на протяжении долгих лет».

Отметим, что Джеффри Гундлах предупреждает о неминуемом развороте рынка акций вниз на протяжении всего 2019 года. Одним из его катализаторов должны стать выборы президента США, намеченные на следующую осень.

Кроме того, в ноябре инвестор сравнил рынок американских корпоративных облигаций с CDO (ProFinance.ru: обеспеченные долговые обязательства, пузырь на рынке которых во многом спровоцировал мировой финансовый кризис 2008 года).

В сентябре он предупредил о том, что рецессия повлечет за собой не только обвал рынка акций, но снижение курса доллара. Тогда миллиардер советовал инвесторам диверсифицировать свои портфели в пользу других валют и стран.

www.profinance.ru/news/2019/12/04/bvho-rynok-aktsij-gotovitsya-k-nastoyaschemu-obvalu-preduprezhdaet-investor-milliarde.html Наиболее быстро растущая категория долга США (вы можете быть удивлены) (перевод с deflation com)

Наиболее быстро растущая категория долга США (вы можете быть удивлены) (перевод с deflation com)

Финансовая пресса публикует множество статей о студенческом кредите, кредитных картах и задолженности по автокредитованию.

Но ни одна из них не является самой быстрорастущей категорией долгов США. Это касается личных необеспеченных залогом кредитов.

Вот выдержка из статьи CNBC от 29 ноября:

По словам Experian, личные кредиты растут на 11% в год.

По данным Experian, по состоянию на второй квартал текущего года остатки по кредитам для физических лиц превышают 300 млрд. долларов, рост на 11% в год. И не без причины, поскольку личные кредиты могут помочь консолидировать долги по кредитным картам или сделать средства доступными для крупных проектов, таких как ремонт жилья. Для многих из нас эту привлекательность трудно игнорировать, но личные кредиты в некоторых ключевых аспектах отличаются от других типов кредитов, которые вы можете использовать, таких как кредитные карты. ...

Процентные ставки значительно варьируются

По данным исследования ValuePenguin, по сравнению с кредитными картами процентные ставки по личным кредитам могут значительно различаться. На самом деле, некоторые заемщики с отличной кредитоспособностью могут претендовать на кредиты с процентными ставками от 5% до 6% с некоторыми кредиторами. С другой стороны, заемщики с плохой кредитоспособностью могут столкнуться со ставками, превышающими среднюю кредитную карту, иногда превышающими 30%.

Авто-репост. Читать в блоге >>> ⚡️⚠️ #китай #сша #торговыевойны

⚡️⚠️ #китай #сша #торговыевойны

Китай ожидает, что США поднимут тарифы 15 декабря

China expects Trump to raise tariffs in December. Инвесторы опасаются очередной декабрьской распродажи, если введут пошлины 15 декабря

Инвесторы опасаются очередной декабрьской распродажи, если введут пошлины 15 декабря

Investors fear another December sell-off if Trump lets tariffs take effect Dec. 15.

Инвесторы опасаются очередной декабрьской распродажи, если Трамп позволит тарифам вступить в силу 15 декабря

DEC 3 201911:29 AM EST

Инвесторы ждали 15 декабря в качестве точки опоры для фондового рынка, ожиданиями США и Китай согласятся с торговой сделкой первой фазы и акция затем скользит выше, укупорки сильного года с некоторым концом декабря прибылью.

Но комментарии во вторник от президента Дональда Трампа о том, что он может подождать до выборов следующего года для заключения сделки, усугубили растущее беспокойство, поскольку торговые переговоры не показали новых признаков прогресса. Во вторник фондовые индексы сильно пострадали, наибольшее падение произошло за два месяца после резкого падения в понедельник.

15 декабря — дата, когда вступят в силу пошлины еще на 250 миллиардов долларов на китайские товары, и экономисты считают, что эти тарифы потенциально наиболее разрушительны, поскольку они непосредственно нацелены на потребительские товары.

Авто-репост. Читать в блоге >>> Bloomberg: Вот что произойдет с рынками, если 15 декабря в США введут пошлины для Китая

Bloomberg: Вот что произойдет с рынками, если 15 декабря в США введут пошлины для Китая

Here’s What Happens to Markets If U.S. Tariffs on China Kick in Dec. 15

3 декабря 2019 г., 08:14 GMT+3

Последние послания президента Дональда Трампа по торговле являются тревожным сигналом к рынкам, близким к рекордным максимумам, которые угрожают Китаю серьезным крайним сроком.

Во вторник 15 декабря вспыхнуло критическое облегчение по тарифам, когда Трамп заявил, что не видит необходимости в срочном завершении сделки, сразу после того, как он пригрозил целому ряду торговых партнеров пошлинами.

«Если будут введены тарифы, намеченные на 15 декабря, это станет огромным шоком для консенсуса рынка», — сказала Сью Тринь, управляющий директор по глобальной макро-стратегии Manulife Investment Management в Гонконге. «Трамп будет Гринчем, который украл Рождество», — сказала она.

Мировые акции оказались в шаге от своего рекордного максимума в прошлом месяце, чему способствовал отчасти оптимистичный оптимизм по поводу того, что по крайней мере временная торговая сделка между США и Китаем не за горами. Тем временем часы продолжали тикать к 15 декабря, когда Трамп пригрозил ввести 15% сборов с китайского импорта в размере $160 миллиардов.

Авто-репост. Читать в блоге >>>