Ну чо, нащупали дно? Теперь только вверх? Надо немного разгрузиться же, а то я набрал немножко, хотя с утра было очень страшно

Николай Невозмутимый, пхахахаха

мир праху депозита твоего.

Ну чо, нащупали дно? Теперь только вверх? Надо немного разгрузиться же, а то я набрал немножко, хотя с утра было очень страшно

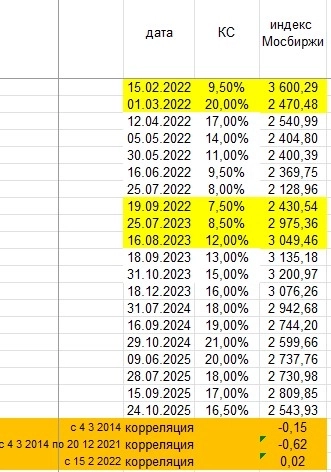

До начала СВО, влияла,

корреляция была минус 0,6

Т.е. чем ниже ставка, тем выше индекс

С начала СВО, корреляция стала 0

На индекс больше влияют

рост денежной массы М1 минус ИПЦ,

валютный курс

Расчёт корреляций

Итак, цена в зоне продаж. Ее поглощение укажет на проход к следующей. В целом, как описывал вчера. Есть три диапазона для отскока: текущая зона продаж, пятничная и уровень 2900 ( если взять продолжение комби).

https://t.me/+F6Ka767DDgFhZGQy

В начале ноября можно ожидать небольшую волну роста, исходя из сезонной статистики за последние 15 лет.

Среднее изменение индекса в промежутке с 1 ноября по 7 ноября составляет «+3,5%».

Вероятность положительных исходов к отрицательным 70% на 30%.

Правда в прошлой потенциальной волне с вероятностями в 60% на 40% реализовался именно негативный вариант с 40%.

Надежда умирает… в статистике

Всем удачных инвестиций!

Не является индивидуальной инвестиционной рекомендацией!Значение индекса #ММВБ по итогу основной сессии 2495 пункта, или 0,74%

Индекс сегодня колебался в диапазоне от 2475 до 2515.

Сегодня индекс подрастает. Итоговый рост был более значительным, но уже сложился вполовину. Слишком много негатива, да и позитивных новостей нет, которые могут сдвинуть акции вверх.

Давайте проанализируем соотношение негатива и позитива на рынке.

Из негативных моментов сейчас это отложенный на неопределённый срок мир на Украине, ведь после демарша Трампа и срыва личной встречи с Путиным, а перед этим отмены встречи Лаврова и Рубио всё стало совсем неопределённым. Весь рост этого года был основан на ожиданиях мира после прихода Трампа, и вначале года он это подтверждал.

Далее это продолжающая оставаться высокой ставка ЦБ, от которой выстраивается стоимость кредитов. Снижения идут, но явно недостаточные. Падение ставки ЦБ может изменить ситуацию, но, имея 16,5%, сейчас до неё далеко.

Введение новых налогов. Самое сильное влияние это +2% к НДС, который практически везде, и повышение порога для оплаты НДС для малого бизнеса, новые акцизы и так далее. Так как инициатива отрицательная, то и рынок реагирует на это падением.

График нефти марки брент с дисконтом в 10$ (оранжевая) и без дисконта (синяя) с конвертацией в рубли. Средняя линия цены за 3 года (белая).

Когда цена на рублевую бочку нефти уходит ниже средней линии — фактически это означает начало цикла стагнации экономики, согласно графику он начался в мае, и тут есть два сценария — быстрый возврат к росту как в 21году, или стагнация рынка на 3 года.

Для первого сценария необходима либо девальвация валюты на 50% (до 120), либо рост стоимости нефти на 50% (до 90$), либо их комбинация.

В ином случае мы увидим стагнацию экономики на года. как в 15-18 года.

Внешний фон:

— ОПЕК создает профицит нефти на рынке и скорей всего уронит цены на нефть в район 50 долларов за баррель.

— Америка очевидно собирается установит военный контроль над Венесуэлой и Кубой, чтобы Американские нефтянные компании получили доступ к тяжелой Венесуэльской нефти (там крупнейшие мировые запасы нефти), и тем самым они смогли бы сохранить долю на рынке вопреки стараниям ОПЕК вытеснить их сланец.

◾Об инвестировании временно свободных средств госкомпаний в акции и облигации российских эмитентов

◾Госкомпании с сентября 2025 года будут дополнительно рассматривать вопрос о направлении временно свободных средств на приобретение акций и облигаций российских эмитентов. Напомним, что Президент России Владимир Путин поручил к 2030 году увеличить капитализацию фондового рынка России до 66% от ВВП.

◾Постановление Правительства РФ от 5 сентября 2025 года №1378 о направлении временно свободных средств принято. Письмо Минфина России госкомпаниям с разъяснениями опубликовано на сайте.

◾Реализация Постановления повысит вовлеченность госкомпаний и госкорпораций к инвестированию на российском фондовом рынке. Предельный объем временно свободных средств для инвестирования в акции и облигации российских эмитентов определяется высшим органом управления госкомпании.

◾Среди активов, в которые госкомпании могут инвестировать такие средства: облигации российских эмитентов, в том числе биржевые облигации, ипотечные ценные бумаги, акции российских компаний и другие.

Основную свою идею озвучил сегодня на планёрке и это продолжение той мысли.

Возобновление покупок слабое. Цена в зоне продаж, реакция то же так себе. Но тут важны два момента. Зона покупок и продаж. Индикатором направления будет являться слом одной из них.

https://t.me/+F6Ka767DDgFhZGQy

Российский рынок акций продолжает падать на фоне прогресса в переговорах, повышения средней ключевой ставки ЦБ и укреплении рубля. Более того, снижение рынка наблюдается на объемах выше среднего.

Как и писал вчера, после пробоя 2500 пунктов по индексу МосБиржи ушли в проторговку и в отсутствии позитива вышли из неё вниз, обновив минимумы этого года. С утра рынок открылся сразу вниз и опустился на значения декабря 2024 г., когда ЦБ сохранил ставку после череды повышения.

Далее пошёл отскок на закрытии шортов. После открытия срочного рынка пошли выше и ускорение получили после слов Набиуллиной: “Текущий цикл снижения ключевой ставки захватит весь следующий год”. Пока растём на выносе шортистов, а также за счёт отскока в акциях Лукойла и Сбера после сильного отчёта.

Тем не менее, мы остаёмся в нисходящем тренде. Поэтому логичнее протестировать снизу 2500 пунктов по индексу МосБиржи и пойти в сторону 2400 пунктов. Позитива нет, цены на нефть падают более чем на 2%.

Альфа Индекс

Индекс настроения показал минимальное значение за всё время публикуемых данных

(с 7 июня 2025г)

Видимо,

причина сегодняшнего отскока — в максимальном пессимизме

Данные публикуются в 10-15

t.me/alfa_investments/7008

Описание инструмента

alfabank.ru/alfa-investor/t/alfa-indeks-novyy-indikator-nastroeniya-rossiyskogo-rynka/

Возможно,

те, кто раньше других знают Альфа Индекс,

могут спекулировать на максимальном пессимизме

(Альфа Индекс 22, это минимум с начала публикации, с июня 2025г)

т.е. в самый неожиданный момент

Отскок с минимума получился на 3%

Напрягает в отскоке то, что продолжается падение цен на сырьё и то, что среднесрочный тренд пока, по крайней мере, не растущий

Еще больше торговых идей в моем телеграмм-канале t.me/johnyellowchat

Рынок охвачен пессимизмом, и индекс Мосбиржи сдал позиции, пробив важную психологическую отметку. В такие моменты непродуманные действия могут дорого стоить. Наш подход — анализ и взвешенные решения.

Наш эксперт, Павел Верёвкин, в еженедельном эфире поделился взглядом и прогнозами по ключевым сегментам:

👉🏻 Новый прогноз ЦБ и его влияние на котировки

👉🏻 Перспективы Лукойла и Роснефти в свете геополитики

👉🏻 Пессимизм рынка — повод воспользоваться возможностью

👉🏻 В каких бумагах можно чувствовать себя уверенно

👉🏻 Какие облигации интереснее других

👉🏻 Какой курс рубля ждать

📍Смотрите запись обзора: You Tube, ВК видео, Дзен

Принимайте решения осознанно ✍🏻

____

MX(фьюч на индекс мосбиржи)

На дневном графике цена продолжила снижение, пробив все свои ближайшие поддержки и выйдя из розового канала. Возврат в этот канал даст слабый сигнал на возобновление роста, но подтверждением желания цены расти станет возврат выше восходящей трендовой с тестом ее сверху. Пока этого не произошло, снижение может продолжиться

Для сделки (торгуем отбой или пробой уровня) ждем тест горизонталей 259200 и 242000

В случае четких тестов можно входить(торгуя отбой или пробой) от менее сильных уровней в виде горизонтали 254700 и границы розового канала 256500

На часовом графике цена открылась гэпом вниз, выйдя при этом из желтого канала и после теста его границы снизу продолжила снижение, пробив и следующую сильную поддержку в виде трендовой. Пока цена не вернулась выше указанных уровней (в идеале с тестом их сверху), снижение может продолжиться

Для сделки(торгуем отбой или пробой уровня) ждем тест границы желтого канала(255000 на утро) и трендовой(252875 на утро)

В случае четких тестов можно входить от менее сильных уровней в виде горизонтали 246775