SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

spdr

Макро обзор: XLK в аптренде по всем фронтам

- 29 октября 2015, 03:52

- |

XLK — ETF от SPDR по технологическому сектору экономики США находится в уверенном аптренде как на макро, так и на микро перспективе. Это наиболее позитивно выглядищий секторальный ETF от SPDR по США.

На долгосрочной основе цена вышла вверх относительно границ 5-летнего и 10-летнего трендов, торгуясь выше 1-х стандартных отклонений от 5-летней и 10-летней средних соответственно.

На долгосрочной перспективе цена недавно вошла в квартальный и 1-годичные аптренды, торуясь сейчас выше 1-х стандартных отклонений от квартальной и 1-годичной средних соответственно.

Вероятно, это похоже на пузырь, но пока музыка играет — можно плясать!=)

Аналитика в реальном времени: ru.tradingview.com/chart/XLK/hmhtFYTd/

- комментировать

- Комментарии ( 0 )

Макро обзор: XLB в неопределенности по всем фронтам

- 28 октября 2015, 02:59

- |

ETF по сырьевому сектору США от SPDR торгуется в неопределенности как на макро, так и на микро основе.

На долгосрочной перспективе цена провалила 10-летний и 5-летний апртернды и сейчас торгуется между двумя макро уровней — 5-летней средней на 41,50 и границе 10-летнего аптренда на 46,50.

На краткосрочной перспективе цена также не отражает каких либо трендов — XLB торгуется в пределах 1-х стандартных отклонений от квартальной (66 дней) и годовой (264 дня) средней.

Таким образом, на данный момент стоит ожидать бокового движения цены XLB, пока она не пробъет один из уровней, обозначенных на графике.

Аналитика в реальном времени: ru.tradingview.com/chart/XLB/yxJNdJrS/

Макро обзор: XLI удержал 10-летний аптренд, еще не в 5-летнем

- 28 октября 2015, 02:57

- |

ETF по индустриальному сектору США от SPDR удержал 10-летний аптренда после августовской распродажи, но все еще не восстановил 5-летний.

На долгосрочной перспрективе цена провалила свой 5-летний аптренд (упала ниже его границы) и протестировала 10-летний во время августовской распродажти (каснулась границы 10-летнего тренда). 10-летний тренд был удержан и цена с тех пор восстанавливается.

На краткосрочной перспрективе ничего не мешает восстановлению, так как цена не отрадает краткосрочных трендов — XLI торгутеся в пределах 1-го ст отклонения от квартальной и годовой средних.

Таким образом, цена скорее всего вернется в долгосрочный апртренд, если выйдет выше 55. Риск упасть ниже будет существенен при падении ниже 50.

Аналитика в реальном времени: ru.tradingview.com/chart/XLI/Oiv6LrZh/

Макро обзор: XLV смотрится хорошо, тестирует 5-летний аптренд

- 22 октября 2015, 02:23

- |

ETF по компаниям здравоохранения от SPDR смотрится хорошо на долгосрочной перспрективе, тестирует 5-летний аптренд

На долгосрочной перспективе XLV торгуется строго в 10-летнем аптренде (выше 1-го стандартного отклонения от 10-летней средней), но изза недавней августовской распродажи цена тестирует 5-летний аптренд. Если цена удержится выше 1-го ст отклонения от 50летней средней, тест будет пройден и в дальнейшем цены будут иметь отличную вероятность роста.

На краткосрочной основе XLV не отрадает какого-либо тренда, он торгуется в пределах 1-ч стандартных отклонений как от 1-годовой, так и от квартальной средней. Это позитивный момент, так как ничего на краткосроке не стоит на пути долгосрочных трендов.

Аналитика в реальном времени: www.tradingview.com/chart/XLV/zlbhaRVW/

XLF в макро неопределенности, все еще восстанавливается после 2008

- 21 октября 2015, 01:59

- |

ETF по финансовому сектору от SPDR все еще восстанавливается после потерь 2008 и еще не отыграл своего падения в ценах.

На долгосрочной основе XLF только недавно пересек назад свою 10-летнюю среднюю (сейчас на 21,50) и был в 5-летнем тренде наверх до недавней августовской распродажи. Сейчас торгуется в пределах 1-го ст отклонения от 5-летней средней, то есть не находится в каком-либо макро тренде.

На краткосрочной основе XLF также не показывает трендов — цена торгуется в пределах 1х стандартных отклонений от 1-годичной и квартальной средней.

Таким образом, 5-летний тренд восстановится только когда цена вновь превысит 24 (границу 5-летнего апртренда). Пока этого не произошло, наблюдаем боковик.

Аналитика в реальном времени: www.tradingview.com/chart/XLF/AeA8yv70/

США: что там с инфляцией?

- 12 мая 2014, 13:12

- |

12.05.2014, Москва — Акции энергокомпаний США подросли с начала 2014г (Energy Select Sector SPDR: +8%), в то время как акции ритейла ушли вниз (индекс SPDR S&P Retail ETF: -7.5%). Согласно отчету Barron’s, это может считаться предвестником инфляции – по материалам AForex.

12.05.2014, Москва — Акции энергокомпаний США подросли с начала 2014г (Energy Select Sector SPDR: +8%), в то время как акции ритейла ушли вниз (индекс SPDR S&P Retail ETF: -7.5%). Согласно отчету Barron’s, это может считаться предвестником инфляции – по материалам AForex.Акции розничных компаний чувствительны к уровню потребительсих расходов, в то время как для компаний из энергетики это не так важно. Многие ритейлеры рапортовали о снижении маржинальности бизнеса. Снижение маржи ритейлеров – свидетельство того, что они не могут переложить рост цен по многим видам товаров на потребителей, т.е. речь идет о фронтальном росте цен на многие виды ресурсов, которые результировали в росте цен на широкий круг товаров.

Таким образом, снижение маржи ритейлеров – индикатор ранней фазы инфляционного цикла. Рост цен на золото также подтверждает наличие инфляционных ожиданий. Интересно, что традиционные методы прогнозирования инфляции, такие как кривая Филлипса или влияние уровня денежной массы, в последние несколько лет не работают.

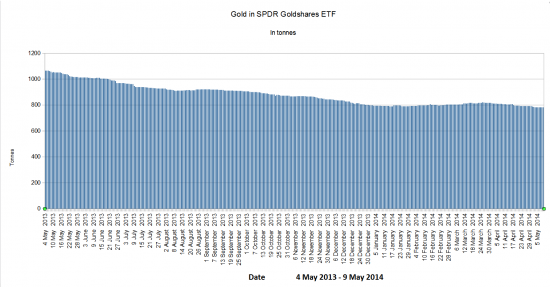

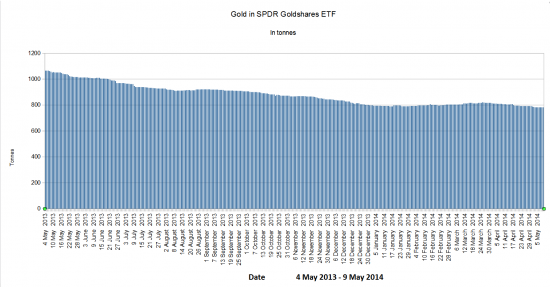

За год количество золота в ETF Goldshares снизилось на 26%

- 09 мая 2014, 14:48

- |

Как я уже писал раньше, с мая 2013 я веду мониторинг золотых запасов в крупнейшем золотом ETF. Уже прошло больше года и запасы сократились с 1065,61 тонн 3 Мая 2013 до 782,85 9 Мая 2014 года. Отток - около 26%.

Составил такой график для наглядности.

А вот просто сырые данные для обработки, если кому-нибудь нужно http://pastebin.com/sn4t4MHs

Никому не нужно больше золото :)

Составил такой график для наглядности.

А вот просто сырые данные для обработки, если кому-нибудь нужно http://pastebin.com/sn4t4MHs

Никому не нужно больше золото :)

Как много ETF и с чем их едят?

- 22 апреля 2014, 14:38

- |

Как много ETF и с чем их едят?

Мечтаете о домике в швейцарских Альпах или о жизни в хижине в обнимку с аборигенкой на озере Титикака на пенсии (не очень удачный пример, ну да ладно)? И хочется и колется, а именно, инвестировать свои кровно заработанные дензнаки на пару-тройку лет, да так, чтобы стать крутым перцем, ездить на дорогой машине по плохим дорогам (мы же в РФ живём), вкусно есть и сладко спать? Давайте вместе поразмыслим как это сделать? Первое, что мне пришло в голову – это ETF. Для тех кто не знаком с сим продуктом западных финансовых рынков, кратко — это как паевой фонд (ПИФ), только его можно свободно купить/продать на бирже самому и котирует его рынок, а не управляющая компания раз в день. Есть и другие особенности, но не будем пока забивать себе мозг. Для особенно въедливых – можете посетить Википедию или финсловарь на «Смартлабе»! )))

Итак, как же выбрать именно те фонды ETF для того, чтобы инвестировать ваши с трудом заработанные средства? Как соблюсти баланс между риском и доходностью?

( Читать дальше )

Мечтаете о домике в швейцарских Альпах или о жизни в хижине в обнимку с аборигенкой на озере Титикака на пенсии (не очень удачный пример, ну да ладно)? И хочется и колется, а именно, инвестировать свои кровно заработанные дензнаки на пару-тройку лет, да так, чтобы стать крутым перцем, ездить на дорогой машине по плохим дорогам (мы же в РФ живём), вкусно есть и сладко спать? Давайте вместе поразмыслим как это сделать? Первое, что мне пришло в голову – это ETF. Для тех кто не знаком с сим продуктом западных финансовых рынков, кратко — это как паевой фонд (ПИФ), только его можно свободно купить/продать на бирже самому и котирует его рынок, а не управляющая компания раз в день. Есть и другие особенности, но не будем пока забивать себе мозг. Для особенно въедливых – можете посетить Википедию или финсловарь на «Смартлабе»! )))

Итак, как же выбрать именно те фонды ETF для того, чтобы инвестировать ваши с трудом заработанные средства? Как соблюсти баланс между риском и доходностью?

( Читать дальше )

ETF "SPDR Gold Trust" все еще не прекращает распродавать золото

- 07 октября 2013, 18:30

- |

С мая я запустил автоматический парсер, который брал информацию о количестве золота в SPDR Gold Trust.

На сайте http://www.spdrgoldshares.com каждые сутки обновляется значение «Total gold in trust».

http://pastebin.com/WPYPwU13 тут можно посмотреть данные с начала мая 2013ого по октябрь 2013ого.

Как видно, количество золота в фонде непрерывно падает, а значит золото все еще распродается.

На сайте http://www.spdrgoldshares.com каждые сутки обновляется значение «Total gold in trust».

http://pastebin.com/WPYPwU13 тут можно посмотреть данные с начала мая 2013ого по октябрь 2013ого.

Как видно, количество золота в фонде непрерывно падает, а значит золото все еще распродается.

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал