freeport-mcmoran inc.

Годовая дивидендная доходность Freeport-McMoRan может составить 2,2-3,8% - Финам

- 27 октября 2021, 15:49

- |

Freeport-McMoRan – один из крупнейших мировых производителей меди, занимающий четвертое место по объемам добычи с долей рынка около 5%, и крупнейшая в мире публичная компания, поставляющая медь. Кроме меди Freeport-McMoRan добывает молибден и золото. Рудники компании расположены в США, Южной Америке и Индонезии.

Главным активом компании являются рудники в районе полезных ископаемых Грасберг в Индонезии, одном из самых больших в мире месторождений меди и золота. После спада добычи, вызванного плановым переходом от карьерного к шахтному способу разработки, Freeport-McMoRan динамично наращивает добычу.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Квартальная добыча меди в Freeport-McMoRan уступила экспертным прогнозам

- 25 октября 2021, 13:19

- |

Крупнейшая в мире публично торгуемая компания по добыче меди произвела 987 млн фунтов металла в третьем квартале, говорится в опубликованном в четверг заявлении FreeportMcMoRan, при этом объем добычи не дотянул до усредненной оценки аналитиков в 1 млрд фунтов, согласно информагентству Bloomberg. Расхождение с прогнозами было вызвано более низкими, чем ожидалось, объемами добычи меди на рудниках в Южной и Северной Америке. В заявлении Freeport-McMoRan не содержится информации, объясняющей, почему объем производства оказался меньше оценок рынка.

Акции Freeport-McMoRan опустились на 3.6% до 37.55 долларов в ходе торгов в Нью-Йорке, что явилось самым большим внутридневным падением за месяц. Акции компании выросли более чем вдвое за последний год, что является одним из лучших показателей среди поставщиков меди, по данным Bloomberg Intelligence.

( Читать дальше )

Freeport-McMoRan Inc. (добыча меди №2 в мире) - Финансовый и производственный Отчет 9 мес 2021г

- 21 октября 2021, 16:46

- |

Freeport-McMoRan Inc.

(NYCE: FCX)

$37.65 -1.28 (-3.29%)

OCT 21, 2021 10:02 AM ET

www.nasdaq.com/market-activity/stocks/fcx

Freeport-McMoRan Inc.

On July 30, 2021, there were issued and outstanding 1,468,064,383 shares of the registrant’s common stock, par value $0.10 per share.

www.sec.gov/ix?doc=/Archives/edgar/data/831259/000083125921000029/fcx-20210630.htm

Капитализация на 21.10.2021г: $55,273 млрд

Общий долг на 31.12.2018г: $24,324 млрд

Общий долг на 31.12.2019г: $23,361 млрд

Общий долг на 31.12.2020г: $23,476 млрд

Общий долг на 30.9.2021г: $24,386 млрд

Выручка 2018г: $18,628 млрд

Выручка 9 мес 2019г: $10,491 млрд

Выручка 2019г: $14,402 млрд

Выручка 9 мес 2020г: $9,703 млрд

Выручка 2020г: $14,198 млрд

Выручка 1 кв 2021г: $4,850 млрд

Выручка 6 мес 2021г: $10,598 млрд

Выручка 9 мес 2021г: $16,681 млрд

Прибыль 9 мес 2018г: $2,117 млрд

Прибыль 2018г: $2,894 млрд

Убыток 9 мес 2019г: $232 млн

Убыток 2019г: $189 млн

Прибыль 9 мес 2020г: $7 млн

Прибыль 2020г: $865 млн

Прибыль 1 кв 2021г: $953 млн

Прибыль 6 мес 2021г: $2,284 млрд

( Читать дальше )

Freeport-McMoRan - после коррекции акции восстановили потенциал роста - Финам

- 06 сентября 2021, 16:53

- |

Мы считаем, что фундаментальные факторы, изложенные в предыдущем обзоре, остаются в силе. В связи с этим мы сохраняем по акциям FCX целевую цену и повышаем рекомендацию до «Покупать».

Мы подтверждаем целевую цену по акциям FCX $ 46,0 на июнь 2022 г. и поднимаем по ним рекомендацию с «Держать» до «Покупать». В последнем обзоре мы видели ограниченный потенциал для роста и предполагали возможность коррекции. Эта коррекция произошла, и теперь апсайд к текущей цене акций составляет 26,8%.

( Читать дальше )

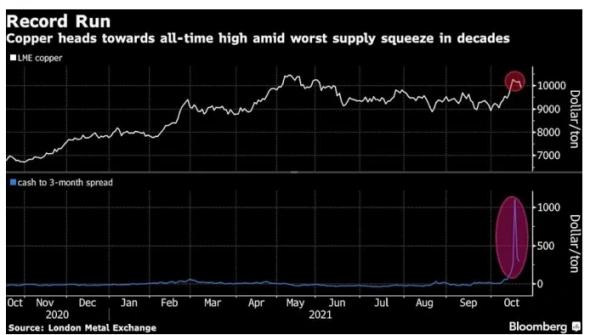

Медь - выход из консолидации

- 27 июля 2021, 18:36

- |

Заседание ФРС 16 июня стало триггером к коррекции сырья и циклических акций. Медь как основной индикатор экономического роста и восстановления экономики ушла в боковик: падение с максимумов в начале мая достигало 16%. И вот спустя месяц случилось знаковое событие — резким импульсом почти на +4% вновь начался рост. На сцену сразу вышел Китай как основной потребитель и в очередной раз объявил о продаже 30 тыс. тонн меди из госрезервов «в рамках мер по сдерживанию роста цен на сырье» — капля в море с учетом годового мирового предложения ~20-21 млн. тонн.

Как отыграть рост меди?

Наш топ-пик — это компания Freeport-McMoRan Inc. (тикер: FCX), топ-3 крупнейший производитель меди и золота в мире.

▪️ при сохранении цены на металл около текущих уровней ($4.00/lb — $5.00/lb), компания получит сверхприбыль уже по итогам 2021 года (ожидания ~$11 млрд. EBITDA в 2021г против $4.2 млрд. в 2020 году — рост 2.6x);

▪️ есть существенный потенциал в росте добычи меди и золота, когда индонезийский рудник Grasberg выйдет на полную мощность (2022г);

▪️ компания активно гасит долг (net debt / ebitda = 0.4x по итогам 2кв 2021г против 3.5х во 2кв 2020г);

— дивиденды $0.30 / на акцию в год (~0.82% к текущей цене) + опция на их рост до 50% FCF по итогам достижения целей по гашению долга (то есть уже по итогам 2021 года), то есть ~$1.8 / на акцию (по прогнозам самой компании по FCF 2021г) или около 5% к текущей цене;

▪️ EV/EBITDA 2021E ~6x, что предполагает существенный дисконт к сектору.

( Читать дальше )

Акции роста или акции стоимости: чему отдать предпочтение в разные периоды экономического цикла?

- 29 июня 2021, 11:14

- |

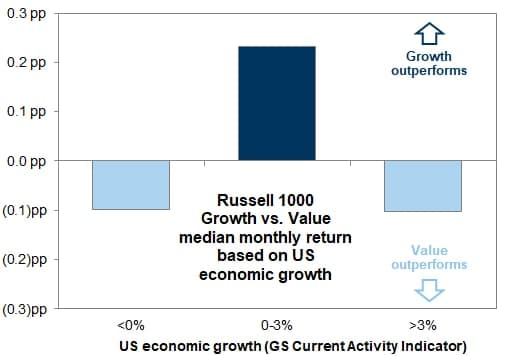

⚖️ Акции роста и акции стоимости имеют тесную связь с состоянием экономики, в том числе с ее ростом год к году.

На графике от Goldman Sachs сравнивается медианная месячная доходность индекса Russell 1000 Growth против Russell 1000 Value в разные периоды роста экономики США.

▫️ Акции стоимости, как правило, показывают более высокие результаты при сильном экономическом росте(>3%), что часто имеет место в начале экономического цикла. В то же время акции стоимости имеют опережающую динамику, когда экономический рост отрицательный, что обычно случается во время шока в экономике.

▫️ Акции роста в свою очередь показывают лучшие результаты в условиях замедления экономики и снижения процентных ставок, наглядный пример мы наблюдали в 2020 году. Одной из причин этого является тот факт, что в период слабого роста ФРС могут понижать ключевую ставку для снижения «стоимости» денег в попытке увеличить рост экономики. Тем самым ставка дисконтирования будущих денежных потоков снижается, делая быстрорастущие компании более привлекательными, чем компании с высоким уровнем денежных средств в настоящее время.

( Читать дальше )

Freeport-McMoRan - цели ближе, сопротивление сильнее - Финам

- 16 июня 2021, 21:46

- |

Freeport-McMoRan — ведущая международная горнодобывающая компания, один из крупнейших мировых производителей меди, с долей рынка около 5%.

Мы снижаем рекомендацию по акциям FCX до «Держать» в связи с достижением предыдущей цели и ограниченным потенциалом для продолжения роста. Новая целевая цена на июнь 2022 г. — $ 46,0, апсайд к текущей цене — 12,6%.Калачев Алексей

ГК «Финам»

— Рост цен на медь до новых исторических рекордов в совокупности с восстановлением объемов добычи после технологического спада позволили FCX показать значительный рост финансовых результатов в 4-м кв. 2020 г. и 1-м кв. 2021 г.

— FCX снижает долговую нагрузку и с 2021 г. вернулась к выплате дивидендов по акциям. С 2022 г. компания планирует возвращать акционерам 50% свободного денежного потока.

— Акции FCX с марта 2020 г. выросли в цене в 8 раз. Такая динамика уже учитывает текущие и будущие результаты компании и делает продолжение роста проблематичным без заметной коррекции.

— Поводом для коррекции могут стать действия регуляторов по сдерживанию роста цен на сырьевые товары.

Квартальные результаты Freeport-McMoRan не изменили наше отношение к акциям компании - Финам

- 23 апреля 2021, 15:34

- |

Хотя данные по выручке и прибыли полностью совпали с консенсус-прогнозами, рынок воспринял результаты негативно, и стоимость акций FCX после выхода отчетности снизилась на 3,23% — до $34,74.

В годовом сравнении по отношению к низкой базе 1 квартал 2020 года квартальные результаты выглядят впечатляюще, однако по отношению к ударным цифрам 4 квартала 2020 года они смотрятся значительно скромнее.

Производство меди увеличилось до 910 млн фунтов, рост на 24,5% г/г и на 5,3% кв/кв. При этом объемы продаж выросли менее заметно и составили 825 млн фунтов, что на 13,2% больше, чем годом ранее, но на 4,7% меньше относительно 4 квартала 2020 года.

Добыча золота выросла за год на 90,4% — до 297 тыс. унций, в основном отражая возобновление объемов добычи на рудниках Индонезии после спада, вызванного завершением карьерной разработки и переходом к шахтному способу добычи. Относительно 4 квартала 2020 года добыча золота увеличилась на 8,8%. Однако продажи также показали более сдержанную динамику: они составили 258 тыс. унций, увеличившись на 79,2% г/г и снизившись на 11,9% кв/кв.

Консолидированная выручка FCX в 1 квартале 2021 года показала рост на 73,3% в годовом и на 7,9% в квартальном сопоставлении — до $4 850 млн. Компания получила операционную прибыль в размере $1 532 млн по сравнению с убытком в $473 млн годом ранее, но все же это на 10,4% ниже результата 4 квартала 2020 года. Тем не менее чистая прибыль на акцию сохранилась на уровне предыдущего квартала и составила $0,48 по сравнению с убытком в $0,34 на акцию в 1 квартале 2020 года.

В феврале компания утвердила новую финансовую политику в целях поддержания сильного баланса, увеличения доходов акционеров и расширения возможностей для будущего роста. В частности, возобновились квартальные выплаты дивидендов. Пока решено платить по $0,3 на акцию в год или по $0,075 за квартал. После снижения величины чистого долга до уровня ниже $4 млрд FCX намерена возвращать акционерам не менее 50% свободного денежного потока. Компания движется в этом направлении. По состоянию на последнюю отчетность общий долг FCX составил $9,8 млрд. Чистый долг снизился на 38,3% за год и на 13,6% с начала года и составил $5,2 млрд.

Мы сохраняем оптимизм относительно перспектив компании в 2021 году, чему будут способствовать продолжение роста добычи, позитивная динамика на рынке нефти и стабилизация цен на золото. Наша рекомендация по акциям FCX после выхода квартальной отчетности остается на уровне «Покупать» с целевой ценой $43,6 за штуку и потенциалом роста 25,5%.Калачев Алексей

ГК «Финам»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал