S&P500

S&P 500. Медвежий фальстарт.

- 10 февраля 2022, 22:25

- |

- комментировать

- Комментарии ( 1 )

Update S&P

- 10 февраля 2022, 21:28

- |

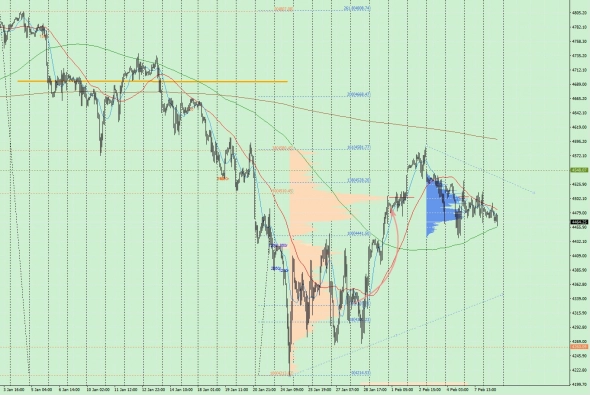

OPEX 18 февраля = 21 января close = 4432 SPX

поскольку VVIX выше 34 EMA (30min) — bearish. жду закрытие. если закрываемся выше 34. BEARISH. впервые с 24 Января закрытие выше 34.

выше не пробили 4589 (NORTH direct) я был настроен bullish. stopped out.

в дальнейшем мой сигнал BUY = VVIX =151 ALL IN. но до этого еще далеко

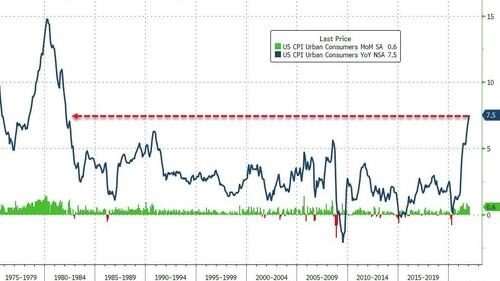

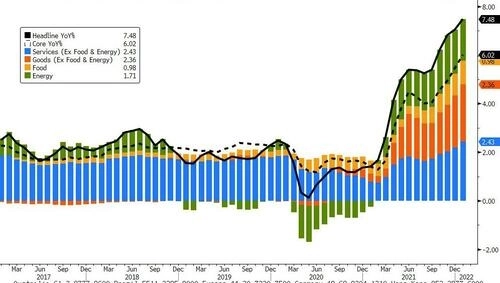

Годовая инфляция в США 7,5%, месячная 0,6%. Напряжение нарастает. У SP500 все меньше шансов вверх, у золота все меньше шансов вниз

- 10 февраля 2022, 16:41

- |

Особо надо обратить внимание, что 0,6% рост не к какому то банальному месяцу, а к «распродажному» декабрю!!! Это очень много, в январе у всех кончаются деньги и мало кто осуществляет закупы продуктов и других потребительских товаров.

Ситуация критическая ввиду того, что для поддержания рынка акций нужны деньги, а их нет. И если будет ужесточение монетарной политики, то их будет ещё меньше.

И, кстати, для любителей аналогий — такой инфляции в Пиндостане не было сорок лет, поэтому любые аналогии с периодом после 1983 года — неуместны.

Совет друга — срочно выходите из западных акций!!!

10.02.2022. S&P 500. Авторская стратегия торговли. Стратегия на двух индикаторах.

- 10 февраля 2022, 10:11

- |

Отслеживающий черных лебедей фонд Universa Investments порекомендовал уже сейчас подумать о страховке от катастрофы на фондовом рынке

- 10 февраля 2022, 09:25

- |

Шпицнагель — не единственный, кто считает, что цены на активы сильно завышены. В январе основатель инвестиционной компании Grantham, Mayo, Van Otterloo & Co. Джереми Грэнтэм сообщил, что на рынке акций сформировался «суперпузырь», и с ноября 2021 года на рынке уже происходит обвал. Грэнтэм возлагает вину за пузыри в основном на плохую денежно-кредитную политику.

По мнению Грэнтэма, точно так же, как это было во время краха рынка в 1929 году, краха доткомов 2000 года и во время финансового кризиса 2008 года, этот пузырь лопнет, вернув индексы к статистическим нормам, а возможно, и на более низкие уровни. Грэнтэм допустил падение индекса S&P 500 до уровня 2500 пунктов. Он посоветовал избавляться от акций США, держать в портфеле товарные активы и золото, а также немного денежных средств.

( Читать дальше )

Вечный рост американского рынка

- 10 февраля 2022, 00:35

- |

Индекс S&P 500, третье измерение

- 08 февраля 2022, 18:50

- |

Цена и время — два измерения, плоская картина. Добавляя биржевые объемы, получаем третье измерение. Плоское становится «объемным».

Обычно третье измерение проясняет ситуацию на графике, давая подсказку о перспективах и преимуществах, но рынок есть рынок...

Индекс S&P 500, 4 часа, объемы фьючерса.

В красном профиле максимальные объемы пошли вниз, а в синем — вверх, собравшись в районе 4504.

Здесь же максимальные объемы движения на часовике.

( Читать дальше )

Выбираем лучший ETF на индекс S&P500 в 2022 году

- 08 февраля 2022, 13:35

- |

Самый простой способ инвестировать в индекс S&P500 — это купить ETF или БПИФ. К сожалению, если вы являетесь клиентом российского брокера и у вас отсутствует статус квалифицированного инвестора, то вам доступны для покупки только те ETF и БПИФ, которые представлены на Московской бирже. Объясняю в чем здесь сожаление. Дело в том, что комиссии «наших» ETF и БПИФ в десятки раз выше, чем у зарубежных аналогов, например совокупные комиссии фонда на индекс S&P500 от Сбера (тикер на бирже SBSP) составляют 1,02% в год, в то время как комиссия зарубежного аналога от компании Vanguard (тикер на бирже VOO) составляет 0,03% в год. Сбер снимает со своих клиентов комиссию в 34 раза больше, чем Vanguard со своих. Если вам кажется, что комиссия размером 1,02% в год — не так уж и много, то дочитайте этот пост до конца, возможно вы измените своё мнение.

Но, конечно, стоит отметить очень важное достоинство ETF и БПИФ, представленных на Московской бирже и которого лишены зарубежные аналоги с низкими комиссиями. Это возможность воспользоваться льготой долгосрочного владения ценными бумагами (ЛДВ) по прошествии трех лет с момента покупки. То есть по истечению трех лет вы освобождаетесь от налога на прибыль при продаже ценных бумаг. Если горизонт инвестирования не очень длинный, то вариант покупки наших ETF и БПИФ оказывается даже выгоднее, чем покупка зарубежных аналогов, с которых в любом случае придется заплатить налог на прибыль (13%).

( Читать дальше )

Диверсификация не является серебряной пулей, но она и не позволит вашему портфелю сдуться!

- 08 февраля 2022, 12:17

- |

статья от Бена Карлсона, CFA

Прямо сейчас на рынках существуют разные уровни потерь:

Если вы владеете акциями стоимости, это не так уж плохо (снижение на 2-3%).

Если у вас есть индексный фонд S&P 500, это незначительная коррекция (снижение на 6-7%).

Если вы являетесь владельцем Nasdaq 100, это коррекция (снижение на 11-12%).

Если у вас есть акции компаний малой капитализации, это медвежий рынок (снижение на 20% по сравнению с прошлой неделей).

Если у вас есть Facebook, это крах 1987 года (снижение на 26% за один день на этой неделе)(статья написана 4 февраля)

Если у вас есть криптовалюта, это крах (снижение на 40-60%)

Если вы владеете определенными гипер-растущими акциями например из состава ARKK), это депрессия (снижение на 50-80%).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал