ETf

Как заработать: инвестиции в облачные технологии

- 20 декабря 2017, 07:18

- |

Каждый день мы совершаем сотни действий в онлайне и офлайне — ищем информацию в интернете, ходим по магазинам, подключаемся к публичным Wi-Fi, ездим на такси и слушаем музыку. Уже никто не удивляется, что после поиска в Google «Черная пятница 2017» нам на каждой новой странице в интернете показывают объявления магазинов с размерами их скидок в день распродажи. Информация о наших действиях методично собирается и обрабатывается. Информации становится настолько много, что ее уже невозможно обрабатывать традиционными методами.

На помощь приходят «Большие данные» или Big Data — метод обработки структурированной и неструктурированной информации огромных и постоянно увеличивающихся размеров для получения воспринимаемых результатов и конкретных рекомендаций.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Дайджест «Умные Деньги». Выпуск №9

- 16 декабря 2017, 10:48

- |

Уже через несколько недель, наступит 2018 год. И, для трейдеров и инвесторов, которые торгуют на американских площадках, я подготовил данные по праздникам и выходным дням в США на следующий год, чтобы можно было планировать свое время.

( Читать дальше )

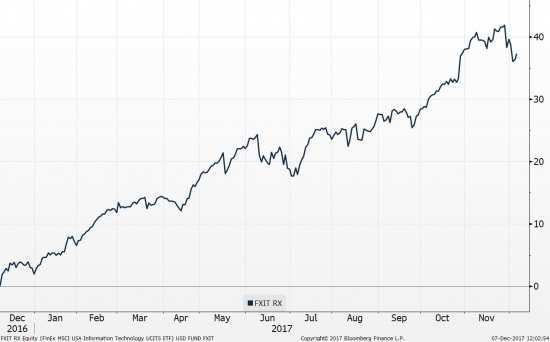

Графики доходностей по фондам FinEx ETF в USD

- 07 декабря 2017, 12:37

- |

ИТ-Сектор США /FXIT

США широкий рынок /FXUS

( Читать дальше )

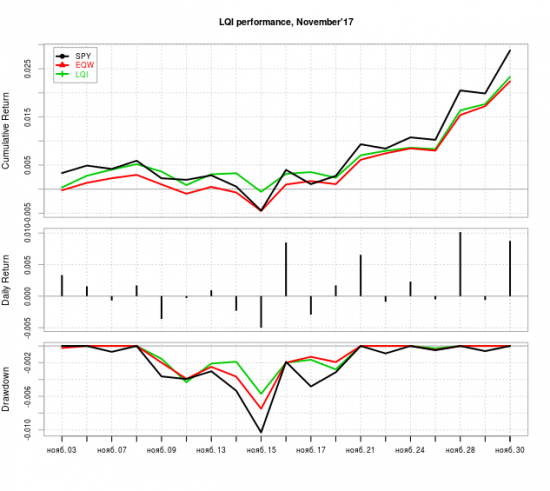

Апдейт модели LQI за Ноябрь'17 - 10+% годовых в $$$ не слезая с дивана!

- 03 декабря 2017, 19:28

- |

Результаты консервативной количественной инвестиционной модели LQI (lazy quantitative investing), о которой я писал ранее (https://smart-lab.ru/blog/384110.php), за ноябрь (результаты за прошлый месяц: smart-lab.ru/blog/430154.php). Месяц выдался для модели хорошим — +2.3%, модель обогнала один из своих бенчмарков (EQW), однако S&P показал ретурн на 0.5% лучше — +2.8%. Это ожидаемо в периоды бурного роста индекса, когда «защитные» активы (золото и трежерис) перформят ожидаемо плохо (а модель почти всегда держит их с положительным весом), и не должно смущать долгосрочного инвестора — ведь основные преимущества модель проявляет, когда S&P не растет, а даже наоборот.

Веса предыдущего месяца и соответствующие ретурны торгуемых тикеров:

weight monthly.ret

XLY 0.086 5.83

XLP 0.111 5.50

XLE 0.091 0.91

XLF 0.097 2.34

XLV 0.078 3.13

XLI 0.093 3.63

XLB 0.026 1.19

XLK 0.059 1.35

XLU 0.101 2.89

IYZ 0.000 3.72

VNQ 0.039 1.31

SHY 0.000 -0.23

TLT 0.117 -0.14

GLD 0.101 -0.07

Предыдущие веса были опубликованы 2-го ноября, соответственно доходности приведены за период с 3-го по 30-е ноября.

Корреляция между весами и ретурнами положительная — 0.192. Вследствие этого модель обогнала свой основной бенчмарк — EQW (equal-weighted портфель из торгуемых тикеров): +2.3% LQI vs. +2.2% EQW, однако другой бенчмарк — SPY — показал за месяц результат на 0.5% лучше. Однако в терминах риска (максимальной просадки) модель значительно обогнала оба бенчмарка — 0.55% LQI vs. 0.75% EQW vs. 1.05% SPY

( Читать дальше )

Дилетанты против индексного ETF (начало)

- 02 декабря 2017, 19:14

- |

Со структурой и возможностью изменения «Портфеля дилетанта» мы определились ранее (первая запись https://smart-lab.ru/blog/432911.php и вторая https://smart-lab.ru/blog/435345.php).

Наступило 1 декабря 2017 года и мы можем определиться со стоимостью приобретения акций, входящих в «Портфель дилетанта» и стоимостью приобретения пая ETF FXRL.

Стоимость активов я решил определить по цене их открытия на 01.12.2017.

Цена открытия ETF FXRL составила 1905 руб.

Если проанализировать динамику цен на ETF FXRL в течение 2017 года, то она колебалась в диапазоне от 1606 руб. (в июне) до 1964 руб. (в январе).

Инвестор, вкладывающий 1 миллион рублей в ETF FXRL, смог бы приобрести 524 пая.

Инвестор, вкладывающий 1 миллион рублей в «Портфель дилетанта», смог бы приобрести акции в следующем количестве:

( Читать дальше )

Про взаимные фонды, ETF и ETP

- 29 ноября 2017, 12:20

- |

После чтения проспекта VXX появилось желание написать про коллективные инвестиции что-нибудь хорошее, доброе, вечное. Так сказать, проявить к ним Безграничную Доброту, Сочувствие и Милосердие. Особой строгости в статье не будет, скорее суть дела, как я ее вижу. Огромное спасибо MadQuant за пояснение разницы между ETF и ETN.

Все начинается с желания одних людей иметь процент от управления бабками других людей. Обе стороны здесь заинтересованы. Управляющий имеет бабло с комиссий, причем без финансовых рисков. Управляемый получает психологический комфорт, от того, что непосильным трудом нажитое пристроено и ынвестировано, иногда даже выхлоп на вложенное получает. Таким образом, есть взаимное желание. Когда есть взаимное желание, что-то рано или поздно будет.

Естественно, архитектуру процесса придумывают управляющие. Что им хочется? Побольше бабла. Логично, что надо создать систему, которая позволяет инвесторам вкладывать бабло легко и непринужденно. Чем больше бабла инвесторов--тем больше комиссов. Профит же. Поэтому надо, чтоб ынвестор мог расстаться со своими деньгами быстро, четко, без рутины, всяких заморочек и лишних раздумий. Самым первым шагом на этом пути был mutual fund (в РФ имеется полный аналог--ПИФ).

( Читать дальше )

Обязаны ли ETF (ETP) хеджироваться?

- 28 ноября 2017, 14:59

- |

Насколько я понял, если рассмотреть любой ETF (LETF, ETP, ETN, whatever), то вроде бы по сути он основан на договоре между управляющей компанией (Management Company--MC) и авторизованными участниками (Authorized Participants--АР). Насколько я понимаю, МС обязана обменивать у АР юниты в обе стороны по курсу, жестко определяемому индексом ETF. Собственно, на этом договорняке все exchange traded фонды и продукты и основаны. И всем хорошо, биржа и брокер получают дешевый инструмент со всеми свойствами обычной акции для окучивания клиентов, клиенты получают дешевый инструмент для покупки острых ощущений (а может и прибыли, всякое бывает :)), АР получает возможность безрискового арбитража биржевого курса ETF с курсом по индексу, МС получает возможность брать комиссию за управление прямо из бабла, полученного от АР. Но есть нюанс--изначально у МС на счету бабки от АР, и для некоторых «вечно падающих» индексов типа inverse SPX (ETF ticker SH) или SPVIXSTR у МС появляется горячее желание не покупать «заведомо» падающее. Потенциально это может привести к серьезным рискам для МС, а значит, и для держателей юнитов. В законодательстве я не разбирался, соответственно вопрос--каким законами это регулируется и где можно найти инфу по обязанностям управляющей компании по отношению к вложениям в реально торгуемые вещи и хеджированию своих обязательств перед АР?

Когда рынок достигнет пика? Модельный портфель Smart Value в ноябре

- 27 ноября 2017, 22:43

- |

Еще прошлым летом я говорил о том, что почти никому не известная компания Tencent станет крупнейшей в мире через пять лет.

За этот год ее акции выросли более чем на 100%. На прошлой неделе Tencent опубликовала последний квартальный отчет: продажи выросли на 61%, а прибыль на 69%. Сейчас Tencent – шестая в мире компания по рыночной капитализации, после Apple, Alphabet (материнская компания Google), Microsoft, Amazon и Facebook.

Сегодня у меня для вас важная мысль – пик фондовых рынков будет достигнут не ранее 2019 или даже 2020 года.

Более того, мы еще даже не достигли полноценной финальной стадии роста. И я хочу, чтобы вы воспользовались текущим моментом. Потому что потом, когда мы увидим оборотную сторону быстрого роста, рынки скорее всего не дадут интересной доходности в течение многих лет.

Сегодня я хочу рассмотреть эту идею подробнее. Я объясню, когда именно рынок достигнет пика, а также поделюсь, какая акция сегодня является моей любимой (вы удивитесь).

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал