юань

Граждане сохраняют верность недружественным валютам

- 13 июля 2023, 16:38

- |

Подробнее — в материале «Ъ».

- комментировать

- Комментарии ( 1 )

Дал Интерфаксу комментарий по курсам валют.

- 12 июля 2023, 23:43

- |

На снижение рубля к основным валютам последние недели (доллар, евро, юань) повлиял ряд факторов. Во-первых, это уменьшение профицита счёта текущих операций. Произошёл существенный рост импорта в стоимостном выражении на фоне более низких показателей экспорта из-за санкционных ограничений и падения цен на сырьевые товары на мировых рынках. Во-вторых, влияет общий рост геополитической напряжённости.

Также ослаблению рубля поспособствовали в меньшей степени следующие причины: покупка населением валюты перед отпусками, отмена обязательств для экспортёров по продаже валюты, вывод средств нерезидентами и резидентами в другие страны.

Текущие ослабление рубля благоприятно для бюджета. При этом рубль выглядит сейчас перепроданным к основным валютам. И мы можем увидеть в течение лета коррекционный рост рубля к доллару, евро и юаню порядка 5% в случае повышения ключевой ставки ЦБ РФ, роста объёмов экспорта и улучшения внешнеполитической обстановки.

Комментарии других экспертов по ссылке.

Внешние валютные остатки российских банков снизились до минимума за год - до $50,8 млрд, наибольшее сокращение в юанях - Ъ

- 12 июля 2023, 08:58

- |

Остатки валютных средств российских банков за рубежом в мае уменьшились на $1,6 млрд, до $50,8 млрд, что является минимумом с марта прошлого года.

Больше всего снизились депозиты в китайской валюте — на $0,6 млрд. Эксперты отмечают, что такая динамика может быть связана с изменением риск-политики российских банков и более осторожным подходом к размещению средств в иностранных банках.

В частности, банки стали больше вкладывать в альтернативные инструменты, номинированные в юанях, из-за усиливающегося давления со стороны недружественных стран и изменения рыночной конъюнктуры.

Источник: www.kommersant.ru/doc/6097203

Доллар под прицелом инвесторов.

- 11 июля 2023, 16:45

- |

📈💰 Валютные рынки в движении! Доллар под давлением на фоне слабых инфляционных ожиданий в США. 🌍💱

Во вторник, 11 июля, курс EUR/USD продолжает свой рост, достигая отметки в 1,101, что на 0,14% выше предыдущего значения. В этот же день индекс доллара DXY снижается на 0,23%, удерживаясь на уровне 101,74.

Доллар ослаб до двухмесячного минимума по отношению к корзине валют, под давлением спекуляций о том, что Федеральная Резервная Система (ФРС) имеет ограниченные возможности для дальнейшего повышения процентных ставок.

Несколько чиновников ФРС заявили, что, скорее всего, центральному банку придется продолжать повышение ставок для борьбы с инфляцией, но конец текущего цикла ужесточения политики уже близок.

Однако рынки все еще ожидают повышения ставки ФРС на 25 базисных пунктов на заседании в конце июля. Ожидания в отношении процентных ставок в США продолжают оставаться ключевым фактором, определяющим курс доллара с момента начала цикла ужесточения ФРС в прошлом году.

Важным событием будет публикация данных по потребительской инфляции в США, которая запланирована на среду. Прогнозируется, что данные покажут, что хотя инфляция в июне снизилась, базовый уровень все еще остается высоким, что поддерживает высокие инфляционные ожидания.

( Читать дальше )

Рубль: сокращение продажи выручки экспортерами, конверсии и отток

- 11 июля 2023, 16:43

- |

✔️ Объем продаж валюты крупнейшими экспортерами в июне снизился до $7 млрд ($9.1 млрд в мае, в апреле было $7 млрд). В мае они продавали 90% именно валютной выручки (доля рубля в экспортной выручке 39%).

✔️ Доля крупнейших покупателей выросла с ~10% до 40% (Топ1) и ~35% до 64% (Топ5). Банк России указал, что крупные компании конвертировали валютные кредиты в рублевые, что спровоцировало рост спроса на валюту (валютные кредиты надо погасить) и это стало причиной резкого ослабления рубля.

✔️ ЦБ пишет, что крупнейшими покупателями валюты оставались «прочие банки» и переводов… но нам то интересно не «кто больше», а «что изменилось»… так вот, в мае резко изменились нетто-покупки валюты нерезидентами (с продажи валюты на 30 млрд руб. в мае на покупку на 110.6 морд руб. в июне), т.е. на 140 млрд руб. изменились нетто-покупки именно нерезидентами в июне.

( Читать дальше )

Московская биржа запускает валютно-процентный своп с фиксированной ставкой в юанях

- 11 июля 2023, 13:28

- |

10 июля 2023 года участникам рынка стандартизированных производных финансовых инструментов (СПФИ) Московской биржи стал доступен валютно-процентный своп с фиксированной ставкой в китайских юанях на сроки от трех дней до пяти лет.

Новый инструмент позволяет участникам ограничивать влияние обменных курсов и снижать затраты на финансирование в иностранной валюте. Валютно-процентные свопы становятся неотъемлемым инструментом для корректировки дисбаланса в валютной структуре активов и пассивов компаний.

Растущая популярность китайского юаня на российском финансовом рынке стимулирует Московскую биржу к запуску новых инструментов для инвесторов. Сегодня на рынке СПФИ Московской биржи также доступны валютные своп-контракты, поставочные и расчетные форварды в китайских юанях сроком от трех дней до пяти лет.

www.moex.com/n57187/?nt=0

Экспансия юаня на российском валютном рынке приостановилась

- 11 июля 2023, 11:55

- |

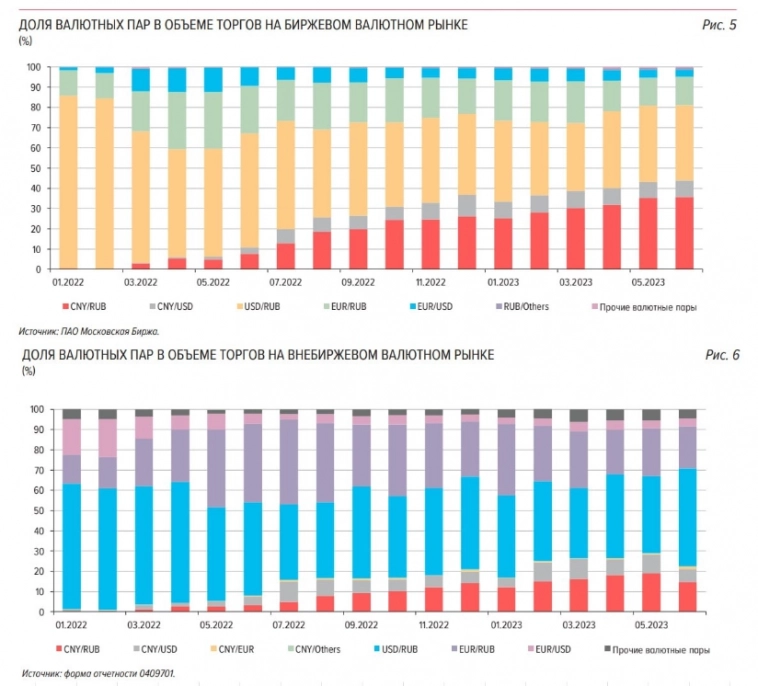

Доля доллара остается стабильной около 32-37% за первое полугодие (до СВО расчеты в долларах занимали около 85%), а валютные пары с участием евро имеют тенденцию на снижение доли (в среднем с 25-27% до 18-20% в последние три месяца). Расчеты в других валютах не распространены на Мосбирже.

На внебиржевом российском валютном рынке ощутимо усиливаются позиции доллара, ослабляются позиции евро и остается стабильной доля юаня в первой половине 2023.

Доля евро в середине 2022 на внебиржевом рынке занимала половину от оборота торгов, а сейчас около 30%, растет доля доллара с 35-40% до 50%, а доля юаня остается на уровне 20-25% и слабо меняется.

Внебиржевой валютный рынок в основном используется для валютной конверсии активов/пассивов напрямую между двумя контрагентами, тогда как централизованные торги на биржевом валютном рынке для текущих денежных потоков и обслуживания внешней торговли.

( Читать дальше )

📊Китай в шаге от дефляции.

- 10 июля 2023, 16:50

- |

👉Сегодня были опубликованы данные по ИПЦ в Китае. По итогам июня данные показали снижение на -0,2%, что стало 5-м месяцем подряд, когда цены в Китая снижаются. В годовом исчислении показатель составил 0%. Так же были опубликованы данные по производственной инфляции, которые составили -5,4%. Все показатели оказались ниже ожиданий.

👆🏻В целом, Китай прекрасно преодолел данный инфляционный всплеск, так как ИПЦ в поднебесной не поднимался выше 2,8% в годовом исчислении. Скорее всего тут мы видим результат более долгих и жестких ковид-ограничений, которые в Китае были отменены намного позже остального мира. При этом открытие экономики происходило плавно, что не позволило создать высокий импульс спроса и создать инфляционный импульс. При этом ЦБ Китая не оказывал такой обширной поддержки экономике, как другие страны, что так же позволило предотвратить высокую инфляцию.

👉Так же Китай смог получить энергию со скидками от РФ и других поставщиков, что связано с его географической и политической позицией, что не дало такого инфляционного эффекта от цен на энергию, как в США и ЕС.

( Читать дальше )

Nasdaq: что ждать во 2-ой половине 2023г.? Почему не растет Bitcoin и когда обвалится японская йена?

- 09 июля 2023, 20:25

- |

ТАЙМКОДЫ:

1) Коротко о главном 00:00

2) Nasdaq – 2-ая половина 2023г. 02:13

3) Японская Йена (USDJPY) – «СуперТренд» D1 10:15

4) Биткоин (BTC, Bitcoin) – тренд Н1 17:12

5) USDCNH (юань) – тренд Н1+М15 22:41

1) Пост Spydell: «Ждуны и оптимисты, верующие, что все самое страшное позади (а следовательно можно безопасно прокатиться на акциях) будут неприятно удивлены масштабом разгрома рынков во втором полугодии и внезапной реализацией кризисных процессов.» https://t.me/spydell_finance/3709

2) Мое мнение по Nasdaq в текстовом варианте: https://t.me/trendconstructor_NLVA/248

Стратегия на III квартал, границы девальвации и другие итоги недели

- 08 июля 2023, 16:04

- |

Аналитики БКС на этой неделе представили свое видение динамики российского рынка акций в третьем квартале. В очередном выпуске YouTube-шоу «Без плохих новостей» глава дирекции инвестиционной аналитики Кирилл Чуйко анонсирует самые важные прогнозы своей команды и предлагает инвесторам сразу три готовых портфеля.

Также в выпуске:

— самые важные новости российских и зарубежных компаний;

— макро-тренды, за которыми важно следить;

— новое в регулировании;

— ответы на вопросы зрителей.

А еще подводим итоги конкурса и анонсируем новый.

Смотреть БПН:

Текстовая версия:

Всем привет! Это шоу Без плохих новостей на канале БКС Мир инвестиций. С вами Кирилл Чуйко.

На этой неделе мы с коллегами выпустили нашу ежеквартальную стратегию по российскому рынку. И сегодня я поделюсь с вами главными выводами из нее. Расскажу, что мы ждем от рынка и назову наш топ-7 бумаг. Тем более, что Максим Шеин и Слава Абрамов в отпуске.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал