эффективный рынок

Как инвестировать, если рынок не совсем эффективен?

- 22 января 2024, 13:50

- |

( Читать дальше )

- комментировать

- Комментарии ( 15 )

Эффективный или справедливый сейчас рынок?

- 09 июня 2020, 18:52

- |

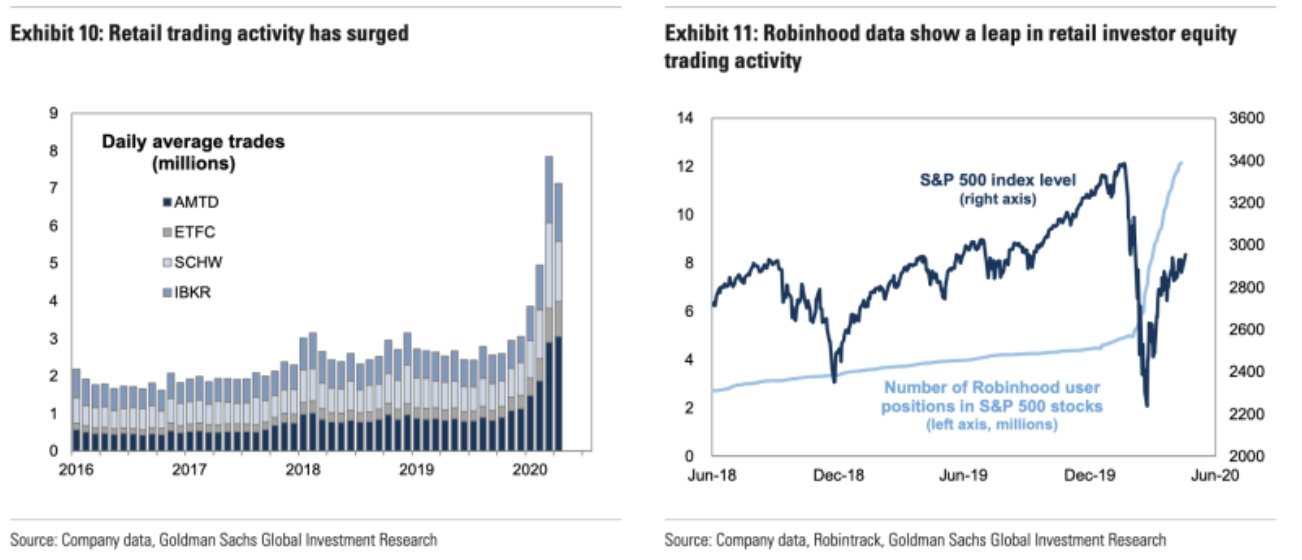

Что мы видим сейчас? Мы видим, как оценки компаний находятся вблизи исторических максимумов, и при этом рынки продолжают расти. Как видно на картинке выше, причиной тому все те же спекулянты. Слева мы видим объемы ежедневных сделок среди ключевых американских брокеров, а справа, число розничных трейдеров, которые держат у себя в портфелях широкий индекс. В последние месяцы мы наблюдаем огромный всплеск по обоим параметрам. Это значит, что число спекулянтов, с краткосрочным горизонтом торговли, выросло кратно, по сравнению с предыдущими периодами. И такая активность приводит к тому, что цены не отражают справедливых оценок.

( Читать дальше )

Один из самых интересных феноменов на рынке — возникновение доминирующих инфоповодов.

- 29 мая 2020, 19:22

- |

Теория эффективных рынков утверждает, что вся информация заложена в текущих ценах. Много копий сломано в спорах об эффективности и неэффективности рынков, предиктивной способности графика цены и объема и все такое.

Очевидно, что информация распространяется неравномерно. «На рынке есть те, кто думает, и те, кто знает. Так вот те, кто знает, имеют тех, кто думает.»

С классической инсайдерской торговлей все понятно, но как относиться к той информации, которая всем известна, но которая становится доминирующим фактором лишь спустя время после своего возникновения?

Китайские города начали закрываться в середине января. Многие люди, погружённые в рынки, уже тогда почуяли неладное. Но до момента начала продаж прошло ещё 1,5 месяца. Что это? Все видели, что происходит. Не надо быть Спинозой, чтобы оценить последствия.

Впрочем, как и сейчас: безработица, ужасающее состояние потребителя, открытое противостояние двух крупнейших экономик мира. Разве это хоть кому-то неизвестно? Но рынки растут. Аналитики спокойно объясняют: растут, потому что бабос вливают. Но когда начнут падать, те же аналитики так же невозмутимо сообщат: падают, потому что [геополитическое обострение/переоценка ожиданий/долговой кризис/кризис долларовой ликвидности/вторая волна вируса/третье пришествие]. Про вливания тактично промолчат.

Конечно, движение цены определяется движением капиталов, а не новостями. Но насколько движение капиталов зависит от новостей? И зависит ли? Что чем управляет: новости капиталами или капиталы новостями? Как читать все эти новости? И стоит ли вообще? Не думаю, что это риторические вопросы.

Прав рынок

- 09 марта 2020, 20:34

- |

Всё-таки насколько справедливо выражение — «Рынок всегда прав». Никакие ограничения, никакие картельные сговоры, никакие отношения — где отсутствует свободная конкуренция никогда не помогут создать эффективную, стабильную, растущую экономику.

В этом мы убеждаемся сегодня в очередной раз.

Если бы не было нефтяных картелей, если бы цена нефти устанавливалась на свободном рынке мы бы и близко никогда не пришли к сегодняшней ситуации. Россия не была бы столь зависима от цен на нефть, пришлось бы развивать другие виды промышленности.

Сама нефть не стоила бы так дорого и не была бы столь волатильна. Вследствие этого мировая экономика показала бы большие темпы роста, а возможно перешла бы уже на какой-то более качественный уровень развития.

Но мы имеем, что имеем — кормим Российских олигархов и арабских бандитов с шейхами.

Заметки на полях 17.01.20

- 17 января 2020, 20:38

- |

Давайте рассуждать логически.©

Сейчас многие специалисты говорят об эффективности рынка. Даже А.Г. (если не ошибаюсь) N лет назад отметился на конференции с выступлением о эффективности рынка с резюме, что рынок если не эффективен, то почти эффективен.

Эффективность не появляется сама по себе. Как только неэффективность появляется на рынке и выявляется трейдерами, ее пытаются использовать для получения прибыли, в результате чего неэффективность нивелируется и рынок приходит в первоначальное эффективное состояние.

Значительная часть трейдеров, от простых смертных до аналитиков занимаются техническим анализом (ТА) в различных его ипостасях — любители линий ПС, волновики, МАшечники и пр., что образует на рынке существенные по влиянию на рынок группы по интересам. Такой групповой характер воздействия на рынок неизбежно должен порождать возмущения рынка и регулярные неэффективности.

В наш век, когда космические корабли бороздят..., да современными алгоритмами, обнаружить такую регулярную неэффективность несложно уже даже в домашних условиях. Разумеется, с помощью профессионального софта неэффективность будет обнаружена еще быстрее, и разными группами, которые быстренько доведут рынок до полной непонятки (эффективности). Срок жизни такой неэффективности, по моим прошлым устаревшим оценкам, где-то 1.5 — 2 года. Дальше Торговую Систему надо менять.

Методология ТА разрабатывалась еще в докомпьтерную эру. В каких-то книгах читал, что котировки принимались по телефону или даже с гонцом, а графики и индикаторы рисовались на бумаге, и считались чуть-ли не в ручную. И индикаторы и методы разрабатывались в максимально упрощенном виде, чтобы их можно было посчитать максимум на калькуляторе. Перед создателями некоторых индикаторов хочется снять шляпу, настолько это остроумно и просто сделано.

Но может ли все это работать сейчас. За 40-50 и более лет существования ТА все эти методы неизбежно должны быть учтены рынком, нивелироваться, и перестать вызывать возмущения эффективности. Т.е., и сами перестать быть эффективным инструментом.

Гипотеза эффективного рынка

- 02 марта 2019, 12:45

- |

А как вы думаете? Возможно ли переиграть рынок?

Об эффективности рынка

- 09 сентября 2018, 21:57

- |

В финансовой теории существует гипотеза эффективного рынка, которая утверждает, что вся имеющаяся информация уже отражена в цене актива, и цены изменяются только под воздействием новой, ранее неизвестной информации. Грубо говоря, это значит, что невозможно получить доходность выше среднерыночной при аналогичном уровне риска.

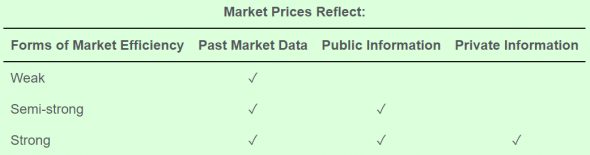

При этом выделяется 3 формы эффективности рынка (рисунок):

1. Weak-form — слабая, на таком рынке учтена вся прошлая рыночная информация, соответственно тех.анализ заработать не поможет, но публичная информация не учтена, а значит можно извлечь выгоду благодаря фундаментальному анализу.

2. Semi-strong — полу-сильная, на этом рынке не поможет ни тех.анализ ни фундаментал, но можно извлечь барыши с помощью инсайдерской информации

3. Strong — сильно-эффективный рынок, на котором в цене учтено всё, даже инсайды.

( Читать дальше )

Гипотеза эффективного рынка

- 13 марта 2018, 21:48

- |

Это сокращенный отрывок из монографии, которую я готовлю

Еще один отрывок был опубликован на Смартлабе тут:

https://smart-lab.ru/blog/454396.php

Гипотеза эффективного рынка (Берстайн, 2013) — это набор недоказанных (но довольно правдоподобных) предположений о характере и направленности действия рыночных сил в определенном спектре экономической реальности.

Сторонники гипотезы подчеркивают непредсказуемость результатов экономических транзакций, которая открывает широкие возможности для краткосрочного арбитража, одновременно ограничивая его длительную эффективность. Так, в России в 1990-е годы крупные состояния создавались, в основном, на арбитражных сделках по покупке природных ресурсов по сниженным ценам на внутреннем рынке и перепродаже их на Запад. По мере того, как на разных рынках устанавливалась ценовая конвергенция, возможности для перехода чистой стоимости между продавцом и покупателем снижались.

( Читать дальше )

Нефть: новости на конец недели.

- 24 сентября 2016, 21:55

- |

Нефть — физический товар, лежащий в основе современного мирового хозяйства, и график цены отражает этот фундаментальный факт. Спрос на нефть и условия технологии добычи, транспортировки, поставки, хранения и переработки подвержены сезонным колебаниям. Фьючерсный рынок позволяет коммерсантам, работающим с реальным товаром — сырой нефтью, уменьшать коммерческие риски и обеспечивать прибыльность. Поэтому, самым сильным фактором влияния на цены является сезонная игра коммерческих трейдеров, хеджирующих поставки и покупки нефти на рынке спот. Хеджирование осуществляется за счет высокого уровня ликвидности фьючерсного нефтяного рынка, которую обеспечивают рыночные спекулянты. Спекулянты позволяют поставщикам хеджировать высокие цены на нефть, а перерабочикам нефти хеджировать низкие цены. Спекулянты платят за все, что происходит с ценами на нефть, спекулянты — источник доходов для нефтяных хеджеров. И когда мы видим резкие колебания цен на нефть — это идет работа спекулянтов. Многие из них не смогут вынести такого движения и отдадут свои деньги другим.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал