шорт

шорт (от англ. Short) - так трейдеры называют короткую позицию, что означает ставка на то, что рынок будет снижаться. Удерживая позицию шорт, трейдер зарабатывает, когда рынок падает, и теряет деньги, когда он растет.

Прибыльная сделка по MMZ3 (фьючерс на индекс Мосбиржи)

- 14 декабря 2023, 15:24

- |

- комментировать

- Комментарии ( 4 )

Прибыльная сделка по фьючерсу на Сбер

- 12 декабря 2023, 20:09

- |

Сделка 12.12.23 по такому инструменту как VTBR (Банк ВТБ)

- 12 декабря 2023, 19:59

- |

Друзья всех приветствую🤝

📌Идеей по данному инструменту делился в прошлом УтреннемОбзоре от 11.12.23. Сегодня цена на повышенных объемах подошла к зоне сопротивления 0,02800 (на базовом активе), технически это была коррекция в нисходящем тренде, далее удержание цены. На данной остановке открывал позицию в шорт была возможность поставить короткий стоп-лосс.

📌В пике соотношение риск-прибыль составило 1 к 2,6 👍 снял риски со сделки при переносе позиции через ночь. Часть позиции остаётся в рынке.

Всем удачной торговли и контролируйте свои риски🤝

🔥Идеи на каждый торговый день: t.me/TechincalllTrading

Как торговать по тренду на практике

- 11 декабря 2023, 11:22

- |

Для практической торговли необходима модель, учитывающая дополнительные факторы, позволяющие провести квалификацию тренда и провалидировать его.

По сути, вся классическая модель построена на цене, плюс в некотором роде учтено время, однако диапазон принятия решений остается слишком широким. В предыдущей статье мы рассматривали картинку с динамикой акций Google, в которой принятие решения на основе только ценовой динамики были ошибочным. Можно ли было поставить под сомнение такое решение, применив объем и время?

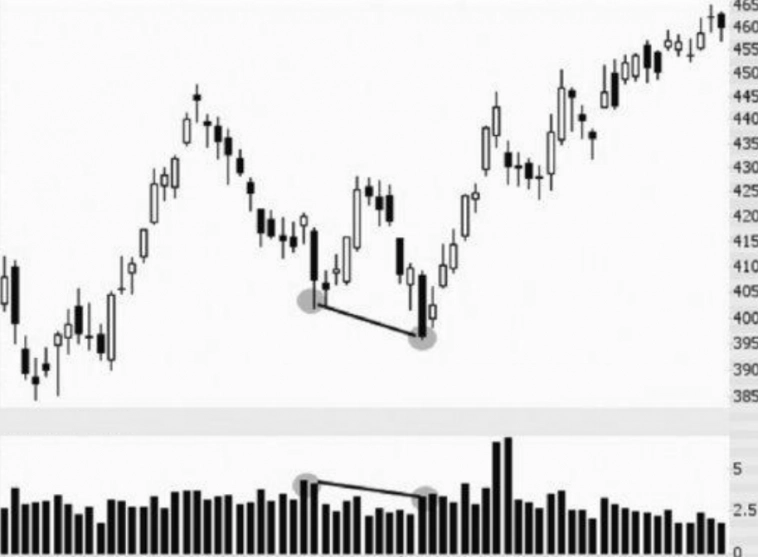

Обратим внимание на следующий факт: новый минимум, сформировавший последовательность из снижающихся экстремумов, сформирован на более низких объемах, чем предыдущий. Это означает, что:

Участники рынка, агрессивно продающие по более низким ценам, продали меньше, чем на предыдущем минимуме

Если начинается паника или существуют объективные причины для изменения восприятия компании участниками рынка, объемы должны расти

Таким образом, потенциальный тренд – ненадежный.

( Читать дальше )

Одна из лучших сделок в истории фондового рынка

- 08 декабря 2023, 19:51

- |

🔻 Джим Чанос — известный шорт-селлер и основатель американского хедж-фонда Kynikos Associates.

🔻 В начале 2000 года Джим обнаружил статью в Wall Street Journal с подробным описанием празднования энергетических компаний c успешном лоббировании SEC с целью разрешить использование бухгалтерского учета Mark to Model и Mark to Mark в их бизнесе. Mark to Model, по сути, позволял этим компаниям брать текущую стоимость своей будущей прибыли и добавлять ее в свою отчетность.

🔻 Чанос начал присматриваться к Enron и заметил несколько «красных флагов» в отчетности — в частности, использование учета Mark to Mark, чтобы увеличить прибыль, по существу скрывая убытки. Затем CEO Enron Джефф Скиллинг ушел в отставку, сославшись на «семейные обстоятельства». В тот момент Чаносу было ясно, что у Enron проблемы.

🔻 В ноябре 2000 года Kynikos зашортил акции Enron почти на их самом пике. Меньше чем через год Enron подала на банкротство, а Джим Чанос заработал $500 млн. долларов США ❗

( Читать дальше )

❗️❗️Шортить опасно для вашего капитала (всё что нужно знать о Сегеже)❗️

- 01 декабря 2023, 15:05

- |

Коллеги, я не торгую на заемные средства и не провожу операции «Шорт», так как можно и так хорошо заработать на фондовом рынке, не беря на себя дополнительные риски. Как показывает практика, на шорте больше инвесторов теряет, чем зарабатывает из-за stop loss, margin call и банально из-за комиссий брокера за перенос шорта на следующий день.

🤬Многие каналы призывали шортить Сегежу вплоть до 3.5 руб., а то и до 3 руб. за акцию. А за последние 2 дня акции Сегежи смогли вырасти более чем на 20%, выбив большинство шортистов по стопам, а некоторых и через маржин колл. Сейчас, кто призывал шортить Сегежу, либо промолчат, либо начнут переобуваться, что они мол закрыли шорт до этого момента или что они передвинули стоп и тому подобное.

💡 Даже если у компании все плохо с фундаментальной стороны и по логике акции должны снижаться в цене, это не означает что акции не могут вырасти краткосрочно, выбив шортистов. И для этого иногда достаточно всего лишь какой-то позитивной новости.

Для акций Сегежи, в этот раз такой позитивной новостью стала информация, что компания получила займ от АФК Системы (материнская компания) на сумму 7,7 млрд рублей со сроком 3 года (ставка займа не раскрывается).

( Читать дальше )

Сделка от 23.11.23 по такому инструменту как POLY (Полиметалл)

- 23 ноября 2023, 20:05

- |

Друзья всех приветствую🤝

📌Идеей в шорт по данному инструменту не делился.

📌Видео больше о логике и ТВХ в сделку, считаю что может пригодиться🤝

📌Соотношение риск-прибыль в пике составило 1 к 7,2 👍

Всем удачной торговли и контролируйте свои риски🤝

🔥Идеи на каждый торговый день:t.me/TechincalllTrading

🔴 ЗОЛОТО. GOLD-12.23 (GDZ3). Трейд-ШОРТ. Автоследование с Асланом Бероевым.

- 22 ноября 2023, 17:13

- |

▶ ЗОЛОТО. GOLD-12.23 (GDZ3).

21.11.2023 г. на последней минуте вечерней сессии в 23.49 мин.

в рамках основной торговой системы (ТС) рыночным ордером

был взят ШОРТ по цене 1996.8 п.п. (точка входа не постфактум

опубликована на Смартлабе 21 ноября 2023 г. в 23:55 по мск.).

22.11.2023 г. прибыль была зафиксирована на открытии

Срочного рынка рыночным ордером по цене 1996.0 п.п.

Профит от текущего трейда составляет 0.8 п.п. (+0,6%).

Информация о каждой точке входа по ТС размещается не постфактум.

Соответственно, «фотошоп» прибылей по трейдам на 100% исключен.

Золото за 12 месяцев непрерывного применения Профит +67,7%

Статистика по ТС на Нефти за 1 Полугодие 2023 г. Профит +31,4%

Статистика по ТС на Золоте за 1 Полугодие 2023 г. Профит +29,5%

Нефть Профит +22,0% с удержанием позиции в три торговые сессии

Статистика по ТС на Золоте за 6 месяцев. Профит составляет +44,9%

Статистика по ТС на Золоте за 1 квартал 2023 года. Профит +10,9%

Статистика по ТС на Нефти за 1 квартал 2023 года. Профит +18,1%

( Читать дальше )

🔴 ЗОЛОТО. GOLD-12.23 (GDZ3). Трейд-ШОРТ. Автоследование с Асланом Бероевым.

- 21 ноября 2023, 23:55

- |

▶ ЗОЛОТО. GOLD-12.23 (GDZ3).

21.11.2023 г. на последней минуте вечерней сессии в 23.49 мин.

в рамках основной торговой системы взят ШОРТ по цене 1996.8 п.п.

Без ордеров тейк-профит и стоп-лосс. С переносом через ночь.

Информация о каждой точке входа по ТС размещается не постфактум.

Соответственно, «фотошоп» прибылей по трейдам на 100% исключен.

Золото за 12 месяцев непрерывного применения Профит +67,7%

Статистика по ТС на Нефти за 1 Полугодие 2023 г. Профит +31,4%

Статистика по ТС на Золоте за 1 Полугодие 2023 г. Профит +29,5%

Нефть Профит +22,0% с удержанием позиции в три торговые сессии

Статистика по ТС на Золоте за 6 месяцев. Профит составляет +44,9%

Статистика по ТС на Золоте за 1 квартал 2023 года. Профит +10,9%

Статистика по ТС на Нефти за 1 квартал 2023 года. Профит +18,1%

Статистика на Нефти за 2022 г. Подтверждённый Профит +92,8%

Ни одного убыточного трейда по ТС 12 мес. подряд. Профит +194,9%

Статистика за I квартал 2022 г. Подтверждённый Профит +70,2%.

Статистика за I полугодие 2022 г. Подтвержденный Профит +82,6%

( Читать дальше )

Рыночный цикл Вайкоффа. Часть 1

- 17 ноября 2023, 12:32

- |

Этой статьей мы начинаем цикл публикаций по классическим подходам к анализу рыночной информации, которые используют трейдеры для принятия решений. Эта информация может быть полезна как начинающим, так и опытным трейдерам.

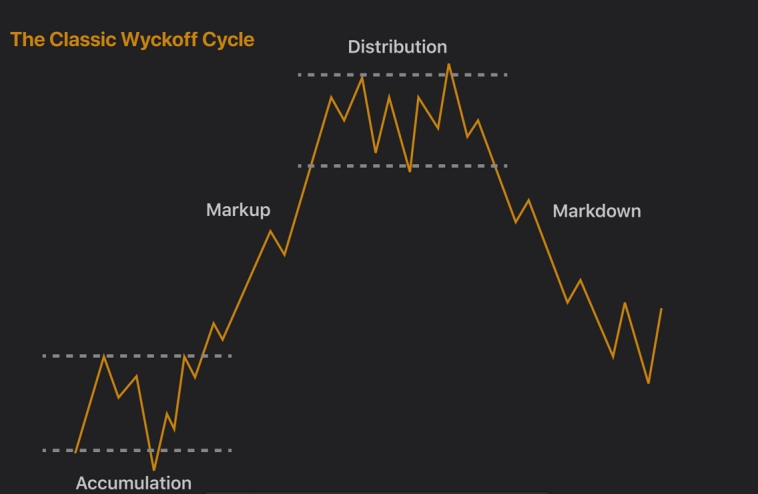

Идея метода Вайкоффа заключается в том, что рынок или отдельный актив проходит четыре стадии цикла, порожденного действиями крупных участников рынка. Эти крупные игроки планируют свою работу так, чтобы использовать для своей выгоды действия неподготовленных и менее квалифицированных трейдеров.

Похожие на цикл Вайкофа паттерны можно найти в динамике цен на сахар или кофе и даже тюльпанов из XVI-XVIII веков, а также в современных рынках на очень малых таймфреймах, когда осознанный план от крупных участников рынка маловероятен. Эти факты означают, что цикл Вайкоффа, скорее всего, является отражением естественной психологии людей, которые работают на рынках.

Разберем условный цикл Вайкоффа:

На практике применение цикла Вайкоффа требует навыка работы с объективными рыночными данными и современного инструментария. Давайте разберем, как трактовать информацию о потоке рыночных сделок, чтобы открыть позиции в лонг и шорт по наиболее выгодным ценам, в начале соответствующих фаз цикла Вайкоффа.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал