цена на золото

Золото сможет переписать исторический рекорд на отметке $2200 за унцию в первом полугодии - Промсвязьбанк

- 16 марта 2022, 19:02

- |

Сильный рост драгоценного металла в начале марта мы связываем с ухудшением настроений у глобальных инвесторов из-за геополитической напряженности, в результате чего наблюдался переток капитала из высокорискованных активов в защитные. Об этом свидетельствует снижение фондового рынка США, в то же время золото смогло вернуться к уровням августа 2020 года, преодолев отметку 2 000 долларов за унцию.

Сейчас же стоимость унции золота опустилась за 5 торговых дней до 1 920 долларов, тем самым практически полностью растеряв рост первой недели марта. На наш взгляд, это связано с заседанием ФРС, результаты которого будут объявлены сегодня. Мы ожидаем, что ставка будет поднята до 0,25-0,5%. Однако, беря во внимание возросшее инфляционное давление во всём мире в последнее время, есть шанс, что ФРС решит пойти ещё дальше и поднять ставку сразу до 0,5-0,75%.

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Золото: Осталось несколько часов

- 16 марта 2022, 18:19

- |

Через несколько часов наступит время: Федеральная резервная система США проведет пресс-конференцию и объявит решение по процентной ставке. Если взглянуть на инструмент CME Group's Fed Watch, то становится ясно, что процентные ставки снова вырастут впервые с 2018 года. Сумма также кажется определенной: рынок ожидает повышения ставки на 25 базисных пунктов.

Что будет иметь значение? Выбор слов ФРС в отношении ее будущего подхода к процентным ставкам. Другими словами: будет ли ФРС действительно придерживаться агрессивной политики повышения процентных ставок или же она примет во внимание слабый общий рынок и возросшие экономические риски, не в последнюю очередь из-за войны в Украине, и сохранит перспективу более умеренного подхода. Риски рецессии в США в последнее время значительно возросли, и, в частности, высокие цены на энергоносители — такие же, как в Европе, — давят на компании.

( Читать дальше )

Золото: ветер разворачивается

- 15 марта 2022, 15:07

- |

В начале года аналитики были настроены пессимистично по отношению к цене на золото в целом. Обоснование: Ужесточение денежно-кредитной политики со стороны Федеральной резервной системы США создаст встречный ветер. В то время как большинство крупных европейских банков продолжают придерживаться своего негативного мнения, в Северной Америке ветер меняется. Здесь первые крупные банки рассматривают золото как возможного победителя в текущем году.

JPMorgan, например, рекомендует увеличить долю золота. На прошлой неделе была зафиксирована самая высокая инфляция цен на сырьевые товары за последние 60 лет (рост на 12 процентов на прошлой неделе). Инфляционные риски также высоки в связи с непосредственным шоком предложения в российском сырьевом экспорте и надвигающимся воздействием на цепочки поставок ниже по течению. JPMorgan считает, что экстремальные геополитические риски могут продлить «голубиную» монетарную политику и продолжительность отрицательной реальной доходности. На этом фоне очевидны макроэкономические благоприятные факторы для золотодобывающих компаний, зарегистрированных в Южной Африке, которые торгуются с более низким мультипликатором акций по сравнению с мировыми аналогами.

JPMorgan не одинок в своем «бычьем» взгляде на акции горнодобывающих компаний. По мнению Jefferies, акции горнодобывающих компаний могут преуспеть в ближайшие три года благодаря росту ожидаемых доходов и переоценке акций. Недостаточные инвестиции в новые горнодобывающие мощности в сочетании с декарбонизацией спроса и циклическим ростом потребления должны привести к сужению рынков и повышению цен на некоторые ключевые сырьевые товары к 2025 году, считает американский банк.

Goldman Sachs утверждает, что недавнее ралли на сырьевых рынках и растущая глобальная геополитическая неопределенность означают, что его сценарий роста инвестиций в золото и спроса со стороны центральных банков становится базовым. В то же время спрос со стороны потребителей золота продолжает расти, особенно со стороны покупателей в Азии. Теперь группа ожидает, что в 2022 году все три основных компонента спроса на золото сильно вырастут. В последний раз Голдман наблюдал одновременный рост всех основных факторов спроса в 2010-2011 годах, когда цена на золото выросла почти на 70 процентов.

В начале года рынок был чрезвычайно бычьим. Но все больше и больше становится ясно: центральные банки находятся в затруднительном положении. Инфляция растет, но экономика уже снова слабеет. Несмотря на то, что в среду центральный банк повысит процентные ставки на 25 базисных пунктов, скорее всего, это будет очень короткий цикл повышения ставок. Цена на золото только начинает это понимать. Для золота и рудников рост цен, вероятно, станет результатом в ближайшие месяцы.

( Читать дальше )

Bloomberg: золото - $2 500, нефть - $50

- 14 марта 2022, 20:59

- |

Сырьевой сектор сегодня находится под значительным давлением. Рынок, очевидно, делает ставку на скорое ослабление напряженности в Украине. Нефть, промышленные металлы, а также драгоценные металлы теряют позиции. Но Bloomberg Intelligence делает расчет, согласно которому золото и нефть могут вскоре отделиться друг от друга. Может ли быть такой сценарий в конце года: Золото по 2500 долларов и сырая нефть по 50 долларов?

«Рынки могут столкнуться с длительным периодом снижения рисков, что, по нашему мнению, необходимо для снижения инфляционного давления. Золото может стать одним из главных бенефициаров, возможно, наряду с долгосрочными казначейскими облигациями США и биткоином», — сказал Майк Макглоун, старший стратег по сырьевым товарам в Bloomberg Intelligence. «Золото находится на грани перехода Рубикона в 2000 долларов. Возможный конечный результат в 2022 году: нефть по 50 долларов, золото по 2500 долларов, рецессия».

Высокая инфляция, растущие цены на сырьевые товары и склонность к риску в американских акциях — все это в данный момент на руку золоту. «Мы считаем этот металл ведущим потенциальным игроком в 2022 году, особенно если сырьевые товары, цены на которые рассчитаны на шок предложения, поддадутся неизбежному разрушению спроса», — сказал Макглоун. Мы видим, что золото как хранилище стоимости, наряду с биткоином, востребовано портфельными менеджерами в качестве альтернативы риску рецессии и назревшему развороту в акциях".

( Читать дальше )

Дополнение к сегодняшнему посту (Готовит ли Запад меры направленные на гиперинфляцию в России?)

- 27 февраля 2022, 20:53

- |

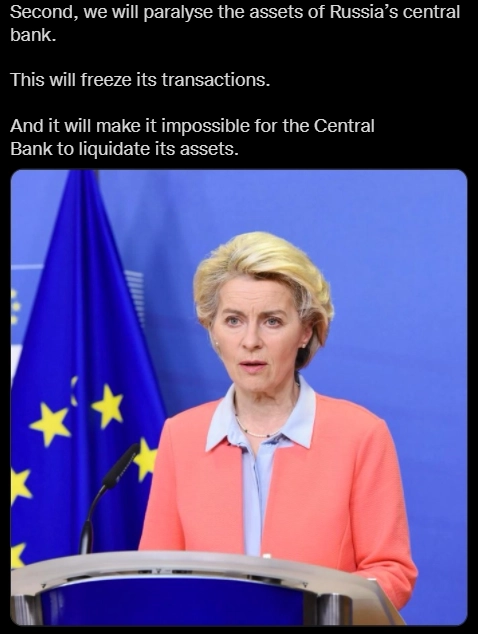

Кажется, что все сбывается. Председатель Комиссии ЕС написал в Twitter, что ЕС заморозит еврорезервы России.

«Мы парализуем активы центрального банка России. Это заморозит его операции. И это сделает невозможным для Центрального банка ликвидировать свои активы».

Банк ВТБ уже сообщил следующую новость: «С 28 февраля процентные ставки по основным ипотечным программам увеличатся одним махом на 4 процентных пункта».

Вполне вероятно, что российские фондовые рынки и рубль провалятся в ооочень глубокую яму.

Более развернутые мысли в предыдущей статье (https://smart-lab.ru/blog/773670.php)Готовит ли Запад меры направленные на гиперинфляцию в России?

- 27 февраля 2022, 19:27

- |

Уважаемые читатели,

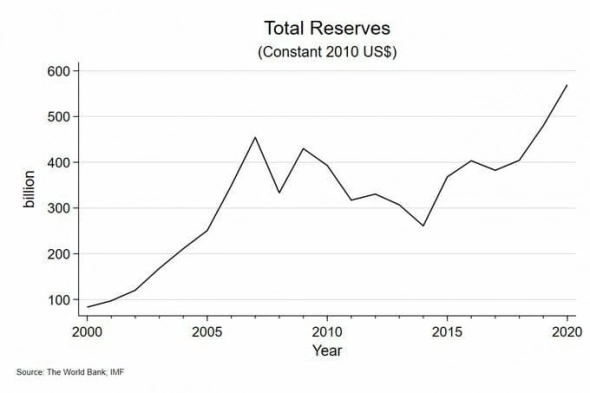

Сегодня Россия располагает валютными резервами в размере почти 640 миллиардов долларов США.

Справка: Валютные резервы — это другие валюты (евро, доллар, юань) или товары (обычно драгоценные металлы), которые могут служить различным целям. Например, центральный банк может проводить с ними интервенции в случае проблем с денежно-кредитной политикой.

Резервы центрального банка России составляют более 640 миллиардов долларов США. Их состав выглядит следующим образом: 32% евро, 22% золота, 16% долларов и 13% китайских юаней.

В последние годы Россия значительно сократила свои долларовые резервы и, в частности, нарастила золотые запасы.

( Читать дальше )

Золото: цель 7 400 долларов

- 22 февраля 2022, 15:02

- |

Вчера цена золота смогла восстановить все свои дневные потери и завершила день на положительной территории. Новые опасения, что ситуация в Украине может обостриться, повысили цену на золото. Многочисленные аналитики высказываются и говорят, что это ралли закончится, как только кризис в Украине будет разряжен. Это не так, Крис Вермеулен, главный стратег.

«Я думаю, что нас ждет довольно большой суперцикл в драгоценных металлах. Я думаю, что мы начали 2019 год, а это примерно пятилетний цикл для золота», — объясняет Вермеулен в интервью. По его мнению, в этом году золотодобывающие компании превзойдут рынки акций. По его мнению, в ближайшие двенадцать месяцев цена на золото вырастет до 2 700 долларов, а через пять лет она должна составить 7 400 долларов.

Хотя индекс доллара (DXY) традиционно демонстрирует обратную корреляцию с золотом, за последние три недели DXY рос вместе с металлом. Вермеулен ожидает, что эта тенденция сохранится. «Мы по-прежнему видим, что доллар и драгоценные металлы растут вместе. И то, и другое я рассматриваю как очень оборонительное, как своего рода глобальный актив. Когда люди нервничают, независимо от того, где они находятся в мире, они будут ликвидироваться, и они, как правило, переходят в доллар США. Мы видели это снова и снова», — сказал он, приведя в качестве примера великий финансовый кризис 2008 года.

( Читать дальше )

Золото: сдувается

- 15 февраля 2022, 19:27

- |

В то время как DAX подскочил вслед за американскими фьючерсами, цена на золото снизилась вместе с облигациями, а также ценой на нефть. В то время как цена на нефть в последние дни выиграла от потенциального сокращения предложения на мировом рынке в случае конфликта между Россией и Украиной/Западом, облигации, а также цена на золото выиграли от бегства в безопасные убежища. Но сегодняшнее ослабление привело к тому, что некоторые снова пошли в противоположном направлении — от облигаций и золота к акциям. Это также видно по доходности облигаций, которая снова выросла.

Неужели для золота уже все кончено? Золото, безусловно, является более чем бенефициаром конфликта между Россией и Украиной. Однако в ближайшие дни, а возможно и недели, на первый план вновь выйдет Федеральная резервная система США и политика процентных ставок. Исторически сложилось так, что золото испытывает трудности в преддверии нового предполагаемого цикла повышения ставок. К удивлению некоторых, золото впоследствии очень часто росло вместе с процентными ставками. С этой точки зрения, следующие несколько недель все еще могут быть немного сложными для цены на золото. Но если верить истории, золото должно ожидать сильное лето. Конечно, возобновление эскалации напряженности вокруг Украины и России может привести к новому росту золота. Но пока что рынок играет на разрядку.

( Читать дальше )

Золото: сильное, сильное и еще раз сильное

- 14 февраля 2022, 22:19

- |

Уважаемые читатели,

Нечасто можно увидеть нечто подобное: в пятницу цена на золото выросла более чем на 30 долларов. И сегодня цена на золото смогла компенсировать первоначальные потери и в настоящее время пробивается выше отметки 1 875 долларов. Страх перед эскалацией кризиса в Украине заставил инвесторов искать золото в качестве безопасного убежища. Но была ли это единственная причина?

На первый взгляд, это хрестоматийный ход. Страх перед войной заставляет инвесторов продавать акции. С другой стороны, облигации, цены на нефть, доллар и золото выиграли. Классическое ралли «тихой гавани». Или нет? Одна вещь не вписывается в общую картину. Сила акций горнодобывающих компаний. До сих пор, когда золото покупалось в качестве «тихой гавани», акции горнодобывающих компаний не приносили прибыли. Но в пятницу бумаги пошли вверх. Особенно подорожали бумаги крупных производителей. Это нетипичная картина.

Кроме того, над ценой золота продолжает висеть дамоклов меч повышения процентных ставок. На самом деле, было предрешено, что Федеральная резервная система США повысит процентные ставки в марте. Но поскольку на сегодня назначено внеочередное заседание Совета Федеральной резервной системы, вполне возможно, что центральный банк сегодня повысит процентные ставки вне очереди.

В прошлом золото часто демонстрировало слабые результаты в преддверии повышения процентных ставок и росло после этого. Поэтому как инвестор в золото не обязательно должен бояться повышения ставки. Как правило, сабельные удары в преддверии были еще хуже. Однако, справедливости ради, следует сказать одно: для центрального банка было бы в новинку сделать первый шаг по процентной ставке внепланово. Даже если фондовый рынок будет спекулировать на этом, ФРС может поймать этим некоторых инвесторов на ошибке. Фондовые рынки — а также золото — могут отреагировать на это чувствительно. В любом случае, сегодняшний день будет захватывающим, а девиз — " Сделает ФРС, или не сделает?".

Показатели наших золотых акций в демонстрационном портфеле были очень высокими:

Barrick: + 8%

Discovery Silver + 7.5%

Silver Lake +7 %

и т.д.

( Читать дальше )

Золото / Инфляция / Облигации /

- 10 февраля 2022, 20:52

- |

Сегодня были опубликованы многочисленные данные по инфляции:

Хотя цена на золото первоначально испытывала повышенное давление после объявления данных по инфляции в США, затем она сравнительно быстро восстановилась. На первый взгляд, это удивительно, если посмотреть на динамику доходности долгосрочных облигаций США. Доходность десятилетних облигаций подскочила выше отметки в 2 процента впервые с 2019 года.

7,5 процента — данные по инфляции в США за январь, таким образом, даже выше, чем и без того высокие оценки в 7,2 процента, которые циркулировали заранее. В качестве первой реакции цена на золото упала, а доходность десятилетних государственных облигаций США подскочила до двух с лишним процентов. Фьючерсы на Уолл-стрит также опустились. Фактически, фондовые рынки США также открылись в минусе. С другой стороны, золото смогло восстановить часть своих потерь и продолжает демонстрировать относительную силу по отношению к факторам, которые фактически оказывают на него давление, что мы уже наблюдали в последние недели. Цена на серебро в настоящее время даже демонстрирует небольшой плюс.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал