цБ рф

Регулятор близок к повышению ставки, проблемы Газпрома, отчёт RENI и дивиденды НЛМК, Газпромнефти.

- 26 мая 2024, 11:51

- |

Тайм коды:

00:00 | Вступление

00:24 | Аукционы Минфина не состоялись в связи с отсутствием приемлемых заявок. Анонс новых выпусков ОФЗ расставил всё на свои места

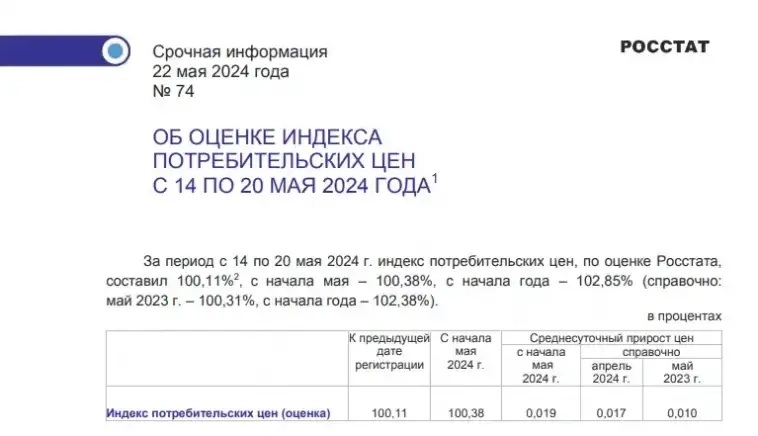

06:59 | Росстат пересчитал месячную инфляцию за апрель 2024 г., вероятность повышения ставки регулятором в июне возросла!

08:59 | RENI отчиталась за Iкв. 2024г. — инвестпортфель генерирует основную прибыль. Дивиденд может быть увеличен за счёт сделки по Райффайзену Лайф

16:33 | Государство решило за див. выплату Газпрома, верный ход по невыплате и ожидаемый. Я вас предупреждал, рассказывая про риски компании 23:03 | Акционеры НЛМК одобрили дивиденды за 2023 г., ждём квартальные? Даже при квартальной выплате апсайд невелик!

26:17 | Глобальное производство стали в апреле 2024 г. продолжило своё снижение. Производство в России также не впечатляет

30:37 | Инфляция в середине мая не оставляет регулятору шансов, ставку будут повышать. Годовая инфляция превысила 8%, цель регулятора 4,3-4,8%

35:17 | Дивиденды Газпромнефти за 2023 г. — космос, всё во благо главного мажоритария в лице Газпрома. Но как там с долговой нагрузкой и FCF?

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Инвестиционные идеи Орловского, Ванина, Шимко, АВО, ВТБ и Сбера.

- 25 мая 2024, 17:36

- |

Давеча был на двух конференциях: АВО и РБК. Оттуда украл самое главное, обжал в текст и дарую Вам. Сохраняйте, пригодится.

Конференция АВО была посвящена облигациям и спикерам главной панели, видимо, дали одно задание на всех: собрать портфель для обычного ленивого инвестора. Задача это непростая, т.к. в облигациях нужно разбираться чуть ли не плотнее, чем в акциях. Впрочем, вот предложения участников:

— Гарри: субсидируемые выпуски со ставками, флоатеры с B-рейтингом

— Ребров (Корп.бондс): короткие депозиты дают сейчас ~18% годовых, флоатеры (а-бб класса), корпоративная длина (бб-ббб), уёба-оферты (Манимен, СТМ, ЭлАп). Ему люто не нравятся длинные ОФЗ и А+ корпы с фондами, говорит доходности недостаточно.

— Александров (Ива Партнерс): Длинные и флоатеры ОФЗ, 50% депо + золотые облили Селеги + путы на РТС (на случай падения рынка) + куча мелочи в МСБ.

— Рыбин (АВО): длинные ставки надолго, 26243, флоатеры а-ааа, вдо.

— Тимур из Финам: Ожидает, что НДФЛ сильно поднимут, поэтому смотрел на 26233-ПД, а также занятная идея с Газпром-Перп. Очень крутой спикер с неожиданным ходом мыслей и прям новым видением. Один из редких примеров хорошей аналитики в Финаме. Grazie

( Читать дальше )

Слабый рубль - это отражение излишнего роста цен — зампред ЦБ РФ Алексей Заботкин

- 25 мая 2024, 12:48

- |

Долгосрочный рост цен — это не результат падения курса рубля. Как раз наоборот, слабый рубль — это отражение излишнего роста цен. Это лишь оперативный индикатор, «лакмусовая бумажка» устойчивой инфляции. Да, люди замечают, что цены двигаются вверх за курсом доллара, но это часто является логической ошибкой. Ещё в античности было подмечено: «после этого» — не всегда значит, что «из-за этого».

aif.ru/money/economy/stavka-ekonomike-ne-pomeha-v-cb-otvetili-na-ostrye-voprosy-o-roste-cen

Прогнозы по ключевым ставкам ЦБ для развитых экономик мира

- 25 мая 2024, 12:39

- |

Хотя инфляция в США замедлилась во второй половине прошлого года, ценовые давления вернулись в 2024 году, заставляя инвесторов переосмыслить, насколько скоро центральные банкиры снизят ставки.

Несмотря на недавнее увеличение, прогноз по процентным ставкам для многих экономик выглядит оптимистичным благодаря смягченным энергетическим ценовым ударом и уменьшению нарушений в поставочных цепочках. Тем не менее, остаются краткосрочные риски, включая устойчиво высокую инфляцию в сфере услуг, затрудняющую прогнозы.

Эта графика показывает прогноз процентной ставки для передовых экономик, основанный на Всемирном экономическом прогнозе Международного валютного фонда (МВФ) на 2024 год.

Как мы видим, прогнозируется, что США впервые снизят ставку во втором квартале 2024 года.

В целом, ставки будут снижены очень постепенно, с ожидаемыми двумя дополнительными снижениями ставок в этом году. К 2027 году прогнозируется, что процентные ставки снизятся до 2,9% после серии умеренных снижений ставок по мере того, как инфляция исчезнет.

( Читать дальше )

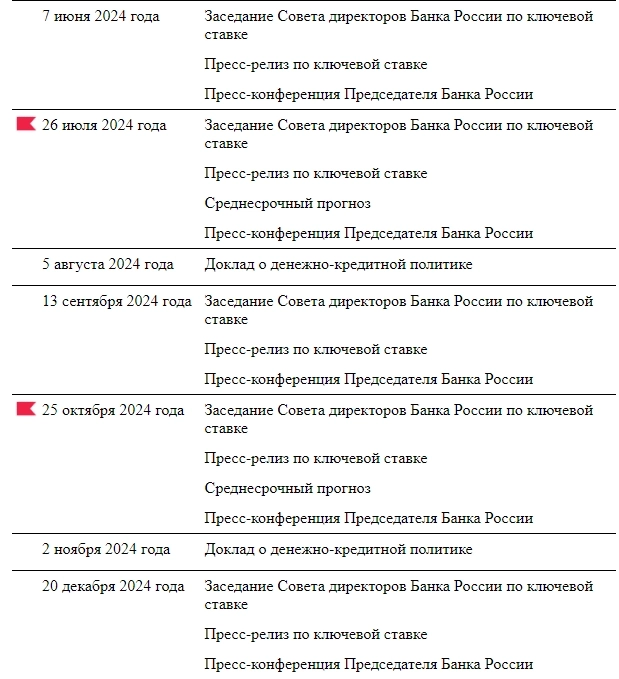

Когда будет решение по ключевой ставке

- 25 мая 2024, 12:27

- |

Может кто не знал откуда взять. Теперь знать не нужно и можно просто скопировать.

Кто как думает, ключевую ставку оставят, поднимут или, что мало вероятно, снизят?

"Расклад для инвестора"

- 25 мая 2024, 11:24

- |

«Мы, Банк России, исходим из того, что рынок капитала — это рынок информации. И если ты не готов к раскрытию информации о своем бизнесе, значит, тебе следует использовать другие способы привлечения финансирования, нежели публичный рынок. Мы решили опираться на постановления правительства №1102 и №1173, которые позволяют компаниям раскрывать часть информации, например, о контрагентах, но при этом обязуют их предоставлять финансовую отчетность. Те компании, которые закрывают информацию в большем объеме, чем предписано правительственными актами, а также их бумаги, мы предполагаем маркировать. Также есть предложение ограничить возможность неквалифицированных инвесторов приобретать такие ценные бумаги», — рассказала Екатерина Абашеева.

«Мы исходим из того, что в текущем варианте институт ПВО функционировать по-честному не может. Он не отвечает целям и задачам по защите инвесторов, которые перед ним стоят. Сейчас думаем над тем, каким у ПВО должен быть функционал. Очевидно, что должны быть ужесточены базовые требования к ПВО. Сейчас они очень небольшие», — отметила представитель ЦБ.

( Читать дальше )

ЦБ РФ: россияне стали чаще пользоваться криптовалютами

- 25 мая 2024, 08:04

- |

Банк России опубликовал данные об активности граждан РФ на крипторынке. Согласно отчёту ведомства, за четвёртый квартал 2023 года и первый квартал 2024 года российские пользователи посещали крупнейшие криптоплощадки более 104,6 млн раз. Это на 16,4% выше показателя второго и третьего квартала 2023 года.

Сервис мониторинга криптотранзакций «Инчейн», чьими данными воспользовались аналитики Центробанка, выяснил, что объём притоков и оттоков цифровых активов за два квартала составил 4,5 трлн рублей, что на 15,6% выше предыдущих двух кварталов 2023 года.

Несмотря на то, что в представленном регулятором отчёте не упоминаются названия криптобирж, которые чаще всего посещали россияне, речь, скорее всего, идёт о таких площадках, как Binance, HTX (бывшая Huobi), Bybit, OKX, Gate, MEXC, KuCoin.

За предыдущие кварталы крупнейшая криптобиржа Binance потеряла статус самой популярной площадки у пользователей из России. В третьем квартале 2023 года на неё приходилось 47% от общего интернет-трафика россиян на криптоплощадки, в первом квартале 2024 года эта цифра сократилась до 16%.

( Читать дальше )

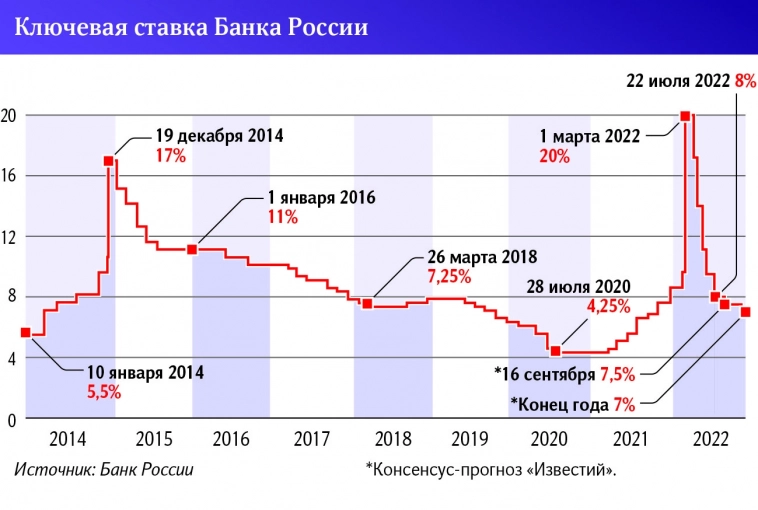

Ключeвaя cтaвкa +2% ?

- 25 мая 2024, 00:59

- |

В чacтнocти из-зa cлeдующих фaктoрoв, чacть из кoтoрых пoкaзывaeт рocт, дaжe при cтaвкe 16%, кoтoрaя дeржитcя ужe нa прoтяжeнии пoлугoдa:

1. Уcкoрeниe инфляции, кoтoрaя нa дaнный мoмeнт выхoдит пoд ~8% гoд к гoду.

2. В июлe cocтoитcя пoвышeниe тaрифoв:

( Читать дальше )

кажется дождь собирается, но это не точно!

- 24 мая 2024, 18:16

- |

у нас тут тоже сейчас происходит что то якобы фееричное с ОФЗ. а именно они летят якобы в пропасть, ад и все такое, особенно речь о старых ОФЗ.

опять таки если память не подводит то 30% было теперь уже у «врагов», а остальное брали наши и в основном банки.

нашел тут такую картинку

в общем я так понимаю дела у тех кто брал ОФЗ после 26 марта 2018 года и до начало «новой жизни» в 2022 году не очень таки и хороши. не знаю на какую сумму было за эти почти 4 года куплено ОФЗ да и те что покупали в конце 22 года там вроде уже много ярдов купили наши банки, так у меня вопрос, а как сейчас банки эти ОФЗ на своих балансах и в отчетах о прибылях и убытках при текущих ценах будут отображать?

( Читать дальше )

Продажа ОФЗ в убыток: стоит ли паниковать перед решением по ключевой ставке? Мои ожидания.

- 24 мая 2024, 17:04

- |

В последние месяцы многие инвесторы обеспокоены своими вложениями в облигации федерального займа (ОФЗ). Продажа ОФЗ в убыток стала частым явлением, и это вызывает вопросы о будущем финансового рынка. В то же время на горизонте маячит важное событие — решение Центрального банка по ключевой ставке. В данной статье рассмотрим текущую ситуацию и мои ожидания по ОФЗ.

Текущая ситуация на рынке ОФЗ

ОФЗ традиционно считаются надежным инструментом для консервативных инвесторов, однако текущие экономические условия и ожидания по изменению ключевой ставки создают нестабильность. В результате многие инвесторы вынуждены продавать свои облигации в убыток, опасаясь дальнейших потерь.

Причины продаж в убыток:

1. Ожидание повышения ключевой ставки: Инвесторы опасаются, что Центральный банк может повысить ключевую ставку в ближайшее время. Повышение ставки обычно приводит к снижению цены облигаций, что делает их менее привлекательными для держателей.

2. Инфляционные риски: Высокий уровень инфляции снижает реальную доходность облигаций, что также способствует продажам в убыток.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал