фундамент

ПРОГНОЗ S&P500 и СОСТОЯНИЕ ЛИКВИДНОСТИ В США

- 16 ноября 2019, 17:30

- |

Мой телеграмм: https://teleg.run/khtrader здесь Вы найдете более оперативную информацию

Продолжаю следить за состоянием ликвидности в США, которая остается в шатком балансе, что не дает снизится доллару.

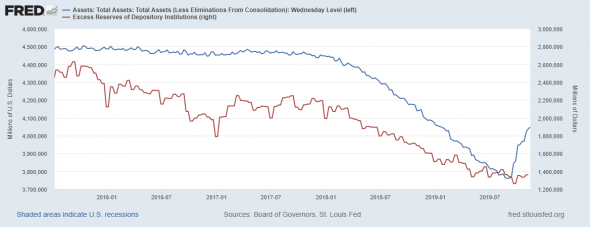

Начнем с первой картинки, это состояние баланса ФРС и избыточные резервы коммерческих банков

Мы видим, что баланс ФРС растет и дальше, на неделе еще добавили 12 млрд долларов (синяя линия), в то время как избыточные резервы коммерческих банков не реагируют на расширении ликвидности ФРС. Налицо процесс поглощения ликвидности.

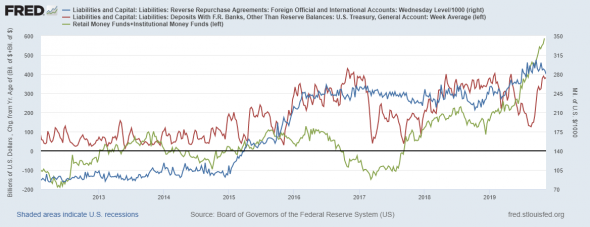

На следующей картинке отображены три основные направления поглощения ликвидности.

( Читать дальше )

- комментировать

- ★4

- Комментарии ( 2 )

в гостях у FinProfit. Нефть, S&p500, макроэкономика.

- 15 ноября 2019, 13:13

- |

Пригласили в стрим ребята из FinProfit. Поговорили о рынках, трейдинге и экономике.

Кому интересно, вот видео

( Читать дальше )

Денежный рынок США

- 08 ноября 2019, 13:20

- |

Мой свежий обзор по состоянию ликвидности в США. Для удобства и более оперативной информации предлагаю подписаться на мой канал в телеграмм https://t.me/khtrader

Продолжаю пристально следить за состоянием ликвидности в денежном секторе США. Сегодня вышел полный блок статистики от Федерального банка Нью-Йорка.

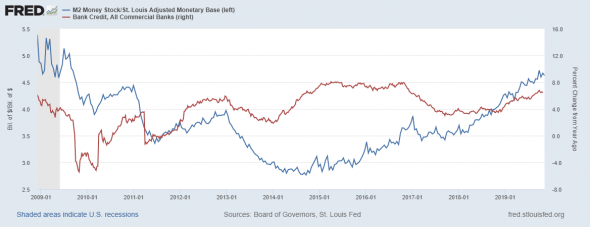

Пожалуй стоит начать с обзора структуры ликвидности в США, которая после мини-цикла снижения ставки изменилась. На начало ноября денежная база выросла на 44 млрд долларов, денежная масса на 40 млрд долларов. Это указывает на то, что наконец-то ликвидность переходит из «почти денег» в «деньги», что замедляет рост банковского мультипликатора. В свою очередь, это тормозит годовые темпы роста кредитования. Иллюстрация к данным процессам представлена на следующей картинке

Синяя линия — это банковский мультипликатор. Мы видим, что показатель достиг уровня 2009 года и замедлился, также как и годовая динамика кредитования.

( Читать дальше )

Два словечка по фунтику. GBP/USD

- 29 июля 2019, 18:43

- |

Решил поковырять «что там с фунтом» и наткнулся на пару любопытных картинок.

В своем телеграмме выкладываю более оперативные данные по рынкам, подписывайтесь, нас уже рать https://t.me/khtrader

Два слова в качестве ремарки: конечно, Б.Джонсон (он же Борис бритва, он же Борис хер попадешь) начал в своем стиле махать угрозами о выходе без договора из состава ЕС. На самом деле молодец, ибо нехер лезть в чужой карман, 20 ярдов захотели, халявщики. это решение достаточно популистское, т.к. его можно подать под соусом распределения денег налогоплательщиков внутри страны, чем перекрываются убытки Британского бизнеса.

Ну да ладно, нам спекулянтам эти все вещи до лампочки, и пусть чиновники бороздят себе космические просторы.

Так вот, в сегодняшних реалиях движение капиталов в мире намного превышает движение товаров, поэтому главным вопросом в определении экзогенных факторов спроса на национальную валюту выступают процентные ставки. Видите ли, международная финансовая система устроена прагматично, где больше платят за капитал, туда финансисты и банкиры направляют деньги, которые им заносят домохозяйства и бизнес.

( Читать дальше )

Основа основ, фундамент инвестирования.Разумные инвестиции

- 24 июля 2019, 20:18

- |

Правильные книги помогут сформирование правильное понимание. А практика поможет отшлифовать знания на деле.

Хорошие нужные знания которые лежат в основе, как к примеру книга Бенджамина Грэмма «Разумный инвестор» Учителя Уоррена Баффета.

Правильные знания они как гречка на обед)))) Или как надежная компания в портфеле, которая платит хорошие дивиденды.

Эта книга не сделает вас богатым в мгновение ока. Но заложит тот нужный, надежный фундамент, который будет служить в течении всей жизни.

Часть принципов можно посчитать устаревшими в связи с космическими темпами роста. Но есть те, которые на все времена.

Где-то нудновата, местами банальна. Кажется ведь все это и так понятно и все знаешь. НО повторение, структурирование, переосмысливание всего материала дает очень многое. Рекомендую к прочтению.

( Читать дальше )

Почему Трамп и Си никогда не договорятся

- 15 июля 2019, 10:41

- |

1. Претензии США обоснованы. Китай крадет технологии. США долго смотрели на это сквозь пальцы, но теперь, когда Китай бросает вызов американским компаниям посредством украденных у них же технологий — это перебор. Не красть Китай не сможет, т.к. его общественное устройство не позволяет генерировать свои технологии.

2. Си никогда не пойдет на уступки по соображениям престижа. США хотят от Китая слишком многого с политической точки зрения. Си никак не может продемонстрировать слабость. Это вопрос власти.

3. Для Трампа самое страшное, что может случиться, это возврат производств в США, новые рабочие места, скачок экономического роста. Америка — прежде всего.

Т.о. Си не сможет пойти на уступки, Трамп не захочет. Юань девальвируют, США введут 100% заградительные пошлины.

Философия прогнозирования рынков. Откуда растут корни.

- 30 июня 2019, 15:49

- |

ДАЙДЖЕСТ ПО ВОЛНАМ НАШЕЙ ПАМЯТИ.

ПРОГНОЗИРОВАНИЕ БУДУЩЕГО КОМПАНИИ

ПРИ ЭКСТРАПОЛЯЦИИ ДЕЙСТВУЮЩЕЙ СТРАТЕГИИ

* Исаак Ньютон, вынужден был констатировать после потери 20 000 фунтов стерлингов на акциях лопнувшей компании «Южное море» в 1720 году:

"Я могу предсказать, где будет находиться каждая из планет через миллионы лет с точностью до секунды, но я не могу предсказать, куда в следующую минуту погонит цены эта безумная толпа".

Данный подход предполагает, что экономическое и прочее развитие происходит гладко и непрерывно, поэтому прогноз может быть простой проекцией (экстраполяцией) прошлого в будущее. Для составления такого прогноза необходимо вначале оценить прошлые показатели деятельности предприятия и тенденции их развития (тренды), затем перенести эти тенденции в будущее.

В заголовке статьи приведено высказывание И. Ньютона, который полагался на данный метод прогнозирования (и планирования) не только в сфере небесной механики, но и в финансовой жизни. Впрочем, экстраполятивный подход широко применяется и сейчас. Он, так или иначе, отражается в большинстве методов современного прогнозирования.

( Читать дальше )

О чем говорит денежный рынок США?

- 21 июня 2019, 15:11

- |

В преддверии предварительных данных по деловому циклу в США хочу сконцентрировать ваше внимание на состоянии денежного рынка США. Как указывают монетаристы, показатели денежного рынка имеют хорошую предсказательную силу. Ибо сначала деньги потом расширение экономики.

Начну с призыва к действию: подписывайтесь на мой канал Телеграмм https://t.me/khtrader в нем вы найдете много оперативной информации по финрынкам и трейдингу.

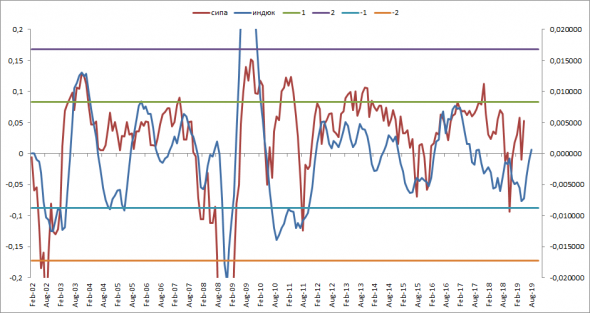

Итак, первым делом представляю вашему вниманию картинку иллюстрирующую ситуацию динамику делового цикла и индекса S&P500.

Синяя линия — это авторский индикатор прогнозирующий состояние делового цикла в экономике США.

Красная — это динамика S&P500.

Корреляция между показателями 0,73, регрессия 0,5. Разброс достаточно широкий вокруг средней, но все же, доверие достаточно высокое.

Как видим мой индюк указывает на рост делового цикла, показатель чуть не дошел до 1-го стандартного отклонения, исторический, выход за этот канал происходит в аномальные для экономики стадии (стимулирование\сжатие ФРС, кризисы).

( Читать дальше )

Анализ квартальной отчетности: КАМАЗ. Финположение: неудовлетворительное. Прогноз негативный.

- 06 мая 2019, 17:10

- |

Фундаментальный анализ показывает негативные тенденции.

Соотношение основных групп активов примерно равно – внеоборотные средства и текущие активы равны 47,9% и 52,1% соответственно. Активы снизились, однако более негативным фактором является то, что собственный капитал снизился еще в большей степени.

Снижение активов в основном связано со снижением дебиторской задолженности и денежных средств и денежных эквивалентов.

ЧА превышают УК на 18%, что удовлетворяет требованиям норм.документов к величине ЧА.

Финансовые коэффициенты:

- Коэффициент автономии – 0,24 (хуже, норма по отрасли – не менее 0,45)

- Коэффициент фин.левериджа – 3,19 (значительно хуже, не более 1,22; оптимум 0,43-0,82)

- Коэффициент обеспеченности – -0,46 (значительно хуже, не менее 0,1)

- Коэффициент покрытия инвестиций – 0,63 (хуже, не менее 0,7)

( Читать дальше )

Анализ годовой отчетности: МГТС. Финположение: очень хорошее. Прогноз позитивный.

- 06 мая 2019, 15:45

- |

Прогноз позитивный.

Доля текущих активов составляет 1/3, внеоборотных – 2/3.

Чистые активы намного превышают уставной капитал, что удовлетворяет требованиям норм.документов к величине ЧА.

Финансовые коэффициенты:

- Коэффициент автономии – 0,76 (норма по отрасли – не менее 0,5)

- Коэффициент фин.левериджа – 0,31 (ниже нормы: оптимум 0,43-0,67)

- Коэффициент обеспеченности – 0,16 (норма, не менее 0,1)

- Коэффициент покрытия инвестиций – 0,89 (норма, не менее 0,75)

- Коэффициент текущей ликвидности – 2,48 (норма, 2 и более)

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал