фондовый рынок сша

Bank of America рассказал, почему растет рынок акций США. Кто покупает и кто продает акции

- 12 февраля 2020, 16:53

- |

12.02.20 14:26

Акции толкает вверх все тот же покупатель, что и в прошлом году, пишут эксперты Bank of America.

«Объем обратного выкупа акций нашими корпоративными клиентами (ProFinance.ru: «buyback») вырос на 27% относительно прошлогодних показателей», — пишут эксперты Bank of America. — «Они являются нетто-покупателями четвертую неделю подряд, и в последний отчетный период купили акций на $2.2 млрд».

Интересно, что пока корпорации покупают акции, другие клиенты Bank of America, вроде розничных клиентов и хедж-фондов, выступают чистыми продавцами. Особенно активно клиенты BofA покупают акции компаний энергетического сектора: эти активы фиксировали чистый приток капитала каждую неделю в этом году.

Объем «buybacks» стабильно растет с конца 2017 года, когда Дональд Трамп скорректировал налоговое законодательство и позволил компаниям репатриировать триллионы долларов из офшоров и направить их на обратный выкуп акций.

( Читать дальше )

- комментировать

- ★2

- Комментарии ( 0 )

✅ ЕЖЕНЕДЕЛЬНЫЙ ОБЗОР ФЬЮЧЕРСНЫХ РЫНКОВ ОТ TVT (10.02.2020)

- 10 февраля 2020, 15:04

- |

Главная тема текущей недели — Газ упал до минимальных значений за десятилетие

🗣 Ведущий Александр Янюк

✅ Пятничный обзор финансовых рынков от TVT (07.02.2020)

- 07 февраля 2020, 20:03

- |

🗣 Ведущий Александр Янюк

Американский рынок получил временную «прививку» от снижения

- 05 февраля 2020, 08:51

- |

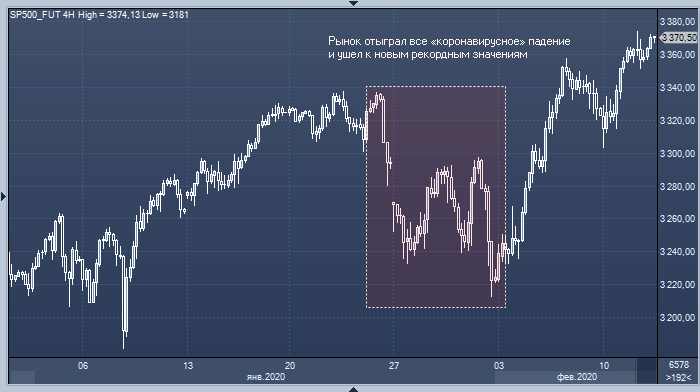

Во вторник основные фондовые индексы США продемонстрировали уверенный рост. По итогам основной торговой сессии индекс Dow Jones Industrial Average прибавил 407 пунктов (+1,44%) до 28807,63, индекс S&P 500 вырос на 48,7 (+1,5%) и составил 3297,6 и Nasdaq увеличился на 194,6 пунктов (+2,1%) до 9467,9.

Росту американских индексов способствовало восстановление китайского рынка после обвального падения накануне. Участники рынка ожидают, что власти Китая могут анонсировать меры для стимулирования экономики на фоне последствий вспышки коронавируса. По информации Reuters, китайский центробанк, вероятно, снизит свою основную ставку по кредитам 20 февраля, а также снизит норму обязательных резервов для банков в ближайшие недели.

Кроме того инвесторам был представлен позитивный отчет от Министерства торговли, согласно которому производственные заказы в США выросли в декабре больше, чем ожидалось. Согласно Так рост составил 1,8% (ожидался прирост на 1,2%) в декабре после падения 1,2% в ноябре. Заказы на товары недлительного пользования также показали значительный рост, увеличившись на 1,1% в декабре после роста на 0,7% в ноябре.

( Читать дальше )

Игорь Дорошенко#33 Фондовый рынок США. Как отчитались AAPL, AMZN, FB, TSLA? Индекс NHNL

- 04 февраля 2020, 11:09

- |

✅ ЕЖЕНЕДЕЛЬНЫЙ ОБЗОР ФЬЮЧЕРСНЫХ РЫНКОВ ОТ TVT (03.02.2020)

- 03 февраля 2020, 13:05

- |

Главная тема текущей недели — Рынок труда и СОТ отчеты

Ведущий Александр Янюк

✅ Пятничный обзор финансовых рынков от TVT (24.01.2020)

- 24 января 2020, 19:12

- |

🗣 Ведущий Александр Янюк

✅ Еженедельный обзор финансовых рынков от TVT (21.01.2020)

- 21 января 2020, 15:45

- |

Главная тема текущей недели — Китай прет вперед!

🗣 Ведущий Александр Янюк

✅ Итоги торгов текущей недели от TVT (18.01.2020)

- 18 января 2020, 21:38

- |

🗣 Ведущий Александр Янюк

( Читать дальше )

Goldman Sachs: В 2020г S&P500 вырастет на 6% , что меньше его роста на 30% в 2019г

- 14 января 2020, 12:12

- |

- Goldman Sachs is telling wealthy clients stock returns will be much less this year.

Goldman Sachs говорит, что доходность акций состоятельных клиентов в этом году будет намного меньше чем в прошлом.

JAN 10 2020 12:08 PM EST

• По оценкам банка Goldman Sachs, который управляет активами примерно на 1,5 триллиона долларов, акции американских компаний вырастут примерно на 6% в 2020 году.

• Это скромный доход после роста S&P500 на 30% в 2019 году.

• «Сильные былые доходы были заимствованы из будущих прибылей», — сказал Шармин Моссавар-Рахмани, директор по инвестиционной стратегии Goldman Sachs.

• Исторически сложилось так, что когда S&P500 возвращал 30% на скользящей 12-месячной основе — как это было в 2019 году — доходность следующего года составляла в среднем 10,4%, отметил Goldman.

Goldman Sachs говорит своим состоятельным клиентам, чтобы они не ждали в этом году повторения роста 2019 года.

По оценкам частного банка компании, который управляет активами в размере около 1,5 триллиона долларов, акции американских компаний вырастут примерно на 6% в 2020 году, что является скромным доходом после почти 30% роста в 2019 году.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал