усреднение

Усреднение позиции - можно ли извлечь прибыль?

- 08 февраля 2017, 10:38

- |

- комментировать

- ★3

- Комментарии ( 0 )

Заметка об агрессивных усреднениях (часть 2)

- 23 января 2017, 17:56

- |

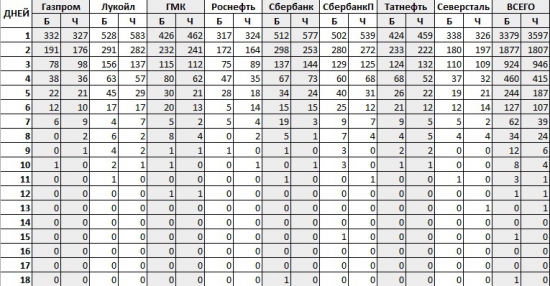

Газпром

Лукойл

ГМК

Роснефть

Сбербанкоб

Сбербанкпреф

Татнефть

Северсталь

Примечания:

1. Б — количество белых дневных свечей подряд

2. Ч — количество черных дневных свечей подряд

3. Количество свечей считается сериями. Например, у ГМК была только 1 серия из 12 белых свечей подряд, которая обрамлена черными свечами до этой серии и после. При этом серии из 11 свечей подряд, обрамленных черными свечами до и после, — никогда не было.

Стоит ли усредняться в течении дня. Вывод на основе журнала сделок.

- 21 января 2017, 22:26

- |

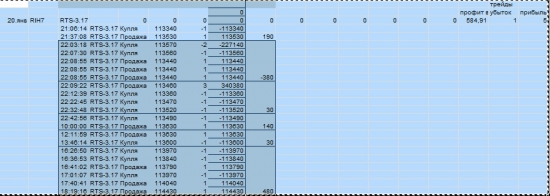

В этом году стал вести журнал сделок в таком виде

Это легко сделать копируя в Эксел из Квика Таблицу сделок и Таблицу Позиции по клиентским счетам после 19 часов.

К вечернему клирингу стараюсь закрыть все позиции. Это упрощает анализ и легче найти ошибки в торговле.

К моим терминам — Трейд — это сделки покупка и продажа в результате которых в Таблице «Позиции по клиентским счетам» столбец «Тек.чист.поз.» имеет значение 0.

И сейчас решил сделать анализ сделок в трейде.

Статистика сделок с начала года показала - если не закрывать трейд, а пытаться усредняться, то убыток за день будет значительно больше, чем если этого не делать. И этот убыток часто больше, чем прибыль от других трейдов.

Заметка об агрессивных усреднениях

- 21 января 2017, 19:56

- |

Регулярно слышу или читаю про то, как некоторые пытаются применить метод усреднения в своей торговле акциями, фьючерсами или валютой. Я ничего против этого метода не имею, когда он применяется с умом и с учётом вероятного риска увеличения потерь в торговле. Есть множество подобных методик, но, к сожалению, вижу, что новички часто всерьез рассматривают агрессивный метод усреднения как некий торговый грааль, который непременно их обогатит.

Как обычно рассуждают подобные персонажи? Приведу на примере одну из вариаций агрессивного метода усреднения.

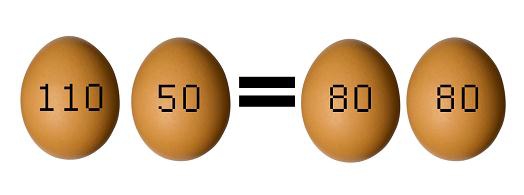

1. Допустим, я покупаю некий инструмент — 1 лот за 1000 рублей в надежде, что его цена увеличится.

2. Если цена вырастет, то я в шоколаде, получаю прибыль, закрывая позицию. Если же цена идет в противоположную сторону (вниз), то я докупаю на тот же объем. Например, цена упала на 10 процентов, до 900 рублей. В этом случае снова производится покупка на то же количество (1 лот), что и в предыдущий раз. Итого, наша позиция увеличивается до 1900 рублей, 2 лотов.

3. Теперь, чтобы получить прибыль, цена инструмента должна превысить уже не 1000 рублей, а 950 рублей. Допустим, что это снова не происходит, а цена снижается еще на 10 процентов, до 810 рублей. Тогда снова производится покупка, но уже в объеме, равном сумме предыдущих покупок (количество лотов удваивается), то есть покупаем еще 2 лота по 810 рублей. Итого, у меня 4 лота, затратил я на них 3520 рублей.

4. Теперь, чтобы получить прибыль, цена инструмента должна превысить уже не 950 рублей, а 880 рублей. Если цена снова снижается на 10 процентов, то вся процедура повторяется: количество лотов удваивается, средняя цена покупки снижается. Так продолжается до тех пор, пока цена (наконец!) не разворачивается и не идет в нужную мне сторону, пересекая среднюю стоимость покупки.

( Читать дальше )

Порционный алготрейдинг

- 12 января 2017, 13:36

- |

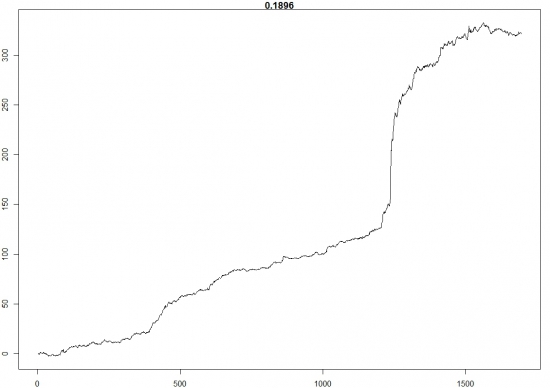

Сравнение проводится на Si с 2010 по настоящее время на примере самой простой внутридневной реверсной системы, которая переворачивается на минутках при разладке первой главной компоненты, натянутой на последние 30 минут. Для простоты понимания это что-то типа: каждые скользящие 30 минут строим линейную модель и при сильных отклонениях от неё переворачиваем позицию:

Номера снизу это порядковые номера дней. Числа по ординате — проценты. Число вверху это средний день в процентах. В общем, не ахти, какая система, но суть не в этом.

Нетрудно предположить, а вдруг наша система делает убытки за счет того, что по количеству этих убыточных сделок будет поболее, чем прибыльных. Тогда может показаться, что нет смысла сразу всем объемом входить в сделки, т.е. не надо переворачиваться сразу полностью. Тогда наша гипотеза будет в том, что при порционном перевороте система будет слабо чувствительна к многим убыточным сделкам, но, когда поймается хорошенький тренд, система в него зайдет всеми порциями и там уж всё и отобьёт с лихвой и заработает с запасом.

( Читать дальше )

Усредняться - нельзя, добавляться - плохо?

- 27 декабря 2016, 14:27

- |

Кажется очевидным, что такие представления — производное индустрии обучения, убеждающей в полной непредсказуемости рынка (Тимофей, кстати, тоже самоуверенно заповедовал, даже восклицательных знаков в книжке наставил и на авторитет сослалася). Иными словами, сама традиционная модель входа «от балды, но с небольшим стопом», без привязки выгодности/невыгодности увеличения позиции к матожиданию конкретной сделки, приводит к статистике убыточности любых увеличений плеча и невозможности поднятия доходности без роста просадок.

________________

Ну да, да, не строго от балды, а строго по сигналу, от этого результат не меняется.

Об усреднении и пирамидинге

- 22 декабря 2016, 22:51

- |

Пишет наш народ... об усреднении.

- 22 декабря 2016, 13:16

- |

Торговый план «AVERAGE BUY/SELL»

Пишет наш народ всякую фигню об усреднении и еще математически обосновывает. Забыв, что обосновывает не собственно усреднение, а свою модель этого явления, которая к реальности может не иметь никакого отношения.

Торговый план «AVERAGE BUY/SELL», или иначе УСРЕДНЕНИЕ, реализует такую тактику работы, когда производится операция, однотипная совершенной ранее, но по более выгодной цене. Главным минусом усреднения является то, что мы никогда заранее не знаем, до какой цены рынок будет идти против нас. Вкладывая дополнительные средства при усреднении мы увеличиваем риск нашей позиции и перегружаем торговый счет, увеличивая возможные убытки при неблагоприятном стечении обстоятельств.

Пожалуй немного найдется в практике трейдинга вопросов, столь же спорных, как целесообразность усреднения. В частности среди трейдеров популярна следующая шутка: «Усреднение убыточных позиций погубило больше евреев, чем холокост.»

( Читать дальше )

Меморандум относительно усреднения

- 22 декабря 2016, 12:43

- |

Усреднение бессмысленно. Гипотеза. При использовании тактики усреднения, т.е. добавления к убыточной позиции, получается так, что в случае неверного выбора направления сделки вы всегда увеличиваете свой убыток, а в случае правильного выбора направления не всегда получаете полный профит (цена уходит в нужном направлении до усреднения). Другими словами, из-за того, что вам необходимо резервировать средства для открытия дополнительной усредняющей позиции, в тех случаях, когда вы полностью правы, вы иногда берете движение только половиной возможного сайза, а когда вас выносит по стопу, то вы всегда берете убыток полным сайзом.

Доказательство.

Представим систему у которой:

1. Размер профита в три раза больше стопа, т.е.

размер стопа а;

размер профита 3*а.

2. Усреднение происходит при движении против позиции на половину стопа, т.е

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал