управление позицией

Управление позицией при использовании стратегии "Пробой уровня"

- 27 ноября 2015, 12:26

- |

Ордер исполнился, и ваша позиция после пробоя идет в нужном направлении. Как управлять позицией, чтобы получить максимальную прибыль? Рассмотрим, как за счет активного управления можно снизить риски.

Ордер исполнился, и ваша позиция после пробоя идет в нужном направлении. Как управлять позицией, чтобы получить максимальную прибыль? Рассмотрим, как за счет активного управления можно снизить риски.

Ключевые решения, которые надо принимать активному трейдеру – уровень начального стоп-лосса и где добавляться в прибыльной позиции. Просто войти, не поставив короткий стоп, и надеяться на лучшее — это путь, который не приведет к успеху. Стопы, основанные на простых технических правилах прайс-экшн, и масштабирование позиции помогут правильно управлять сделкой после входа на пробой.

Предполагая возможность ложных пробоев и избегая их, вы можете улучшить качество входов, а правила управления капиталом в отношении постановки стопов помогут снизить потери и повысить прибыльность. В данной статье мы рассмотрим конкретные стратегии управления сделками после входа на пробой.

( Читать дальше )

- комментировать

- ★10

- Комментарии ( 0 )

Управление открытой позицией.

- 14 августа 2015, 08:26

- |

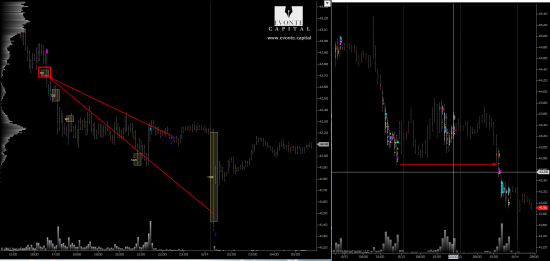

Вот такую интересную сделку вчера вытянул. Изначально мое внимание привлек часовой график нефти, я отметил стрелкой место где я продал (я продал на тесте, никакого пробоя в классическом понимании).Входил от стработавших стопов, поза была довольно будничной, потом быстрый переход в комфортную зону по прибыли и дальше построение базы. Но фиксов и кульминаций не было, да и база все время сползала вниз, поэтому я держал. Уже перед сном один контракт закрыл, а второй оставил до профита, и сразу после клиринга случился тот импульс которого я ждал весь вечер.) Теперь сижу и думаю, а не зря ли я закрыл один контракт в базе? Как бы вы управляли такой позицией из двух контрактов?

Управление позицией: мартингалить или нет?

- 23 февраля 2015, 13:21

- |

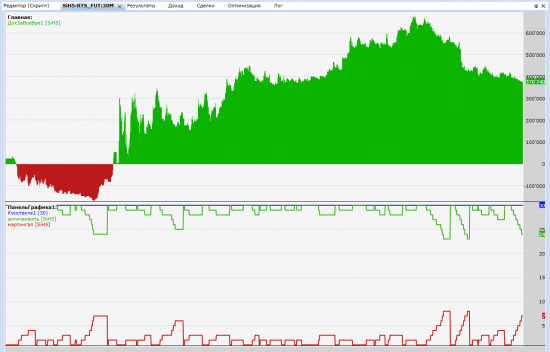

Решил проверить эффективность подхода «антимартингал».

Исходный скрипт «мартингалит», но поставил ему три разные задачи управления позицией: константа, мартингал и антимартингал (для простоты «античелюсть»).

1. Количество контрактов постоянно и равно 30.

Наверху доход, нижний график отражает количество торгуемых контрактов.

2. Мартингал. Количество торгуемых контрактов равно 1 плюс убытков подряд. Т.е. если первый убыток в серии, то 2 контракта, дальше опять убыток, значит 3 и так далее. После профитной сделки опять 1 контракт.

( Читать дальше )

Управление позицией. Виды, способы системы.

- 16 октября 2014, 17:40

- |

Управление рисками оставим, потому как всем давно известны правила работы с депозитом, объемами входа и другими моментами денежного выражения позиции. Все просто как два пальца об асфальт.

Однако, существует вопрос по поводу ведения позиции.

Т.е. система выставления стопов и закрытие позиции.

Интересуют именно системы. «Сюда я переставляю потому то, а здесь закрываю потому то».

Если вы сторонник стопов и системного подхода, или же противник стопов и закрываете исключительно вручную милости прошу к нашему шалашу.

Тема на мой взгляд не менее важная, чем системная точка входа.

Прошу не проходить мимо и оставить пару строк своего мнения по этому вопросу.

Страх, жадность и управление позицией

- 02 октября 2014, 13:04

- |

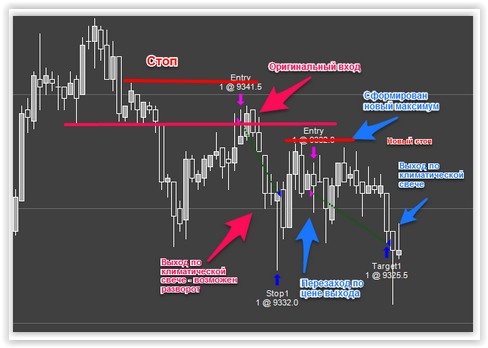

Позиция была открыта по системным правилам. Постояв, корабль лег на курс. Но очень далеко не ушел. Впрочем, в сделку была заложена прибыль в 7 раз превышающая риск. Цена прошла сначала 2 риска, что привело стратегию к защите входа передвинув стоп вниз. Затем цена прошла более чем половину расстояния от входа до цели. Это я оцениваю как критическую прибыль после получения которой не хочу получать убыток или выходить по нулям. Ведь это 3-4 риска от сделки. Моё решение — выходить по климатическим свечам. Так я называю то, что в VSA называется в оригинале Climax bar, но называть ее оргазменной свечой не нажимаются клавиши )) Не называет же Леди Джей свои свечи сквиртовыми. Или называет? ))

( Читать дальше )

Тактики управления позицией (плюс Грааль)

- 22 июня 2014, 12:57

- |

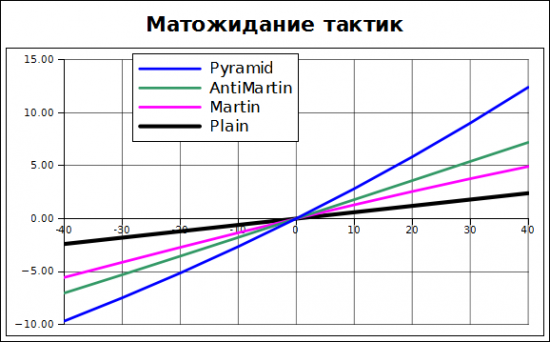

Рассмотрим 4 характерных тактики управления позицией:

1) Plain — простая тактика, когда размер позиции всегда одинаков, например 1 контракт.

2) Martin — «Мартингейл», после проигрыша позиция увеличивается в 2 раза.

3) AntiMartin — «АнтиМартингейл», после проигрыша позиция уменьшается в 2 раза.

4) Pyramid — «Пирамида», после выигрыша позиция увеличивается в 2 раза.

Посмотрим, как ведут себя тактики в различных условиях. За базовую стратерию возмём BuyAndHold (или SellAndHold). Поскольку потенциальных активов и типов поведения рынка — огромное множество, то тестировать тактики будем на случайных рядах (с дрейфом или без).

Тестирование будет такое: берём маленький кусочек ряда, в 3 шага, и отрабатываем на нём тактику, через 3 шага позиция полностью закрывается, и всё начинается заново. Это будут такие 3-х шаговые серии.

( Читать дальше )

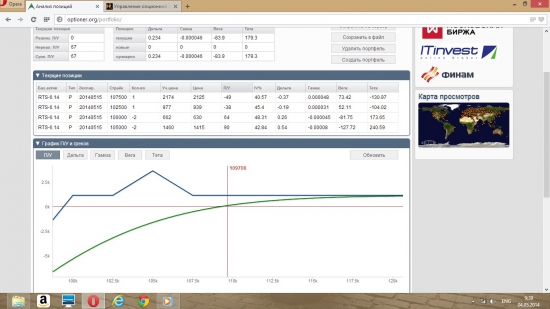

Управление опционной позицией

- 04 мая 2014, 09:26

- |

Расчет был либо держать до экспирации и получить максимальный профит при экспирации в пределах 102,5К-105К, либо на росте довольствоваться временным распадом от проданных путов. На, что не было рассчета, так это на резкий вынос вниз с ростом волатильности и выход фьюча на индекс РТС ниже 100. Соотвественно озаботился вопросом управления позицией. Что можно сделать с такой позицией в Понедельник с резким гепом вниз и дальнейшим выносом индекса РТС. Откупить лишние проданные путы в количестве 1 на 100-ом страйке и 1 на 105-ом страйке и сделать позицию таким образом тета отрицательной, вега положительной и дельта положительной, то есть стандартный меджвежий пут спред и ждать дальнейшего снижения? Роллировать незахедженные путы в июнь? Захеджить голые проданные путы, покупкой 107,5 и 102,5 страйка? Оставить позицию такой как есть и довнести ДС, что бы резкий рост волы и снижение БА не вынес меня вперед ногами с 2 незахедженными путами? Ибо поза была открытия на 50% от депо, оставшихся 50% не хватит на покрытие сразу 2 проданных путов. Если в Понедельник фьючерс вынесет, спред на страйках будет дикий, при плавном снижении управлять было бы проще. Как вариант, пересиживаем вынос вниз, если он будет, ждем небольшого отката, только тогда рулим позицией… Критика, советы приветствуются.

Немного о продаже опционов

- 11 февраля 2014, 18:54

- |

С декабря 2013 я занялся продажей опционов и сразу же полюбил это дело, и надеюсь буду любить (до первого кризиса :))

Январьские контракты отдали деньги сразу и без боя. Вышло около 6%

Февраль немного потрепал нервы, но за это пока что я имею в 2 раза больше прибыли — около 12%.

У меня были проданы 130 и 150 страйки. Когда рынок упал где то до 132 лось на счете хорошо подрос, ну я и разбавил его продажей 125 путов, не откупая убыточные 130ые путы.

Вопрос то вот в чем: я прекрасно осознаю, что мне повезло и что если рынок продолжил бы падение, я бы мог сейчас без счета остаться. Согласно вашему опыту, как наиболее эффективно поступать в таких ситуациях? Полностью крыть убыточный страйк и роллироваться в страйк пониже? Если так, то на экспирации у меня при любой цене БА будет убыток, ведь шортил я его по ~900, а стоить он стал 4000, а страйк пониже стоит 1200 всего. Ну то есть роллирование не покроет убытоков.

Или лучше увеличивать объем на новом страйке так, чтобы на экспирации он полностью покрыл убытки от предыдущего?

( Читать дальше )

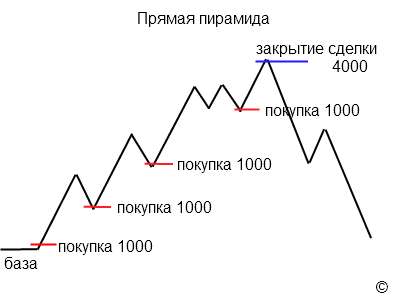

ПИРАМИДИНГ vs. Обратная пирамида по тренду

- 13 августа 2013, 21:06

- |

Однако очевидно, что под влиянием алчности и желании увеличить доходность приходится жертвовать увеличением риска: по ходу тренда нарастает опасность разворота тренда большой позицией против нас, необходимо уменьшение стопа, подтягивая его к текущей цене для соблюдения соотношения %риска в сделке.

Шум инструмента на мелких и средних таймфреймах также усложняет использование данного метода.

Вижу возможным использование пирамидинга в долгосрочной торговле, на фондовом рынке, докупая понижающимся с каждой новой сделкой объемом на откатах тренда. Также при наборе большой позиции крупным игроком.

( Читать дальше )

"Хочешь быть счастливым..." или управление позой на основе эффективности

- 01 марта 2013, 17:06

- |

Одной из таких причин может быть эффективность (ROI).

Графики ее зависимости от количества дней в позиции для 1-4 тиков (...t1-...t4 соответственно) реализованной PnL на примере одного из дальних инструментов GE с учетом комиссии.

Более четко сегментировать зоны эффективности можно построив графики относительных ее приращений.

По вспомогательной оси добавлено относительное приращение PnL от количества тиков.

Имхо, хорошо виден нелинейный характер изменения обоих величин и динамика при изменении параметра.

Теоретические построения, имхо, достаточно корректно совпадают с практическими результатами одной из ТС, основанную на попытке использования этой причины.

Вопросы:

Мне кажется, что ISO 9000 QM является калькой с Дзена (в моем случае это еще и усугубляется тем, что ISO было изучено раньше). Какие у Вас возникли параллели при изучении этих «книжек»?

Какие еще концепции из них (или др. «классики») можно использовать в трейдинге?

PS: Увидите миссис Хадсон, пжл, передайте ей, чтобы она увеличила порцию овсянки Ватсону, а то ему не хватает сил вставить даже ссылку )))

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал