уоррен баффет

Баффет считает покупку своего дома неправильным финансовым решением. Что хорошо одним, плохо другим.

- 03 марта 2024, 09:29

- |

жить в своем доме (или в своей квартире) более выгодно и финансово, и психологически.

Уоррен Баффет заплатил 31 500 долларов в 1958 году за дом, в котором он живет сегодня.

Вот фотография этого дома.

Психологическая сторона вопроса понятна:

своё — психологически комфортнее и нет риска, что хозяин выселит.

В этом посте обсуждаю что Баффет считает, что покупка дома для него была не выгодным финансовым вложением средств.

Он называет это решение «глупостью Баффета» («Buffett's Folly»).

Но, конечно, такой рекомендации (не иметь недвижимости) другим не даёт, только про себя.

Если бы он вместо этого просто вложил эти деньги в американский фондовый рынок и снял этот же дом в аренду, сегодня он бы заработал более 10 миллиардов долларов на этих инвестициях

Как говорится,

«что русскому здорово, то немцу смерть», т.е. что хорошо одним, может быть губительно для других.

С уважением,

Олег

- комментировать

- ★1

- Комментарии ( 50 )

59 писем Уоррена Баффета. Лучшее.

- 28 февраля 2024, 09:38

- |

Начиная с 1965 года в обращениях Berkshire Hathaway (седьмая по рыночной стоимости компания США) эволюция компании отражена с юмором и индивидуальностью:

«Уоррен Баффет в своем последнем письме акционерам упоминают свою сестру Берти, что придает обращению обывательский тон, который был бы неожиданным для других корпоративных сообщений. Но он соответствует стилю, который Баффет выработал за полвека, в течение которых он ежегодно обращается к владельцам акций Berkshire.

«Я использую идеальную ментальную модель, с которой мне повезло, — это моя сестра Берти», — пишет Баффет. Далее он говорит, что его сестра умна, рассудительна и не дура, но не готова к экзамену CPA (Certified Public Accountant) и не считает себя экспертом в области экономики.

«Итак, что же заинтересует Берти в этом году?»

( Читать дальше )

Оскароносный Фильм Спилберга, который вы не смотрели, и причем тут Уоррен Баффет?

- 25 февраля 2024, 19:05

- |

Кароч, есть такой фильм у Спилберга — «Секретное досье», который вы наверняка не смотрели. Основан на реальных событиях.

В чем фишка? Мерил Стрип сыграла реального персонажа — Кэтрин Грэм, владелицу топовой столичной газеты США — The Washington Post.

Считается, что она и ее газета сыграли важную роль в Уотергейтском скандале, который стал причиной отставки президента Никсона.

В 1963 году муж Кэтрин, страдавший от психозов, застрелился, и владение газетой переехало к ней по наследству. Ей было 46 лет, она была прирожденной аристократкой, но слабо врубалась в бизнес.

В чем прикол?

Уоррен Баффет был лучшим другом Кэтрин Грэм. Вначале он владел всего 10% пакетом акций и постепенно с ней так сдружился, что взял над ней шефство. Он был реально ее наставником, обучал ее бизнесу, инвестициям и консультировал по всем самым важным вопросам.

Он ездил в ней минимум раз в месяц в Вашингтон. В ее доме он даже хранил свою одежду, чтобы переодеться. Все гадали, были ли они любовниками, но, зная Баффета, вряд ли между ними было что-то кроме дружбы, тем более она была его на 13 лет старше.

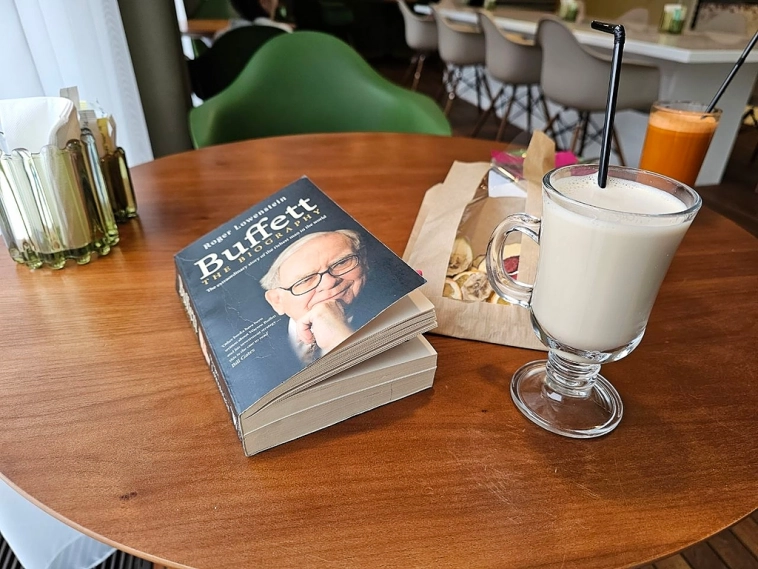

(Это я все читаю книгу про Баффета. Очень интересно, много нового узнаю)

🎰Уоррен Баффет сравнил фондовый рынок с казино

- 25 февраля 2024, 08:07

- |

В своём годовом послании акционерам Berkshire Hathaway его основатель и самый авторитетный мировой инвесторы Уоррен Баффет сравнил фондовый рынок США с казино, что ведет к неверной оценке даже крупных и фундаментально крепкий компаний, американских скорее всего. И если мы всегда говорим о том, что финансовой грамотности населению нашей страны необходимо начинать обучать еще в школе, то, к моему удивлению, в Америке с этим дела обстоят не лучше. Баффет отмечает эмоциональную неустойчивость и низкое качество обучения американских инвесторов, что и приводит фондовый рынок в состояние казино.

Также он считает, что еще и доступность фондового рынка для каждого начинающего инвестора, у них тоже с каждого утюга вещают о инвестициях, способствует этому эффекту казино.

Тем не менее даже на таком рынке по итогам 2023 года Berkshire получил чистую прибыль в размере 96,2 млрд. долларов, против убытка в 22,8 млрд. долларов годом ранее.14 февраля 2024 года был опубликован портфель акций Berkshire Hathaway по состоянию на 31.12.2023 года. Он оценивается в 313,3 млрд. долларов США, при этом на первую пятерку бумаг приходятся более 80% всех инвестиций.

( Читать дальше )

Про одну текстильную фабрику в Новой Англии, которая цеплялась за жизнь дольше других

- 20 февраля 2024, 17:42

- |

Она находится на берегу Атлантического океана в штате Массачусетс (Новая Англия), вот ссылка на гугл карту

Изначально регион заработал деньги на убое китов (1800-е), а этот капитал был вложен в хлопкопрядильные фабрики, которых в Нью-Брэдфорде было около 70, — больше чем в каком-либо другом городе США. Не удивительно, так как хлопок привозили морем, а этот город очень удачно расположен. Hathaway была основана Хоратио Хэтэвэем, который сделал бабло на китобое, и торговле с Китаем.

Текстильная промышленность США получила два позитивных импульса — от первой и второй мировой войны. После Первой Мировой половина населения Нью-Брэдфорда работала в текстильной промышленности (30 тыс чел.) Но после войны отрасль пошла в упадок и к 1940 число работников сократилось до 9 тыс. Владельцы предприятий платили высокие дивиденды (10%) и не хотели реинвестировать капитал в современное оборудование, т.к. предвидели скорую кончину.

( Читать дальше )

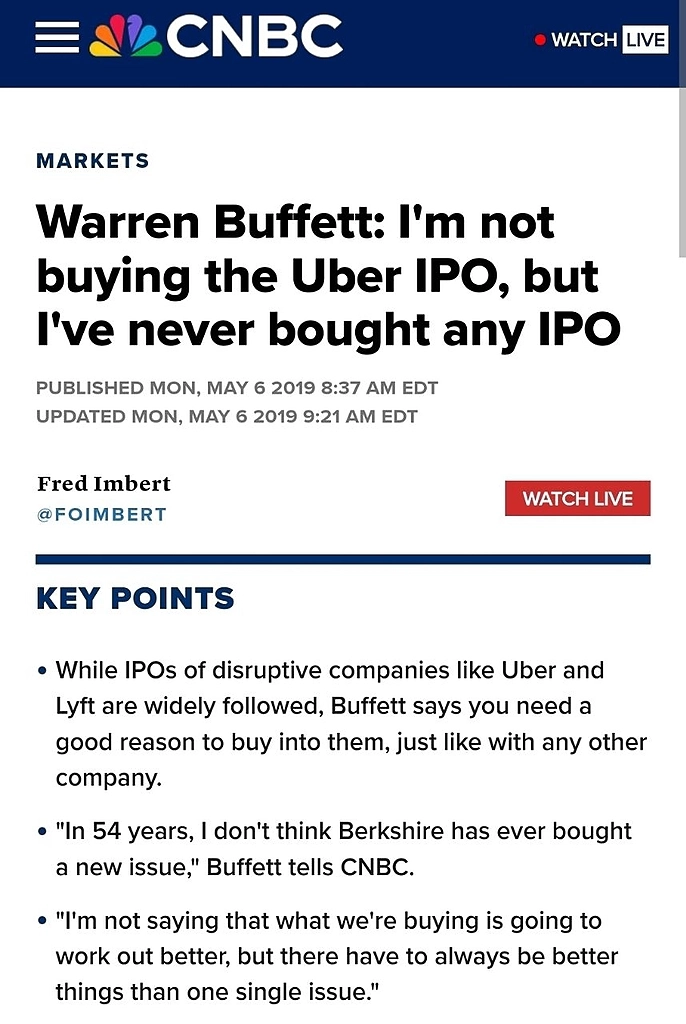

Баффет не участвовал ни в одном IPO

- 18 февраля 2024, 13:43

- |

Зато физики наши обожают котлетить размещения в ожидании быстрых барышей😁

Так было до 2020 года, когда Berkshire впервые купили IPO Snowflake. А так в целом можно сказать да, ни одного IPO.

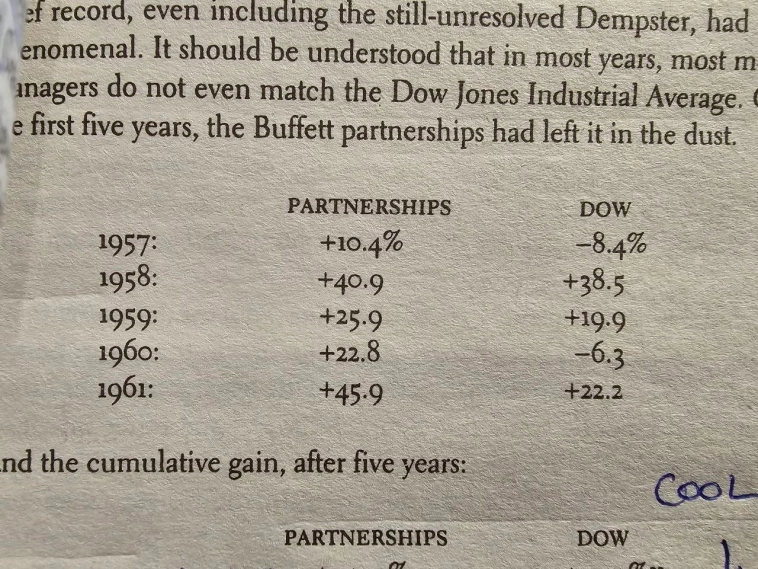

Продолжаем учиться у Баффета: доходность в первые его 10 лет инвестиций

- 15 февраля 2024, 16:40

- |

Пока Баффет работал у Грэма, он покупал акции на свой счет. В итоге Баффет за 6 лет увеличил свои $10k в 14 раз, что эквивалентно доходности 55% годовых.

Доходность партнерства Грэма Ньюмана составила за этот период 17% годовых.

После того как Баффет уплыл в самостоятельное плавание, он работал один, основав 5 партнерств с разными инвесторами.

Следующие пять лет его доходность была вполне спокойной, но неизменно положительной, несмотря на разную динамику индекса. (См. Фото)

В отличие от современного биржевого инфоцыганья (вроде меня) Баффет держал в секрете свои акции. Он был уверен в себе, он знал что рынок найдет value рано или поздно и ему не надо было помечать каждый угол желтой отметиной купленных акций, чтобы их купил кто-то еще и они наконец выросли 😁

Уоррен Баффет продал акции Apple и вложился в загадочный бизнес — РБК Инвестиции

- 15 февраля 2024, 10:39

- |

Стоимость инвестиционного портфеля Berkshire Hathaway по итогам четвертого квартала выросла до $347 млрд против $313 млрд кварталом ранее.

По данным сервиса GuruFocus, наибольшую долю в портфеле Berkshire Hathaway по-прежнему занимает IT-сектор (51,5%). За ним следуют финансы (24,26%), потребительские товары первой необходимости (10,93%), энергетика (9,6%), коммуникационные услуги (1,85%) и здравоохранение (1,09%).

В четвертом квартале в портфеле Berkshire Hathaway были бумаги 41 компании. Apple сохранила лидерство по доле в инвестиционном портфеле (50,19% общей стоимости против 50,04% кварталом ранее). Второе и третье места по доле в инвестпортфеле заняли Bank of America (10,01%) и American Express (8,18%). На четвертой строчке — Coca-Cola (6,79%), а замыкает топ-5 Chevron (5.41%). На топ-10 компаний приходится 92,92% от всего инвестиционного портфеля, свидетельствуют данные WhaleWisdom.

( Читать дальше )

Парочка занимательных фактов про Баффета и Грэма

- 14 февраля 2024, 13:08

- |

Вот ещё интересный факт:

Баффет закончил колумбийский университет в 1951, где его преподом был Бенджиамин Грэм, автор книги «Анализ ценных бумаг». Бен был по сути создателем фундаментального анализа, потому что после падения акций 1929 все оценивали акции спекулятивно, никто не смотрел на бизнес компаний. Сейчас даже трудно представить что жо Грэма не было науки/теории которая бы помогала оценить справедливую стоимость бизнеса.

И забавно вот что: после окончания универа Баффет предложил Грэму работать бесплатно но тот ему отказал.

Причина была в том, что Грэм берег места в конторе для евреев, которых никто не хотел нанимать на Уолл Стрит. Например Морган Стэнли наняли первого еврея только в 1963 году.

Спустя 5 лет Баффет все таки пришел на работу к Грэму в Graham Newman, после того как сняли национальный барьер.

Интересно и то, что Баффет любил свой родной город и тяготел к тому чтобы работать именно в Омахе.

Сколько денег Уоррен Баффет успел сколотить, еще не успев закончить среднюю школу?

- 13 февраля 2024, 18:16

- |

Продолжаю читать минимум 30 страниц в день. Несмотря на то, что про Баффета читал много, в этой книге куча новой инфы.

К тому времени как Уоррен закончил школу, у него уже было:

👉40 акров сельхоз земли, которые он купил за 1200$

👉конторка которая устанавливала пинболл аппараты в парикмахерских, которую он продал за $1200

👉накопленный доход от доставки газет $5000

👉100 прочитанных книг по бизнесу

Доллар с тех пор обесценился в 14 раз, то есть в современных деньгах у него было $103,600.

Ему ещё не было 17 лет, 1947 год

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал