тинькофф

Тинькофф - мое мнение.

- 10 июля 2020, 15:29

- |

У меня к этому банку особое отношение. В 2016 году судился с этим банком по факту отказа банка исполнять договор вклада, в суде они меня с большой любовью дерьмом закидали. В итоге договор исполнили.

У банка нет ни ясных и понятных условий, ни офисов, ни договора в письменном виде на руках у клиентов, зато есть репутация мошенников. Открывать там бр счет, который не подпадает под страховку это большие риски.

Уверен на 100%, что перед банкротством все активы клиентов будут украдены, это обычная практика таких контор. Это мое личное мнение.

ст 29 Конституции РФ 5. Гарантируется свобода массовой информации. Цензура запрещается.

Чтобы понять с кем работаешь достаточно почитать судебную практику.

Для тех кто только пришел на биржу статья. Изучайте как вас будет нагибать этот самый клиентоориентированный банк в мире.

Тинькофф Инвестиции — недавно появившийся сервис (октябрь 2016), активно набирающий клиентов и занимающий второе место по количеству активных пользователей после Сбербанка. Тинькофф Инвестиции выпускает красочную рекламу предлагающую инвестировать в акции крупнейших иностранных компаний, включая Apple, Google, Microsoft и зарабатывать на этом деньги.

( Читать дальше )

- комментировать

- ★39

- Комментарии ( 23 )

«Супердивидендные» и «премиальные» ETF: рискованнее, чем кажется

- 10 июля 2020, 14:55

- |

Невероятно высокая волатильность на фондовом рынке в 2020 году поставила в тупик инвесторов, которые не стремятся играть на новостях, а, напротив, работают со стабильным денежным потоком.

Так, денежный поток можно стабильно получать за счет дивидендных выплат, поэтому некоторые инвесторы в погоне за их максимизацией выбирают для себя компании с очень высокой дивидендной доходностью.

Один из наиболее популярных способов ее получения — это покупка акций так называемых супердивидендных фондов (ETF) и фондов с премиальной доходностью. Для инвесторов такой выбор обусловлен несколькими причинами:

- Высокая диверсификация по компаниям помогает снизить риск по конкретной бумаге (так называемый идиосинкратический риск) и делает инвестиции относительно менее волатильными.

- Часто в таких фондах установление доли акций конкретной компании осуществляется не по рыночной капитализации, а по дивидендной доходности, что при прочих равных увеличивает средневзвешенную дивидендную доходность фонда.

( Читать дальше )

Инвестидея Takeda: никому не нравится, и в этом ее прелесть

- 09 июля 2020, 11:31

- |

Как известно, на рынке опять наступили тяжелые времена — всё неоправданно дорого. Что же делать? Карты Таро и скринеры намекнули: обрати внимание на TAK, ведь это самая дивидендная компания в подсекторе drug manufactured speciality and generic. Ну а мы люди негордые, советами скринеров, древних животных, следователей и прокуроров не пренебрегаем, так что обратим.

Takeda Pharmaceutical — компания по странному стечению обстоятельств фармацевтическая, основные направления деятельности: онкология, неврология, редкие заболевания, гастроэнтерология, а также по мелочи вакцины и plasma-derived therapies. Перечислять все лекарства, выпускаемые компанией Takeda, долго и непродуктивно: портфолио у нее внушительное. Отмечу лишь продукт-хедлайнер — препарат, который применяется при язвенных колитах и болезни Крона. К сожалению для пациентов, это болезни хронические — то есть для компании они генерируют постоянный спрос. Интересный факт: доза этого чудо-лекарства в США стоит $8000—9000. Так что рекомендую не болеть. Я не очень понял, как в конкуренты этому препарату записали другое лекарство — от AbbVie. Да, при Кроне есть вероятность внекишечных симптомов, в особенности артритов (все это умеет препарат от AbbVie), но это вроде как не основная терапия.

( Читать дальше )

Тесла против шортов или Василия Олейника из Тинькофф

- 06 июля 2020, 16:16

- |

Tesla — самая дорогая автокомпания в мире. Это успех, или Маск надувает пузырь?

Да, «Тесла» умудрилась стать самой дорогой автокомпанией на планете со стоимостью $224 млрд., притом что много лет подряд генерит убытки. Откуда такой рост? И не означает ли это, что в отрасли творится какая-то жесть? Давайте разбираться.

Из грязи в князи за полгода

На бирже Tesla конкурирует с гигантами немецкого и японского автопрома уже 10 лет. Пожму руку тому, кто предполагал, что эти «динозавры» сдадут позиции Илону Маску, но это действительно произошло — за 10 лет акции его компании выросли на 4831%.

И в начале 2020-го стоимость крупнейших автопроизводителей была такой:

1. Toyota — $237,58 млрд;

2. Volkswagen — $105 млрд;

3. Daimler (Mercedes) — $94,4 млрд;

4. Tesla — $76,95 млрд.

Но дальше всё поменялось:

• Коронавирус подкосил немцев. Европа попала в эпицентр коронаэпидемии. Массовая изоляция, закрытие производств и центров продаж стали ударом под дых немецкому автопрому.

( Читать дальше )

Как считает Тиньков или почему Вася еще в плюсе?

- 06 июля 2020, 12:25

- |

У меня вопрос по расчетам Васи О. и Тинькова, глянул их выпуск последний, ребята оба на Маржинколах

(сегодня Тесла торгуется еще на 5% выше на предторгах, значит будет еще больнее им), но открывая профиль в пульсе, вижу:

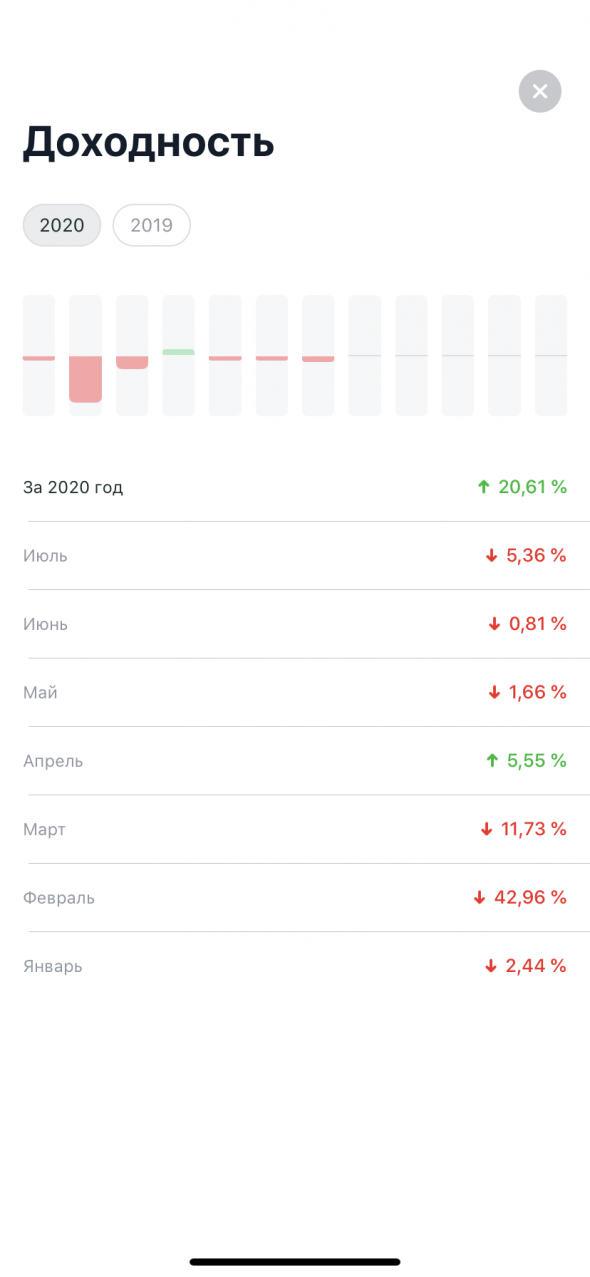

За 2020 год плюс 20% при 6 убыточных месяцах и всего одном плюсовом в 5%, если посчитать от начала года по этим данным, то убыток около 50%.

Кто-то говорил, что это девальвация помогла, но рубль не упал более, чем в 2 раза.

Отсюда вопрос, это просто рукожопы в Тинькове или намеренное искажение, ну или я чего-то не понимаю?

Частые заблуждения о дивидендах на Мосбирже: рассказываем, как их готовить

- 06 июля 2020, 11:25

- |

В инвестициях есть темы, по которым можно встретить диаметрально противоположные ответы на один и тот же вопрос от разных людей. Это натолкнуло меня на идею детально разобрать наиболее частые заблуждения, которые распространены среди инвесторов.

Сегодня я расскажу про налог на дивиденды компаний, которые торгуются на Московской бирже.

Если вы спросите у инвесторов, какой налог на дивиденды по таким акциям, то большинство ответит, что 13%. И отчасти они будут правы! Но тут не обойтись без исключения из правил.

Заблуждение 1. Если я торгую акциями исключительно на Мосбирже, у меня в портфеле нет иностранных компаний

Есть ряд компаний, которые многие считают российскими. По факту они ведут свою деятельность в РФ, торгуются на ММВБ, однако зарегистрированы в других странах (обычно в офшорных зонах).

По данным Московской биржи на 01.07.2020, подобных ценных бумаг насчитывается 15 (пять акций и десять ГДР).

( Читать дальше )

Нефть +$6, портфель "В будущее с уверенностью"

- 05 июля 2020, 19:14

- |

Практически закончил анализировать портфель клиента на ммвб. Я эти бумаги не выбирал, а исходил из того, что мне было предложено, и что уже находилось в портфеле.

Прогностический горизонт составляет полтора месяца. Этого более чем достатчоно, чтобы определить для каждой бумаги стоит ли ею торговать и направление тренда. По некоторым удалось выделить по 3-4 сделки, некоторые бумаги идут вразрез с рынком.

По #сибнефти даю время входа в покупку.

Затем немного поговорим о моих планах и о том, как вы заработали на стратегии по нефти #Brent, которую я вам предлагал ранее. Знакомтесь с моими стратегиями и зарабатывайте на рынке без лишних усилий.

В планах

Тиньков

Киви

Юнипро

Сбер-преф

МРСК ЦиП

ММК

Сург.пр. Нужно ли входить?

Текущий портфель

Алроса АО

RUSAL plc

Детский мир

Газпромнефть

Ютейр АО

Как я хотел хакнуть систему и заработать на СП Стройпроектхолдинг и ВЭБ.РФ и что из этого вышло

- 02 июля 2020, 12:08

- |

Предыстория

В июне 2019 года на Петербургском международном экономическом форуме Стройпроектхолдинг Аркадия Ротенберга и госкорпорация ВЭБ.РФ подписали меморандум о взаимопонимании, целях и принципах совместного предприятия. Это предприятие должно заниматься строительством крупных инфраструктурных объектов.

Активы для создания СП планировалось выделить из Мостотреста.

Поскольку Мостотрест является акционерным обществом, для выделения активов необходимо провести собрание акционеров для принятия решения (весьма формальная процедура: Ротенберг владеет долей 94,2% через подконтрольные компании).

В марте 2020 года совет директоров утвердил дату — 18 мая — и повестку внеочередного общего собрания акционеров (реорганизация общества). Тем акционерам, кто проголосует против реорганизации или не примет участия, предложат воспользоваться правом выкупа обыкновенных акций по цене 220,44 ₽. Для предъявления акций к выкупу необходимо ими владеть на 20 марта 2020 года.

( Читать дальше )

Рынок акций и отдельные акции — не одно и то же. Вот почему

- 30 июня 2020, 12:57

- |

Исторически рынки акций давали высокую доходность. Например, на длительных интервалах времени полная доходность S&P 500 без учета инфляции была около 10% годовых. По данным Credit Suisse Global Investment Returns Yearbook 2020, с 1900 по 2019 год мировый рынок акций дал 5,2% годовых с поправкой на инфляцию.

Однако не стоит рассчитывать на результат, равный результату рынка, просто купив акции нескольких отдельных компаний. Доходность может оказаться как выше, так и ниже, причем второе более вероятно.

Дело в том, что высокую доходность рынка акций обеспечивает огромная доходность небольшого числа бумаг. Большинство акций почти бесполезны или даже вредны. Вложить деньги в акции всего нескольких компаний вряд ли хорошая идея, если только вы не мастер сток-пикинга (выбора отдельных акций).

Перевели для вас основные результаты нескольких исследований, показывающих, как соотносятся результаты отдельных бумаг и всего рынка. В конце материала обсудим, почему это важно для инвесторов.

( Читать дальше )

Чистая прибыль Тинькофф Банка за май предположительно составила 0,9 млрд рублей - Sberbank CIB

- 30 июня 2020, 12:36

- |

В мае кредитный портфель банка снова сократился, однако розничные депозиты при этом заметно выросли. Валовой кредитный портфель уменьшился по сравнению с апрелем на 0,8%; негативная динамика зафиксирована второй месяц подряд, что, впрочем, не стало сюрпризом для рынка. С начала года совокупный объем кредитов в мае увеличился на 1%, а по сравнению с маем 2019 года — на 17%. Чистый кредитный портфель сократился относительно апреля примерно на 3%, на столько же — с начала 2020 года и вырос приблизительно на 11% по сравнению с маем 2019 года. Объем розничных депозитов в мае на 3% превысил уровень предыдущего месяца, за январь — май они выросли на 15%, а относительно мая прошлого года — на 53%.

Чистая прибыль по итогам пяти месяцев достигла 13,2 млрд руб., т. е. за май этот показатель предположительно составил 0,9 млрд руб. Впрочем, чистая прибыль по РСБУ лишь ограниченно соотносится с соответствующим показателем по МСФО. Коэффициент достаточности базового капитала к началу июня снизился до 9,1%; месяцем ранее он составил 9,3%.Sberbank CIB

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал