татнефть

📰"Татнефть" им. В.Д.Шашина Регистрация изменений, внесенных в программу облигаций

- 18 июля 2023, 14:33

- |

2.1. Вид ценных бумаг (облигации), серия (при наличии) и иные идентификационные признаки облигаций, указанные в программе облигаций: биржевые облигации документарные процентные и/или дисконтные неконвертируемые на предъявителя с обязательным централизованным хранением, размещаемые по открытой подписке в рамках Программы биржевых облигаций серии 001Р (далее – «Биржевые облигации»)....

( Читать дальше )

- комментировать

- Комментарии ( 0 )

🛢 Татнефть (TATN, TATNP) - что сейчас происходит с ценами реализации и демпферными выплатами?

- 18 июля 2023, 09:25

- |

▫️Выручка ТТМ:1163 млрд ₽

▫️Прибыль от продаж ТТМ: 280 млрд ₽

▫️Чистая прибыль ТТМ: 174 млрд ₽

▫️P/E (РСБУ) ТТМ: 6,6

▫️P/E (РСБУ) fwd 2023: 6,5

▫️P/B: 1,1

▫️fwd дивиденд 2023:8%

Телеграм: t.me/+Sh-aXTTRdpMyYzky

👉 Результаты отдельно за 1кв2023:

▫️Выручка: 244 млрд (-32,4% г/г)

▫️Себестоимость: 154 млрд (-21% г/г)

▫️Прибыль от продаж: 69 млрд (-54% г/г)

▫️Чистая прибыль: 50 млрд (-58% г/г)

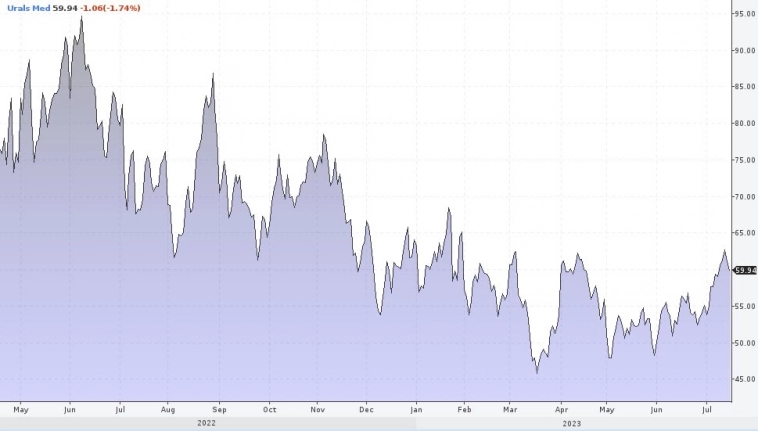

🧮 По ценам на нефть за 1П2023г у нас получается следующая ситуация:

▫️Средневзвешенный курсUSD/RUB: 76,9 (+0,8% г/г)

▫️Средняя цена Urals по данным Минфина: $52,2 (-37,8% г/г)

▫️Средняя цена Urals в рублях: ₽4015 (-37,4% г/г)

✅ В целом несмотря на значительное падение цен на нефть, стоимость бочки Urals в рублях сейчас достаточно комфортная и продолжает расти. В прошлых отчётных периодах публикуемые Минфином цены на нефть коррелировали с выручкой Татнефти, так что их вполне можно брать как ориентир.

✅ Комитет Госдумы по бюджету и налогам рекомендовал перевести месторождения сверхвязкой нефти на налоговый режим НДД.

( Читать дальше )

Россия сокращает график экспорта нефти на 3 квартал на 2,1 млн тонн

- 17 июля 2023, 18:40

- |

Россия сокращает экспортный график на август в рамках добровольного сокращения экспорта нефти.

«В соответствии с решением о добровольном снижении экспорта нефти Российской Федерацией в августе 2023 года на 500 000 баррелей/сутки график транспортировки нефти по магистральным трубопроводам за пределы России по направлениям отгрузки на 3 квартал 2023 года будет сокращен в объеме порядка 2,1 млн тонн, что соответствует обозначенному уровню сокращения экспорта на август. Снижение объемов экспортного графика затронет как отгрузки в направлении морских портов России (Новороссийск, Приморск, Усть-Луга), так и трубопроводные поставки», — говорится в сообщении Минэнерго в Telegram-канале ведомства.

https://www.finam.ru/publications/item/rossiya-sokrashchaet-grafik-eksporta-nefti-na-3-kvartal-na-21-mln-tonn-20230717-1826/

Новость об использовании национального нефтяного индекса негативна для сектора

- 17 июля 2023, 12:52

- |

Минфин предлагает с 2024 г. использовать национальный нефтяной индекс на базе данных по учету внебиржевых сделок с российской нефтью, сообщает «Интерфакс». В целях налогообложения бенчмарк повысят на $4/барр., чтобы отразить затраты на транспортировку нефти на международные рынки. Агентство Argus, которое сейчас предоставляет расчет котировок Urals, прекратит публикацию данных с 2024 г. Следовательно, в целях налогообложения с 2024 г. может использоваться максимальная из двух величин: (1) цена North Sea Dated с дисконтом в $20; (2) национальный бенчмарк, увеличенный на $4/барр., вместо текущих оценок средней цены Urals (Роттердам и порты Средиземного моря).

Мы считаем новость негативной для нефтяного сектора, если обратиться к котировкам нефти на СПбМТСБ, которые в июне составили в среднем 33 300 руб./т в Западной Сибири против официальной цены Urals 33 800 руб./т, и отмечаем, что ранее динамика цен на СПбМТСБ не всегда соответствовала движению официальной цены (например, в период с ноября 2022 г. по январь 2023 г.).

( Читать дальше )

Драйверы роста акций нефтегазовых компаний

- 17 июля 2023, 12:32

- |

Акции нефтегазовых компаний выросли с начала года на 14-40% и практически восстановились до уровня февраля 2022 года (кроме Газпрома). В статье поговорим о том, какие будут драйверы роста для нефтегазовых компаний в ближайшие месяцы.

Отчетность за 1-е полугодие — вероятный драйвер роста акций «Роснефти» и «Татнефти»

Из нефтегазовых компаний «Роснефть» может опубликовать результаты за 2 кв. 2023 г. с середины августа до середины сентября. «Татнефть», вероятно, представит результаты за 1 полугодие 2023 г. в конце августа, а Газпром – в августе-сентябре. Финансовые результаты «Роснефти» по итогам 2 кв. 2023 г. могут быть ниже 1 кв. 2023 г. из-за снижения добычи нефти в России (с 10,98 мбс в 1 кв. 2023 г. до 10,64 мбс во 2 кв. 2023 г.). Ожидаем, что финансовые результаты «Татнефти» по итогам 1 полугодия 2023 г. будут ниже рекордных результатов за 1 полугодие 2022 г. из-за более низких цен на нефть. Но чистая прибыль «Роснефти» и «Татнефти» будет базой для выплаты промежуточных дивидендов по итогам полугодия.

( Читать дальше )

Татнефть - фаворит в российском нефтяном секторе - Мир инвестиций

- 17 июля 2023, 12:09

- |

В фокусе — дисконт Urals к Brent. Если экспорт нефти через западные порты РФ уже сократился в этом месяце на 300 тыс. барр. до 3.1 млн барр./сутки, то получается, что для выполнения обещания снизить экспорт в августе до 2.9- 3.0 млн барр./сутки России нужно уменьшить объем поставок еще на 200 тыс. барр. Планируемое снижение экспорта составляет менее 1% от мирового спроса, и можно ожидать, что позитив для мировых цен на нефть будет весьма скромным. Однако, на наш взгляд, сокращение поставок будет гораздо заметнее для покупателей российской нефти в западных портах страны, что приведет к уменьшению скидки на Urals и, вероятно, в значительной степени компенсирует влияние от снижения добычи на прибыль российских нефтяных компаний.

( Читать дальше )

Новость об использовании национального нефтяного индекса негативна для сектора - Синара

- 17 июля 2023, 11:26

- |

Минфин предлагает с 2024 г. использовать национальный нефтяной индекс на базе данных по учету внебиржевых сделок с российской нефтью, сообщает «Интерфакс». В целях налогообложения бенчмарк повысят на $4/барр., чтобы отразить затраты на транспортировку нефти на международные рынки. Агентство Argus, которое сейчас предоставляет расчет котировок Urals, прекратит публикацию данных с 2024 г. Следовательно, в целях налогообложения с 2024 г. может использоваться максимальная из двух величин: (1) цена North Sea Dated с дисконтом в $20; (2) национальный бенчмарк, увеличенный на $4/барр., вместо текущих оценок средней цены Urals (Роттердам и порты Средиземного моря).

Мы считаем новость негативной для нефтяного сектора, если обратиться к котировкам нефти на СПбМТСБ, которые в июне составили в среднем 33 300 руб./т в Западной Сибири против официальной цены Urals 33 800 руб./т, и отмечаем, что ранее динамика цен на СПбМТСБ не всегда соответствовала движению официальной цены (например, в период с ноября 2022 г. по январь 2023 г.).

( Читать дальше )

США намерены оказать давление на турецкий морской сектор и ограничить ведение страной бизнеса с Россией

- 14 июля 2023, 22:13

- |

АНКАРА, 14 июл -- ПРАЙМ. США намерены оказать давление на турецкий морской сектор и ограничить ведение страной бизнеса с Россией, Вашингтон игнорирует экономическую независимость Анкары, пишет в пятницу газета Ayd?nl?k.

Согласно данным издания, США будут проводить серию тренингов для турецких морских компаний, которые должны помочь защитить их от «санкционного риска». Обучение будет проводиться американскими организациями CRDF Global и C4ADS. В беседе с газетой судостроитель и инженер Хакан Айдогду заявил, что целью проведения такого рода тренингов -- «оказать давление на морской сектор Турции».

«Цель сделать Турцию партнером в санкциях против стран, которые она рассматривает как политических соперников, особенно России», -- пояснил он и отметил, что процесс давления уже начался, и продолжиться в торговом и производственном секторах, может усилиться в таких секторах, как сельское хозяйство, туризм и т.д.

( Читать дальше )

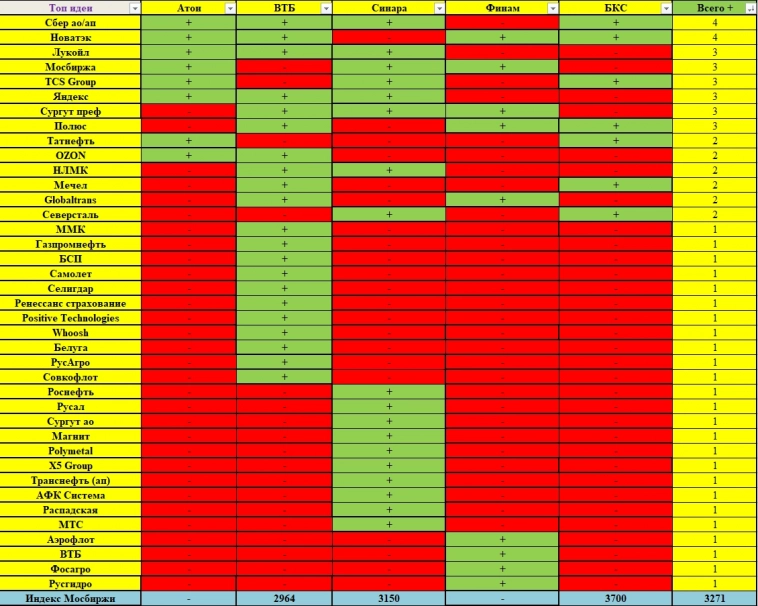

Инвестиционные идеи брокеров на конец 2 квартала 2023 года. Какие акции вырастут на 30-50%?

- 13 июля 2023, 15:48

- |

Топ идеи – Сбербанк, Новатэк, Лукойл, Мосбиржа, TCS Group, Яндекс, Сургут преф, Полюс.

Консенсус-прогноз по индексу МосБиржи — 3271 пунктов.

Потенциал роста 13,6%.

Краткое описание лучших идей:

Сбербанк – низкий P/E = 4x, дивиденд около 30 рублей на акцию.

Див. доходность – 12,2%.

Новатэк – ставка на рост производственных мощностей.

Ожидается запуск первой линии Арктик СПГ-2 в 2023 году, второй в 2024 и третьей в 2026 году.

Мультипликатор EV/EBITDA 2023П 8.5х, что на 30% ниже 5 летнего среднего уровня.

Лукойл – форвардный дивиденд составляет 620 рублей на акцию, что даёт прогнозную див. доходность 11,3%.

Мультипликаторы: EV/EBITDA = 2,4х, P/E = 4,5х.

МосБиржа – ставка на рост клиентов, тарифов и новых размещений.

Оценка по мультипликатору P/E = 7х, что на 30% ниже исторически среднего уровня.

TCS Group – один из самых быстрорастущих банков с ROE > 30%.

Аналитики прогнозирует ежегодный рост чистой прибыли на 30 – 40%.

( Читать дальше )

До исторических максимумов ближе, чем кажется

- 13 июля 2023, 14:34

- |

Как сейчас растет рынок

В недавнем обзоре мы смотрели на динамику российского рынка в долларах (по индексу РТС), чтобы понимать, какой тренд в акциях сформировался вне привязки к курсу рубля. Но есть еще и фактор дивидендов.

Инвестировать в чистый рост Индекса МосБиржи практически невозможно: большинство голубых фишек — это дивидендные бумаги, и выплаты по ним на общем графике просто не отображаются.

Зато их хорошо видно в Индексе полной доходности (MCFTR), который ведет себя как реальный портфель из акций: если приходят дивиденды от каких-то компаний, он их сразу реинвестирует пропорционально во все акции индекса.

Сколько еще расти

С учетом дивидендов (MCFTR) рынок 1,5 года назад падал с пиковых уровней 2021 г. на 51% и затем вырос на 60%. «Голый» индекс МосБиржи терял до 60% и с того времени прибавил 72%.

С точки зрения реального инвестора, у которого все это происходило непосредственно на его счете, это значит следующее: портфель восстанавливается быстрее, чем рынок в среднем.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал