статистический арбитраж

Статистический арбитраж на Санкт-Петербургской Бирже, еще две недели..!

- 14 декабря 2018, 14:21

- |

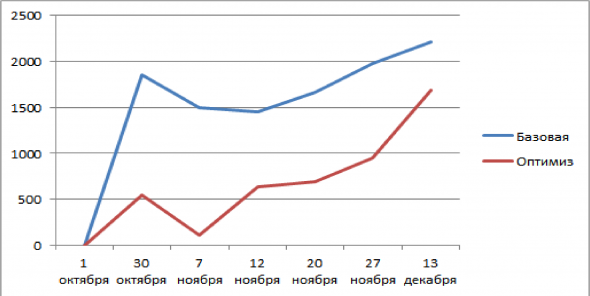

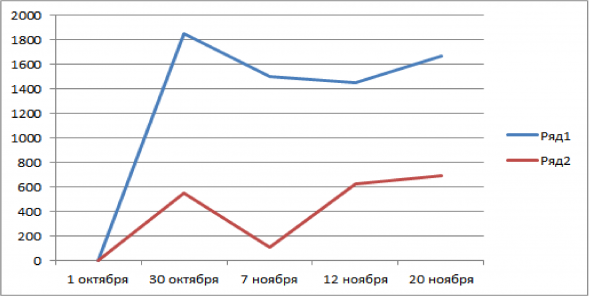

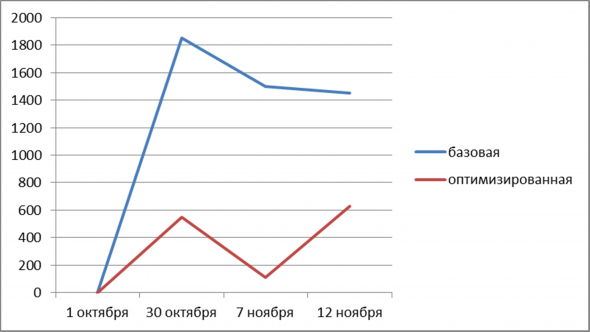

Пролетело еще две недели торгов, мы по-прежнему торгуем статистический арбитраж между двумя крупными американскими банками JP MorganChase (JPM) против Bank of Amerika (BAC) на Санкт-Петербургской Бирже. Напомню, работают две стратегии на этой паре бумаг – базовая и оптимизированная на данных за июль-сентябрь этого года. Базовая тоже была оптимизирована)) в 2017 году и за время своей жизни показала хороший результат и поэтому работает на своих настройках до сих пор (доходность показана с 1 октября 2018 года). Ранее об этих стратегиях:

https://smart-lab.ru/blog/502196.php

https://smart-lab.ru/blog/503647.php

https://smart-lab.ru/blog/504951.php

https://smart-lab.ru/blog/506238.php

https://smart-lab.ru/blog/507864.php

Базовая заработала 230 долларов США, оптимизированная 740 и уверенно догоняет базовую.

( Читать дальше )

- комментировать

- ★5

- Комментарии ( 2 )

Статистический арбитраж на Санкт-Петербургской Бирже, итоги четвертой недели.

- 29 ноября 2018, 16:24

- |

Продолжаю вести статистику стратегий статистического арбитража JP MorganChase (JPM) против Bank of Amerika (BAC), стратегии торгуются на Санкт-Петербургской Бирже. Торгуем с помощью робота MultiConnect, созданного в финансовой компании Викинг.

Предыдущая статистика, подробное описание робота и биржи:

https://smart-lab.ru/blog/502196.php

https://smart-lab.ru/blog/503647.php

https://smart-lab.ru/blog/504951.php

https://smart-lab.ru/blog/506238.php

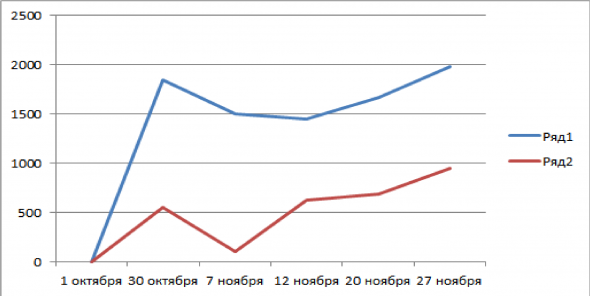

За прошедшую неделю базовая стратегия вышла из просадки, оптимизированная продолжила увеличивать свой доход.

Базовая заработала 310 долларов, оптимизированная 260. Суммы с учетом комиссии — биржевая 0.01% от суммы сделки, умноженная на два.

В этом месяце НП РТС добавило в свою торгово-клиринговую систему девятнадцать популярных американских биржевых фондов (ETF), подробнее:

( Читать дальше )

Статистический арбитраж на Санкт-Петербургской бирже. Итоги третьей недели и не только…

- 21 ноября 2018, 12:47

- |

Продолжаем рассказывать и вести статистику торговли по стратегии статистического арбитража JP MorganChase (JPM) против Bank of Amerika (BAC). Стратегия реализуется на Санкт-Петербургской бирже с помощью робота MultiConnect. Подведем итоги третьей недели:

Базовая стратегия заработала за прошедшую неделю 220 долларов США, совершив 145 сделок; оптимизированная заработала 60 долларов, сделано 187 сделок. Все цифры доходности даны с учетом комиссий, торгуем стандартным американским лотом 100 акций.

Ранее:

https://smart-lab.ru/blog/502196.php

https://smart-lab.ru/blog/503647.php

https://smart-lab.ru/blog/504951.php

Стоит подробнее остановиться на том, что же такое Санкт-Петербургская биржа, какие возможности и сервисы предоставляются для алготрейдеров и почему мы выбрали для нашей стратегии именно эту площадку. В 2014 году команда разработчиков рынка Forts запустила новый проект — проект по доступу к американским ценным бумагам в российской юрисдикции. Стало возможно торговать акциями глобальных компаний используя свой российский брокерский счет также, как это делают американцы, пользуясь услугами своих брокеров. В торговую систему заведено более 560 акций, обращающихся на рынке США, в том числе акции индекса SnP500 – при этом доступна вся ликвидность американских площадок. Активы, котировки и дивиденды номинированы в долларах США, что позволяет минимизировать валютные риски. На сегодня более 40 брокеров, филиалы которых охватывают всю Россию, предоставляют доступ к торгам на Санкт-Петербургской бирже. При этом предоставляется единая денежная позиция с российскими рынками. Комиссия Биржи составляет всего 0, 01% от суммы сделки и при этом не взимается никаких скрытых платежей, что очень подходит для активной торговли (в том числе и алгоритмической) большими объемами активов. Торговля ведется через знакомые нам по российскому рынку системы интернет-трейдинга, что позволяет выстраивать алгоритмические стратегии США-Россия через одного брокера минуя связки различных терминалов и источников данных. Также возможно подключение, разработка или адаптация своего программного обеспечения с прямым доступом к торгам по FIX и нативному протоколам. Специалисты биржи предоставят тестовый контур и необходимую для разработки документацию. Документация, как и вся техническая поддержка для клиентов – русскоязычная.

( Читать дальше )

Статистический арбитраж на Санкт-Петербургской Бирже или HFT-робот Инсайд.

- 14 ноября 2018, 11:11

- |

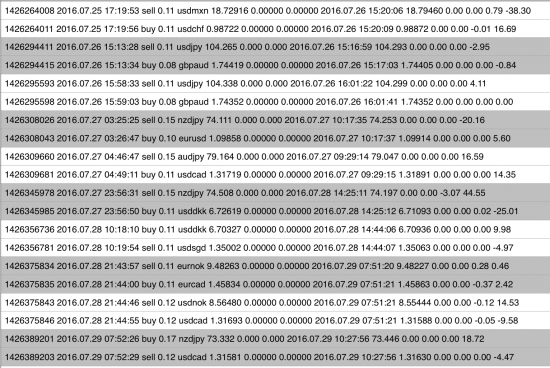

В этом посте продолжим отслеживать результаты торговли стратегий статистического арбитража JP и BAC на Санкт-Петербургской Бирже, которая сегодня предоставляет доступ к торговле более чем 560 американскими акциями. Торговля ведется с помощью робота MultiConnect, это HFT-робот, при этом он позволяет торговать практически с любой скоростью, в зависимости от настроек заложенной в него стратегии. Если стратегия рассчитана даже на несколько сделок в день, робот позволяет быть впереди, забирать рыночные неэффективности, что особенно важно в торговле различных видов арбитража. Сегодня посмотрим как выглядит профессиональное программное обеспечение для высокоскоростной торговли на фондовых рынках с точки зрения пользователя.

Напомню, что торгуем два портфеля с различными настройками – базовый и оптимизированный с помощью Viking strategy tester. Оптимизированный портфель вышел из просадки и его доход за прошедшую неделю составил 550 долларов, базовый портфель потерял 50 долларов (всё с учетом комиссий). В базовой стратегии за этот временной период прошло 146 сделок, в оптимизированной — 158. Торговля ведется минимальным американским лотом – 100 акций.

( Читать дальше )

Статистический арбитраж на Санкт-Петербургской Бирже, первая неделя.

- 07 ноября 2018, 15:26

- |

Прошла неделя с момента отслеживания стратегии, основанной на торговли спреда между JPM и BAC на Санкт-Петербургской Бирже. За эту неделю робот MultiConnect как всегда был на высоте, никаких технических сбоев и отключений не было. Оптимизированная стратегия(портфель) 218 сделок, комиссии 675 долл, финрез с учетом комиссий – 350 долларов; базовый портфель 254 сделки, комисс 864 доллара, финрез с учетом комиссии -440 долларов. Торговля ведется полными лотами — 100 акций.

Сегодня расскажу о самой стратегии, ее принципах и начнем подробнее знакомиться с роботом MultiConnect.

Принцип торговли, как я говорил ранее, заключается в торговле спреда или раздвижки инструментов как одного актива. Считается, что спред менее подвержен трендовым движениям и более склонен к возврату к своему среднему значению. Торговля ведется по принципу постепенного набора позиции при движении в одну сторону и раздаче позиции на откатах. Сразу договоримся, что под сделкой мы будем подразумевать одновременную покупку одного актива и продажу другого, робот делает это автоматически, в зависимости от настроек. Раздвижка считается по заданной нами формуле: актив1-к*актив2, где актив1 — исторически более дорогая акция, актив2 – менее дорогая, к – коэффициент, показывает в какой пропорции торгуются бумаги. У нас из более дорогого (по стоимости) JPM вычитается менее дорогой (по стоимости) BAC, коэффициент пока возьмем 3. Итак: при включении робот получает текущее значение раздвижки на покупку и на продажу. Например, продать мы можем по 24, 87 и купить по 25,4; при движении раздвижки выше 24, 87 на определенную величину (шаг) мы продадим, при движении раздвижки ниже на шаг 25,4 – купим. При этом робот «знает» и отслеживает значение, где выйти из позиции. Пока все просто, купили дешевле, продали дороже. Что же произойдет при наборе позиции? Пример: возьмем шаг набора от начального уровня равный 1. Запустились, продажи будут происходить по 24, 87+1=25,87, следующая 25,87+1=26, 87 и тд… при этом выходить будем не дожидаясь возврата к начальному, «нулевому» уровню, а раньше, тейкпрофит с коэффициентом 0,8. Итак, два раза продали по 25,87 и по 26,87 – тейкпрофит ближний =26,07, дальний 25,27. Выйдя по ближнему тейкпрофиту, робот получает и начинает контролировать следующий уровень тейкпрофита, при этом опять увеличит позицию по 26,87. Тоже и при покупке раздвижки. Возникает сразу вопрос – как долго набирать позиции, сколько входов делать? Тут надо найти «золотую середину» — чем больше сделок, тем для нас лучше, вся прибыль сосредоточена в открыть-закрыть позицию, поэтому нет смысла набирать много входов и ждать, это может длиться долго, или же раздвижка может «улететь», при этом позиция и убытки будут максимальны. Применяем ограничение количества входов и стоп-лоссы по значению раздвижки. Например продали три раза (наш максимальный набор) – раздвижка 27,87 и ушли от цены последнего входа на значение стопа – закрываемся, получаем новые «нулевые» уровни продажи и покупки, таким образом мы всегда следуем за рынком.

( Читать дальше )

Статистический арбитраж на Санкт-Петербургской Бирже или парный трейдинг становится ближе.

- 30 октября 2018, 11:23

- |

В этой статье я хочу рассказать об одной стратегии парного трейдинга и торговом роботе MultiConnect с помощью которого наши друзья и партнеры «ФК Викинг» активно торгуют арбитражные стратегии на Санкт-Петербургской Бирже.

Парный трейдинг и статистический арбитраж зародился в Америке в шестидесятых годах прошлого века, сначала такой принцип торговли был доступен ограниченному кругу трейдеров, пришедших в этот бизнес с кафедр математических университетов. С помощью статарбитража сколачивались огромные состояния, открывались транснациональные хедж фонды. Во многом электронная биржевая торговля, какой мы видим ее сейчас, обязана статистическому арбитражу. Об этих временах и нравах на Уолл-стрит, о зарождении, взлетах и падениях некоторых хеджфондов очень интересно написал Скотт Паттерсон в своей книге «Кванты» https://smart-lab.ru/books/kvanty-patterson/.

В основе нашей стратегии также лежит идея торговли акциями друг против друга – т.е. когда мы покупаем одну компанию, одновременно продаем другую, торгуем спред акций. По сути, создается синтетический инструмент, который менее подвержен трендовым движениям, стремится к паритету. Были отобраны акции одного сектора, банковского – JP MorganChase (JPM) и Bank of Amerika (BAC). Компании фундаментально схожи между собой, два крупнейших банка, воздействие на сектор вызывает движение в обеих бумагах, что обеспечивает приемлемые риски, но при этом мы ловим расхождения в цене, вызванные факторами, воздействующими лишь на одну из компаний или рыночными неэффективностями. При этом есть одна интересная идея – торговать через Санкт-Петербургскую Биржу, где торги начинаются с 10 утра по Москве и продолжаются до закрытия постмаркета в Америке. Это позволяет ловить ценовые неэффективности до того, как подключатся американские «коллеги» — зачастую утром выходит отчетность и появляются новости, напрямую влияющие как на отдельно взятую компанию, так и на весь рынок в целом. Комиссии на СПБирже более чем конкурентны: 0.01 процент от суммы сделки, что дает возможность торговать пары акций с небольшим шагом спреда между этими бумагами.

( Читать дальше )

Статистический арбитраж продуктивнее на валютах. +10,4%

- 29 июля 2016, 19:29

- |

Неделя дала зарабтать +5.90%

Какие критерии отбора валют наиболее интересны для торговли смотрите в более раннем топике здесь

Список парных сделок:

Спасибо, кто зарабатывал с нами. До конца дня все заявки на вывод прибыли будут исполнены в течение часа.

В следующей записи будут разобраны некоторые пары более детально.

За тот же период применения стратегии на американском рынке, доход составил 2%

Всем хороших выходных!

P.S. Где, для кого и с какими гарантиями статистический арбитраж подробнее...

Лучшая пара недели стат арбитража CHFJPY/GBPNZD (max прибыль 80%)

- 25 июля 2016, 14:25

- |

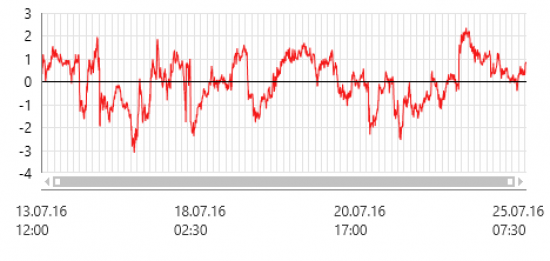

Итак, ее показатели за предыдущие 10 дней

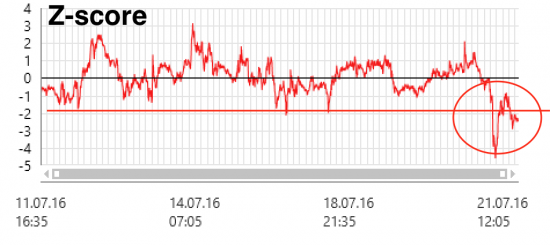

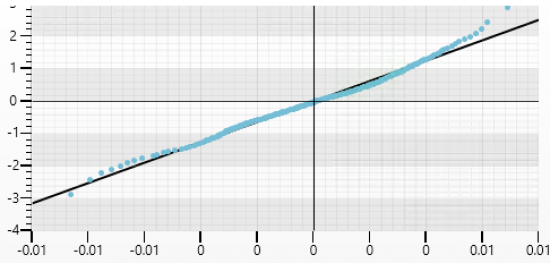

Z-score

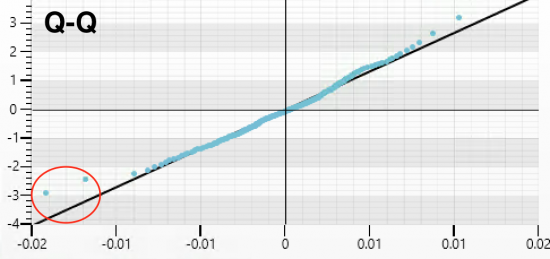

Q-Q, или квантиль-квантиль график, представляет собой инструмент, который помогает нам оценить правдоподобность отклонения спреда от теоретического распределения.

( Читать дальше )

Статистический валютный арбитраж, коинтерация по-простому.

- 17 июля 2016, 20:14

- |

Статистический арбитраж (еще известный в упрощенном варианте как парный трейдинг), после длительного тестирования хорошо показал себя не столько на акциях (речь идет о более ликвидных американских компания), сколько на коротких дистанциях на валютных парах.

Разница цен (спрэд) между валютными парами временами сильно увеличивается, но только в коинтегрированных комбинациях она возвращается в исходное историческое положение.Наша специально разработанное программное обеспечение в режиме non-stop сканирует состяние коинтеграции среди 2000 комбинаций и находит отклонения. Как только спрэд превышает статистическое значение, выдается сигнал для совершения сделки. Покупка одной пары валют хеджируется продажей другой, и не важно куда они пойдут вверх или вниз.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал