сделки

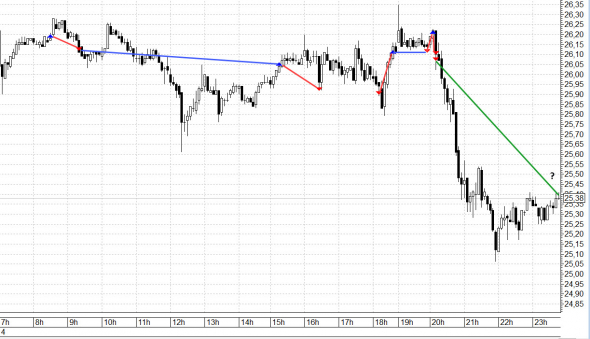

СЕРЕБРО 04.03.2021

- 05 марта 2021, 00:03

- |

Вчера отшортился нормально, но в овернайт не потащил (см. раз и два).

Сегодня ожидал продолжения шорта, но, в первой половине торгов, стали закрадываться сомнения, и пришлось пореверсить в разные стороны немного, чтобы зацепить норм вход. Так же, сбил ложный пробой треугольника вниз с возвратом назад, в диапазон. Фигура была сломана, и опять пришлось искать хорошую точку.

Шортанул, и, пока, закрепился. Оставил в овернайт.

Не знаю, пойдет ли на поддержку канала, но пока вижу так:

( Читать дальше )

- комментировать

- Комментарии ( 0 )

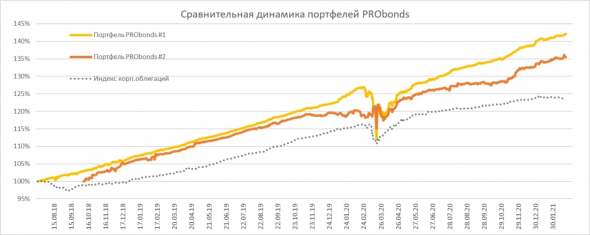

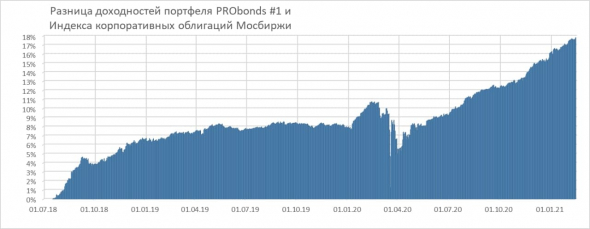

Краткий обзор портфелей PRObonds. Доходности выше 14%, но это временно

- 02 марта 2021, 06:23

- |

По итогам очередного месяца сравним результаты портфелей PRObonds с результатами популярных инвестиционных инструментов. С момента своего запуска в июле 2018 года портфель PRObonds #1 проигрывает индексам акций (индекс МосБиржи и индекс S&P500, включающие дивиденды), оставляя позади вложения в доллары и евро, широкий рынок облигаций, индекс недвижимости и золото. Портфель PRObonds #2, стартовавший в октябре 2018 года, от золота всё еще отстает и так же проигрывает акциям. Правда, оба портфеля выигрывают у всех инструментов по волатильности.

( Читать дальше )

НЕФТЬ 25.02.2021

- 26 февраля 2021, 00:06

- |

Пофиксил лонг от 22.02 (см. //t.me/madeyourtrade/2033). Потом один лось и 2БУ.

Перед закрытием лонганул, и оставил в овернайт:

Отрабатываемый сценарий

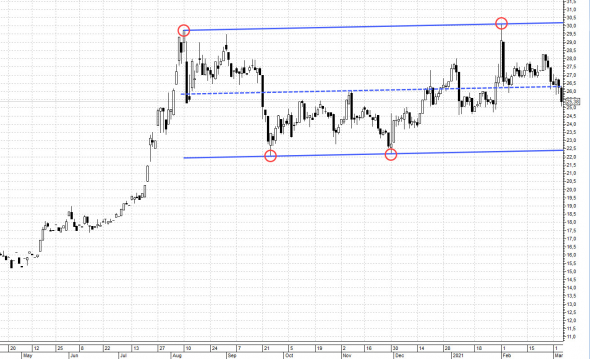

НЕФТЬ. Технический анализ 24.02.2021

- 24 февраля 2021, 12:56

- |

Продолжаю отрабатывать основной глобальный сценарий. Очередной мониторинг развития ситуации на старших фреймах.

На данный момент, техническая картина по нефти выглядит так:

- На прошлой неделе, пробили сопротивление рупора, но закрытие прошло внутри диапазона формации

- На этой неделе пробой возобновился, посмотрим, как закроется он

- Цена торгуется в восходящем канале, и приближается к его сопротивлению

( Читать дальше )

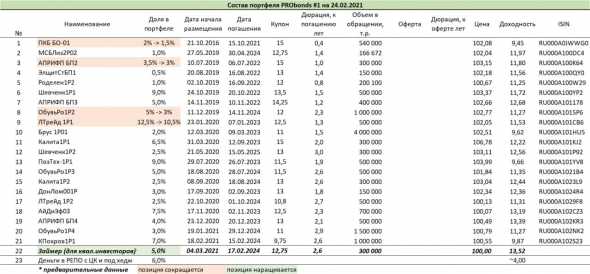

Краткий обзор портфелей PRObonds. Доходности 12-13,9%. И они могут снизиться

- 24 февраля 2021, 08:52

- |

Доходности публичных портфелей PRObonds, рассчитанные за последние 365 дней, составляют 12,0% для портфеля #1 и 13,9% для портфеля #2.

В портфелях за последние пару недель произошли облигационные замены. Добавились облигации Концерна Покровский, размещение которых прошло 18 февраля. Для этого полностью были выведены облигации СК «Легион» и «Талан-Финанс», в первом случае из-а приближения оферты, во втором – из-за очередной амортизации, которая снизит доходность (цена сейчас 103,5%, амортизация пройдет по 100%); ряд других облигационных позиций частично сократились.

( Читать дальше )

Статус сделок - канал имени Байдена сдается!)

- 23 февраля 2021, 15:54

- |

Шорт по сипи закрыл вчера вечером. сегодня, глядя на смарт лаб (pic), я еще и в лонг перевернулся от 3845. но это краткосрок конечно.

Шорт по нефти держу, убыток контролируемый, на 66 буду усреднять. это среднесрок.

Открыл снова шорт евробакса от 1,217. Плечи накинул сразу и не стесняясь. это среднесрок. получилось что я восстановил прежний шорт ± цена такая же. да, он противоречит лонгу сипи но разница в горизонтах.

Крипта — в начале недели спекулятивную часть закрыл с профитом х11 от ковидных лоёв. Рекордный мой трейд (в %%). Попадал я с биотехами в разные прикольные горки, и х4 было даже разок. Но х11 — первый раз.

Инвест часть как была так и будет лежать еще лет 5. Но в целом спек часть уже более чем компенсировала всю инвест часть даже если это всё обесценится нафиг.

( Читать дальше )

Краткий обзор портфелей PRObonds. Доходности 11,8-12,5%, облигационные замены и пара слов о хеджировании

- 16 февраля 2021, 07:04

- |

Доходности портфелей PRObonds еще более разошлись: доходность портфеля #1, состоящего строго из высокодоходных облигаций, опустилась ниже 12% годовых (11,8% за последние 365 дней), тогда как доходность смешанного портфеля #2 немного поднялась в сравнении с прошлой неделей, до 12,5% годовых. Впрочем, если не случится какого-то форс-мажора, уже со следующей недели текущая годовая доходность первого портфеля начнет быстро прибавлять по чисто арифметическим причинам (из-за падения портфеля в конце зимы 2020 года). Средняя его доходность за 2,5 года ведения находится вблизи 14% годовых.

( Читать дальше )

НЕФТЬ 15.02.2021 Технический анализ

- 15 февраля 2021, 11:40

- |

Продолжаем отрабатывать глобальный сценарий по нефти. (Прошлый тут. Далее, по тегу нефть, по очереди).

На сегодня картина следующая:

Продолжается отработка НР с целью в районе 77$.

( Читать дальше )

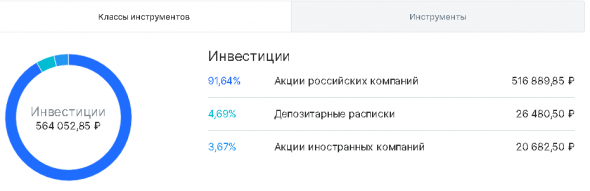

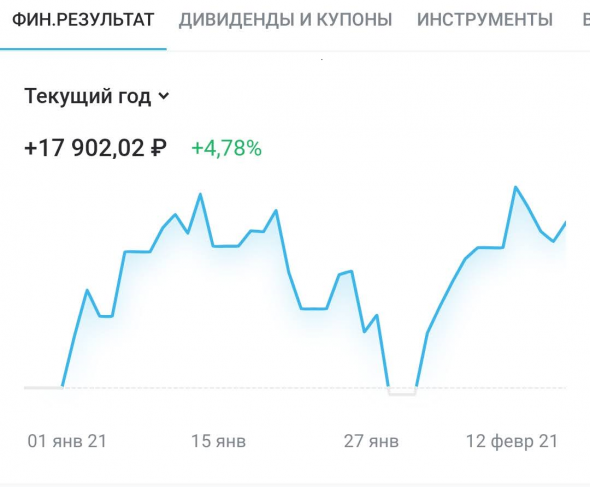

Динамика моего портфеля "Акции" и "FinEX ETF" за неделю с 08 по 12 февраля 2021 года.

- 13 февраля 2021, 13:13

- |

Завершилась очередная торговая неделя на фондовой секции Московской биржи.

Подведу промежуточные итоги моего инвестирования в акции российских компаний и FinEX ETF за период с 08 по 12 февраля 2021 года.

1. Инвестиционный портфель «Акции российских компаний»

1.1. Стоимость портфеля «Акции» на конец недели составила 564 052,85 руб.

1.2. Доходность портфеля с начала года +17 902,02руб. (+4,78%).

( Читать дальше )

Краткий обзор портфелей PRObonds. Актуальные доходности - 12-12,3%, добавление облигаций "Концерна Покровский" и "Займера", вывод облигаций СК "Легион"

- 11 февраля 2021, 07:01

- |

Текущая годовая доходность обоих портфелей PRObonds (за последние 355 дней) опустилась до 12-12,3%. Такая доходность – пока временное явление, вызванное ускоренным ростом портфелей год назад. За тем ростом наступила жесткая коррекция. С ее учетом, вскоре текущая годовая доходность, должна оказаться выше 13%.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал