российские акции

По чем покупать Делимобиль?

- 24 января 2024, 12:48

- |

Перейяд в отчет компании и сделав необходимые вычисления, получаем, что справедливая оценка:

По P/S = 38 000 000 000 рублей.

По P/E = 37 400 000 000 рублей.

И обязательно надо сделать совершенно «тупой» подсчет, перемножив количество машин на среднюю стоимость, при грубой оценке получаем:

25 000 * 2 000 000 = 50 000 000 000 рублей.

В итоге справедливая цена составляет от 38 до 50 млрд рублей.

Если IPO все же случится, тогда акций станет 208 000 000 штук. Нормальная цена: 200 рублей за акцию.

Но я думаю, что они переоценивают свою компанию и как всегда получится какая-то фигня.

- комментировать

- Комментарии ( 1 )

Тиньков поясняет за российские акции в 2024

- 23 января 2024, 19:29

- |

Делаю я это нечасто и рука не набита, из-за этого создание видео-креативов занимает ну очень много времени. Использую ноутбук и старый добрый неповоротливый Sony Vegas 13. Наверняка есть гораздо более удобные мобильные приложения, но я человек уже почти пожилой, поэтому продолжаю юзать то, с чем работал ещё 10 лет назад.

В общем, 3 часа ваял для вас злободневный видеомем про российские акции от Олега Тинькова. Его можно посмотреть тут.

🚀Так сказать, весело о наболевшем 😄 ❗️есть мат (ну а как ещё о нашем рынке).

Я специально не стал искать и смотреть ни одного подобного видео (где Олег что-то поясняет за рынок), чтобы случайно не использовать чьи-то идеи. Так что ролик получился полностью авторский, до последней иконки. С привязкой в основном к тем эмитентам, которые есть в собственном портфеле.

По возможности, поддержите лайком — мне как автору будет приятно👍

👉Подписывайтесь на мой телеграм — там всегда качественная аналитика, обзоры и инвест-юмор.

( Читать дальше )

Отличия отчетности по МСФО и РСБУ. Простыми словами и с примерами

- 21 января 2024, 11:30

- |

В России начался большой сезон отчетности компаний по финансовым и операционным результатам за прошедший год. Отчетность компании – это зеркало ее финансового состояния, с помощью которого можно оценить, насколько бизнес стабилен и каковы его перспективы.

📊Когда речь заходит об отчетности компаний, мы часто натыкаемся на термины МСФО и РСБУ. Если вы не бухгалтер (а я например ни разу не бухгалтер, я просто любознательный инвестор), вы вполне вероятно никогда не погружались глубоко в дебри этих терминов.

Все статьи на эту тему, которые я смог найти по запросу из поисковиков, очевидно скопированы из какой-то умной книжки по бухгалтерскому учету и вызывают непреодолимую зевоту. Давайте я попробую объяснить отличия двух видов отчетности «для чайников», выделив действительно самое главное для нас — инвесторов на фондовом рынке.

Ну а чем же ещё заняться в воскресенье, как не поковыряться в интересных четырехбуквенных аббревиатурах?

Кстати, в своем телеграм-канале я умещаю такие вот познавательные инвесторские знания в ещё более компактные посты. Присоединяйтесь!

( Читать дальше )

IMOEX: топ 10 акций индекса

- 17 января 2024, 12:02

- |

headlines Q. (про топ-10 акций IMOEX):

На начало января вес топ-10 акций индекса Мосбиржи составил 65.4% от всего индекса. По результатам за 2023 год, 6 акций из топ-10 обогнали IMOEX (рез-т индекса в 2023 составил +43.9%). Газпром является единственной акцией из топ-10, которая показала отриц. рез-т в -1.9%.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Акции ЭсЭфАй SFIN: динамика в 2024

- 15 января 2024, 10:04

- |

11 января после выхода новости о том, что холдинг SFI стал напрямую владеть компанией, консолидирующей «квазиказначейские» акции холдинга, акции компании показали бурный рост.

Пишем больше новостей о финансовых рынках в наших каналах:

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Итоги четверга: американцы идут на перехай, а в России пора сокращать спекулятивные позиции в акциях

- 11 января 2024, 07:00

- |

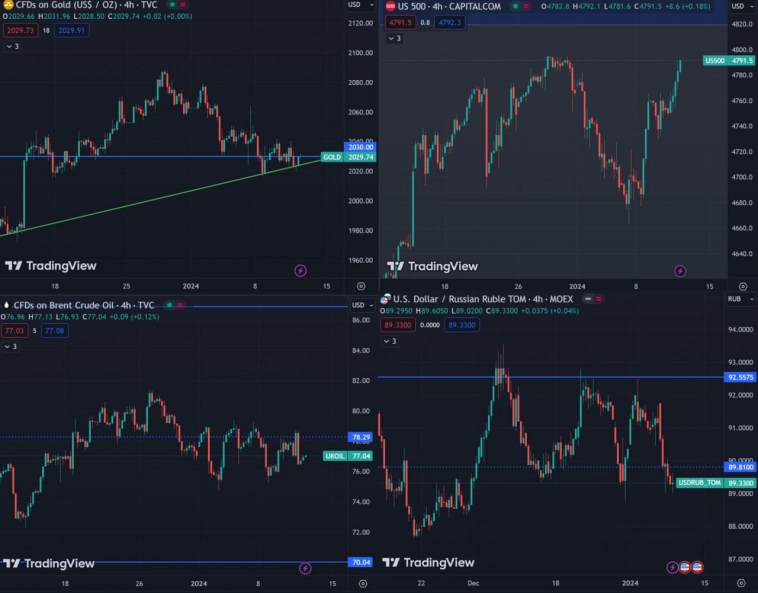

Америка вновь творит чудеса. Снижение индексов начала года остановилось, но сегодня будет очередная проверка данными по инфляции и рынку труда.

Если данные будут соответствовать ожиданиям: +200 тыс. рабочих мест и умеренная инфляция +0,3% м/м, то рост вновь продолжится с близкой целью переписать исторический максимум по S&P 500. Индекс уже выполнил цели на 2024 год большинства инвестиционных домов, а если вырастет до 5000, то вообще всех, а прошло 2 недели.

Все это напоминает 2020 год, когда подобная эйфория длилась до конца февраля. Если так, то у золота остаются шансы продолжить рост, нефть будет устойчива, а рубль продолжит укрепление. Данным технического анализа это не противоречит. Единственное, что по золоту выход вверх/вниз должен быть очень близко.

В России по большинству компаний вчера были продажи.

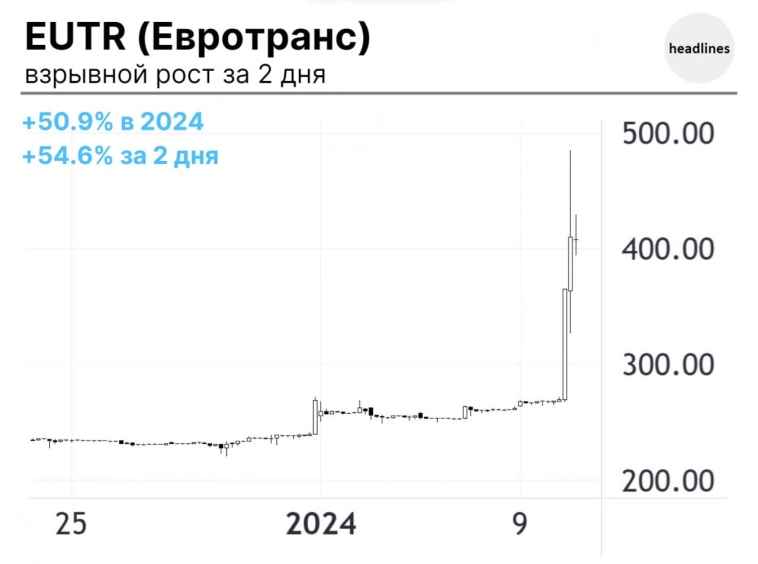

Я тоже убрал спекулятивные позиции, например, в Хендерсоне. Вчера продолжился разгон компаний, выходивших на IPO в конце прошлого года: Евротранс, Хендерсон, СТГ, МГКЛ. Интересно, что накачка малых IPO произошла как раз после прихода денег физикам от дивидендов Лукойла, думаю, здесь опять Pump от анонимных телеграм-каналов, которые ЦБ отказывается замечать, говоря об иррациональности частных инвесторов.

( Читать дальше )

Спекуляции на Евротрансе?

- 10 января 2024, 13:28

- |

В последний час основной торговой сессии на Мосбирже 09.01 акции Евротранс подскочили в цене на +35.4%. Рост бумаги не связан с выходом новостей.

БКС: Если новостей не появится, то движение будет расцениваться как спекулятивное движение в 3-м эшелоне, что может привести к коррекции.

headlines_for_traders, rbc.ru

t.me/headlines_for_traders

t.me/renat_vv

t.me/headlines_fed

t.me/headlines_quants

t.me/headlines_geo

Итоги недели: прогнозы на 2024 год

- 31 декабря 2023, 14:48

- |

В новом выпуске нашего YouTube-шоу рассказываем, какие акции и облигации позволят увеличить доходность в следующем году, и делимся прогнозами по российскому и мировым рынкам на ближайшие месяцы.

Смотрите до конца, пишите комментарии под постом и не забывайте о лайках!

Подписывайтесь на наш телеграм-канал @finam_invest

Итоги 2023 года по всем моим портфелям

- 30 декабря 2023, 15:02

- |

Закончился 2023 год, он был сложным. Однако результаты по портфелям можно оценить с умеренным оптимизмом, и можно ощутить начало разворота в положительную сторону.

1.Иностранный портфель (бывший ИИС)( Читать дальше )

Высокая ставка в ОФЗ помеха инвестициям в российские акции? IMOEX (MCFTR) VS ДОХОДНОСТЬ В ОФЗ (NRR)

- 08 декабря 2023, 09:55

- |

На этой неделе я опубликовал на закрытом канале ABTRUSTOPSEC много различных расчётов и выводов по возможным вариантам роста российских акций в 2024 и на следующие 5 лет. Одним из самых интересных было исследование зависимости доходности, а если быть точнее премии за инвестиции в российские акции (ERP), по отношению к доходностям ОФЗ (NRR).

Считается, что высокие ставки в госбондах (в нашем случае ОФЗ) давят на рост акций, так как инвесторам интереснее вложиться в надежные бумаги и получать достойную доходность, нежели нести риски. Но из моих расчетов следует, что взаимосвязи не существует. На графиках приведены расчеты с глубиной в 1 и 3 года. Корреляции между ERP и NRR просто нет — она составляет 0,05 и 0,09 соответственно. Единственное стоит отметить, что при относительно высоких ставках (от 13% и выше) ERP была мала, но она не так часто была отрицательна. Для горизонта в 1 год соотношение отрицательной и положительной ERP стремилось к соотношению 50/50, а на горизонте в три она была отрицательной только в 5% случаев. Но что ещё более интересно, что абсолютный отрицательный результат в доходности акций наблюдался совсем крайне редко на обоих горизонтах.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал