репо

Банк Санкт-Петербург: ликвидность ушла в РЕПО?

- 18 августа 2023, 16:09

- |

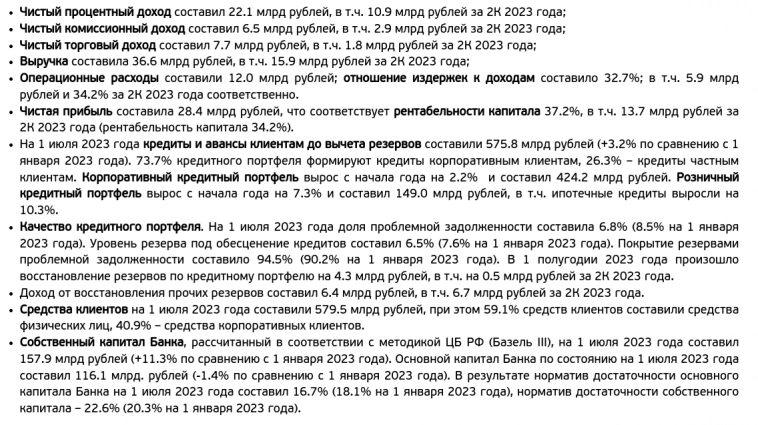

Банк Санкт-Петербург выкатил на удивление подробный отчет МСФО. Отмечу, что формально это не аудированный отчет, производилась лишь его обзорная проверка. Времена сами понимаем какие… Впрочем, намного лучше, чем ничего.

Итак, пресс-релиз таков:

Итак, за полгода банк заработал 63.1р прибыли на акцию. Рекомендованный дивиденд 19.08р. Уже выше стандартного (исторического) пэйаута в 20%. Тут вот Тимофей пояснил, почему эта выплата может считаться 50% от скорректированной ЧП. Напомню, что в конце февраля этого года банк попал под санкции. Так что по сути, 2кв23 — это первый полный квартал в «новой реальности». В этой связи, очень интересно смотреть именно на квартальный результат (а не полугодовой). Впрочем, динамику показателей обсудим позже, а пока хотелось бы обратить внимание вот на что.

Немного исторического контекста. БСПб был по сути бенефициаром СВО: из-за того, что многие крупные банки попали под санкции, он показал громадную прибыль в 22-м году. Это, очевидным образом привело к тому, что нормативы достаточности капитала стали соблюдаться с огромнейшим запасом; ликвидность надо куда-то пристраивать. Один из вариантов — сделки РЕПО. К слову, недавно у @AVBacherov видел хорошее разъяснение про РЕПО.

( Читать дальше )

- комментировать

- Комментарии ( 5 )

Вопросы по РЕПО

- 21 июля 2023, 10:51

- |

В ходе дискуссии с коллегой выявились разные точки зрения по вопросу использования активов клиентов брокерами и отнесения операций РЕПО к собственным операциям брокера или иным.

1.

то есть овернайт и РЕПО — это не дилерская деятельностьэто обычные общехозяйственные операции не требующие лицензирования.

2.

" В какой раздел доходов отнесены доходы от РЕПО и овернайта и у кого больше доля РЕПО — у брокерских клиентов или у собственных маркетмейкеров, то есть кого репуют-клиентов или маркетосов и считается ли доходом РЕПО в интересах маркетмейкера.".

От себя добавлю.

Считаю, что биржевое РЕПО могут проводить только профучастники или их клиенты.

Операции РЕПО (за счет собственных или клиентских средств) относятся к собственным операциям брокера.

Пусть кто-то подтвердит или опровергнет эти тезисы.

И уточнит, как отражаются сделки РЕПО в официальной отчетности брокера перед надзорными органами ( в частности, у БКС).

( Читать дальше )

Что такое денежный рынок и непонятное РЕПО, и как это работает на практике в рублях и иностранной валюте. Прямой эфир 6 июля 16:00

- 06 июля 2023, 09:26

- |

Что такое денежный рынок и непонятное РЕПО, и как это работает на практике в рублях и иностранной валюте, простыми словами расскажет начальник Департамента клиентских отношений ИК Иволга Капитал Елена Богданова завтра, 6 июля, в 16.00

— денежный рынок: сделки РЕПО с ЦК и КСУ

— доступ к сделкам РЕПО в Иволге. Брокерский счёт, сегрегированный счет, ДУ

— особенности размещения в разных валютах через ДУ и БО

— стоимость обслуживания денег (комиссии)

— и почему Иволга дает прямой доступ своим клиентам

Если у вас есть вопросы по инструменту, задавайте их в комментариях, разберем их завтра в прямом эфире

Подписаться на ТГ | Чат Инвесторов| YOUTUBE | VK | Сайт

Совместима ли льгота долгосрочного владения ценными бумагами со сделкой РЕПО или займа

- 07 февраля 2023, 11:17

- |

Здравствуйте. В предыдущих статьях мы рассказывали, какие бывают налоговые послабления при долгосрочном владении ценными бумагами.

Напомним вкратце.

Льгота на владение ценными бумагами компаний высокотехнологичного (инновационного) сектора. Продлена до конца 2027 года, срок владения бумагами на момент их продажи — непрерывно от 1 года.

Льгота на непрерывное владение акциями российских и иностранных эмитентов от 5 лет на момент их продажи.

Льгота долгосрочного владения ценными бумагами — трехгодичка. Срок владения к моменту продажи — непрерывно не менее 3-х лет. Прибыль в размере 3 млн рублей в год освобождается от налогообложения.

Каждая из льгот имеет свои условия применения, но везде указана непрерывность владения ценными бумагами. Владение активом считается непрерывным, если оно не прекращалось в течение определенного и последовательного периода времени к моменту реализации.

( Читать дальше )

Обвал цен на российскую нефть подтвердил Минфин, бюджет РФ под угрозой.

- 17 января 2023, 09:53

- |

🛢 Обвал цен на российскую нефть подтвердил Минфин, бюджет РФ под угрозой (дефицит ФБ в декабре 2022г составил 3,3₽ трлн или 2,3% ВВП). Минфин сообщил о средней цене на нефть и экспортной пошлине на февраль. Средняя цена на нефтьUrals за период мониторинга с 15 декабря 2022г по 14 января 2023г составила $46,82 за баррель (дисконт составил 42,8% или $35 за баррель по отношению к нефти марки Brent, напомню, что в 2021г этот дисконт был равен $1-2). Экспортная пошлина на нефть в РФ с 1 февраля 2023г понизится на $3,9 и составит $12,8 за тонну (в настоящее время — $16,7).

Безусловно, что данные расчёты и цены повлияют на бюджет нашей страны, нефтегазовая отрасль отчисляет внушительные налоги в бюджет РФ, лишиться даже малой части отчислений в такой период для страны — болезненно (дефицит бюджета в 2023г прогнозируется на уровне 2% от ВВП, однако эта оценка основана на цене на нефть в $70 за баррель

( Читать дальше )

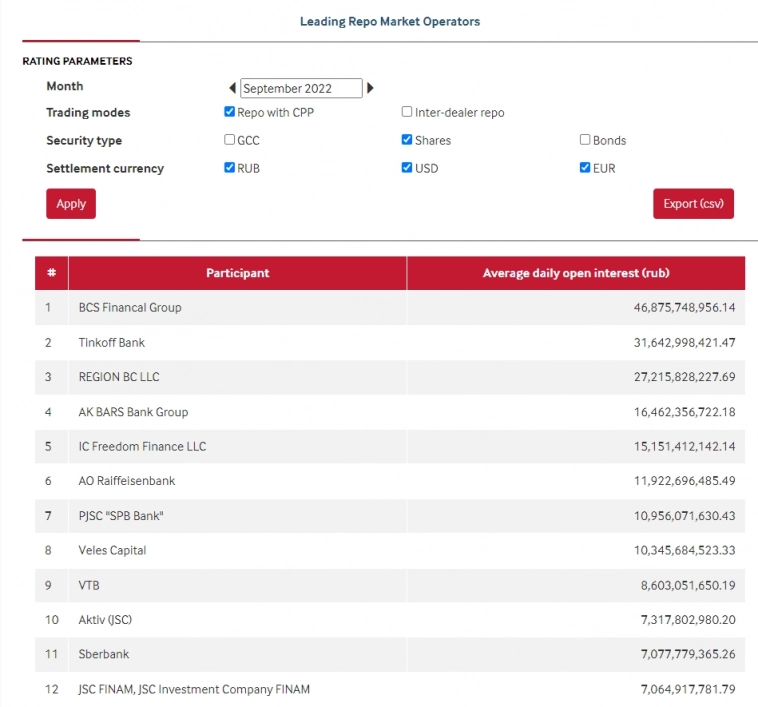

Определение финансовой устойчивости брокера при рыночных стрессах (обвалах фондового рынка) исходя из объема репо акций

- 05 января 2023, 18:40

- |

Подходит ли такой критерий определение финансовой устойчивости брокера при рыночных стрессах проявляющихся в обвале фондового рынка как оценка объема репо акций данного брокера? Логика такая: чем больше брокер баловался репо на момент обвала рынка тем менее он финансово устойчив в такой ситуации и больше проблем может возникнуть у его клиентов (нас дорогих спекулянтов и инвесторов)!

В данном примере (последние данные почему-то за сентябрь) БКС лидирует по объему репо акций с его 46,8млрд. и Финам с его 7млрд. гораздо финансово устойчивей при рыночных стрессах?

Что скажете про фин. устойчивость БКС vs Финам по другим критериям сейчас (можно в личку)?

Минфин вышел на рынок внутреннего долга. Во флоутере очередное крупное размещение, перед этим банки заняли в РЕПО ₽1 трлн.

- 09 декабря 2022, 09:51

- |

🇷🇺🏦 Минфин в очередной раз вышел на рынок внутреннего долга. Кажется, что правительство испытывает дефицит бюджета. Инвесторы могли наблюдать второе внушительное размещение во флоутере, которое как бы нам намекает, что аппетиты Минфина растут. Всего же на рынок было предложено ОФЗ трёх типов:

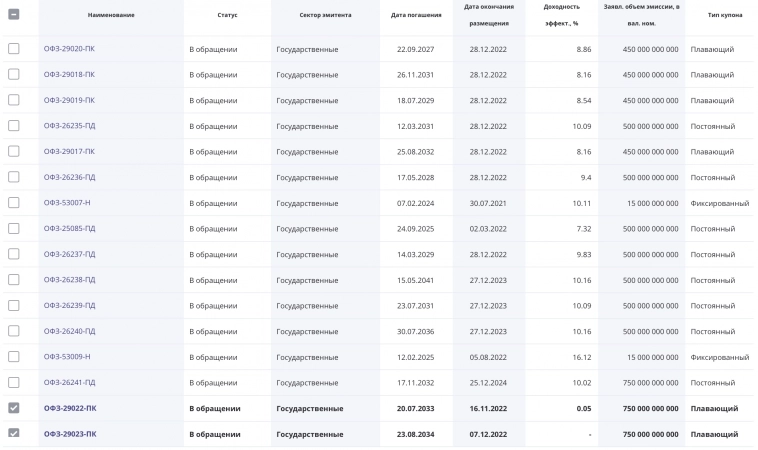

▪️ Флоутер ОФЗ—29023 (переменный купон, погашение в 2034)

▪️ Классика ОФЗ—26237 (погашение в 2029)

▪️ Линкер ОФЗ—52004 (погашение в 2032, с индексируемым номиналом)

Средневзвешенная доходность в классике составила 9,87%, бумаг было продано на ₽28,87 млрд при спросе в ₽247,75 млрд. В линкере спрос составил ₽39,89 млрд, а продано было по номиналу ₽29,9 млрд, средневзвешенная доходность — 3,33%. Самое интересное случилось с флоутером. При спросе ₽910,7 млрд, было размещено на ₽750 млрд по средневзвешенной цене в 96,18. Как итог Минфин разместил на ₽808,8 млрд в этот день.

( Читать дальше )

Друзья, всем привет! Если по ЕДП трейдер купил ОФЗ и использует их как обеспечение ГО на срочке, может ли брокер эти же ОФЗ давать в Репо другим участникам рынка?

- 04 декабря 2022, 11:17

- |

В бумагах Детского мира крупный покупатель - Солид

- 24 ноября 2022, 15:47

- |

Как правило, это предвестник двух событий: либо по бумаге формируется шортовая позиция, либо просто кто-то крупный собирает как можно больше бумаг, чтобы подать их затем к выкупу или наоборот проголосовать за реорганизацию.

Мы склоняемся ко второму варианту, поскольку сегодня последний день, чтобы купить акции под ВОСА.ИФК «Солид»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал