рейтинг

АКРА подтвердило кредитный рейтинг М.Видео на уровне А(RU), прогноз изменён на "ПОЗИТИВНЫЙ"

- 21 февраля 2024, 17:51

- |

Кредитный рейтинг ПАО «М.видео» (далее — Группа М.Видео — Эльдорадо, Компания, Группа) обусловлен высокими оценками операционного риск-профиля, крупным размером бизнеса, высокой рентабельностью и сильными оценками ликвидности и денежного потока. Сдерживающее влияние на кредитный рейтинг Группы оказывают средний уровень долговой нагрузки и низкий уровень покрытия. Изменение прогноза по рейтингу со «Стабильного» на «Позитивный» обусловлено ожидаемым Агентством дальнейшим восстановлением продаж и рентабельности Компании в 2024–2026 годах, что отразится в улучшении оценок долговой нагрузки и покрытия.

Группа М.Видео — Эльдорадо была образована после приобретения дочерней компанией ПАО «М.видео» розничных сетей ООО «ЭЛЬДОРАДО» и ООО «Медиа-Сатурн-Руссланд» (российский бизнес MediaMarktSaturn) в 2018 году. Группа является ведущим игроком российского рынка розничной торговли бытовой техникой и электроникой. На 31.12.2023 Группе принадлежала сеть из 1 242 магазинов.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Одно из крупнейших рейтинговых агентств в Китае - China Lianhe Credit Rating Co - присвоило российскому Альфа-банку международный рейтинг на уровне AA- со стабильным прогнозом — РБК

- 21 февраля 2024, 10:53

- |

В своем решении эксперты China Lianhe Credit Rating отметили системную значимость, эффективную систему корпоративного управления, высокое качество активов и сильную собственную кредитоспособность банка, что дает возможность дальнейшего поддержания высоких показателей Альфа-банка.

Заявку на кредитный рейтинг российский банк подал в рамках программы развития бизнеса в КНР, что является сейчас для Альфа-банка стратегическим направлением, отмечается в сообщении.

www.rbc.ru/industries/news/65d4db829a79472dc21e2319?utm_source=rbc&utm_medium=main&utm_campaign=884295-65d4db829a79472dc21e2319&from=newsfeed

ЦБ хочет, чтобы в котировальных списках биржи были бонды с двумя рейтингами

- 20 февраля 2024, 12:47

- |

Также регулятор хочет ввести практику непубличных рейтингов

Банк России хочет внести изменения в правила листинга облигаций: для первого и второго котировального списка установить требование к наличию у эмитентов рейтинга от двух кредитных рейтинговых агентств (КРА), заявил во вторник, 20 февраля, на организованном АКРА Российском форуме финансового рынка (РФФР) первый заместитель председателя ЦБ Владимир Чистюхин.

«Мы серьезным образом задумываемся над тем, чтобы распространить для биржевого листинга (облигаций. — FM) практику наличия двух рейтингов, возможно, как минимум для первого и второго котировального списков», — заявил топ-менеджер.

По его словам, сейчас существует недостаток информации для инвесторов, вызванный закрытием компаниями части информации. Поэтому правило «двух рейтингов» нужно для того, «чтобы в рамках этой асимметричности информации у инвесторов было подтверждение со стороны как минимум двух рейтинговых агентств относительно оценки способностей компаний», — отметил он.

( Читать дальше )

Редомициляция Яндекса и анализ отчета

- 19 февраля 2024, 08:41

- |

Всем доброе утро и хорошей недели!

На выходных смотрел сериал на одном известном сайте, и там всегда перед просмотром внизу попадается реклама из 3 одинаковых блоков. Как правило, там всегда можно было обнаружить какой-нибудь не самый умный текст пропагандистского толка, который разве что только может позабавить взрослого человека.

И вот внезапно вместо привычного «контента» в выходные там встретилась реклама… переезда Яндекса в Россию!

Разве это не повод освежить взгляд на компанию по нашей системе?

Сразу скажем, что новостей и сообщений по эмитенту в последнее время очень много, мы в этот росте не участвовали — будем честны — потому что инвестиционной идеи не видим.

Именно сообщения о редомициляции компании и корпоративные события и привели к росту котировок почти на 60%. Компания пошла не по пути переезда в Россию и не выбрала дружественную юрисдикцию. Яндекс будет разделять активы, но в отличие от Киви, это разделение пройдет более выгодно для российских инвесторов.

( Читать дальше )

3 перспективные компании не из народного портфеля

- 15 февраля 2024, 07:30

- |

Аналитики БКС брокера решили, что инвестиционная жизнь не ограничивается акциями из народного портфеля или акциями первого уровня листинга и представили на суд экспертного общества 3 перспективных на ближайшее время компании из второго эшелона. Также эти три компании объединяют возможные будущие выплаты дивидендов, поэтому любители дивидендных стратегий должны возрадоваться вдвойне😜

1. Южуралзолото — компания выгодно отличается от Полиметалла и Полюса прогнозными высокими темпами роста добычи и, соответственно, выручки компании. В своей стратегии компания планирует сделать х2 по добыче в ближайшие три года. Компания зарегистрирована в России и продает золото на внутреннем рынке, что снижает геополитические риски.

Кроме того компания планирует начать выплачивать дивиденды, до 50% от чистой прибыли, если соотношение чистого долга к EBITDA будет ниже 3х и если будет та самая чистая прибыль.

🗿Целевая цена от аналитиков — 0,9 рублей.

📈Потенциал роста — 22%.

2. НЛМК — о да, куда сейчас без металлургов и их припрятанными высоколиквидными активами. Драйвером роста компании остаются отрицательный чистый долг, рост чистой прибыли на 55% в 1 полугодии 2023 года, а значит «деньги есть, деньги не проблема».

( Читать дальше )

Рейтинг регионов по качеству жизни за 2023 год

- 12 февраля 2024, 21:12

- |

Тройка лидеров с прошлого года не изменилась — это Москва, Санкт-Петербург и Московская область. Если вы живете там, поздравляю, вы в топе.

На четвертом месте Краснодарский край, обошедший за год Татарстан (5 место), далее Ленинградская и Калининградская области (6,7). Ханты-Мансийский автономный округ – Югра, Ростовская область и Самарская область замыкают десятку.

Тройка аутсайдеров — Тува, Ингушетия и Еврейская АО. Если вы находитесь тут, вероятнее всего надо менять локацию (но это не точно).

Новые регионы Федерации пока не вошли в рейтинг. По официальной версии из-за отсутствия данных.

( Читать дальше )

Топ-5 акций от ПСБ

- 30 января 2024, 07:58

- |

Аналитики Промсвязьбанка не сидят на месте, а активно отрабатывают свои заработные платы, поэтому на неде внесли корректировки в свой модельный портфель перспективных акций российского рынка. В контексте их анализа под словом «перспективный» не всегда понимаются новые акции или новый взгляд на уже состоявшиеся акции.

В целом портфель не блещет оригинальностью, но вот обновленные позиции по акциям Самолета и Газпромнефти достаточно интересны на перспективу, благо в топ-5 они не попали. Так совпало, что четыре компании из топа перспективных акций еще и выплачивают дивиденды. Так кто же входит в лучшие из лучших по версии ПСБ?

5. Сбербанк ао

Удельный вес — 10,2%.

Прогнозная цена — 285,5 рублей.

Как бы совсем не оригинально. Аналитики увеличили долю Сбера относительно недавно, но при этом они не ставят прогноз в 300-330 рублей, как это делают многие инвестиционные дома. При этом стоп у них стоит на 254 рублях.

4. Транснефть

Удельный вес — 10,2%.

Прогнозная цена — 168 000 рублей.

( Читать дальше )

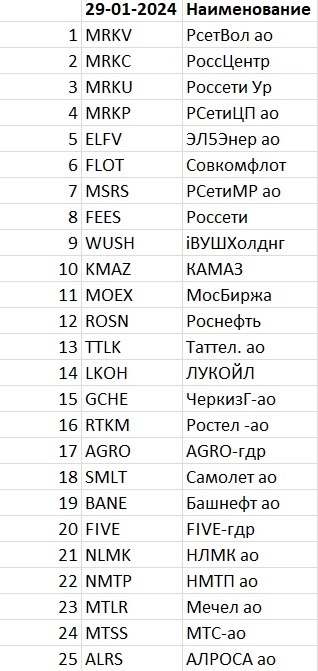

Рейтинг акций #4

- 29 января 2024, 11:53

- |

( Читать дальше )

Облигации Самолета позволят зафиксировать повышенную доходность на двухлетнем сроке - Россельхозбанк

- 25 января 2024, 18:24

- |

( Читать дальше )

Самым приближенным к власти бизнесменом в 2023 году стал Алексей Миллер

- 24 января 2024, 20:01

- |

Другие рейтинги медийности бизнесменов — в спецпроекте «Ъ»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал