распадская

Распадская. Обзор финансовых показателей по МСФО за 2018 год. Новая дивидендная политика

- 25 марта 2019, 12:41

- |

В пятницу Распадская опубликовала отличный годовой отчет МСФО, решила не выплачивать дивиденды за 2018 год и объявила долгожданную новую дивидендную политику, но обо всем по порядку.

Компания показала отличные финансовые показатели за 2018 год, правда я ожидал их еще немного выше. Значения оказались несколько ниже из-за роста себестоимости. Основное увеличение пришлось на такие статьи затрат, как «материалы», «транспортные расходы» и «прочие затраты».

Рост материальных расходов в 2018 году составил 32% год к году. Исключая влияние курса долл. США, расходы на материалы выросли на 41% в связи с увеличением объема потребления и цен стороннего рядового угля, используемого для производства концентрата, а также за счет роста цен на материалы.

Транспортные расходы в 2018 году увеличились в связи c ростом тарифов на оказание услуг по автоперевозкам сторонними организациями, а также в связи с увеличением объемов добычи на участке открытых горных работ шахты «Распадская-Коксовая» (+143% год к году) и «Разрезе Распадский» (+26% год к году).

( Читать дальше )

- комментировать

- ★9

- Комментарии ( 24 )

Распадская: компания вернулась к практике выдачи займов связанным сторонам

- 25 марта 2019, 11:48

- |

Рентабельность остается на высоком уровне. В пятницу ПАО «Распадская» опубликовало консолидированную отчетность за 2018 г. по МСФО. За 2 п/г 2018 г. выручка не изменилась, а EBITDA снизилась на 6% до 286 млн долл., рентабельность по EBITDA – на 3 п.п. до 53%. Чистая прибыль осталась на уровне предыдущего полугодия (223 млн долл.). За 12 мес. 2018 г. выручка выросла на 25% до 1,09 млрд долл., EBITDA – на 29% до 598 млн долл., рентабельность по EBITDA составила 54%, а чистая прибыль увеличилась на 40% до 448 млн долл.

Утверждена дивидендная политика. Совет директоров 21 марта принял решение не рекомендовать выплату дивидендов за 2018 г. и утвердил принципы дивидендной политики:

- Минимальный ежегодный платеж в размере 50 млн долл., выплачиваемый двумя траншами минимум по 25 млн долл. каждый по результатам 1 п/г и финансового года.

- Совет директоров может рекомендовать увеличить выплаты, принимая во внимание финансовые показатели компании, прогноз цен и объемов на угольную продукцию, долгосрочные планы развития компании и необходимость дополнительных инвестиций.

( Читать дальше )

Дивидендная политика Распадской разочаровала инвесторов - Атон

- 25 марта 2019, 11:30

- |

Результаты за 2П18. Выручка осталась неизменной п/п на уровне $543 млн, поскольку рост продаж концентрата на 9% был нивелирован снижением цены реализации на 6%. EBITDA упала на 6% п/п до $286 млн, т.к. на рентабельность оказал давление рост транспортных расходов из-за дефицита полувагонов. Чистая прибыль почти не изменилась п/п, составив $223 млн. FCF удвоился п/п ($97 млн) на фоне меньшего роста оборотного капитала.

Дивидендная политика. Отказавшись от выплаты дивидендов по итогам 2018, Распадская утвердила дивидендную политику, действующую с 1П19. Она предполагает минимальную выплату $50 млн в год (не менее $25 млн каждые полгода), при условии, что чистая нагрузка остается ниже 2.0x. Чистая денежная позиция Распадской на конец 2018 составила $67 млн.

Рынок ожидаемо проигнорировал финрезультаты за 2П18, т.к. в центре внимания было объявление о дивидендах. Оно оказалось разочаровывающим для инвесторов — отсутствие выплаты по итогам 2018 (несмотря на доходность FCF 10%) и минимальная дивидендная доходность всего 3.5% за 2019П (против 16% у Evraz за 2018) вызвали негативную реакцию в бумаге (-4%). У нас нет официального рейтинга по Распадской, но мы отмечаем, что такая посредственная дивидендная политика не удивляет — ограничения, вероятно, связаны с Evraz (82% в RASP), который предпочитает распределять дивиденды в основном на уровне материнской компанииАТОН

Решение совета директоров Распадской можно признать вполне разумным - Алго Капитал

- 22 марта 2019, 17:54

- |

Они открылись с сильным разрывом вниз на фоне известия о том, что совет директоров эмитента принял решение не рекомендовать выплату дивидендов за 2018 год. Аргументом в пользу указанной позиции стала необходимость для компании иметь достаточные финансовые резервы. Это связано с тем, что хорошие текущие финансовые результаты «Распадской» в значительной степени обусловлены текущими высокими ценами на уголь. Это решение можно признать вполне разумным. Но оно сыграло не в пользу биржевых спекулянтов. Ну а для долгосрочных инвесторов поступили более обнадеживающие известия. Новая дивидендная политика предполагает направлять на суммарную выплату акционерам не менее $50 млн в год двумя траншами при условии, что соотношение чистого долга к EBITDA не превысит 2.0x. В то же время Совет директоров угольной компании может рекомендовать увеличение дивидендных выплат. Между тем, годовая прибыль «Распадской» по МСФО увеличилась на 40% и составила $448 млн.

( Читать дальше )

Инвесторов разочаровало отсутствие дивидендов у Распадской - Фридом Финанс

- 22 марта 2019, 17:34

- |

Однако, вероятно, инвесторы были разочарованы отсутствием дивидендов у высокомаржинальной компании с низким уровнем чистого долга и незначительными капзатратами.Соснова Анастасия

ИК «Фридом Финанс»

Низкий размер дивиденда Распадской не стоит воспринимать как негатив - Invest Heroes

- 22 марта 2019, 16:47

- |

1. «Евраз» наращивает долю в «Распадской», потому что думает что она будет стоить дороже.

2. Менеджмент говорил, что не собирается проводить делистинг.

3, «Распадская» собиралась установить дивидендную политику.

Что видим сейчас:

1. Продолжается методичная скупка на внебиржевом рынке.

2. «Распадская» объявила принцип, исходя из которого рекомендует рассматривать дивиденды за первое полугодие 2019.

Дивидендная политика «Распадской». По факту мы видим, что это копия дивполитики «Евраза», которую просто осталось официально объявить «дивидендной политикой». Раньше менеджмент заявлял, что планируется сделать див политику по аналогии с «Евразом». Что ж, сравним то, что нам объявили сегодня:

( Читать дальше )

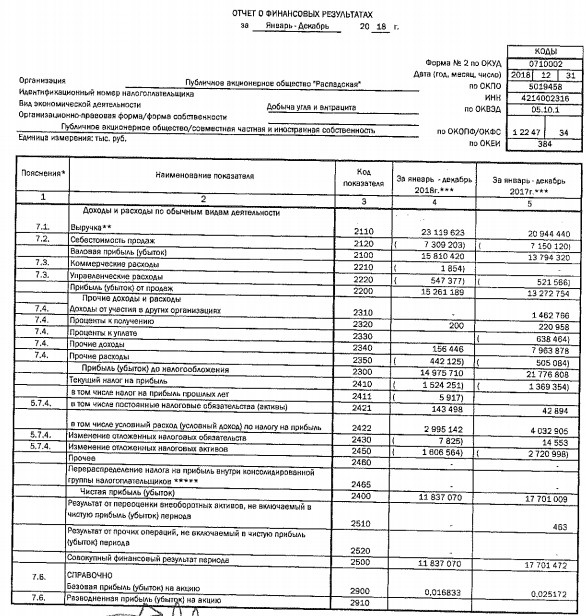

Распадская – Прибыль мсфо 2018г: 27,962 млрд руб (+51% г/г). Дивидендная история.

- 22 марта 2019, 14:15

- |

Распадская – рсбу/ мсфо

703 191 442 акций http://fs.moex.com/files/12122

Free-float 18%

Капитализация на 22.03.2019г: 95,409 млрд руб

Общий долг на 31.12.2016г: 28,74 млрд руб/ мсфо 64,112 млрд руб

Общий долг на 31.12.2017г: 5,304 млрд руб/ мсфо 39,153 млрд руб

Общий долг на 31.12.2018г: 7,819 млрд руб/ мсфо 42,345 млрд руб

Выручка 2016г: 12,868 млрд руб/ мсфо 33,326 млрд руб

Выручка 1 кв 2017г: 6,539 млрд руб

Выручка 6 мес 2017г: 11,807 млрд руб/ мсфо 25,439 млрд руб

Выручка 9 мес 2017г: 15,565 млрд руб

Выручка 2017г: 20,944 млрд руб/ мсфо 50,615 млрд руб

Выручка 1 кв 2018г: 6,956 млрд руб

( Читать дальше )

Распадская - прибыль по РСБУ за 2018 снизилась на 33%

- 22 марта 2019, 10:56

- |

http://www.e-disclosure.ru/portal/FileLoad.ashx?Fileid=1495748

Распадская - прибыль по МСФО за 2018 г +40%

- 22 марта 2019, 10:47

- |

- В 2018 году выручка составила 1 085 млн долл. США, что на 25% выше, чем в 2017 году.

- Показатель EBITDA составил 589 млн долл. США, что на 134 млн долл. США выше, чем в 2017 году. Рентабельность по EBITDA выросла до 54,3% по сравнению с 52,4% в 2017 году.

- Чистый денежный поток от операционной деятельности составил 358 млн долл. США по сравнению с 410 млн долл. США в 2017 году.

- В отчетном периоде Компания получила чистую прибыль в размере 448 млн долл. США по сравнению с 319 млн долл. США в 2017 году.

- Совет директоров 21 марта 2019 года принял решение не рекомендовать выплату дивидендов за 2018 год

- Объем добычи рядового угля всех марок в 2018 году составил 12,7 млн тонн по сравнению с 11,4 млн тонн в 2017 году.

- В 2018 году денежная себестоимость 1 тонны концентрата выросла на 19% год к году и составила 38 долл. США за тонну.

- В 2018 году фактическая средневзвешенная цена реализации угольного концентрата, приведённая к базису FCA Междуреченск, на всех региональных рынках составила 107,3 долл. США, в том числе на внутреннем рынке –124,9 долл. США для рынка Европы – 104,1 долл. США для стран АТР – 98,3 долл. США.

- В отчетном периоде капитальные вложения составили 53 млн долл. США по сравнению с 61 млн долл. США в 2017 году.

- По состоянию на 31 декабря 2018 года денежные средства и их эквиваленты Компании составили 67 млн долл. США, общий долг на указанную дату отсутствовал.

http://www.raspadskaya.ru/docs/RASP.pdf

Распадская - СД решил не объявлять дивиденды за 2018 г. Определил принципы выплат

- 22 марта 2019, 10:05

- |

3.1. Рекомендовать годовому Общему собранию акционеров ПАО «Распадская»:

— прибыль ПАО «Распадская» по результатам 2018 отчетного года не распределять

— дивиденды по размещенным обыкновенным акциям ПАО «Распадская» по результатам 2018 отчетного года не объявлять и не выплачивать.

3.2. Совет Директоров ПАО «Распадская» планирует руководствоваться следующими принципами при рекомендации выплаты дивидендов:

Минимальный ежегодный платеж в размере 50 млн. долларов, выплачиваемый двумя траншами минимум по 25 млн. долларов каждый по результатам 1-го полугодия и финансового года.

Совет Директоров может рекомендовать увеличить выплаты, принимая во внимание финансовые показатели компании, прогноз цен и объемов на угольную продукцию, долгосрочные планы развития компании и необходимость дополнительных инвестиций.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал