ралли 2015

Санта-Клаус стучится в двери

- 02 декабря 2015, 13:53

- |

Многие трейдеры ждут новогоднее ралли на фондовом рынке, но я пока вижу зачатки ралли в американском долларе. Санта-Клаус стучится в двери валютной секции Московской биржи. Ура! В случае закрепления выше уровня 67, следующая остановка будет на уровне 68,5 – 68,8 (верхняя граница двухмесячного повышательного канала).

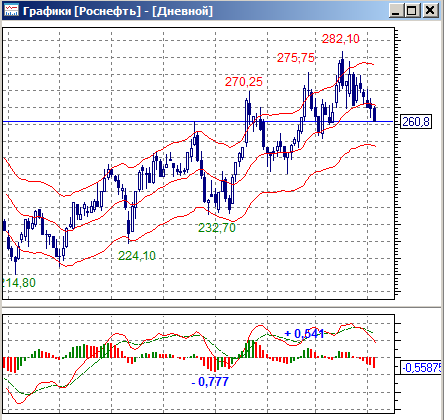

А с фондовым и товарным рынком все сложно. Недавно мы писали про три торговых момента. По золоту в случае пробития «быками» отметки 1073 для игры на повышение по ложному пробою предыдущего минимума. Этот момент находится на «резервном пути». Два момента было по фондовому рынку, и они реализуются. Игра вниз по ложному пробитию предыдущего максимума 1846 с целью 1715 (для тех кто не умеет ждать 1770-1780). И по Роснефти по ложному пробитию уровня 275,75 с целью 240 (для тех кто не умеет ждать 256). Все необходимые медвежьи дивергенции на графиках были. А новых игровых моментов сейчас нет. Рынок находится в режиме ожидания заседания ФРС США. Статистика в США в последнее время выходит неоднозначная,… Инвесторы волнуются…. По мнению президента Федерального резервного банка Чикаго Чарльза Эванса, повышение процентных ставок на ближайшем заседании было бы преждевременным.

( Читать дальше )

- комментировать

- ★1

- Комментарии ( 12 )

Объясните новичку. Пожалуйста.

- 23 ноября 2015, 18:36

- |

Радуемся весеннему ралли

- 10 апреля 2015, 08:45

- |

На вчерашних торгах долларовые и рублевые фондовые индексы показали разнонаправленную динамику из-за укрепления рубля. Индекс РТС вырос на 1,53%, индекс ММВБ снизился на 0,95%. Ждем отскока наверх последнего от зоны поддержки 1650-1660 пунктов. Почему весеннее ралли должно оборвать в первой половине апреля? По ценам на нефть есть ожидания роста – эксперты прогнозируют, что в мае или в июне предложение и спрос на мировом рынке сбалансируются. Инвестиционный индикатор MSCI All Country World находится на исторических максимумах.

Позитивное отношение инвесторов к развивающимся рынкам формируется позицией ФРС (после обнародование протоколов последнего заседания можно констатировать, что она не «ястребиная») и динамикой фондового рынка Китая. На китайском рынке мы наблюдаем ралли, а китайский фондовый индекс имеет наибольший вес в индексе развивающихся стран MSCI Emerging Markets (22,3%). Вероятно, покупки отечественных акций носят тактический характер. Стратегически наш рынок инвесторам пока не интересен. Стратегически интересны активы развивающихся стран рост ВВП которых выше среднемирового. Всемирный банк прогнозирует падение ВВП России в следующем году на 0,3%, агентство Standard & Poor’s прогнозирует рост ВВП на 1,9%, если цена на нефть составит 70 долларов за баррель. При этом по прогнозам экономистов в Китае, Южной Корее, Тайване и Южной Африке рост экономики будет выше. В этом году экономисты ожидают рост ВВП в Китае на уровне 7%, в Южной Корее на уровне 3,8%, Тайване 2,8%. В сырьевых экономиках Бразилии и России дела обстоят хуже. Поэтому при возрастании рисков инвесторы будут продавать «тактические» активы и перекладываться в «стратегические». Федеральная резервная система США повысит ставки рано или поздно и лучше в этот момент или не иметь в портфелях активы развивающихся стран или, в крайнем случае, иметь «стратегические» активы. Даже в стратегических активах в случае ужесточения денежной политики ФРС США нельзя чувствовать себя в безопасности – проблем у развивающихся стран много. Последние годы власти Китая пытались убрать избыток предложения с рынка недвижимости. С этой целью они повышали процентные ставки по кредитам, вводили ограничение на покупку второго жилья, ограничения на покупку жилья иностранцами, налоги. А результата нет! В результате переизбытка предложения за последний год цены на жилье снизились в 69 из 70 городах на 5,1%. По прогнозам экспертов, чтобы сдуть пузырь на рынке недвижимости Поднебесной потребуется пять лет.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал