пут

Вебинар EXANTE: Фундаментальные навыки торговли биржевыми опционами

- 11 октября 2016, 13:14

- |

Хотите разобраться в основах торговли одним из самых сложных, но высокодоходных инструментов, опционом? Тогда участвуйте в вебинаре EXANTE уже завтра, 12 октября, в 18:00!

Вебинар проведет менеджер по работе с клиентами EXANTE Рудольф Медведев. Получив высшее образование по специальности бизнес-администрирование, Рудольф уже 7 лет профессионально занимается трейдингом. Во время вебинара он поделится своими торговыми стратегиями, которые успел разработать и успешно применить за время работы на фондовом рынке.

Во время прямой трансляции вы узнаете:

– что такое опцион, из чего он состоит, из чего складывается риск и доходность,

– в чем заключается сложность данного вида трейдинга,

– как ведется продажа и покупка различных видов опционов (колл, пут),

– какие существуют основные опционные стратегии и как их правильно применять,

– в чем преимущества опционов перед другими базовыми активами.

Регистрируйтесь на вебинар сегодня, чтобы ничего не пропустить. Для этого нажмите на кнопку ниже:

Запись вебинара можно посмотреть на нашем канале на YouTube.

- комментировать

- ★4

- Комментарии ( 3 )

Защищать опционом нужно только достойные потенциальные компании. Пример Wal-Mart Stores Inc.

- 16 августа 2016, 10:23

- |

Рынок тем и хорош, что восприятие игроков очень часто сильно отличается от реального положения дел в компании, что бросает её цены на бирже в ту или иную сторону.

В прошлый раз я описывал защиту инвестиций покупкой опционов пут, но как и тогда снова и снова необходимо повторить — главное не опцион, главное компания!

Защищать необходимо достойных. Причем только в тот момент, когда компанию совсем не любят на рынке. Тогда вот такая покупка опцион пут с дальним сроком экспирации возможна (но не обязательна) в момент покупки акций на случай продолжения их падения. А вот в дальнейшем игра с опционами практически не нужна. Компания сама за себя может неплохо постоять.

Похожая ситуацтя произошла в 4-м квартале 2015 года с сетью магазинов Wal-Mart. Кто только не пинал ее и не предсказывал чуть ли не обрушения всей экономики. Помниться Саша Герчик тоже был замечен в пессимизме, интерпретируя закрытие нескольких точек как СИЛЬНО негативный фактор. Хочется спросить «И где сейчас тот WalMart !?» (смотрите выше)

( Читать дальше )

Страхуем покупку опционом (продолжение)

- 15 августа 2016, 12:22

- |

Сегодня посмотрим на другою компанию, которая еще не показала такого же роста капитализации, но на ее примере можно увидеть как пут сохраняет сердечные нервы :) пока она в опале.

Компания достаточно известная — Staples Inc. — мировая сеть продаж товаров для офиса.

На текущий момент:

Результат по акциям $0

Результат по опционами -0.92+1.35-1=+1.43

Дивиденды +0.24

Итого +$1.67

Всегда ли покупается защитный опцион. Нет. Обычно это делается либо при угрозах ближайших коррекций, либо в зависимости текущего положения компании и ее оценки рынком.

Возможно возникнет вопрос — А если компания хорошая и есть уверенность, что в любом случае она будет стоить намного дороже, так зачем вообще связываться с опционом?

( Читать дальше )

Как защитить свою инвестиционную покупку опционом.

- 12 августа 2016, 15:43

- |

Итак, опционных стратегий множество, и в одной из них пут выступает в качестве страховки от кратковременного падения капитализации компании. Конечно можно обойтись и без опциона, но с ним в периоды коррекций как то спокойнее и прибыльней.

Сама стратегия защиты достаточно проста:

купили акции

купили пут опцион

если цена идет вниз, продаем опцион и покупаем с другой датой и/или с другим страйком следующий пут.

если цена идет в правильном направлении, продаем (или даем истечь) опцион и покупаем с другой датой и/или с другим страйком следующий пут

Пример, можно посмотреть на графике цены и сделок компании Nu Skin Enterprises Inc.

( Читать дальше )

VXX. Колловая бабочка с путами.

- 04 мая 2016, 06:22

- |

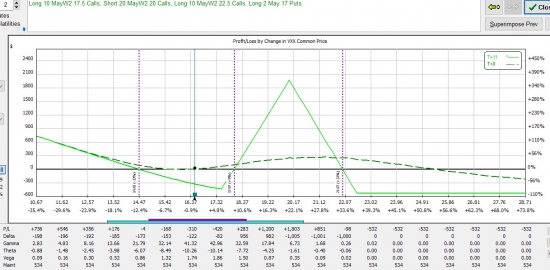

Купил 10 недельных 17,5-й страйк коллов на VXX (экспирация 13 Мая) за 0,43.

Продал 20 недельных 20-й страйк коллов на VXX (экспирация 13 Мая) за 0,16.

Купил 10 ) недельных 22,5-й страйк коллов на VXX (экспирация 13 Мая) за 0,08.

Цена бабочки 0,21.

И купил 2 пута 17-й страйк на VXX (экспирация 20 Мая) за 1,6.

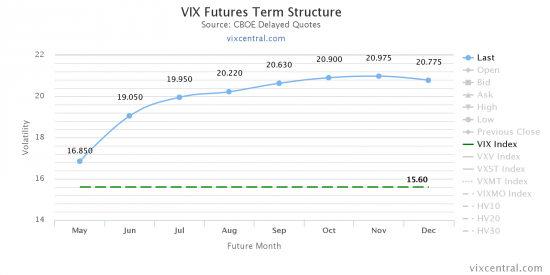

Основная идея – встать в длинную позицию по VXX за минимальную цену. Если рост VIX продолжится, будет какую дельту продать. Более длинные путы послужат страховкой, если рост закончится и тренд развернется.

Продадим бабочки на ралли, и останемся с путами, на случай возможного разворота.

Контанго во фьючерсах на VIX намекает на то, что рост VIX, скорее всего, не закончился.

( Читать дальше )

Вы используете эти 5 опционных стратегий, которые дают нам наибольший результат?

- 01 марта 2016, 13:27

- |

Мы не можем знать, куда пойдет цена, однако чаще всего нам это и не требуется. В сочетании с некоторыми фундаментальными факторами, опционы позволяют не терять деньги, когда цена идет против нас, и увеличивать прибыль, динамически изменяя позицию.

Опционные стратегии:

- Покупка голого кола

- Покупка колл спреда

- Продажа пута

- Стреддл

- Бабочка сломанное крыло

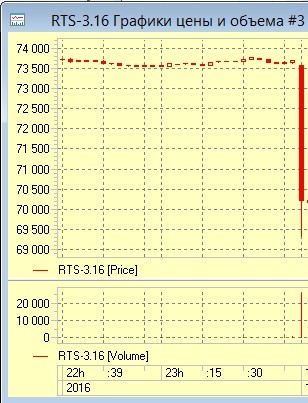

ОПЦИОНЫ #4 + RI интрадей. Итоги. +50% за 11 дней, +120% за 25 дней.

- 19 февраля 2016, 12:18

- |

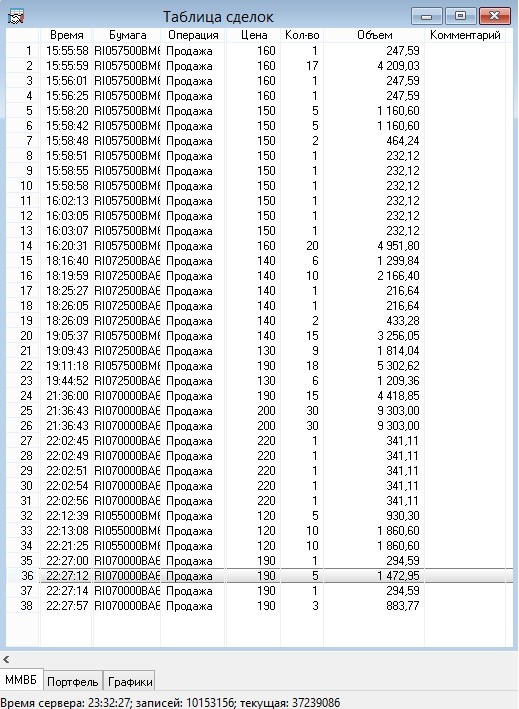

Всем доброго времени суток. Продолжаю публиковать сделки на опционах, и так уж вышло — на РИ. В этом месяце в основном РИ и преобладал.

Концепцию торговли опционами я уже довольно подробно изложил в предыдущих «публичных экспериментах» (результат прошлого — 5.16% за 7 дней), по-этому сразу продолжим.

Начало текущего эксперимента за 11 дней (с 2.2кк) : http://smart-lab.ru/blog/310328.php

Самое начало (14 дней до этого, с начальным счетом 1.5кк)

Окончание периода:

День 5, 12 февраля.

Продал несколько дальних путов путов в первой половине дня, в остальном без изменений.

День 8, 15 февраля, понедельник.

Сильного роста так и не произошло, не смотря на очень сильный отскок по нефти и западным биржам, который даже можно было бы квалифицировать как разворот. Но мы продолжаем идти своим путем.

В первой половине дня рост все-таки пытался проклюнуться, и для подстраховки я закрыл немного коллов, пока их цена не успела вырасти.

Когда ситуация снова развернулась, и стали понятных границы роста, я продал коллы без каких-либо потерь, в том числе более близкие — 72500е. Возможно, их еще придется закрывать, но риск тут минимален.

Параллельно весь день продавал 62500е путы, и под вечер перезаходил в них же из 57500х.

( Читать дальше )

ОПЦИОНЫ #4 + RI интрадей. Счет 2.2м. Публичные торги. Часть 1.

- 12 февраля 2016, 15:08

- |

Всем доброго времени суток. Продолжаю публиковать сделки на опционах.

Концепцию торговли опционами я уже довольно подробно изложил в предыдущих «публичных экспериментах» (результат прошлого — 5.16% за 7 дней), по-этому сразу продолжим.

До этого больше недели торговал фьючерсом на индекс РТС. Планировал резко прекратить торговлю RI и перейти на опционы, но обстоятельства сложились иначе. В итоге получается винегрет из торговли опционами и RI, но все повествовательное внимание уделено опционам.

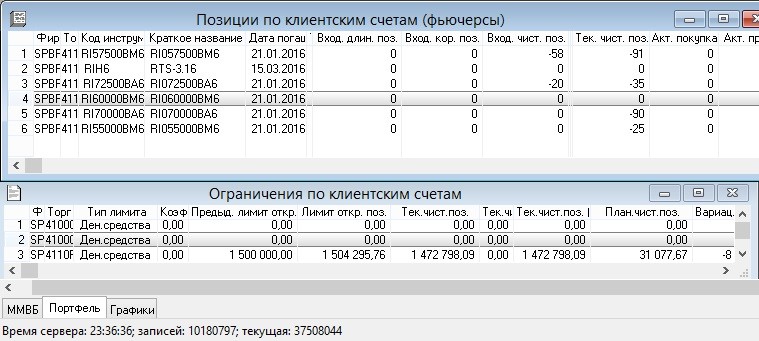

Счет в управлении. Согласно договоренности с партнером, в конце каждого расчетного периода (после экспирации) прибыль выводится и на счете остается 1.5млн (в течение пробного периода).

Поскольку с конца января я торговал RI, то сумма на счете не ровная, и более того, были сделки в РИ за вечернюю сессию. Но вычисления уже после клиринга показали, что сумма была равна 2.2млн.

Отчет по торговле Ри на данном счете, и Si на своем счете выложил, если кому-то будет интересно (кривой скальпинг и немного более прямой интрайдей в течение пары недель после прошлой экспирации).

А это уже пошел новый период. Поехали:

( Читать дальше )

ОПЦИОНЫ #3, счет 2. ИТОГИ. +5.16% за 7 дней. Депозит 1.5м

- 22 января 2016, 12:28

- |

Концепцию торговли опционами я уже довольно подробно изложил в предыдущих «публичных экспериментах» (результат прошлого — 14.6% за 12 дней), по-этому сразу продолжим.

Анонсов для этого счета я не делал, по-этому раписываю подробно все свои действия в течение недели.

Счет 2. День 1, 15 января.

Момент на рынке неплохой, RI уже свалился к 65000 пт. Открываю наиболее подходящие для ситуации позиции.

Позиция и счет:

( Читать дальше )

ОПЦИОНЫ #3, счет 1. Итоги сложного периода: +4% за 17 дней.

- 22 января 2016, 11:05

- |

Месяц на рынке выдался сложнейший, и в этот раз моя стратегия подверглась самой настоящей проверке. Я всё время практиковал продажу путов (падающий рынок к этому побуждает), но при этом ни общее снижение RI почти на 25%, ни утренние гепы по -7%, ни обвалы по 9% в день не помешали в итоге выйти в плюс. Стоит подчеркнуть, что такой рынок бывает очень не часто. Но не смотря на все сложности, период окончился хорошо.

Начало периода и первые сделки: smart-lab.ru/blog/301931.php

Концепцию торговли опционами я уже довольно подробно изложил в предыдущих «публичных экспериментах» (результат прошлого — 14.6% за 12 дней), по-этому сразу продолжим.

День 7, 11 января.

Геп утром был больше ожидаемого, но меньше допустимого.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал