протоколы ФРС

Публикация протокола заседания ФРС 14-15 декабря вызвала переполох на рынке

- 09 января 2022, 15:08

- |

Официальные лица ФРС полагают, что растущая инфляция и очень жесткий рынок труда могут потребовать повышения краткосрочных ставок «раньше или быстрее, чем предполагали участники».

Согласно протоколу, некоторые официальные лица также считают, что ФРС должна начать сокращать свой портфель облигаций и других активов на 8,76 трлн долларов вскоре после начала повышения ставок (раньше ФРС начинала сокращать портфель лишь спустя 2 года после прекращения QE). Начать повышать ставки ФРС сможет с марта этого года, когда прекратятся покупки госбумаг и ипотечных облигаций. «Cчитаю, что сейчас существует реальный риск того, что инфляция может быть более устойчивой и… риск закрепления более высокой инфляции увеличился», — сказал г-н Пауэлл на пресс-конференции 15 декабря. Но при этом официальные лица заявили ФРС, что они еще не выполнили другой критерий — достижение условий на рынке труда, соответствующих максимальной занятости.

( Читать дальше )

- комментировать

- Комментарии ( 3 )

Минутки / Протоколы ФРС

- 19 мая 2021, 21:19

- |

Выпуск в 14:00 EDT

Совет директоров Федеральной резервной системы и Федеральный комитет по открытым рынкам в среду опубликовали прилагаемый протокол заседания комитета, состоявшегося 27–28 апреля 2021 года.

Протоколы каждого регулярно запланированного заседания Комитета обычно предоставляются через три недели после дня принятия политического решения и впоследствии публикуются в Годовом отчете Совета. Описание экономических и финансовых условий, содержащихся в этом протоколе, основано исключительно на информации, которая была доступна Комитету во время собрания.

Minutes:

Released May 19, 2021

www.federalreserve.gov/monetarypolicy/fomcminutes20210428.htm

Минутки/Протоколы ФРС

- 22 мая 2019, 21:59

- |

Minutes of the Federal Open Market Committee

April 30–May 1, 2019

Нормализация баланса

Участники возобновили обсуждение вопросов, связанных с нормализацией баланса, с акцентом на долгосрочную структуру погашения портфеля Системного счета открытого рынка (SOMA). Сотрудники представили два иллюстративных сценария, чтобы подчеркнуть ряд последствий различных долгосрочных составов целевого портфеля. В первом сценарии состав по срокам погашения казначейских ценных бумаг США в целевом портфеле был аналогичен совокупности выпущенных в настоящее время казначейских ценных бумаг США («пропорциональный» портфель). Во втором случае целевой портфель содержал только краткосрочные ценные бумаги со сроком погашения не более трех лет (портфель с более коротким сроком погашения). Персонал предоставил оценки потенциала, который Комитет будет иметь при каждом сценарии для обеспечения экономического стимулирования в рамках программы продления сроков погашения (MEP). Сотрудники также предоставили оценки степени, в которой срочные надбавки, заложенные в долгосрочные доходы Казначейства, могут быть затронуты по двум различным сценариям. Исходя из стандартной модели моделирования персонала, при прочих равных условиях, переход к иллюстративному портфелю с более короткими сроками погашения окажет значительное повышательное давление на срочные надбавки и подразумевает, что путь ставки федеральных фондов должен быть соответственно ниже для достижения тех же макроэкономических результатов. как в базовом прогнозе. Тем не менее, сотрудники отметили неопределенности, присущие анализу, включая трудности в оценке влияния изменений в запасах SOMA на долгосрочные процентные ставки и экономику в целом.

( Читать дальше )

Минутки / Пртоколы ФРС

- 10 апреля 2019, 23:28

- |

(Released April 10, 2019)

Minutes of the Federal Open Market Committee

Протокол Федерального комитета по открытым рынкам

March 19-20, 2019

A joint meeting of the Federal Open Market Committee and the Board of Governors was held in the offices of the Board of Governors of the Federal Reserve System in Washington, D.C., on Tuesday, March 19, 2019, at 10:00 a.m. and continued on Wednesday, March 20, 2019, at 9:00 a.m.1

Нормализация баланса

Участники комитета возобновили обсуждение на совещании в январе 2019 года вариантов перехода к более долгосрочному размеру баланса. Сотрудники описали варианты прекращения сокращения запасов ценных бумаг Федерального резерва в конце сентября 2019 года и возможного снижения темпов погашения казначейских ценных бумаг до этой даты. Снижение темпов погашения до их прекращения будет соответствовать большинству предыдущих изменений в балансовой политике Федерального резерва и будет способствовать постепенному переходу к долгосрочному уровню резервов. Это также может подкрепить сообщения Комитета, указывающие на то, что FOMC проявляет гибкость в своих планах по нормализации баланса и что процесс нормализации баланса будет по-прежнему соответствовать достижению целей Федеральной резервной системы в области денежно-кредитной политики. Тем не менее, продолжение погашения с нынешними темпами в течение сентября может быть проще для общения и несколько сократить переход к долгосрочному уровню резервов. Сотрудники отметили, что сокращение темпов погашения до сентября оставит резервы и баланс немного больше, чем продолжающиеся погашения с нынешними темпами до сентября. Однако долгосрочный уровень резервов и размер баланса будут в конечном итоге определяться долгосрочным спросом на обязательства Федерального резерва. Прогнозы персонала по срочным премиям и макроэкономическим результатам существенно не различались между двумя вариантами.

Сотрудники также описали возможный промежуточный план реинвестирования основных платежей, полученных от агентских долговых обязательств и ипотечных ценных бумаг агентства (MBS), после завершения баланса и до тех пор, пока Комитет не примет решение о более долгосрочном составе Системного счета открытого рынка (SOMA). портфолио. В соответствии с давней целью Комитета держать в основном казначейские ценные бумаги в более долгосрочной перспективе, любые основные платежи по долгу агентства и агентству MBS обычно реинвестируются в казначейские ценные бумаги на вторичном рынке. Эти реинвестиции будут распределяться между секторами казначейского рынка примерно пропорционально срокам погашения казначейских ценных бумаг, находящихся в обращении. Тем не менее, план будет поддерживать существующий предел $20 млрд в месяц на погашение MBS; основные платежи по долгу агентства и агентству MBS свыше $20 млрд в месяц будут по-прежнему реинвестироваться в агентство MBS. Этот предел ограничил бы скорость, с которой авуары MBS агентства Федерального резерва могли бы уменьшиться, если бы предоплата ускорилась; сотрудники прогнозировали, что лимит погашения по агентским долгам и агентству MBS вряд ли будет достигнут после 2019 года.

Сотрудники отметили, что, как только закончится отток баланса, средний уровень резервов будет постепенно снижаться в соответствии с тенденцией роста пассивов Федерального резерва, пока Комитет не решит возобновить рост баланса, чтобы сохранить Уровень резервов соответствует эффективной и результативной реализации политики.

Участники пришли к выводу, что прекращение выбытия запасов ценных бумаг в конце сентября уменьшит неопределенность в отношении планов Федерального резерва в отношении его запасов ценных бумаг и будет соответствовать решению Комитета на его совещании в январе 2019 года о продолжении осуществления денежно-кредитной политики в режиме достаточных резервов., Участники обсудили преимущества и недостатки замедления стока баланса до сентябрьской даты остановки. Замедление темпов погашения будет соответствовать общей практике Комитета по плавной и предсказуемой корректировке своих запасов ценных бумаг, что может снизить риск возникновения волатильности на рынке в связи с выводом из эксплуатации запасов ценных бумаг. Тем не менее, эти преимущества необходимо было сопоставить с дополнительной сложностью плана, который закончил бы постепенный отток баланса, а не все сразу.

Участники вновь заявили о своей поддержке намерения FOMC вернуться к владению в основном казначейскими ценными бумагами в долгосрочной перспективе. Участники посчитали целесообразным принятие промежуточного подхода к реинвестированию долга агентства и основных выплат агентства MBS в казначейские ценные бумаги по всему спектру сроков погашения, в то время как Комитет продолжал оценивать потенциальные долгосрочные структуры погашения для портфеля казначейских ценных бумаг Федерального резерва. Многие участники предложили предварительные взгляды на преимущества и недостатки альтернативных композиций для портфолио SOMA. Участники ожидали дальнейшего обсуждения долгосрочного состава портфеля на предстоящих заседаниях.

Участники прокомментировали соображения, связанные с тем, чтобы позволить среднему уровню резервов снижаться в соответствии с тенденцией к росту нерезервных обязательств в течение некоторого времени после окончания баланса баланса. Несколько участников предпочли стабилизировать средний уровень резервов путем возобновления покупок казначейских ценных бумаг относительно скоро после окончания второго тура, потому что они не увидели никакой пользы от дальнейшего снижения остатков резервов или потому, что они считали, что Комитету следует минимизировать риск волатильности процентных ставок, что может произойти, если запасы упадут ниже точки, соответствующей эффективной и действенной реализации политики. Некоторые другие предпочли, чтобы средний уровень резервов продолжал снижаться в течение более длительного времени после того, как заканчивается баланс, потому что такие сокращения могли бы позволить Комитету узнать больше о базовом спросе на резервы, потому что они решили, что такой процесс вряд ли приведет в чрезмерной волатильности ставок денежного рынка или потому, что они решили, что переход к более низким уровням резервов более соответствует предыдущим сообщениям Комитета, указывающим на то, что у него будет не больше ценных бумаг, чем необходимо для эффективной и действенной реализации денежно-кредитной политики. Участники отметили, что возможное возобновление покупок ценных бумаг, чтобы идти в ногу с ростом спроса на обязательства Федерального резерва, когда бы оно ни происходило, было бы обычной частью операций по поддержанию режима реализации денежно-кредитной политики с достаточными резервами и не представляло бы изменения в позиции денежно-кредитной политики. Некоторые участники предложили, чтобы на будущих заседаниях Комитет обсуждал потенциальные выгоды и издержки инструментов, которые могли бы снизить резервный спрос или поддержать контроль за процентными ставками.

После обсуждения Председатель предложил Комитету сообщить о своих намерениях относительно нормализации баланса, опубликовав заявление по завершении заседания. Все участники согласились с тем, что было бы целесообразно опубликовать предлагаемое заявление.

ПРИНЦИПЫ И ПЛАНЫ НОРМАЛИЗАЦИИ БАЛАНСА

( Читать дальше )

Протоколы ФРС - стенограмма

- 21 февраля 2019, 01:40

- |

22:03 *Протоколы заседания ФРС: Руководители ФРС призвали к терпению относительно определения дальнейшего курса процентных ставок

22:04 *Денежно-кредитная политика в краткосрочной перспективе будет зависеть от поступающих данных

22:05 *Почти все руководители хотели объявить о плане завершения сокращения баланса позже в этом году

22:05 *Рост экономики США стал более умеренным с конца прошлого года

22:07 *Руководители заявили, что удержание ставок без изменений на данном этапе не создает особых рисков

22:08 *Руководство ФРС планирует реинвестировать доходы от ипотечных ценных бумаг в казначейские облигации после завершения процесса сокращения баланса

22:09 *Руководство считает «не полезным» давать оценку балансу рисков, учитывая факторы неопределенности

22:10 *В настоящее время уместен «терпеливый и гибкий» подход к денежно-кредитной политике

22:13 *Многие руководители считают, что «пока неясно», какие потребуются шаги в отношении ставок позже в этом году

( Читать дальше )

Протоколы ФРС

- 23 ноября 2016, 22:33

- |

*Протоколы ноябрьского заседания ФРС: ФРС просигнализировала о возможном повышении ставок в декабре

Протоколы ФРС:

*Некоторые руководители сказали, что повышение ставки «должно состояться на следующем заседании»

*Несколько руководителей хотели повышения ставки в ноябре

*Другие предпочли бы позволить безработице упасть ниже долгосрочного уровня

*Руководители согласились с тем, что повышение ставки будет уместно «сравнительно скоро»

*Аргументы в пользу повышения ставки «становятся все сильнее»

*Руководители сочли, что повышение ставки в декабре необходимо, чтобы сохранить доверие к ФРС

*«Значительное большинство» руководства ФРС считает, что риски для дальнейших перспектив в целом сбалансированы

*Несколько руководителей отметили понижательные риски со стороны Brexit, слабого мирового роста, низких равновесных ставок

*Несколько руководителей отметили, что неопределенная политика правительства оказывает давление на инвестиции компаний

( Читать дальше )

Рост цен нефти. Снижение добычи и запасов в США

- 21 мая 2015, 09:48

- |

Цены на нефть и нефтепродукты за прошедшие сутки подросли, подкорректировав падение предыдущих двух дней. По бензину за два дня они даже вышли на нулевой результат. В четверг подрастание нефтяных цен продолжилось. (Кстати, на рынке сохраняется ситуация контанго, когда цены дальних фьючерсов больше цен ближних).

Важным фактором для смены локального настроения стали данные министерства энергетики США по запасам. За прошедшую неделю коммерческие запасы нефти снизились на 2,674 млн. баррелей. Это стало третьей неделей снижения запасов нефти с максимумов, достигавшихся 24 апреля. Однако пока трехнедельное снижение запасов выглядит достаточно скромно по отношению к росту с начала года. Суммарные запасы моторного топлива снизились на 2,774 млн. баррелей. После длительного отсутствия изменений за неделю были увеличены на 313 тыс. баррелей стратегические государственные резервы. Напомним, что год назад, весной прошлого года, США провели тестовое использование 5 млн. баррелей из стратегических резервов.

( Читать дальше )

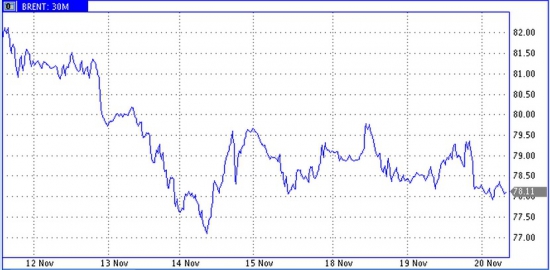

Цены на нефть немного снизились, но пока не вышли из консолидирующего флета

- 20 ноября 2014, 10:04

- |

Картинка по ценам на нефть за последние пять месяцев выглядит пугающе однотипной. Снижение цен идет почти линейно, даже с некоторым ускорением и, судя по динамике, пока продажи еще не достигли насыщения. На графиках бросается в глаза снижение спреда между ценами WTI и Brent c 6-8 долларов до примерно 4 долларов за баррель. Между тем продолжающее снижение рождает все более пугающие прогнозы снижения цен. Так в ноябре Глава управления энергетической информации (EIA) при министерстве энергетики США Адам Семински заявил, что падение цены до $50 за баррель является «возможным». Однако по его словам если стоимость нефти упадет до $60 за баррель, то в США прекратится рост добычи сланцевой нефти. По другим источникам рост добычи сланцевой нефти прекратится в коридоре от 60 до 70 долларов за баррель. Даже при 80 долларах за баррель добыча нефти на некоторых месторождениях становится нерентабельной. Совсем скоро цены на нефть поставят натурный эксперимент и с возможностью добычи сланцевой нефти и с балансированием бюджетов экспортеров нефти и с перспективами развития нефтяной отрасли. Но результаты эксперимента станут проясняться только по прошествии многих месяцев, а иногда и лет.

Картинка по ценам на нефть за последние пять месяцев выглядит пугающе однотипной. Снижение цен идет почти линейно, даже с некоторым ускорением и, судя по динамике, пока продажи еще не достигли насыщения. На графиках бросается в глаза снижение спреда между ценами WTI и Brent c 6-8 долларов до примерно 4 долларов за баррель. Между тем продолжающее снижение рождает все более пугающие прогнозы снижения цен. Так в ноябре Глава управления энергетической информации (EIA) при министерстве энергетики США Адам Семински заявил, что падение цены до $50 за баррель является «возможным». Однако по его словам если стоимость нефти упадет до $60 за баррель, то в США прекратится рост добычи сланцевой нефти. По другим источникам рост добычи сланцевой нефти прекратится в коридоре от 60 до 70 долларов за баррель. Даже при 80 долларах за баррель добыча нефти на некоторых месторождениях становится нерентабельной. Совсем скоро цены на нефть поставят натурный эксперимент и с возможностью добычи сланцевой нефти и с балансированием бюджетов экспортеров нефти и с перспективами развития нефтяной отрасли. Но результаты эксперимента станут проясняться только по прошествии многих месяцев, а иногда и лет.( Читать дальше )

EUR/USD: комментарий к текущей ситуации

- 10 июля 2014, 20:52

- |

- Проблемы португальских банков наводят на определенные мысли

- Протоколы ФРС – понижательный риск для доллара, повышательный для S&P500

- ТА: консолидация в районе 1.36; снижение к 1.35 – возможность купить

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал