продавать

Серебро - критически важный момент

- 16 февраля 2023, 06:35

- |

Итак, серебро подошло к расчетной отметке 21,40 и отскочило от неё. Проблема торговли заключается в том, чтобы вовремя выйти из позиции, не пересидев в ней и не убив всю прибыль.

На дневке инструмент может организовать боковик 21,40-22,60. Снизу поддержка 20,60.

На н4 никакого перелома тенденции не обнаружено. Меньшие таймфреймы также не говорят в пользу роста. Из всего этого следует вывод, что можно удерживать шорт. Стоп-лосс я бы передвинул на уровень 22,15. Если даже пара не пойдет вниз к обозначенным 20,60, то пощупать 21,40 второй раз мы просто обязаны. А там уже надо будет смотреть по силе снижения и общей перепроданности.

dzen.ru/profile/editor/id/63dbaa81381fa678081a49f6/publications

- комментировать

- Комментарии ( 0 )

Причины падения акций Alibaba. Прогнозы аналитиков. Продавать, покупать или удерживать акции?

- 01 декабря 2021, 16:13

- |

Причины падения акций Alibaba. Прогнозы аналитиков. Продавать, покупать или удерживать акции?

В этом году акции Alibaba упали более чем на 42%. Плохие результаты отчета компании в последнем квартале привели к падению акций на 11%. А в понедельник (29/11/2021) акции Alibaba Group Holding достигли самого низкого уровня за более чем четыре года, поскольку Уолл-стрит продолжила переоценку компании, когда аналитики Goldman Sachs удалили акции из своего списка обвинительных приговоров и снизили целевую цену на 15% до 215 долларов с 252 долларов. Но в конечном итоге аналитики Goldman Sachs сохранили рейтинг покупки акций.

Цена акций снижается с тех пор, как она достигла рекордного максимума в октябре 2020 года. Падение произошло после того, как генеральный директор Джек Ма выступил с критикой китайского правительства по поводу устаревших методов и неспособности поддерживать предпринимателей. Правительство, известное своей чувствительностью к критике, ответило, нацелившись на его бизнес.

( Читать дальше )

когда покупать китайские акции мнение аналитиков

- 18 августа 2021, 18:04

- |

В этом видео Вы узнаете:

💲 Покупать китайские акции или продавать

💵 Мнения аналитиков

📊 Китай давит на технологический сектор

🚹Пишите комментарии и ставьте лайки:)

⚡ Доллар на 65, Нефть на 53, Индеск на дне, разбор текущей ситуации по ТА !!!

- 20 августа 2020, 13:28

- |

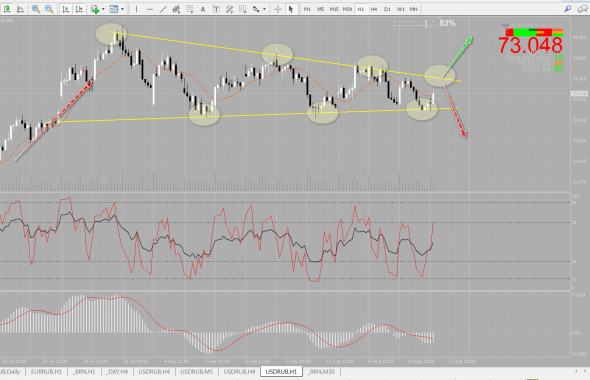

По предыдущим целям: Ожидаемый пробой треугольника состоялся все по феншую ссылка и скрин предыдущий от 13.08.2020

По текущей ситуации: Жду реакции ЦБ ожидаю поход на 72

Кто еще скажет, что та не дает инструментов анализа..

⚡ Доллар на 65, Нефть на 53, Индеск на дне, разбор текущей ситуации по ТА !!!

- 17 августа 2020, 12:07

- |

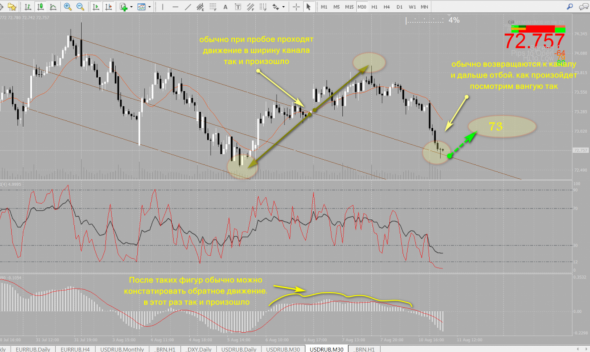

По предыдущим целям: Сходили к нижней границе треугольника, хотя день был нервный, Нефть и рубль ходили в разнобой совсем зачастую против логики, но в указанном диаппазоне ссылка и скрин предыдущий от 13.08.2020

По текущей ситуации: Подходим к финальному моменту формирование фигуры треугольник, в ближайшее время должен состоятся пробой с выходом из него, куда выйдем вот сейчас один из тех моментов, когда 50/50. С одной стороны по технике должны выйти вверх, но ЦБ присутствует на рынке и я вижу некий диапазон в котором он держит курс. Жду развязки

Кто еще скажет, что та не дает инструментов анализа..

⚡ Доллар на 65, Нефть на 53, Индеск на дне, разбор текущей ситуации по ТА !!!

- 14 августа 2020, 11:20

- |

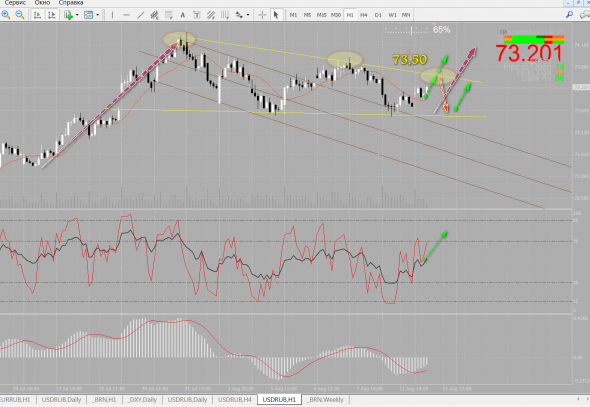

По вчерашнему дню: Сходили к нижней границе треугольника, хотя день был нервный, Нефть и рубль ходили в разнобой совсем зачастую против логики, но в указанном диаппазоне ссылка и скрин предыдущий от 13.08.2020

По текущей ситуации: Видим четкое формирование фигуры треугольник, в ближайшее время должен состоятся пробой с выходом из него, куда выйдем вот сейчас один из тех моментов, когда 50/50. С одной стороны по технике должны выйти вверх, но ЦБ присутствует на рынке и я вижу некий диапазон в котором он держит курс. Жду развязки

( Читать дальше )

⚡ Доллар на 65, Нефть на 53, Индеск на дне, разбор текущей ситуации по ТА !!!

- 12 августа 2020, 14:57

- |

По вчерашнему дню: Сходили к определенным для себя точкам это хорошо, ссылка и скрин предыдущий торговыйплан

По текущей ситуации: сегодня задержался с утренним обзором, но картинки это не мняет

( Читать дальше )

⚡ Доллар на 65, Нефть на 53, Индеск на дне, разбор текущей ситуации по ТА !!!

- 11 августа 2020, 12:26

- |

По текущей ситуации: Сходили к определенным для себя точкам это хорошо, ссылка и скрин с темы, кому лень лазить

👉 smart-lab.ru/blog/638100.php

Наверно пока прикроюсь, после такого движения должен быть откат, индекс бакса по прежнему валится...

( Читать дальше )

⚡ Спрос на аукционах российского госдолга побил исторический рекорд

- 06 августа 2020, 10:57

- |

Очередная серия аукционов российских гособлигаций прошла с аншлагом. На два размещения в среду инвесторы принесли в сумме 304,5 млрд рублей, поставив абсолютный рекорд за все время существования рынка. Минфин предлагал покупателям ОФЗ с плавающей ставкой (29014) с погашением в 2026 году, а также классические 10-летние ОФЗ 26228 на 30 млрд рублей.

Лавина денег почти полностью хлынула на первый аукцион, где участники выставили заявки на 265,7 млрд рублей, фактически предложив Минфину за один день продать две трети доступных к размещению бумаг.

Ведомство разместило выпуск на 63,7 млрд рублей при цене отсечения 97,96% от номинала.

По данным Национального расчетного депозитария, нерезиденты аккуратно избавляются от российских бумаг. По итогам июля их доля на рынке снизилась с 29,6% до 28,9%, что предполагает чистую продажу примерно на 5 млрд рублей.

Это означает, что все деньги, которые Минфин привлек на рынке за месяц — 250 млрд рублей, — пришли от российских инвесторов, указывает Порывай.

⚡ Срочно, что делать купил доллары по 80!!!

- 06 августа 2020, 10:45

- |

это жесть, как так, ведь доллар надо покупать всегда, не так ли спецы???

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал