прогноз по фондовому рынку

Мировые новости 25.10.2022

- 25 октября 2022, 08:01

- |

- Китайские акции в США падают, так как беспокойство по поводу Си подстегивает рекордную распродажу.

- Акции Великобритании выглядят «дешевыми» после того, как Сунак занял пост премьер-министра.

Accent Capital: Сейчас довольно привлекательно выглядят доллар* и другие валюты, относительно которых у рубля есть шанс ослабнуть уже в ближайшем квартале (* USDRUB = 61.19 сейчас).

- Опасения инвесторов по поводу новой руководящей команды Китая могут быть ошибочными.

- Богатые китайцы обдумывают планы побега, на фоне того как Си остался на 3 срок.

- Американо-саудовские отношения ухудшаются из-за вражды между президентом Байденом и принцем Мухаммедом бен Салманом.

- Мировые фондовые рынки скептически оценивают третий срок Си.

JP Morgan: Распродажа китайских акций не связана с фундаментальными факторами и предоставляет инвесторам новые возможности для покупок.

Morgan Stanley: Фондовый рынок может продемонстрировать рост на 13% в ближайшей перспективе, т.к. технические факторы стимулируют ралли.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Взгляд на рынок 31.01.2022-6.02.2022. Отсутсnвие негатива уже позитив.

- 30 января 2022, 14:13

- |

Важные события прошлой недели повлияли на рынки. Российский рынок, при довольно меньшей доли негативных новостей из сми (после встречи в нормандском формате и получения письменных предложений по гарантиям безопасности), хорошо откупили и закрыли неделю в плюсе +1,43% по индексу ММВБ. Т.е. рост на фоне отсутствия негатива — хороший бычий признак.

Индекс ММВБ не смог преодолеть 3500 пунктов, но закрытие произошло возле этой зоны. Что касается разволновки, то по моим данным, индекс завершил последнюю коррекционную волну С и формирует первую волну роста.

( Читать дальше )

Хорошие Новости / Рынок будет Расти! / Основные причины Роста рынка / Пузырь на Фоновом рынке?

- 07 декабря 2020, 18:46

- |

Выборы в США / Трамп или Байден? / Стратегия и Идеи по Рынку / Вторая Волна Вируса в Европе

- 02 ноября 2020, 18:58

- |

Новый Рост Рынка / Мысли по индексу Nasdaq / Прогноз по Фондовому Рынку на Сентябрь

- 14 сентября 2020, 20:16

- |

Быстрый Обвал рынка / Пузырь лопнул - Закрываем позиции? / Прогноз по Фондовому Рынку

- 07 сентября 2020, 19:17

- |

Сезон отчетов / Падение Акции Boeing и Tesla / Рост Google, Snap, Coca-Cola/ Что будет дальше?

- 30 июля 2019, 10:58

- |

Фондовый рынок. Идеи / Отчет Финансистов Citi, JP Morgan, Goldman Sachs / Netflix падение / Macy"s

- 23 июля 2019, 11:16

- |

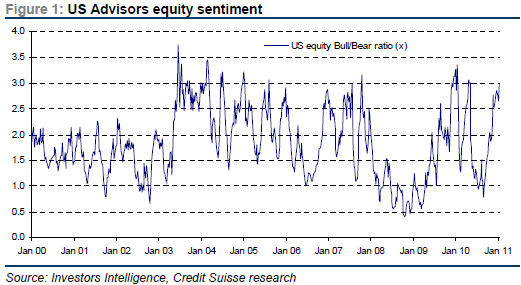

Опрос глобальных инвесторов на развивающихся рынках от Credit Sussie

- 18 января 2011, 15:47

- |

* Я января 2000 года текущее соотношение быков/медведей на американском рынке акций было выше только 3,3% времени.

* Из 80 инвесторов в развивающиеся рынки по всему миру, с которыми мы общались, только 2 ожидали негативный результат по итогам 2011 года.

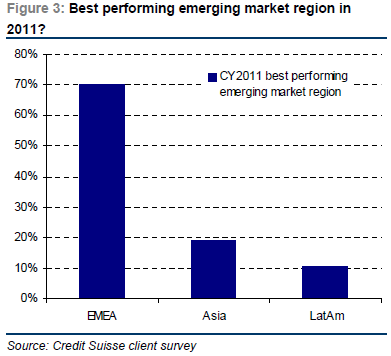

* 70% опрошенных полагают, что рынки EMEA (куда входит РФ), будут самым прибыльным классом активов

* Только 23% полагают, что одно лишь QE2 может помочь американской экономике восстановиться. Другими словами, инвесторы ждут что будет QE3

* 68% отметили, что уже начали хеджироваться от инфляции

* Мы придерживаемся мнения, что рынок EMEA вырастет на 25% в 2011.

* мы хотим напомнить о рисках, которые есть сейчас на рынках:

* Необходимо увидеть баланс в восстановлении экономики США

* Возможны меры по контролю за иностранным капиталом в случае появления пузырей на рынках (налоги, пошлины и тп)

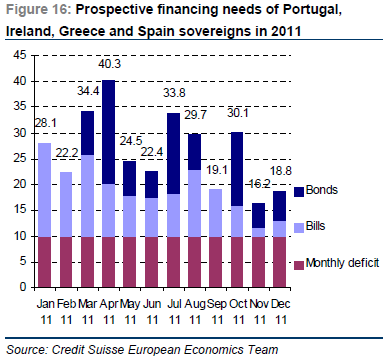

* рефинансирование госдолга периферийных стран еврозоны

* рост цен на сырье

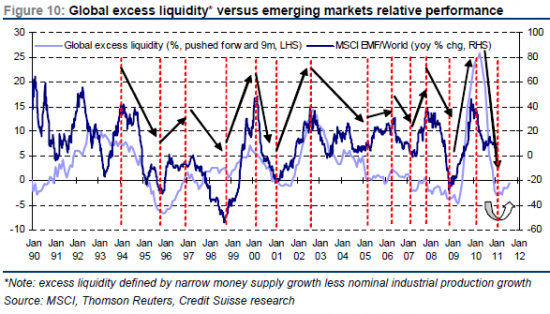

А вот еще интересная картинка:

Картинка отмечает прямую зависимость рынков от уровня ликвидности. Если вы думаете, что избыточная ликвидность будет сокращаться, то скорее всего рынок пойдет вниз. А когда она будет сокращаться? Если на первый план выйдет инфляционная угроза.

Картинка отмечает прямую зависимость рынков от уровня ликвидности. Если вы думаете, что избыточная ликвидность будет сокращаться, то скорее всего рынок пойдет вниз. А когда она будет сокращаться? Если на первый план выйдет инфляционная угроза.А вот так выглядят притоки средств на развивающиеся рынки:

Что заставляет задуматься правильства некоторых стран ио контроле над притоком капитала.

Ну и для кучи, чтобы вы понимали, сколько денег потребуется периферийным странам ЕС для финансирования своих потребностей в капитале на выплату долгов и закрытия бюджетных дыр:

Мое мнение: Время для долгосрочных инвестиций проходит. Сейчас долгосрочным надо бы выходить, пока дают, и ждать более выгодной цены для входа. Не думаю, что глобальная ликвидность будет сильно расти в 2011. Единственный печатный станок останется в США. И именно по этой причине я жду, что доллар будет слабеть в 2011

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал