SMART-LAB

Новый дизайн

Мы делаем деньги на бирже

прогноз по акциям

Операционный отчет Полиметалла не обманул ожиданий - Финам

- 22 апреля 2021, 18:37

- |

«Полиметалл» сегодня опубликовал операционный отчет за 1 квартал 2021 года. Компания увеличила производство по сравнению с 1 кварталом 2020 года на 3% — до 375 тыс. унций золотого эквивалента. В том числе добыча золота выросла на 4% — до 337 тыс. унций, в то время как производство серебра снизилось на 7% — до 4,6 млн унций. Реализация золота увеличилась на 3% — до 280 тыс. унций, продажи серебра сократились на 21% — до 3,7 млн унций, создавая запас, который планируется реализовать во второй половине года, сократив расхождение между добычей и реализацией.

Благодаря росту продаж и более высоким средним цена реализации квартальной выручки «Полиметалла» выросла г/г на 20% — до $593 млн.

ГК «Финам»

Благодаря росту продаж и более высоким средним цена реализации квартальной выручки «Полиметалла» выросла г/г на 20% — до $593 млн.

Мы позитивно оцениваем отчет, который подтверждает нашу оценку «Полиметалла» как перспективной и растущей компании. Полагаем, что капитализация «Полиметалла» оценивается рынком с дисконтом к конкурентам. Мы сохраняем по акциям «Полиметалла» рекомендацию «Покупать» с целевой ценой в районе 2100 руб. за акцию и потенциалом роста более 20%.Калачев Алексей

ГК «Финам»

- комментировать

- Комментарии ( 0 )

Группа НЛМК представила ожидаемо сильную отчетность - Промсвязьбанк

- 22 апреля 2021, 17:42

- |

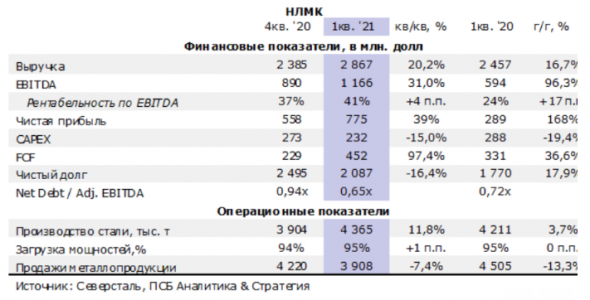

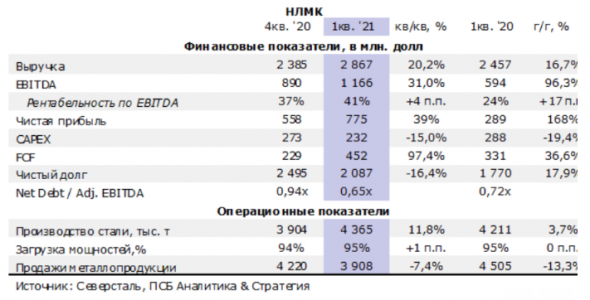

Группа НЛМК представила ожидаемо сильную отчетность за 1 квартал. Повышенный спрос на металлопродукцию в сочетании с ограниченным предложением на внешнем и внутреннем рынках, способствует увеличению прибыльности бизнеса компании. Кроме того, мы отмечаем низкую долговую нагрузку, а также привлекательный дивидендный профиль НЛМК (по итогам 1 кв. дивидендная доходность может составить 2,9%). Мы рекомендуем «держать» акции компании с целевой ценой 293 руб./акцию.

Выручка выросла на 20% кв/кв до 2,9 млрд долл. благодаря росту цен на металлопрокат и увеличению доли готовой продукции в структуре продаж. Показатель EBITDA вырос на 31% кв/кв до 1,2 млрд долл. на фоне расширения ценовых спрэдов между металлопродукцией и сырьем. Рентабельность по EBITDA в 1 кв. повысилась до 41% по сравнению с 37% 4 кв. 2020 г. На фоне роста EBITDA, чистая прибыль компании в 1 кв. 2021 г. увеличилась до 775 млн долл. (+39% кв/кв).

Свободный денежный поток (FCF) вырос в два раза кв/кв до 452 млн долл. благодаря увеличению росту прибыли и сезонному снижению инвестиций. Инвестиции в 1 кв. 2021 г. снизились на 15% кв/кв до 232 млн долл. на фоне сезонного замедления инвестиционной деятельности в соответствии с графиком реализации проектов. Чистый долг уменьшился на 16% кв/кв до 2,1 млрд в связи с увеличением FCF. Коэффициент чистый долг/EBITDA снизился в первом квартале до 0,65х против 0,94х на конец 2020 г.

Динамика операционных показателей НЛМК в целом способствовала улучшению финансового результата Группы. Так, производство стали выросло на 12% кв/кв до 4,4 млн т с увеличением производительности оборудования после реконструкции, а также в связи с завершением плановых ремонтов в отдельных сегментах. Загрузка мощностей компании возросла до 95% (после 94% в предыдущем квартале). Физический объем продаж снизился до 3,9 млн т (-7% кв/кв) на фоне сокращения продаж чугуна (ремонты в доменном производстве НЛМК), что было компенсировано высокими ценами на металлопродукцию.

По итогам 1 кв. Совет директоров рекомендовал акционерам утвердить выплату дивидендов в размере 7,71 руб./акцию, что соответствует дивдоходности 2,9%.

«Промсвязьбанк»

Выручка выросла на 20% кв/кв до 2,9 млрд долл. благодаря росту цен на металлопрокат и увеличению доли готовой продукции в структуре продаж. Показатель EBITDA вырос на 31% кв/кв до 1,2 млрд долл. на фоне расширения ценовых спрэдов между металлопродукцией и сырьем. Рентабельность по EBITDA в 1 кв. повысилась до 41% по сравнению с 37% 4 кв. 2020 г. На фоне роста EBITDA, чистая прибыль компании в 1 кв. 2021 г. увеличилась до 775 млн долл. (+39% кв/кв).

Свободный денежный поток (FCF) вырос в два раза кв/кв до 452 млн долл. благодаря увеличению росту прибыли и сезонному снижению инвестиций. Инвестиции в 1 кв. 2021 г. снизились на 15% кв/кв до 232 млн долл. на фоне сезонного замедления инвестиционной деятельности в соответствии с графиком реализации проектов. Чистый долг уменьшился на 16% кв/кв до 2,1 млрд в связи с увеличением FCF. Коэффициент чистый долг/EBITDA снизился в первом квартале до 0,65х против 0,94х на конец 2020 г.

Динамика операционных показателей НЛМК в целом способствовала улучшению финансового результата Группы. Так, производство стали выросло на 12% кв/кв до 4,4 млн т с увеличением производительности оборудования после реконструкции, а также в связи с завершением плановых ремонтов в отдельных сегментах. Загрузка мощностей компании возросла до 95% (после 94% в предыдущем квартале). Физический объем продаж снизился до 3,9 млн т (-7% кв/кв) на фоне сокращения продаж чугуна (ремонты в доменном производстве НЛМК), что было компенсировано высокими ценами на металлопродукцию.

По итогам 1 кв. Совет директоров рекомендовал акционерам утвердить выплату дивидендов в размере 7,71 руб./акцию, что соответствует дивдоходности 2,9%.

Мы позитивно оцениваем результаты НЛМК за 1 квартал т.г. На наш взгляд, устойчивый спрос на продукцию компании, а также высокий уровень цен окажут позитивное влияние на дальнейшую динамику продаж и объемов производства. Кроме того, завершение модернизации первых переделов НЛМК, сезонное восстановление спроса на российском рынке, реализация накопленных на конец 1 кв. 2021 г. запасов положительно отразятся на финансовых результатах компании. Наша целевая цена по акциям НЛМК составляет 293 руб./акцию, что предполагает потенциал роста в 8% относительно текущих котировок.Рябушкин Евгений

«Промсвязьбанк»

Edison International имеет хорошие перспективы в 2021 году - Финам

- 22 апреля 2021, 13:31

- |

Во вторник, 27 апреля, свои результаты за 1-й квартал 2021 года опубликует Edison International, калифорнийская электросетевая компания. Консенсус Bloomberg по очищенному EPS за январь-март составляет $0,78 (+23,8% г/г) на акцию. Edison International на конец 2020 года являлась одной из самых «чистых» электроэнергетических компаний США с 35%-ной долей ВИЭ э/э в сетях и отсутствием угольных станций в портфеле. Кроме того, Edison International является оператором крупнейшей в США программы обеспечения зарядной инфраструктуры для электромобилей Charge Ready 2 стоимостью $436 млн.

Менеджмент компании не дает прогнозов по скорректированному EPS на текущий год, что по большей части связано с необходимостью окончательного урегулирования чрезвычайных расходов, связанных с лесными пожарами, а также ожиданием окончательного тарифного решения регулятора CPUC относительно подразделения Southern California Edison.

ГК «Финам»

Менеджмент компании не дает прогнозов по скорректированному EPS на текущий год, что по большей части связано с необходимостью окончательного урегулирования чрезвычайных расходов, связанных с лесными пожарами, а также ожиданием окончательного тарифного решения регулятора CPUC относительно подразделения Southern California Edison.

Тем не менее мы положительно оцениваем перспективы роста финансовых показателей Edison International: рост выручки, движимый восстановлением спроса, в 2021 году прогнозируется на уровне 2,6% г/г, а EBITDA 2021 года за счет нормализации прочих операционных расходов может с запасом превысить отметку $5 млрд. Мы прогнозируем EPS 2021 года на уровне $4,8 и чистую прибыль за тот же финансовый период в размере $ 1,8 млрд. В таких условиях мы прогнозируем EPS компании в диапазоне $0,77-0,80 (+23,8-27% г/г). Текущая рекомендация ГК «ФИНАМ» по акциям EIX – «покупать» с целевой ценой $71,48 на март 2022 года, что соответствует потенциалу 16,9% без учета дивидендов. Ожидаемая дивидендная доходность в 2021 году составляет около 4,4%.Ковалев Александр

ГК «Финам»

Х5 Retail - законодатель мод на рынке продуктового ритейла РФ - Финам

- 22 апреля 2021, 12:17

- |

Инвестиционная идея

ГК «Финам»

Компания держит руку на пульсе последних изменений потребительских настроений, а также является законодателем мод на российском рынке в сегменте продуктового ритейла.

Невооруженным глазом заметны серьезные шаги Х5 к цифровизации. Это помогает снижать ненужные затраты, увеличивая эффективность бизнеса.

Как крупнейшая компания сектора, Х5 вправе рассчитывать на повышенные метрики рентабельности в силу экономии от масштаба.

Среди основных рисков выделяем снижающуюся покупательскую способность населения, а также повышенное государственное вмешательство в индустрию.

Мы рекомендуем «Покупать» акции Х5 Retail с целевой ценой 2 735 руб. Потенциал роста с учетом дивидендов составляет 18,67% в перспективе 12 мес.Шамшуков Артемий

ГК «Финам»

Компания держит руку на пульсе последних изменений потребительских настроений, а также является законодателем мод на российском рынке в сегменте продуктового ритейла.

Невооруженным глазом заметны серьезные шаги Х5 к цифровизации. Это помогает снижать ненужные затраты, увеличивая эффективность бизнеса.

Как крупнейшая компания сектора, Х5 вправе рассчитывать на повышенные метрики рентабельности в силу экономии от масштаба.

Среди основных рисков выделяем снижающуюся покупательскую способность населения, а также повышенное государственное вмешательство в индустрию.

ВТБ Капитал повысил целевую цену по акциям ММК до $16/GDR. Рейтинг "Покупать"

- 21 апреля 2021, 21:05

- |

ВТБ Капитал повысил целевую цену по акциям ММК до $16/GDR.

Цена в Лондоне $11,46, цель подразумевает потенциал 40%

Рейтинг «Покупать» остался в силе.

Цена в Лондоне $11,46, цель подразумевает потенциал 40%

Рейтинг «Покупать» остался в силе.

Целевая цена по акциям ВТБ может быть повышена в течение года - Газпромбанк

- 21 апреля 2021, 20:07

- |

ВТБ провел День инвестора, в ходе которого подтвердил уже известные стратегические цели и дивидендные обещания, обозначил предварительный прогноз на более длинном горизонте, а также рассказал об основных драйверах в разрезе бизнес-линий.

Банк позиционирует себя как открытую технологичную платформу по предоставлению финансовых сервисов и фокусируется на расширении активной клиентской базы (с 14 млн до 30 млн к 2025 г.) и монетизации своих продуктов за счет партнерских программ. Важнейшей точкой роста остается розница (в том числе инвестиционный сегмент), а также МСБ. Более органичное развитие предполагается в сильной франшизе КИБ.

«Газпромбанк»

( Читать дальше )

Банк позиционирует себя как открытую технологичную платформу по предоставлению финансовых сервисов и фокусируется на расширении активной клиентской базы (с 14 млн до 30 млн к 2025 г.) и монетизации своих продуктов за счет партнерских программ. Важнейшей точкой роста остается розница (в том числе инвестиционный сегмент), а также МСБ. Более органичное развитие предполагается в сильной франшизе КИБ.

Несмотря на то, что значительных сюрпризов не было, мероприятие должно стать еще одним шагом к развороту в восприятии истории инвесторами. Это будет способствовать сокращению рыночного дисконта к стратегическим целям банка. Мы сохраняем нашу целевую 12-месячную цену на уровне 0,063 руб. за обыкновенную акцию и рекомендацию «лучше рынка». Мы также подчеркиваем возможности для повышения целевой цены в течение года в зависимости от траектории промежуточных результатов банка в 2021 г.Клапко Андрей

«Газпромбанк»

( Читать дальше )

Благоприятная конъюнктура на мировых рынках будет способствовать росту продаж ММК - Промсвязьбанк

- 21 апреля 2021, 19:54

- |

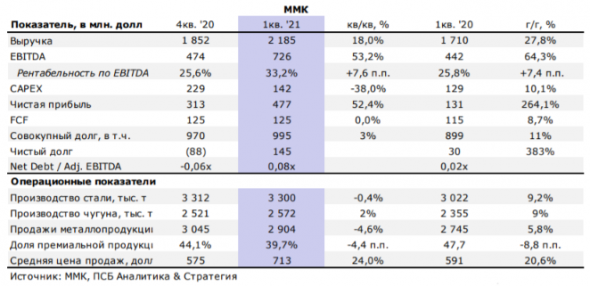

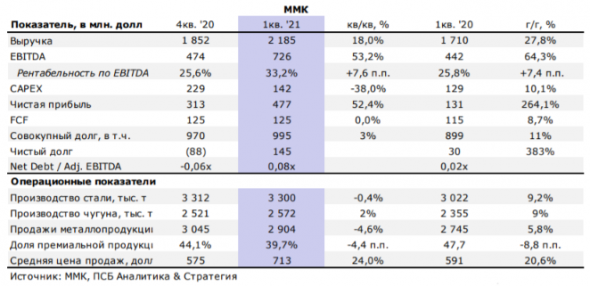

Группа ММК представила сильную отчетность за 1 квартал. Мы отмечаем высокие показатели рентабельности, финансовую устойчивость, а также привлекательный дивидендный профиль компании. Мы полагаем, что позитивная динамика глобальных котировок на металлопродукцию на фоне сохраняющегося на зарубежных рынках дефицита поддержит операционные и финансовые показатели ММК. Мы сохраняем рекомендацию «покупать» с целевой ценой 78 руб./акцию.

Ключевые финансовые показатели ММК по итогам 1 квартала т.г. продемонстрировали уверенный рост. Выручка Группы выросла на 18% кв/кв и составила 2185 млн долл. (+28% г/г) в связи с ростом цен на сталь в России и в мире. EBITDA увеличилась на 53% кв/кв и составила 726 млн долл., отражая рост выручки на фоне благоприятной рыночной конъюнктуры. Рентабельность по EBITDA выросла на 7,6 п.п., до 33%. Чистая прибыль составила 477 млн долл., увеличившись по сравнению с прошлым кварталом на 52%, отражая рост прибыльности бизнеса на фоне восстановления глобальных рынков.

Капитальные вложения сократились на 38% кв/кв, до 142 млн долл., что обусловлено графиком реализации проектов компании. Свободный денежный поток (FCF) за квартал не изменился и составил 125 млн долл. вследствие оттока в оборотный капитал на фоне увеличения цен на металлопродукцию и доли экспортных продаж с более длинными сроками реализации, а также роста запасов готовой продукции в преддверии строительного сезона.

Общий долг Группы по итогам 1 квартала 2021 г. составил 955 млн долл., сократившись относительно прошлого квартала на 3%. Чистый долг Группы по итогам 1 квартала 2021 г. составил 145 млн долл., при этом коэффициент чистый долг/EBITDA находится на уровне 0,08х, что является самым низким показателем среди российских компаний.

Операционные показатели компании по итогам 1 квартала оказали положительное влияние на финансовый результат. Объемы выплавки в ключевых сегментах остались на уровне предыдущего года. Однако доля премиальной продукции сократилась в 1 квартале с 44,1% до 39,7%, что во многом связано с изменением структуры заказов, а также реконструкцией производственных мощностей. При этом средняя цена реализации в 1 квартале выросла на 24%, что компенсировало сокращение объемов продаж на 4,6% кв/кв.

По итогам 1 квартала Совет директоров рекомендовал утвердить выплату дивидендов в размере 1,795 руб., что соответствует дивидендной доходности 2,65%. Отметим, что согласно действующей дивполитике, при коэффициенте чистый долг/EBITDA ниже 1,0х, компания выплачивает 100% денежного потока. Однако рекомендуемый размер выплаты за 1 квартал составил 212% FCF.

«Промсвязьбанк»

Ключевые финансовые показатели ММК по итогам 1 квартала т.г. продемонстрировали уверенный рост. Выручка Группы выросла на 18% кв/кв и составила 2185 млн долл. (+28% г/г) в связи с ростом цен на сталь в России и в мире. EBITDA увеличилась на 53% кв/кв и составила 726 млн долл., отражая рост выручки на фоне благоприятной рыночной конъюнктуры. Рентабельность по EBITDA выросла на 7,6 п.п., до 33%. Чистая прибыль составила 477 млн долл., увеличившись по сравнению с прошлым кварталом на 52%, отражая рост прибыльности бизнеса на фоне восстановления глобальных рынков.

Капитальные вложения сократились на 38% кв/кв, до 142 млн долл., что обусловлено графиком реализации проектов компании. Свободный денежный поток (FCF) за квартал не изменился и составил 125 млн долл. вследствие оттока в оборотный капитал на фоне увеличения цен на металлопродукцию и доли экспортных продаж с более длинными сроками реализации, а также роста запасов готовой продукции в преддверии строительного сезона.

Общий долг Группы по итогам 1 квартала 2021 г. составил 955 млн долл., сократившись относительно прошлого квартала на 3%. Чистый долг Группы по итогам 1 квартала 2021 г. составил 145 млн долл., при этом коэффициент чистый долг/EBITDA находится на уровне 0,08х, что является самым низким показателем среди российских компаний.

Операционные показатели компании по итогам 1 квартала оказали положительное влияние на финансовый результат. Объемы выплавки в ключевых сегментах остались на уровне предыдущего года. Однако доля премиальной продукции сократилась в 1 квартале с 44,1% до 39,7%, что во многом связано с изменением структуры заказов, а также реконструкцией производственных мощностей. При этом средняя цена реализации в 1 квартале выросла на 24%, что компенсировало сокращение объемов продаж на 4,6% кв/кв.

По итогам 1 квартала Совет директоров рекомендовал утвердить выплату дивидендов в размере 1,795 руб., что соответствует дивидендной доходности 2,65%. Отметим, что согласно действующей дивполитике, при коэффициенте чистый долг/EBITDA ниже 1,0х, компания выплачивает 100% денежного потока. Однако рекомендуемый размер выплаты за 1 квартал составил 212% FCF.

Мы позитивно оцениваем результаты ММК за 1 квартал т.г. Мы полагаем, что благоприятная конъюнктура на мировых рынках и сезонный рост спроса в РФ будут способствовать увеличению продаж Группы. Кроме того, во 2 квартале т.г. мы ждем увеличения объемов производства компании в сегменте премиальной продукции после запуска стана 1700 х/п. С учетом нашего позитивного взгляда на перспективы мирового рынка стали, мы ожидаем сохранения устойчивого глобального спроса и положительной динамики цен на металлопродукцию, что в свою очередь будет способствовать улучшению финансовых и операционных показателей компании. Мы сохраняем рекомендацию «покупать» с целевой ценой 78 руб./акцию.Рябушкин Евгений

«Промсвязьбанк»

Квартальная отчетность ММК подтверждает наши цели по акциям компании - Финам

- 21 апреля 2021, 18:14

- |

ММК отчитался по МСФО за 1 квартал 2021 года.

Консолидированная выручка оказалась близка к прогнозам и составила $2185 млн. Это на 18% больше чем в 4 кв. и на 28% больше чем в 1 кв. 2020 года. EBITDA и прибыль несколько превысили наши ожидания и составили $726 млн и $477 млн соответственно. Прибыль выросла в полтора раза в квартальном и в 3,5 раза в годовом сравнении. Показатель EBITDA увеличился на 53% кв/кв и на 64% г/г. Рентабельность EBITDA поднялась до 33,2% по сравнению с 25,8% годом ранее.

Свободный денежный поток сохранился на уровне 4кв2020 ($125 млн), прибавив 8,7% в годовом сопоставлении. Чистый долг незначительно вырос, но долговая нагрузка на отчетную дату осталась на низком уровне 0,08х по отношению к EBITDA. Это позволяет ММК распределить на дивиденды не менее 100% свободного денежного потока.

Совет директоров рекомендовал выплатить дивиденды по итогам квартала в расчете 1,795 рубля на акцию. Фактически, общий объем дивидендов соответствует 212% от свободного денежного потока за квартал или чуть более половины всей чистой прибыли за период. Текущая дивидендная доходность составляет 2,66% к цене на вчерашнее закрытие рынка. Металлурги вновь подтверждают дивидендную привлекательность акций и делают заявку на двузначную годовую дивидендную доходность, что будет поддерживать их акции.

ГК «Финам»

Консолидированная выручка оказалась близка к прогнозам и составила $2185 млн. Это на 18% больше чем в 4 кв. и на 28% больше чем в 1 кв. 2020 года. EBITDA и прибыль несколько превысили наши ожидания и составили $726 млн и $477 млн соответственно. Прибыль выросла в полтора раза в квартальном и в 3,5 раза в годовом сравнении. Показатель EBITDA увеличился на 53% кв/кв и на 64% г/г. Рентабельность EBITDA поднялась до 33,2% по сравнению с 25,8% годом ранее.

Свободный денежный поток сохранился на уровне 4кв2020 ($125 млн), прибавив 8,7% в годовом сопоставлении. Чистый долг незначительно вырос, но долговая нагрузка на отчетную дату осталась на низком уровне 0,08х по отношению к EBITDA. Это позволяет ММК распределить на дивиденды не менее 100% свободного денежного потока.

Совет директоров рекомендовал выплатить дивиденды по итогам квартала в расчете 1,795 рубля на акцию. Фактически, общий объем дивидендов соответствует 212% от свободного денежного потока за квартал или чуть более половины всей чистой прибыли за период. Текущая дивидендная доходность составляет 2,66% к цене на вчерашнее закрытие рынка. Металлурги вновь подтверждают дивидендную привлекательность акций и делают заявку на двузначную годовую дивидендную доходность, что будет поддерживать их акции.

2021 год в целом обещает быть удачным для отрасли в целом и ММК в частности. Запуск инфраструктурных проектов в США, продолжение их реализации в Китае и России поддержат цены на продукцию ММК на внутреннем и внешнем рынках. Благоприятная конъюнктура на мировых рынках и сезонный рост спроса со стороны строительной индустрии в России положительно скажутся на объемах продаж ММК во 2 квартале. При этом в мае 2021 года ММК планирует осуществить запуск реверсивного стана 1700 х/п, что отразится на структуре портфеля продаж ростом доли премиальной продукции.Калачев Алексей

Мы сохраняем рекомендацию «Покупать» по акциям ММК с целевой ценой в районе 77 рублей за штуку

ГК «Финам»

Ожидается впечатляющий рост финрезультатов ФосАгро по итогам 1 квартала - Промсвязьбанк

- 21 апреля 2021, 17:57

- |

Компания ФосАгро представила операционные результаты за 1 кв. 2021 года

Компания ФосАгро в 1 кв. 2021 увеличила выпуск минеральных удобрений на 2,3% г/г, до 2,7 млн тонн. Объем продаж фосфорсодержащих удобрений сопоставим с аналогичным периодом 2020 года, продажи азотных удобрений выросли на 12% г/г.

Компания ФосАгро в 1 кв. 2021 увеличила выпуск минеральных удобрений на 2,3% г/г, до 2,7 млн тонн. Объем продаж фосфорсодержащих удобрений сопоставим с аналогичным периодом 2020 года, продажи азотных удобрений выросли на 12% г/г.

В 1 кв. 2021 года компания показала сильные операционные результаты, чему способствовали сезонный спрос и благоприятная экономическая конъюнктура. Цены на MAP/DAP за отчетный период выросли в среднем на 30-40% кв/кв. Мы ожидаем впечатляющий рост финансовых результатов ФосАгро по итогам 1 кв. Рекомендуем «держать» бумаги компании, целевой уровень 4610 руб. за акцию.Промсвязьбанк

Segezha Group может привлечь в ходе размещения от 30 до 39,7 млрд рублей - Промсвязьбанк

- 21 апреля 2021, 16:13

- |

Лесопромышленный холдинг Segezha Group объявил предварительный ценовой диапазон на уровне 7,75-10,25 рублей за акцию для IPO на Московской бирже. Компания намерена разместить новые акции в объеме до 32,4% от ранее размещенных и привлечь от 30 до 39,7 млрд рублей. С 21 апреля компания начинает формирование книги заявок, окончательная цена будет определена приблизительно 28 апреля. Мы считаем, что объявленный ценовой диапазон соответствует ожидаемому и положительно смотрим на факт размещения Segezha Group. Оцениваем стоимость холдинга в 117 млрд руб.

Установлен предварительный ценовой диапазон для IPO на Московской бирже Segezha Group на уровне 7,75-10,25 рублей за акцию. Компания намерена разместить новые акции в объеме до 32,4% от ранее размещенных (сейчас уставный капитал состоит из 11,94 млрд акций). Если предположить, что IPO пройдет по максимально заявленным параметрам, то компания может привлечь в ходе размещения от 30 до 39,7 млрд рублей, что соответствует ранее озвученному диапазону. Предполагаемая рыночная капитализация Segezha Group может составить 122,5-152,4 млрд рублей (при расчете привлечения 30 млрд рублей).

С 21 апреля компания начинает формирование книги заявок, окончательная цена предложения будет определена по окончании процесса — приблизительно 28 апреля. Ожидается, что торги акциями Segezha Group на Мосбирже начнутся с 28 апреля под тикером SGZH. Привлеченные в рамках IPO средства компания планирует направить на финансирование инвестпрограммы и оптимизацию долговой нагрузки холдинга.

Также есть предварительные операционные результаты деятельности Segezha Group. Выручка по итогам 1 кв. 2021 года может вырасти на 25,9-29,4% г/г и составит порядка 18-18,5 млрд рублей, говорится в сообщении компании. OIBDA за отчетный период может увеличиться в 1,8-2 раза и составить от 4,7 млрд руб. до 5,3 млрд руб., а рентабельность по OIBDA прогнозируется на уровне 25,4-29,4%. Рост показателей связан с увеличением цен на ключевую продукцию Segezha Group. Компания планирует представить итоговые финансовые результаты за 1 кв. 23 апреля.

«Промсвязьбанк»

Установлен предварительный ценовой диапазон для IPO на Московской бирже Segezha Group на уровне 7,75-10,25 рублей за акцию. Компания намерена разместить новые акции в объеме до 32,4% от ранее размещенных (сейчас уставный капитал состоит из 11,94 млрд акций). Если предположить, что IPO пройдет по максимально заявленным параметрам, то компания может привлечь в ходе размещения от 30 до 39,7 млрд рублей, что соответствует ранее озвученному диапазону. Предполагаемая рыночная капитализация Segezha Group может составить 122,5-152,4 млрд рублей (при расчете привлечения 30 млрд рублей).

С 21 апреля компания начинает формирование книги заявок, окончательная цена предложения будет определена по окончании процесса — приблизительно 28 апреля. Ожидается, что торги акциями Segezha Group на Мосбирже начнутся с 28 апреля под тикером SGZH. Привлеченные в рамках IPO средства компания планирует направить на финансирование инвестпрограммы и оптимизацию долговой нагрузки холдинга.

Также есть предварительные операционные результаты деятельности Segezha Group. Выручка по итогам 1 кв. 2021 года может вырасти на 25,9-29,4% г/г и составит порядка 18-18,5 млрд рублей, говорится в сообщении компании. OIBDA за отчетный период может увеличиться в 1,8-2 раза и составить от 4,7 млрд руб. до 5,3 млрд руб., а рентабельность по OIBDA прогнозируется на уровне 25,4-29,4%. Рост показателей связан с увеличением цен на ключевую продукцию Segezha Group. Компания планирует представить итоговые финансовые результаты за 1 кв. 23 апреля.

Мы считаем, что объявленный ценовой диапазон соответствует ожидаемому. С учетом операционных результатов 2020 г. и ожидаемых в 1 кв. 2021 г. мы переоценили Segezha Group в большую сторону — до 117 млрд руб. (9,8 руб. за акцию исходя из текущего уставного капитала) против 96 млрд руб., полученных нами ранее. Однако наша оценка стоимости компании ниже, чем в случае 100% размещения по объявленной цене. В целом мы оцениваем Segezha Group как компанию перспективную и рекомендуем участвовать в IPO. Мы видим перспективы роста холдинга и возможности укрепить лидирующие позиции по ряду направлений производства пиломатериалов и лесозаготовки с высокой добавленной стоимостью.Теличко Людмила

«Промсвязьбанк»

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал