печатный станок

Инфляционные ожидания vs дефляционная действительность

- 22 апреля 2020, 14:40

- |

Растущие опасения бурного роста инфляции вызваны монетарной политикой ФРС и ЕЦБ в последние годы (и особенно в последние месяцы). Но я хотел бы напомнить, что необходимым условием для роста инфляции является дефицит товаров относительно платежеспособного спроса.

Со спросом все было непросто и до коронавирусных изменений в жизни многих стран. Власти большинства развитых, да и многих развивающихся стран уже давно пытаются стимулировать спрос при помощи дешевых денег. Доступность кредитов, конечно, делает свое дело, но доходы населения от этого не растут. А долги, пусть и дешевые (да хоть и бесплатные) ведь отдавать все равно надо. И это значит, что часть доходов приходится пускать на погашение старых долгов, а не на потребление. Хотя, конечно, можно просто взять новый кредит. Какое-то время эта пирамидальная схема может функционировать, но устойчивый рост спроса она вряд способна обеспечить. Если не верите, посмотрите на Японию, где многолетняя политика нулевых процентных ставок и постоянно работающего печатного станка не смогла сломить дефляционные тенденции. А теперь ко всему этому добавляется еще и рост безработицы из-за коронавирусных карантинов и их последствий. Теперь уже будет успехом хотя бы возврат спроса и потребления на «довирусный» уровень.

( Читать дальше )

- комментировать

- Комментарии ( 0 )

Вопрос чайника - а у Швейцарии есть печатный станок?

- 14 апреля 2020, 09:58

- |

Печатный станок США . Опять?

- 14 октября 2019, 00:22

- |

То, о чём так долго говорили большевики (Роджерс и товарищи с «Афтершока»), свершилось.

Тщательно избегая признать, что в экономике США рецессия, Федеральная Резервная Система (ФРС, Fed) объявила о начале очередного «количественного смягчения».

Которое они, впрочем, также избегают называть «количественным смягчением» (QE). Вместо этого они говорят о «to mitigate the risk of money market pressures that could adversely affect policy implementation», то есть «о нивелировании рисков давления со стороны денежного рынка, которое может повлиять на имплементацию текущей политики».

Какой заковыристый эвфемизм для обозначения «безумной попытки заливать пожар деньгами».

Потому что именно это происходит: ничем не обеспеченные доллары закачиваются в экономику США через операции репо и через выкуп трэжерис ОДНОВРЕМЕННО. Не менее 60 миллиардов долларов в месяц на выкуп трэжерис и до 75 миллиардов на обеспечение репо за торговую сессию.

( Читать дальше )

Наркозависимость от ПЕЧАТНОГО станка

- 09 апреля 2019, 22:45

- |

С начала текущего года ФРС изъяла из системы 123 млрд долларов (выкладывал график в телеграме https://tele.click/MarketDumki/1031) в рамках программы количественного ужесточения. Напомню, что эта программа стартовала 1 октября 2017 года. После мартовского заседания ФРС, стало известно, что эксперимент по сокращению баланса закончится в сентябре текущего года. А с мая будет изыматься уже не 50, а 35 млрд $ ежемесячно.

Таким образом к октябрю баланс ФРС будет примерно равен 3.7 трлн долларов вместо 4.46 трлн двумя годами ранее. Надо отметить, что в начале этого пути ФРС хотела сократить баланс до 3 — 3.5 трлн. Но резкое падение рынков в конце 2018 года внесло свои коррективы. А как показывает практика последнего десятилетия, ведущие ЦБ мира негласно поддерживают ценовую стабильность и на фондовых рынках. Поэтому дальнейшее сокращение баланса посчитали угрозой для рынков.

( Читать дальше )

Монетарное БЕЗУМИЕ в Японии

- 13 ноября 2018, 22:35

- |

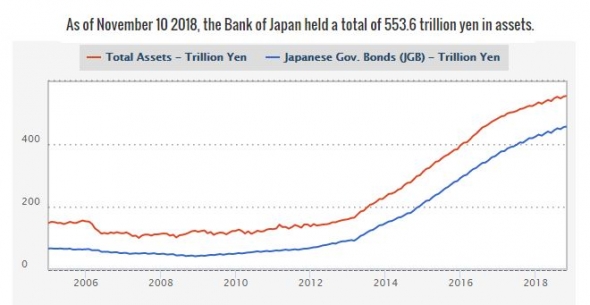

Сегодняшние данные от Банка Японии показали, что баланс местного центрального банка, равный 553 трлн йен (4.8 трлн $), уже превышает размер ВВП этой страны. И конца этого безумия просто не видно. Ранее уже описывал в телеграм канале (https://tele.click/MarketDumki/539) проблемы связанные с гигантским госдолгом страны восходящего солнца. Любой рост доходности по государственным облигациям сразу поставит вопрос о неплатежеспособности японского правительства. И чтобы этого не произошло, Банку Японии приходится постоянно печатать новые деньги для поддержания доходности по гособлигациям на околонулевом уровне.

Дисбалансы в экономиках ведущих странах мира продолжают нарастать. И непонятно, чем всё это закончится. Не получится до бесконечности наращивать уровень госдолга. В какой-то момент это закончится дефолтом.

Почему не происходит ПАНИКА?

- 05 октября 2017, 22:31

- |

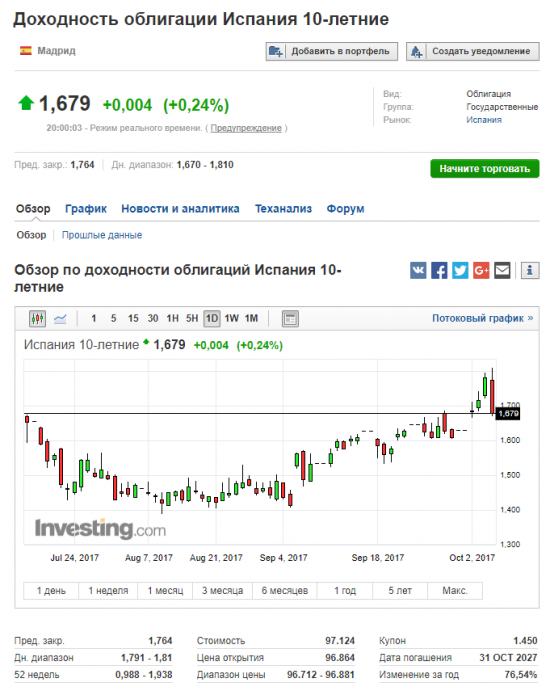

Сегодня очередной хороший пример того, почему фондовые рынки никак не могут упасть. Из-за референдума в Каталонии начали сильно расти доходности по 10 летним испанским государственным облигациям. Все, наверно, помнят, что происходит на рынках, когда сильно растут доходноности по гособлигациям проблемных стран Еврозоны. И вот как раз, чтоб этого не допускать (роста доходностей), работает печатный станок от ЕЦБ. Доходности сегодня достигали 1.81% годовых по 10 леткам, а закончился день на уровне 1.68%. ЕЦБ выкупил всё и никакой паники! Хорошо помню, как на утро после Brexit была паника на облигационном рынке европы, но вышел ЕЦБ со своими покупками и через пару недель доходности по итальянским 10 леткам упали до 1%. У страны банкрота доходность по 10 летним гособлигациям была 1% годовых!!! Вот так центральные банки искажают реальную рыночную картину на финансовых рынках. Так чему тогда удивляться, что рынки постоянно растут. Очень интересно, когда этот эксперимент с печатным станком закончится, и кто будет тогда покупать облигации стран южной Европы.

Когда рванёт главная «бомба» Америки?

- 24 мая 2017, 18:42

- |

«История закона Гласа – Стиголла, – пишет профессор Валентин Катасонов, – восходит к «ревущим двадцатым» прошлого века, когда Америку обуяла лихорадка спекуляций, в раздувании которых банки играли ключевую роль. Банкиры-ростовщики забыли о традиционных кредитных операциях и погрузились в рискованные операции на фондовом рынке. Они сами выступали в качестве инвесторов-спекулянтов, а также с помощью своих кредитов снабжали деньгами небанковских спекулянтов, деля с последними беспрецедентно высокие прибыли, получаемые от операций с бумагами. Кончилось всё это плачевно — фондовым крахом 1929 года, развитием экономической рецессии (которая в 30-е годы переросла в затяжную депрессию), банковским кризисом. Тогда на дно пошел каждый пятый американский банк вместе с депозитами вкладчиков. Это была крупнейшая в истории конфискация депозитов…»

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- анализ

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- ецб

- золото

- инвестиции

- инфляция

- китай

- коронавирус

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опек+

- опрос

- опционы

- офз

- оффтоп

- прогноз

- прогноз по акциям

- путин

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- финансы

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- шорт

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал