офз

14 августа Минфин проведёт аукцион по размещению ОФЗ-ПД 26246 и 26248

- 13 августа 2024, 15:56

- |

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26246RMFS (дата погашения 12 марта 2036 года) в объеме остатков, доступных для размещения в указанном выпуске;

— облигаций федерального займа с постоянным купонным доходом (ОФЗ-ПД) выпуска № 26248RMFS (дата погашения 16 мая 2040 года) в объеме остатков, доступных для размещения в указанном выпуске.

Объем удовлетворения заявок на каждом аукционе будет определяться исходя из объема спроса, а также размера запрашиваемой участниками премии к фактически сложившимся на рынке уровням доходности.

Устанавливается следующий регламент проведения аукционов:

— 12:00 — 12:30 — ввод заявок на аукцион по размещению выпуска № 26246RMFS;

— 14:00 — ввод цены отсечения для выпуска № 26246RMFS;

( Читать дальше )

- комментировать

- Комментарии ( 2 )

Возможность, которая появляется раз в 10 лет

- 13 августа 2024, 15:45

- |

Доходности ОФЗ поднималась так же высоко, как сейчас, всего пару раз за последние 20 лет. А сейчас инвесторы имеют редкую возможность зафиксировать высокие ставки на много лет вперед или заработать десятки процентов на переоценке на горизонте года.

Историческая ретроспектива

За прошедшие две недели индекс гособлигаций RGBI совершил стремительный рывок вверх. Наилучший результат показали длинные выпуски ОФЗ — 26243, 26238, 26239.

Для понимания сути происходящего давайте посмотрим на ситуацию издалека. Если рассматривать историческую динамику 10-летних ОФЗ, становится ясно — за последние 20 лет столь высокие доходности, как сейчас, случались редко. В глаза бросаются пики 2009 и 2014 гг. — примерно на этих же уровнях мы находимся сегодня.

Что касается пика 2022 года, то он, скорее, является аномальным выбросом после февральских событий, вслед за которыми последовала остановка торгов, а после их возобновления доходности быстро пошли вниз и мало кто из частных инвесторов успел заработать на этой переоценке.

( Читать дальше )

Формально нисходящий тренд по индексу RGBI сломлен

- 13 августа 2024, 09:11

- |

📈 На минувшей неделе мы наблюдали высокий спрос на ОФЗ на российском облигационном рынке, благодаря чему индекс гособлигаций RGBI обновил 6-недельный максимум и сегодня торгуется вблизи этих значений.

Если посмотреть на график, приведённый ниже, то можно увидеть, что минимум по индексу RGBI был сформирован 17 июля, когда Росстат впервые зафиксировал замедление недельной инфляции. С тех пор прошло три с лишним недели, и Росстат продолжает сообщать о замедлении инфляции: текущий показатель инфляции с учётом сезонности (SAAR) составляет около 5,5%, а Центробанк на своем последнем заседании 26 июля заявил, что ожидает инфляцию к концу года на уровне 6,5-7,0%.

⚖️ Согласно текущей динамики инфляции, можно сделать вывод, что рост цен в экономике вписывается в действующий прогноз ЦБ, что чисто теоретически позволяет регулятору воздержаться от дальнейшего повышения ключевой ставки.

👉 С позиции теханализа, индекс RGBI закрепился выше уровня 105 пунктов, который теперь становится уровнем поддержки, а фигура «двойное дно» с формальной точки зрения является сигналом перелома многомесячного нисходящего тренда.

( Читать дальше )

Минфин использует флоатер совместно с классикой на аукционе, помогает эйфория на рынке ОФЗ, которая увеличивает выручку министерства

- 12 августа 2024, 14:12

- |

Минфин провёл аукцион ОФЗ, предложив инвесторам два выпуска. При его провидении индекс RGBI составлял 105,5 пунктов, на сегодняшний день ситуация значительно улучшилась — 107,3 пункта. С учётом эйфории на рынке ОФЗ (инвесторы считают, что повышение ставки окончено и замедление инфляции тому доказательство) министерство помимо флоатера добавила на аукцион классику — он состоялся и это очевидный успех (конечно ещё была выдана незначительная премия к выпускам, поэтому выручка увеличилась). Всё же давление на рынке ещё присутствует:

🔔 Будем держать ставку высокой сколько потребуется для возвращения инфляции к цели. Если потребуется, готовы к повышению — заявила глава ЦБ Эльвира Набиуллина.

🔔 По данным Росстата, за период с 30 июля по 5 августа ИПЦ вырос на 0% (прошлые недели — 0,08%, 0,11%), с начала августа 0%, с начала года — 5,06% (годовая — 9,13%). Фиксируем, что 4 неделю подряд идёт замедление инфляции и связано это плодоовощным сезонном (это типичная история конца лета, когда инфляция в августе снижается). Главное, что Росстат пересчитал месячную инфляцию июля — 1,14% и она оказалась выше недельной (недельная — 1,07%), это подводит нас к 11-12% saar, что явно многовато, даже с учётов новых цифр регулятора.

( Читать дальше )

Тактический взгляд: долгосрочный портфель облигаций в рублях

- 12 августа 2024, 10:50

- |

Сохраняем позитивный взгляд на долговой рынок в рублях и рынок валютных облигаций. В портфеле меняем ОФЗ 26238 на ОФЗ 26247.

Главное

• Недельная инфляция на нулевом уровне после 0,08% неделей ранее — позитивно.

• Объем выдачи ипотеки снизился на 40% месяц к месяцу (м/м) и на 18% год к году (г/г) — позитивно для инфляции.

• Ближайший триггер для рынка — бюджет на 2025 г.

• Ожидаем снижения дефицита и расходов относительно 2024 г.

• Рубль ниже 90 за доллар — умеренно позитивно.

• Нефть Urals снизилась до $70 за баррель — умеренно негативно.

В деталях

Рынок вырос на фоне замедления инфляции и кредитования

Связываем замедление инфляции не только с сезонным фактором, но и с менее активным ипотечным кредитованием. В июне на ипотеку прямо или косвенно пришлось более 90% выдач: ипотека + первый взнос = деньги на эскроу-счета = сумма кредита девелоперу. В июле объем выдачи ипотеки упал на 40% по сравнению с июнем. Сокращение выдачи может продолжиться, поскольку многие заемщики заранее взяли по максимуму на фоне пересмотра параметров семейной ипотеки.

( Читать дальше )

Инфляция ожидаемо замедлилась, но потреб. активность вновь ускорилась, на топливном рынке кризис, пересчёт июля выше недельных данных!

- 12 августа 2024, 09:04

- |

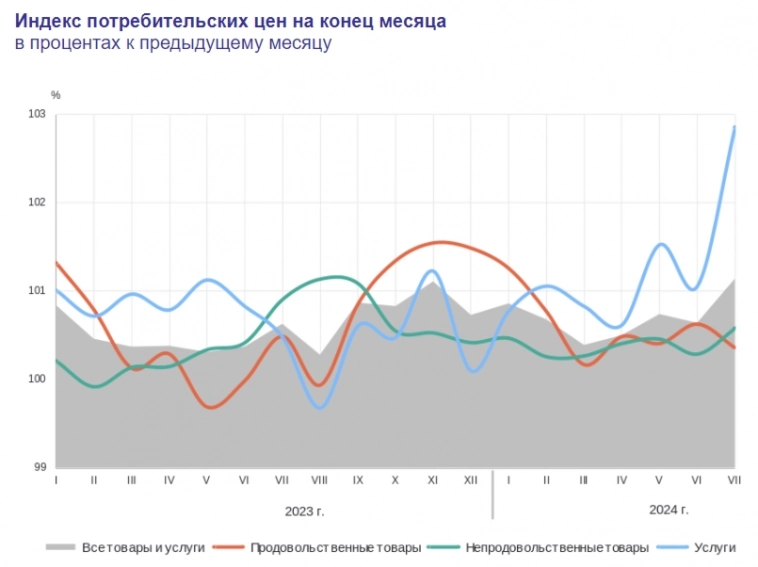

Ⓜ️ По последним данным Росстата, за период с 30 июля по 5 августа ИПЦ вырос на 0% (прошлые недели — 0,08%, 0,11%), с начала августа 0%, с начала года — 5,06% (годовая — 9,13%). Фиксируем, что 4 неделю подряд идёт замедление инфляции и связано это плодоовощным сезонном (это типичная история конца лета, когда инфляция в августе снижается). Главное, что Росстат пересчитал месячную инфляцию июля — 1,14% и она оказалась выше недельной (недельная — 1,07%, было ожидаемо, ибо недельная корзина включает мало услуг, а они растут в цене опережающими темпами), это подводит нас к 11-12% saar, что явно многовато, даже с учётов новых цифр регулятора. Как вы заметили регулятор оставляет для себя коридор повышения ставки до 20% (прогноз средней ставки до конца года увеличен до 18,0-19,4%, а прогноз по инфляции на 2024 г. до 6,5-7%) и это вполне логично, учитывая факторы, влияющие на инфляцию:

🗣 Данные по производству нефтепродуктов скрывают 11 неделю подряд (если скрывают, жди беды, уже проходили это), напомню вам, что вес бензина в ИПЦ весомый ~5%.

( Читать дальше )

Инвестиции в длинные ОФЗ. Уже разворот?

- 12 августа 2024, 07:53

- |

16% ставка с нами почти 8 месяцев, это самый долгий период высокой КС за более чем 20 лет. Каких результатов добился ЦБ?

Сначала темп роста инфляции показал замедление, но сейчас снова показывает ускорение:

На конец 2023 года годовая инфляция составляла 7,42%

Январь — 7,44%

Февраль — 7,69%

Март — 7,72%

Апрель — 7,84%

Май — 8,3%

Июнь — 8,59%

Июль — 9,13%

Самые свежие данные: Инфляция в РФ с 30 июля по 5 августа замедлилась до нуля, в годовом выражении осталась в районе 9,0%.

Основной причиной замедления инфляции до нуля стало падение тарифов на авиаперелет — сразу на 7,0%. Передадим привет Аэрофлоту, как раз рассуждали в обзоре компании на тему, что показатели вышли на операционный плюс и дальше государство начнет регулировать цены, не позволяя компании показать большую прибыль (хотя может здесь есть сезонный фактор, мы не уверены, но динамика слишком уж резкая).

( Читать дальше )

Статистика, графики, новости - 12.08.2024 - ОФЗ, где остановка? И кто скупает валюту?

- 12 августа 2024, 05:25

- |

— Срез отечественного финансового рынка на июль.

— На чем зарабатывает Disney и Eli Lilly?

— Дикий рост цен на газ в Европе (нет).

— Про МСП и финансовую поддержку.

Доброе утро, всем привет. С радостью и бодростью начинаем трудовыебудни.

Начнём показателей отечественного финансового рынка.

( Читать дальше )

Июльские рекорды на Мосбирже. Ставка 20% - что будет с рынком?

- 11 августа 2024, 18:45

- |

Центробанк и Мосбиржа подвели итоги июля на фондовом рынке. А буквально сегодня ЦБ неожиданно (но не для тех, кто читает мой блог) заявил, что ключевая ставка вполне может быть повышена до 20%.

Давайте посмотрим, сколько денег частные инвесторы занесли на биржу в прошлом месяце, на что их потратили и чем им (т.е. нам) это всё грозит.

Чтобы не пропустить самое интересное и важное из мира финансов и инвестиций, подписывайтесь на телеграм-канал с авторской аналитикой и инвест-юмором.

📊Сколько нахомячили

Суммарный объём вложений частных инвесторов в июле составил 132,7 млрд ₽ (в июне было 114,6 млрд).

📈Общее число физиков со счетами на Мосбирже за июль увеличилось на 396 тыс. и достигло 32,8 млн. Совершали сделки из них в июле 4 млн активных инвесторов (3,6 млн в июне). Я тоже регулярно совершал.

💰Частные инвесторы купили акций на рекордные 14,2 млрд ₽ — это более чем в три раза больше, чем в июне. Доля физлиц в общем объеме сделок составила 74,4%, что выше показателя июня — 72,6%. Среднедневной объем торгов акциями вырос на 1,7%, до 108,9 млрд ₽. Хомяки — сила!💪

( Читать дальше )

РЫНОК КОЛБАСИТ! Че купил на этой неделе? 😎 Мой инвест-марафон

- 10 августа 2024, 18:06

- |

Неделька на бирже получилась волатильная: после «черного понедельника» 5 августа, когда на коллапсе японского рынка и геополитических новостях рухнуло вообще всё, начался быстрый откуп и мы едва не закрепились выше 2900 п. по индексу. Потом пошла очередная волна отката, и концовка недели устаканилась в районе 2850 п. — это новый минимум недельного закрытия за последние месяцы.

🚀Зато на рынке облигаций — позитив и жирные зелёные свечки. За 9 дней августа индекс RGBI улетел более чем на 5% вверх, а отдельные ОФЗ (типа нашей любимой 26238) — вообще на 10%. Я наблюдаю за этим праздником жизни, не предпринимая пока новых активных действий.

Еженедельно бегу за интересными активами

✍️Если ещё не читали, то вот интересные заметки этой недели на Смартлабе от меня. Я прокомментировал обвал на мировом и российском рынке 5 августа, честно рассказал про свой пассивный доход на бирже за июль, оценил происходящее ралли на рынке ОФЗ, сделал обзор на подборку из ТОП-5 флоатеров для неквалов от Альфа Банка и разобрал свежий отчет Сбера за 1 полугодие 2024.

( Читать дальше )

- bitcoin

- brent

- eurusd

- forex

- gbpusd

- gold

- imoex

- ipo

- nasdaq

- nyse

- rts

- s&p500

- si

- usdrub

- wti

- акции

- алготрейдинг

- алроса

- аналитика

- аэрофлот

- банки

- биржа

- биткоин

- брокеры

- валюта

- вдо

- волновой анализ

- волны эллиотта

- вопрос

- втб

- газ

- газпром

- гмк норникель

- дивиденды

- доллар

- доллар рубль

- евро

- золото

- инвестиции

- индекс мб

- инфляция

- китай

- кризис

- криптовалюта

- лидеры роста и падения ммвб

- лукойл

- магнит

- ммвб

- мобильный пост

- мосбиржа

- московская биржа

- мтс

- нефть

- новатэк

- новости

- обзор рынка

- облигации

- опрос

- опционы

- отчеты мсфо

- офз

- оффтоп

- прогноз

- прогноз по акциям

- раскрытие информации

- ри

- роснефть

- россия

- ртс

- рубль

- рынки

- рынок

- санкции

- сбер

- сбербанк

- северсталь

- си

- сигналы

- смартлаб

- сущфакты

- сша

- технический анализ

- торговля

- торговые роботы

- торговые сигналы

- трейдер

- трейдинг

- украина

- фондовый рынок

- форекс

- фрс

- фьючерс

- фьючерс mix

- фьючерс ртс

- фьючерсы

- цб

- цб рф

- экономика

- юмор

- яндекс

Новости тг-канал

Новости тг-канал